Обострение торговой войны, источник евроскептицизма и избыточные коммуникации

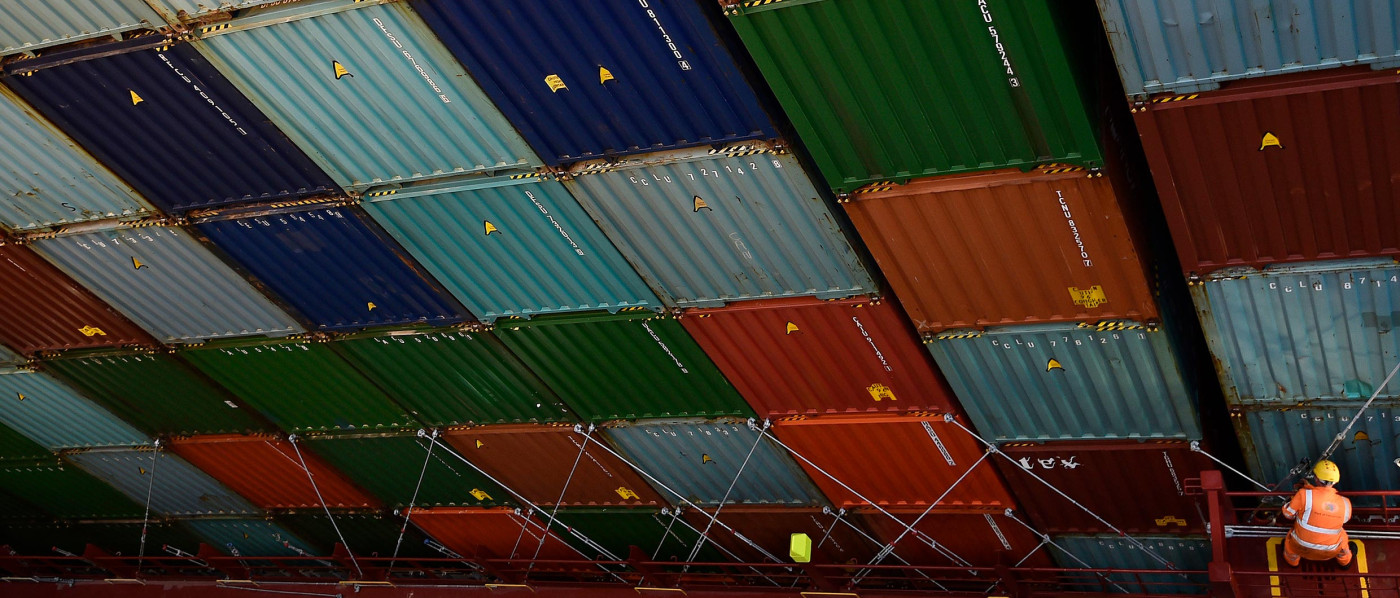

- Обострение торговой войны Китая и США остается одной из самых популярных тем в экономических блогах. На этой неделе в фокусе экономистов – последствия торговой войны для Китая и других азиатских экономик.

-

Китай более уязвим, чем США, считает соавтор блога Marginal Revolution Тайлер Коуэн. В краткосрочной перспективе рост тарифов ударит по американским потребителям, но долгосрочные негативные последствия будут куда чувствительнее для Китая. Он будет проигрывать долю рынка США странам-конкурентам, в попытках переключиться на другие рынки рискует столкнуться с протекционизмом и там, а в отсутствие соглашений с США о торговле и интеллектуальной собственности, которые служат знаком качества экономики, потеряет привлекательность в глазах международных инвесторов.

-

Но уязвимость Китая не столь однозначна, замечает Скотт Самнер из Университета Джорджа Мейсона, отвечая Коуэну в блоге EconLog. Странам – конкурентам Китая будет сложно быстро заместить его товары на американском рынке, сам Китай неизбежно начал бы активнее торговать с растущими азиатскими соседями (например, с Индией с ее темпами роста экономики в 7% в год), а на экспорт в США приходится всего 4% ВВП Китая.

- Укрепление национальных валют помогло бы азиатским экономикам в условиях торговой войны Китая и США – блог Econbrowser публикует гостевой пост Виллема Торбеке из японского Института исследований экономики, торговли и промышленности (RIETI). Торбеке вспоминает соглашение «Плаза» (Plaza Accord), которое в 1985 г. заключили главы центробанков и минфинов Франции, Германии, Великобритании, Японии и США, договорившись об ослаблении доллара к иене и немецкой марке. Тогда это позволило США сократить дефицит по текущему счету, а нынешний дефицит в торговле с Китаем, который так беспокоит Трампа, – это и дефицит с другими азиатскими экономиками, если учесть комплектующие, которые они поставляют китайским компаниям. А потенциальные потери азиатских экономик от укрепления валюты существенно ниже, чем от американского протекционизма, считает Торбеке.

-

Блокчейн – не панацея для финансовых услуг: его эффект в зависимости от типа операций и применяемых технологий может существенно отличаться и даже быть негативным, пишет Саймон Скорер из финтех-подразделения Банка Англии в блоге Bank Underground. Он разбирает различные технологии распределенного реестра учета (DLT) и случаи их применения. Например, технологии децентрализации могут быть эффективны для трансграничных платежей, когда нет единого посредника, которому доверяют все стороны сделки, но и в этом случае возникают проблемы управляемости и надежности такой системы. Случаи наиболее эффективного применения DLT еще предстоит определить, заключает Скорер, иначе блокчейн останется «решением в поисках проблемы».

-

Неравенство – источник евроскептицизма еще со времен Маастрихтского договора 1992 г., считает Тома Пикетти. Специалист по неравенству, известный своими левыми взглядами (например, он не раз участвовал в избирательных кампаниях Социалистической партии), в преддверии выборов в Европарламент напоминает, что евроинтеграция не пользовалась поддержкой людей с низкими доходами еще в 1990-е гг., поскольку приносит максимальные выгоды более обеспеченным классам.

-

Еще более пессимистичный взгляд на неравенство – в блоге американского Института экономической политики (Economic Policy Institute). Неравенство увеличивает риск рецессии и обуславливает последующую стагнацию и задает неверные стимулы политикам, так что эффективный способ подготовиться к следующей рецессии – бороться с неравномерным распределением доходов и богатства.

-

Избыточная коммуникация центрального банка лучше, чем ее дефицит, – к такому выводу пришли аналитики Федерального резервного банка Сент-Луиса, которые исследовали, как менялась коммуникационная политика ФРС за последние десятилетия и как на нее реагировали рынки. Их работу рекомендует управляющий редактор Journal of Economic Perspectives Тимоти Тейлор. Есть исследования, которые указывают, что в случае избыточной информации возрастает риск ввести рынок в заблуждение, признают авторы, но утверждают, что их эмпирический анализ реакции рынков на сообщения ФРС показывает обратное.