«Преображение мира»: XIX столетие как век сетей

Первые универсальные магазины. Первые дома, подключенные к электричеству из розетки и газу из трубы. Первые кабельные сети между странами, первые сети железных дорог, первая глобальная денежная система, первая промышленная революция – все это черты XIX века. Эпохи, суть которой немецкий историк Юрген Остерхаммель видит в понятии «преображение».

У немецкого слова Verwandlung, как поясняет автор, есть три значения. Оно может означать «превращение» – внезапную, «волшебную» перемену (подобную той, что произошла в мире, например, под влиянием строительства сетей железных дорог, способствовавших созданию новых рынков и интеграции государств). Второе значение – «метаморфоза»: медленные и неприметные изменения. Третье значение ближе к «трансформации»: целенаправленное преображение реальности активными группами (революционеров, художников-авангардистов, реформистских элит, промышленников). Время, когда все три семантические составляющие сплелись между собой, – это и есть XIX век. Точнее – «долгий» XIX век, границы которого Остерхаммель помещает примерно между 1770 и 1914 годами.

«Преображение мира» предоставляет «3D-картину» XIX века, объединяя политическую, экономическую, социальную, интеллектуальную историю, историю техники, повседневной жизни и окружающей среды в их взаимосвязи на уровнях регионов, макрорегионов и мира в целом на протяжении всей эпохи. Первое немецкое издание этого панорамного труда Остерхаммеля вышло в 2009 г., английский перевод – в 2014-м. Теперь «Преображение мира» можно прочитать и на русском языке – все три тома недавно выпущены издательством «Новое литературное обозрение».

Книга, рассказывает сам автор, родилась из попытки понять, как писать всемирную историю с учетом современной историографии – то есть такой, «которая не просто собирает факты, имена и даты, а предлагает структурированную интерпретацию глобальных взаимосвязей». Остерхаммель решил провести эксперимент – и применил к одной ограниченной во времени эпохе метод глобальной истории, фокусирующийся на процессах и связях, которые выходят за границы отдельных национальных государств и империй.

«В исследованиях историков часто идет речь об «особых путях», – поясняет автор «Преображения мира». – Среди них есть и немецкий особый путь, который привел к катастрофе 1933–1945 годов, и особый путь Британии, на который она вновь вернулась после Брекзита 2016 года; говорят и об особой исторической миссии России, призванной взять на себя роль моста между Европой и Азией. Взгляд на XIX век с позиций глобальной истории позволяет выявить относительный характер подобных «исключительностей» (exceptionalism). Он демонстрирует, что существовало большое количество разных тропинок и путей развития, многие из которых нередко переплетались между собой. Ни одна из этих историй не оправдывает особой убежденности в некой собственной миссии. Заострив формулировку, можно утверждать, что в мировой истории особый путь – не исключение, а норма».

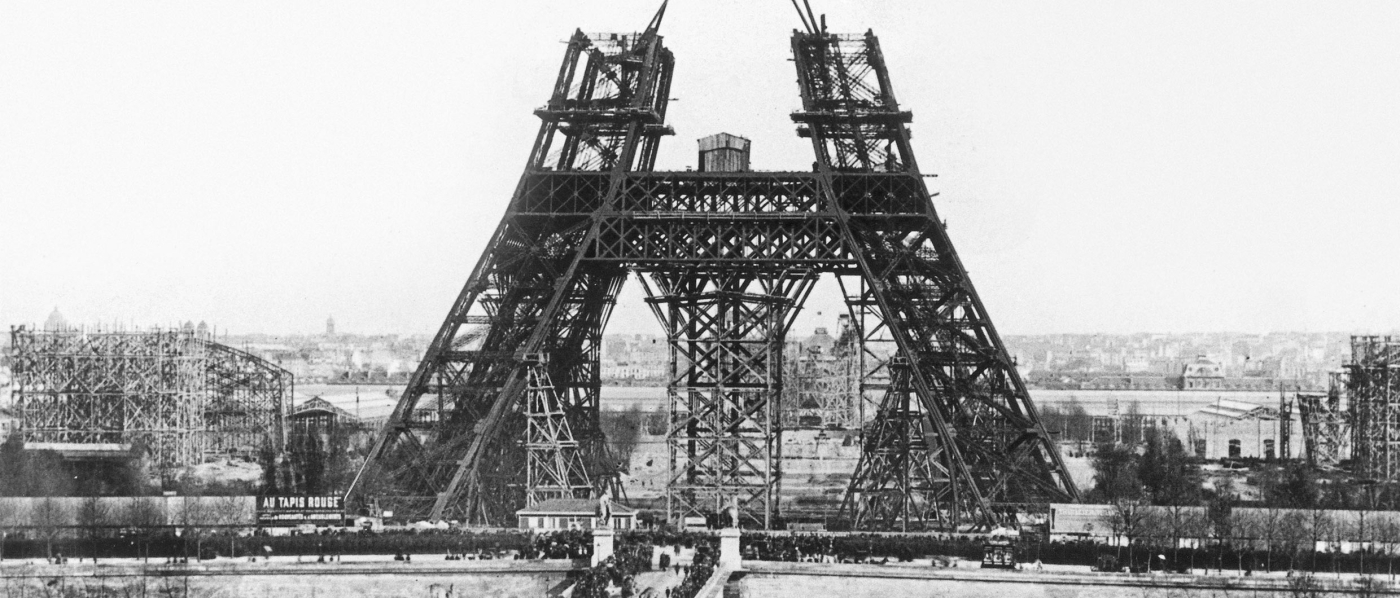

Остерхаммель принципиально отказался от традиционной географической и хронологической структуры повествования – главы книги посвящены не отдельным странам, а, например, таким темам и «панорамам», как «Оседлость и мобильность» (с параграфами о демографическом переходе, трансформации работорговли, этнических чистках и причинах миграции) или «Уровень жизни» (с рассказом об увеличении продолжительности жизни и «человеке гигиеническом», природных катастрофах, голоде и о революции в сельском хозяйстве). В многомерном тематическом пространстве «Преображения» длинный XIX век предстает то как «столетие угля», то как путь эмансипации в мире труда (от рабов и крепостных – к освобожденным крестьянам), то как век растущей мобильности знания. А еще – как век сетей в транспорте, коммуникациях, торговле и финансовых связях.

Железнодорожные и судоходные сети, прокладка телеграфных кабелей по всему миру, возникновение глобальных производственных цепочек, попытки международного валютного регулирования: вся вторая половина XIX века и начало ХХ, то есть практически шесть десятилетий, это период формирования и развития сетей – или глобализации. Она была прервана Первой мировой войной, после которой окрепли партикуляристские силы, и лишь в середине XX века, после Второй мировой, глобальная интеграция возобновилась.

«Эконс» публикует фрагмент из книги «Преображение мира», посвященный созданию международного финансового рынка.

Как «изобрели» экспорт капитала

Космополитизм раннего Нового времени ограничивался Европой. Ни одному правителю или частному лицу в Азии или в Африке не могло и в голову прийти получить деньги в Лондоне, Париже, Амстердаме или Антверпене. Все стало меняться в XIX веке, особенно во второй его половине. Десятки миллионов европейцев и азиатов перемещались между континентами, одновременно с этим от 9 до 10 миллиардов фунтов стерлингов было направлено за границу в качестве зарубежных инвестиций. Эти деньги направляли несколько европейских стран, прежде всего Великобритания; в итоге они распространились почти во всем мире в форме а) займов иностранных правительств; b) кредитов иностранным частным лицам; c) прямых инвестиций европейских компаний в другие страны.

Экспорт капитала, по сути, стал новшеством второй половины XIX века. В 1820-х годах зарубежные инвестиции были еще весьма скромными и сосредоточились в британских, нидерландских и французских руках. После 1850 года постепенно были созданы предпосылки для международных финансовых операций: появление особых финансовых институтов в странах-кредиторах и странах-должниках; накопление сбережений нового среднего слоя; оформление представлений о перспективах иностранных вложений. И прежде всего, появился такой уникальный конгломерат ликвидных и эффективно использовавшихся ценностей, как лондонский Сити.

До 1870 года Великобритания и Франция оставались единственными странами, осуществлявшими значительные инвестиции за границу (Нидерланды к этому уже не имели отношения). Когда около 1870 года начался бум экспорта капитала, к ним добавились другие страны-кредиторы: Германия, Бельгия, Швейцария, США. Еще задолго до Первой мировой войны Великобритания потеряла позиции ведущей индустриальной державы, тем не менее она оставалась главным источником зарубежных инвестиций (почти с 50 процентами от всех инвестиций), вслед за ней шли Франция и США. США с долей в 6 процентов тогда еще не являлись существенным фактором на мировом рынке капитала. Британский капитал присутствовал в XIX веке повсюду. Англичане финансировали строительство канала Эри, первых железных дорог – от Аргентины до Японии, а также вóйны, например войну США с Мексикой в 1848 году. Долгое время британский капитал имел такой статус первенства, каким США обладали лишь короткое время в 1960-х.

Представлять базовую структуру движения капитала в виде сети было бы неверно. В отличие от обоюдной торговли, капитал тек только в одном направлении – из центров на периферию. Обратный поток из стран-должников и объектов инвестиций состоял не из ссудного капитала, а из прибыли, оседавшей в карманах владельцев капитала. Таким образом, складывалась типичная для имперских времен ситуация, характеризовавшаяся огромным дисбалансом.

В мире существовало совсем немного центров, из которых можно было управлять капиталом. Поскольку экспорт капитала предполагал наличие во всем мире вновь созданных модерных институтов (для торговли это было необязательно), с большим трудом можно провести аналогии между сотрудничеством европейских коммерсантов и уже имевшимися местными торговыми сетями. Существенны также различия между потоками капитала и сращиванием в денежно-валютной сфере.

Обращение инвестиционного капитала вплоть до 1914 года не регулировалось никакими международными соглашениями. Не было никакого контроля за капиталом, никаких аналогов регулирующих торговлю таможен, ничего, что бы ограничивало передвижение денег. Требовалось лишь платить национальные налоги на доходы с капитала, если такие налоги вообще предусматривались. В Германии и Франции после 1871 года правительства имели, пусть и редко применявшееся на практике, право блокировать публичную эмиссию зарубежного займа; в Великобритании и США отсутствовали даже такие инструменты.

В отличие от нашего времени, правительства в принципе не предоставляли зарубежных кредитов, и, разумеется, никто и не слышал о помощи развивающимся странам. Государство, нуждавшееся в деньгах, обращалось не в министерство в Лондоне, Париже или Берлине, а на свободный рынок капитала. В случае крупных проектов, как правило, были задействованы банковские консорциумы, уже существовавшие или создававшиеся ad hoc. В них часто оказывались вместе банки разных стран, как показывает пример китайских государственных займов после 1895 года. Все крупные банки того времени имели филиалы в Лондоне, где размещалась бóльшая часть международных займов. Зачастую колоссальные средства для военных репараций, как, к примеру, обязательства Китая после Японо-китайской войны 1894–1895 годов, также приходилось мобилизовать на частном рынке капитала.

Хотя европейские правительства не выступали сами в роли кредитора или тем более донора, они облегчали ведение дел банкирам, поддерживая их дипломатическими или военными средствами. Так, некоторые займы были навязаны сопротивлявшимся должникам, например Китаю или Османской империи. Когда на другой стороне в переговорах о займе участвовало британское или французское правительство, сопротивление невыгодным условиям сделки давалось тяжелее. Дипломатическое вмешательство требовалось также, чтобы получить от заемщиков залоги под кредиты.

Если немецкие и русские банки с 1890-х годов тесно сотрудничали со своими национальными правительствами, то между британскими крупными банками и Уайтхоллом сохранялась известная дистанция. Ведущие британские банкиры той эпохи никогда не были марионетками лондонской политики – и наоборот, британское государство, особенно в период своего владычества над Индией, порой всерьез отдалялось от частных банковских и экономических интересов. Интересы крупного капитала и международная политика далеко не всегда совпадали. В противном случае французские банкиры не занимались бы активно экспортом капитала в Россию с 1887 года, когда Российская империя все еще состояла в союзе с Германией.

Однако во многих случаях границы между частными интересами бизнеса и государственной стратегией размывались – прежде всего там, где для заграничных кредитов требовалось одобрение правительства, или там, где дипломатия обеспечивала посреднические услуги (good offices) для концессий и заказов. В самых скандальных случаях, касавшихся Китая (1913) и Османской империи (1910), в период крайней слабости режима потребность в кредитах использовалась для оказания массированного давления. Для потребителя практически не имело значения, каково в этой форме финансового империализма соотношение между государственным и частным интересами.

Массированный экспорт капитала после 1870 года основывался на сформировавшихся у мелких вкладчиков, прежде всего в Великобритании и Франции, ожиданиях, согласно которым за океаном и в России можно получить не только высокую, но и надежную прибыль. Идеалом для инвестора была модернизирующаяся страна, потребитель западной промышленности (особенно при строительстве железных дорог), с высоким спросом и политически стабильная – но достаточно слабая для того, чтобы принимать и выполнять условия своих кредиторов. Такой идеал не всегда был осуществим. Близко к нему подошли Россия, Австралия и Аргентина. В случае с Китаем, Османской империей, Египтом или Марокко среднему европейцу, живущему стрижкой купонов (выражение Ленина), оставалось надеяться, что великие державы окажут поддержку слабым правительствам этих стран, а в случае кризиса нейтрализуют убытки кредиторов. Оправдались ли финансовые ожидания? В 1850–1914 годах займы десяти крупнейшим странам-должникам не превзошли уровня доходности собственных государственных ценных бумаг.

Япония совсем не походила на хилого должника. Она поднялась до уровня образцового, внушающего на финансовых рынках абсолютное доверие заемщика, которому пришлось прибегнуть к внешнему долгу, чтобы устранить свой хронический дефицит платежного баланса, да еще оплачивать дорогостоящие войны с Китаем и Россией. С Китая, впрочем, в 1895 году Япония взяла огромную контрибуцию. В конце столетия Банк Японии был достаточно силен для того, чтобы при необходимости прийти на помощь даже Банку Англии. Все же японское правительство старалось никогда не занимать средства под давлением и без подготовки и никогда не кредитовалось на слишком крупные суммы; кроме того, в 1881–1895 годах иностранные инвестиции в экономику Японии были практически невозможны. В этом смысле Япония не являлась удобным клиентом; со временем она смогла выторговывать максимально выгодные для себя условия кредита. Отчасти благодаря такой осторожной политике, отчасти потому, что Япония смогла мобилизовать свои внутренние средства с помощью реформированной системы налогообложения и уникальной для Азии системы сберегательных касс, она не имела уязвимых для европейского финансового империализма мест.

Совсем не так ситуация складывалась в исламском мире, где одним из главных препятствий его развития стало отсутствие эффективной банковской системы под контролем местных органов; и даже после интенсивных контактов с Западом ничего подобного тут не возникло. Внутренняя потребность, приводящая к внешней задолженности, была здесь чрезвычайно высока, в то же время претензиям Запада на финансовое верховенство особенно нечего было противопоставить.

Средствами статистики XIX века (а отчасти это так и до сих пор) экспорт капитала регистрировался гораздо хуже, чем трансграничная торговля. Точную информацию в конечном итоге дают только архивы задействованных банков. Необычайно высокие показатели «британского», то есть осуществлявшегося через лондонский Сити, экспорта капитала включали не только капитал с Британских островов. Вкладчикам из третьих стран из-за отсутствия собственных финансовых институтов также частенько ничего другого не оставалось, кроме как направлять свои капиталы за океан через Лондон. Еще в 1850 году примерно половина британского иностранного капитала инвестировалась в Европу, еще четверть – в США, следом шла Латинская Америка и лишь в самом конце – Британская империя. Начиная примерно с 1865 года эти средства стали распределяться иначе, и этот новый принцип в основе своей оставался неизменным вплоть до 1914 года.

Теперь 34 процента новых эмиссий отправлялось в Северную Америку (США и Канаду), 17 процентов – в Южную Америку, 14 – в Азию, 13 – в Европу, 11 – в Австралию и Новую Зеландию и те же 11 процентов – в Африку (бóльшая часть – в Южную Африку). Обращает на себя внимание снижение потока в Европу и превращение США в главную страну инвестиций британского капитала. Практически 40 процентов приходилось на территорию Британской империи. Немало средств с регулярностью поступало в Индию, ну а самым крупным заемщиком в империи до 1890 года оставалась Австралия; затем ее сменила бурно развивающаяся Канада. Многочисленные мелкие колонии в Африке и Карибском регионе получали очень мало. И тем не менее экспорт капитала означал для колоний, что крупные проекты можно будет реализовать не только с привлечением собственных ресурсов. Превращение Калькутты в архитектурную жемчужину Востока в 1800-х годах еще полностью финансировалось из индийских налогов. Но если бы позднее на строительство индийских железных дорог не поступало никаких средств извне, этот проект не реализовали бы в столь серьезных объемах, как произошло в итоге.

В течение немногих десятилетий после изменения пропорции в распределении капитала начался процесс его сращивания, в который оказался глубоко вовлечен и «глобальный Юг». Масштабность этого процесса показывает сравнение с модерностью. Из всех внешних инвестиций в мире (то есть не только британских, как в приведенных выше данных) в 1913–1914 годах не менее 42 процентов приходилось на Латинскую Америку, Азию и Африку. В 2001 году это были лишь 18 процентов; при этом доля Латинской Америки драматически упала с 20 до 5 процентов, а доля Африки — с 10 до 1 процента. Азия сохранила свою долю на том же уровне: 12 процентов как в 1913–1914 годах, так и в 2001-м. В абсолютных величинах речь идет сегодня совсем об иных суммах, нежели сто лет назад. Однако ареал распространения капитала по миру не только не расширился, а, наоборот, чрезвычайно сузился, ограничившись по большей части Западной Европой и Северной Америкой. Глобальная финансовая сеть не стала ни плотнее, ни равномернее, как это произошло с торговыми сетями или, с 1950-х годов, с авиатранспортом. Латинская Америка ныне в значительной степени отрезана от больших финансовых потоков, Африка – почти полностью. С другой стороны, гигантские потоки капитала направляются в североамериканские и западноевропейские метрополии из регионов, которые в 1913 году находились на периферии мировой финансовой системы (арабские нефтяные страны, Китай).

В XX веке произошла деглобализация мировых финансов. У бедных стран доступ к внешним источникам финансирования стал еще более ограниченным, чем перед Первой мировой войной. Конечно, с тех пор потерпел поражение колониализм, и это не может не радовать; впрочем, у нынешней системы есть серьезные минусы, ведь экономическое развитие вовсе без участия внешнего капитала стало чрезвычайно проблематичным.

Будь то портфельные инвестиции или прямые инвестиции в капиталоемкие фирмы, бóльшая часть британских и, по-видимому, в целом всех европейских внешних инвестиций направлялась до 1914 года не на развитие промышленности, а на инфраструктуру (железные дороги, порты, телеграфные линии и тому подобное).

Таким образом, экспорт капитала, лишь в ограниченном смысле имевший сетевую форму, служил важнейшей предпосылкой для создания сетей коммуникации во всем мире. Разумеется, так же финансировался затем и экспорт европейского машиностроения. Многие (но не все) кредиты были прямо привязаны к торговым заказам. Местные финансовые системы, как и торговые, были связаны с международным движением капитала, впрочем, об этом пока мало известно. Бóльшая часть ввозимого капитала оседала, безусловно, в государственных кассах и частных экономических модернизационных проектах. Особенно важное для аграрных обществ финансирование сельскохозяйственного сектора до 1910-х годов было затронуто минимально – главным образом там, где сохранялись эффективные местные институты кредитования, возникшие до контакта с Западом. Далеко не всякий кредит в Азии и Африке являлся, согласно распространенному на Западе мнению, «ростовщичеством».

Благодаря экспорту капитала на международном уровне в течение пятидесяти лет перед Первой мировой войной ощущался разрыв между кредиторами и должниками. Отныне существовали страны-кредиторы и страны-должники.