Почему центральные банки покупают золото

По итогам 2023 г. центральные банки пополнили свои золотые запасы на 1037 т, это второй рекорд после 2022 г. (1082 т), сообщает в обзоре World Gold Council (WGC; Всемирный совет по золоту). Из 70 центробанков, опрошенных им в феврале – апреле нынешнего года, в ближайшие 12 месяцев намерены продолжать покупки золота 29%. Это максимальная доля таких ответов с 2018 г., когда WGC начал проводить опросы. В прошлом году намеревались пополнять свои золотые запасы 24% центробанков, а в 2019 г. – всего 8%.

При этом 81% опрошенных в этом году монетарных регуляторов предполагает, что в целом золотые запасы центробанков мира в ближайший год продолжат увеличиваться: это также максимальная доля таких ответов за шесть лет (остальные 19% считают, что золотые запасы не изменятся). В 2023 г. рост золотых запасов центробанков прогнозировали 71% (28% считали, что они не изменятся, и 2% – что снизятся), а в 2019 г. – 54% (38% – что не изменятся, остальные 8% затруднялись с оценкой).

Страховка от рисков

В прошлые годы главной причиной покупки золота центробанки называли его историческое положение. С древних времен люди всех культур почитали золото, правители копили его, чтобы упрочить свое экономическое положение и власть. Помимо выполнения функции денег, золото представляет собой относительно дефицитный (в сравнении, например, с медью или железом) товар. Многовековое использование золота в качестве меры стоимости придает ему сильную историческую позицию.

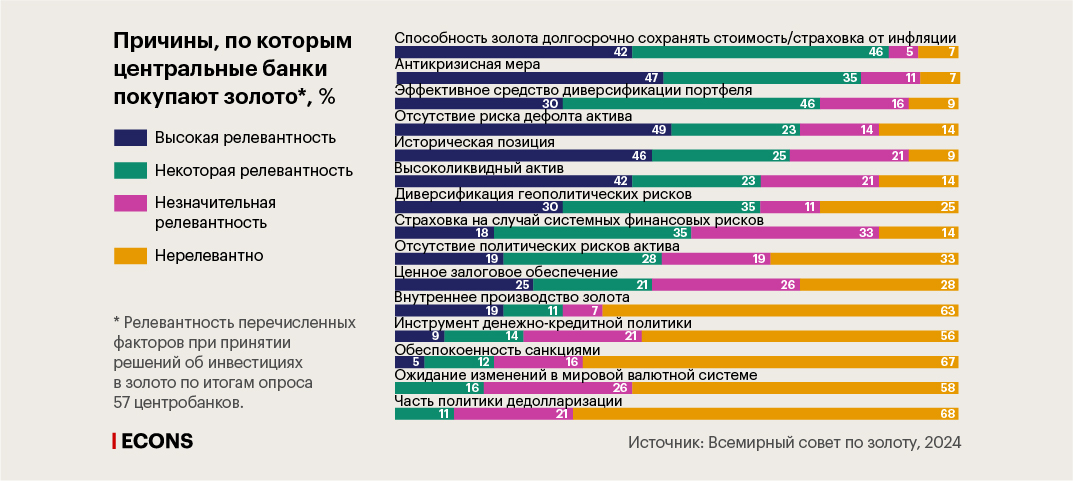

Но в опросе 2024 г. историческая причина опустилась по значимости на 5-е место. А самым главным фактором центробанки назвали способность золота служить страховкой от инфляции и сохранять стоимость вложенных в него инвестиций в долгосрочном периоде (см. график выше).

Причем центробанки развивающихся стран так считали всегда – на первое место эта причина вышла за счет роста ее значимости среди центробанков развитых стран, по-видимому, из-за пережитого периода резкого роста инфляции. В 2023 г. на причину покупки золота как страховки от инфляции и долгосрочного средства сбережения указывали 27% центробанков развитых экономик, а в 2024 г. – уже 83% (развивающихся – 89% и 90% соответственно). Золото представляет собой актив с ограниченным предложением (его нельзя, например, «эмитировать побольше» по желанию правительств), что делает его устойчивым к инфляции.

На втором месте среди причин – золото как антикризисный актив. Этот мотив тесно связан с первым: золото зарекомендовало себя как актив-убежище, альтернатива вложениям в финансовые активы в нестабильные времена. Каждую из первых двух причин покупки золота отметили более 80% центробанков.

В целом топ-5 причин покупки золота центробанками выглядит следующим образом (в скобках – сумма долей ответов «высокорелевантно» и «в некоторой степени релевантно» среди всех центробанков):

- долгосрочное средство сбережения и страховка от инфляции (88%);

- антикризисный актив (82%);

- средство диверсификации портфеля (76%);

- актив, не имеющий риска дефолта (73%);

- историческое положение золота (71%).

На последнем месте в списке из 15 причин – политика дедолларизации: в качестве высокорелевантной ее не отметил ни один центральный банк, релевантной в некоторой степени посчитали 11%; абсолютное большинство (68%) назвали ее нерелевантной. Однако если в прошлом году эту причину в числе сколь-нибудь релевантных указывали только центробанки развивающихся стран, в опросе 2024 г. ее отмечали и центробанки развитых.

Позиции развитых и развивающихся стран

Среди центральных банков развитых и развивающихся стран есть заметные различия в мотивации покупки золота. В то же время некоторые причины, прежде актуальные в основном для центробанков развивающихся экономик, в 2024 г. стали таковыми и для центробанков развитых.

- Более половины центробанков развивающихся стран указали такие причины покупки золота, как обеспокоенность системными финансовыми рисками (62%) и отсутствие у золота как у актива политических рисков (54%), – тогда как среди центробанков развитых стран эти причины назвали лишь по 33%.

- На золото как на инструмент денежно-кредитной политики, его покупки из-за обеспокоенности по поводу санкций и ожидания изменений в международной валютной системе указали от 23% до 33% центробанков развивающихся стран – и ни один центробанк развитой страны.

- Покупают золото по той причине, что оно производится внутри страны, тоже исключительно центробанки развивающихся экономик (44%).

- При этом для развитых стран даже чуть больше, чем для развивающихся, золото стало важно как способ диверсификации геополитических рисков: на это указали 67% центробанков развитых стран и 64% – развивающихся. Для первых значимость этого фактора за год возросла более чем в полтора раза, что сблизило позиции двух групп стран (годом ранее фактор геополитических рисков отмечали 45% центробанков развитых стран и 61% развивающихся).

- В 2,2 раза больше центробанков развитых стран стали ценить золото как высоколиквидный актив (61% против 27% годом ранее; респонденты развивающихся стран – 67% и 72% соответственно). С учетом роста доли центробанков развитых стран, отметивших в числе причин покупки золота диверсификацию портфеля и «антикризисные свойства» этого актива, похоже, развитые экономики стали ценить финансовую роль золота выше в сравнении с предыдущими годами, отмечают авторы обзора.

Конвергенция позиций центробанков развитых и развивающихся стран в отношении роли золота в условиях геополитической неопределенности и опасений по поводу финансовой стабильности подчеркивает те сложные экономические и стратегические обстоятельства, с которыми столкнулись обе группы стран, отмечает WGC.

Золото vs. доллар

Прогнозы центробанков развитых и развивающихся стран в отношении перспектив доли доллара и золота в резервах в целом схожи – большинство ждет снижения первой и роста второй, – но различаются в масштабах: представители развитых экономик в своих ожиданиях более консервативны.

- Почти две трети (62%) опрошенных центробанков ожидают, что в ближайшие 5 лет доля доллара в международных резервах будет снижаться (20% – что вырастет, 18% – что не изменится с текущей доли в 49%). Это мнение укрепилось за последние два года: в 2023 г. снижения доли доллара ожидали 55%, в 2022 г. – 42%.

- Среди центробанков развивающихся стран больше тех, кто ждет как снижения доли доллара, так и ее роста: 64% и 24% соответственно против 56% и 13% среди центробанков развитых стран. Среди последних больше тех, кто ожидает, что доля доллара не изменится: 30% против лишь 11% центробанков развивающихся стран.

- Рост доли золота в мировых резервах с текущих 16% прогнозируют также большинство центробанков (69%), но если среди центробанков развивающихся стран этого ожидают три четверти (75%), то среди развитых – немногим более половины (57%). При этом снижения доли золота в мировых резервах ожидают вдвое больше центробанков развивающихся стран, чем развитых (16% и 8% соответственно). Неизменность этой доли прогнозируют треть (35%) центробанков развитых стран и лишь 9% развивающихся.

«Доля золота, являющегося средством защиты от инфляции, волатильности рынка и геополитических рисков, будет постепенно увеличиваться, несмотря на рост мировых ставок, если текущая инфляционная среда, финансовая неопределенность и/или геополитическая напряженность сохранятся», – цитирует WGC в обзоре одного из респондентов.

Геополитическая напряженность и макроэкономические факторы, такие как инфляция и процентные ставки, находятся в центре внимания многих управляющих резервами центральных банков. Центробанки развивающихся экономик выражают постоянную обеспокоенность по поводу влияния геополитики и потенциальной финансовой нестабильности на их решения по управлению резервами, при этом многие оценивают золото как способ управления этими рисками, отмечают авторы обзора. Будущее международной валютной системы продолжает меняться, а центробанки выражают меньшую уверенность в устойчивом превосходстве доллара США: с учетом этих тенденций и постоянно меняющейся инвестиционной среды спрос на золото со стороны центральных банков, вероятно, останется устойчивым, полагает WGC.

.jpg)