Социально ответственные инвестиции

В начале пандемии коронавирус казался «великим уравнителем», который одинаково ударил по бедным и богатым слоям населения, пишут аналитики Standard & Poor’s в своем обзоре. Однако со временем стало ясно, что пандемия, напротив, усиливает существующее неравенство – между людьми и между странами: в уровне дохода, доступности здравоохранения, возможностях удаленного обучения, жилищных условиях. Это повышает запрос на социальную справедливость.

Этот запрос не нов, но страны взяли на себя обязательства по сокращению неравенства возможностей совсем недавно: в 2015 г. страны – члены ООН приняли 17 целей устойчивого развития. С тех пор мир добился некоторого прогресса в достижении этих целей, пишет S&P, но COVID-19 угрожает свести все достижения на нет. Кроме того, пандемия стала кризисом здравоохранения, который также будет иметь огромные последствия для социальной справедливости, и эта проблема будет доминировать в социальных, политических и экономических программах стран долгие годы.

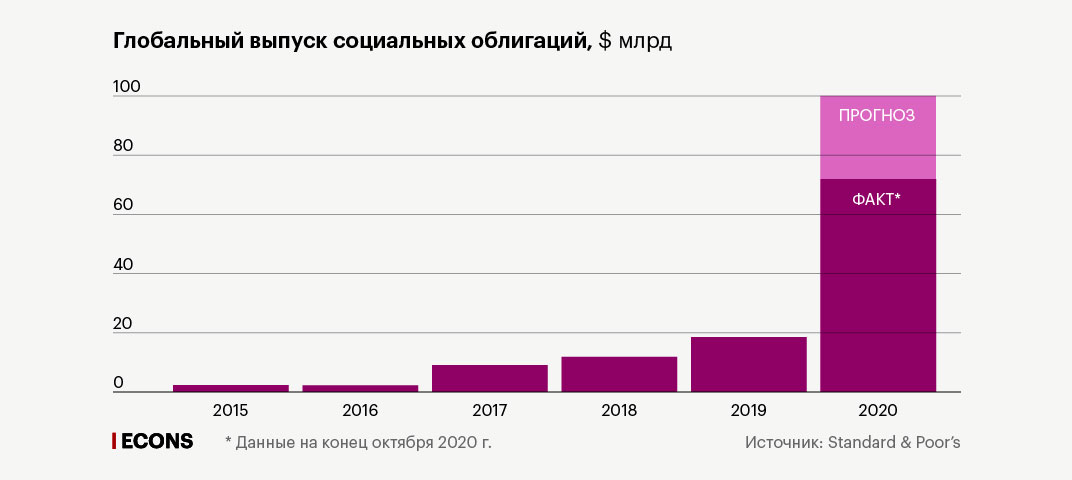

Растет и интерес финансовых рынков к социальным облигациям – выпускаемым для финансирования проектов, направленных на борьбу с неравенством, безработицей, проблемами образования, здравоохранения и доступности жилья. Уже к ноябрю 2020 г. объем их выпуска достиг $71,9 млрд, почти в четыре раза превысив уровень 2019 г. Аналитики агентства прогнозируют, что по итогам года объем выпуска таких бумаг может приблизиться к отметке в $100 млрд, а общий объем долга сектора устойчивого развития (включает также зеленые облигации, связанные с экологическим финансированием) – дойти до рекордных $500 млрд против $341 млрд в 2019 г.

- В марте 2020 г. Международная финансовая корпорация (IFC; часть Группы Всемирного банка) выпустила социальные облигации на $1 млрд – это самый крупный подобный выпуск для IFC с момента запуска ее программы социальных облигаций в 2017 г. IFC предоставляет средства финансовым посредникам при условии, что эти кредиты будут выделены предприятиям, принадлежащим женщинам, или компаниям, в цепочку создания стоимости которых включены люди «из нижней части социальной пирамиды» – как поставщики, как дистрибьюторы или как потребители. Вслед за IFC Африканский банк развития (АБР) выпустил социальные облигации для борьбы с последствиями пандемии коронавируса на $3 млрд – на тот момент, по данным Института международных финансов, это был самый крупный подобный выпуск, номинированный в долларах. Объем заявок превысил $4,6 млрд. Для сравнения: за предыдущие три года АБР привлек $2 млрд.

- В октябре 2020 г. ЕС разместил социальные облигации на 17 млрд евро, превысив рекорд АБР. Привлеченные средства пойдут на программу поддержки занятости SURE (Support to Mitigate Unemployment Risks in an Emergency; всего она рассчитана на 100 млрд евро). Книга заявок была переподписана более чем в 13 раз (объем заявок составил более 233 млрд евро) – это исторический рекорд спроса на облигации, отмечал Deutsche Bank, который принимал участие в размещении. Такая динамика свидетельствует о высоком спросе инвесторов на эти инструменты, и он, вероятно, приведет и к росту предложения – от более широкого круга эмитентов, полагают в S&P.

- Раньше интерес к социальным облигациям был ограниченным: в 2019 г. на такие бумаги приходилось всего 5% рынка долга сектора устойчивого развития. Частично более высокая популярность зеленых облигаций объясняется более прозрачным механизмом отслеживания результатов использования привлеченных с их помощью средств. По оценке Morgan Stanley, апрель 2020 г. стал первым месяцем, когда объем выпуска социальных бондов превысил выпуск зеленых облигаций, достигнув $32 млрд. По итогам года доля социальных облигаций может приблизиться к 20%.

- Рынок социальных облигаций весьма диверсифицирован с точки зрения проектов, на которые привлекаются средства. На проекты, связанные с социально-экономическим развитием и расширением прав и возможностей различных групп, в конце октября 2020 г. приходилось 30% объема выпущенных социальных облигаций. Еще по 20% составили выпуски облигаций, за счет которых финансировались проекты в области доступного жилья и образования, 13% – в области создания объектов инфраструктуры (транспорт, водо- и энергоснабжение, канализация, санитария), 11% – в здравоохранении.

- При этом еще в июне S&P отмечал, что ожидает роста диверсификации среди эмитентов социальных бондов. Два основных типа игроков на этом рынке – государственные агентства и финансовые институты (45% и 30% выпуска в 2019 г. соответственно). Например, французское государственное агентство Cades совместно с фондом страхования от безработицы Unedic выпустило социальные бонды на $22 млрд для борьбы с безработицей. Но при этом если в 2018 г. лишь 3% рынка социальных бондов приходилось на корпорации, то в 2019 г. эта доля достигла уже 13%, а доля наднациональных органов за этот период снизилась – с 21% до 8%. Bank of America разместил социальные облигации на $1 млрд – эти средства будут использоваться для кредитования некоммерческих госпиталей и производителей медицинского оборудования. Аналогичным образом банк привлек $2 млрд на предоставление доступного финансирования афроамериканцам и испаноязычному населению. В свою очередь, испанский CaixaBank привлек 1 млрд евро, часть этих средств будет направлена на кредитование низкодоходных домохозяйств.

- Меняется и географическая структура рынка социальных облигаций. Доля Европы на этом рынке снизилась – с 80% выпуска социальных бондов в 2016 г. до 40% в конце мая 2020 г. В то же время быстро наращивали такие заимствования страны Азиатско-Тихоокеанского региона и Латинской Америки – на них пришлось 29% и 7% выпуска социальных облигаций соответственно по состоянию на конец мая 2020 г.