Как отличить хороший кредитный бум от плохого

Кредитные бумы всегда привлекают внимание политиков и экономистов, поскольку быстрый рост кредитования представляет собой проблему выбора между быстрым оживлением экономики и опасностью будущего кризиса, отмечают эксперты МВФ. Объем исследований по этой теме растет, но обычно работы сосредотачиваются на анализе общей экономической активности. Однако на агрегированном уровне «хорошие» бумы довольно сложно отличить от потенциально «плохих».

Исследование МВФ по 55 развитым и развивающимся странам за 1970–2014 гг. выявило 59 эпизодов кредитных бумов, две трети из которых закончились плохо. При этом типичный «хороший» бум длится около трех лет, в этот период соотношение кредита к ВВП растет на 15% в год (не процентных пунктов; то есть, например, с 40% ВВП до 46% ВВП), а темпы роста реального ВВП опережают тренд на 1,5 п.п. Типичный «плохой» бум длится около четырех лет, кредит в отношении к ВВП в этот период увеличивается на 17% в год, а рост ВВП опережает тренд на 1,75 п.п. Это различие, однако, не является статистически значимым, указывают исследователи: другими словами, на уровне агрегированных показателей как «хорошие», так и «плохие» бумы выглядят обычно примерно одинаково.

Чтобы выяснить, как все-таки можно предсказать последствия бума, эксперты МВФ проанализировали показатели отдельных отраслей по всем выявленным эпизодам в своей выборке из более чем полусотни стран за 44 года. Дезагрегированные данные по отраслям показали, что, действительно, кредитный бум – это не тот прилив, который поднимает все лодки одинаково, сравнивают авторы: наибольшая часть выгод – в виде роста добавленной стоимости и занятости – концентрируется в нескольких отраслях, в частности в финансах.

Но особняком стоит отрасль строительства, выявило исследование: именно этот сектор может быть своего рода лакмусовой бумажкой вероятного кризиса или торможения экономики.

Прогнозная сила строительства

Во время бумов добавленная стоимость в среднем по всем отраслям растет быстрее, в сравнении со «спокойными временами», на 2 п.п. в год; занятость – чуть более чем на 1 п.п. А в строительстве – на 5 п.п. и почти на 3,5 п.п. соответственно. Для сравнения: для идущей следом финансовой отрасли эти показатели составляют в среднем чуть более 3 п.п. и 2 п.п. соответственно. Другими словами, от кредитного бума строительный сектор получает максимальный выигрыш, в 2–3 выше, чем в среднем по экономике. Он же максимально страдает и в периоды спада: темпы сокращения добавленной стоимости и занятости в строительстве почти втрое превышают среднеэкономические.

Кроме того, строительная отрасль – единственный сектор, в котором отличия «хорошего» и «плохого» бума проявляются явно и последовательно, выявило исследование: во время бумов, оканчивающихся спадом, этот сектор демонстрирует постоянный опережающий рост. Так, в среднем во время «плохого» бума среднегодовой темп роста добавленной стоимости в строительстве почти на 2,5 п.п. выше, чем во время «хорошего» бума, темп роста занятости – выше на 3 п.п. Во всех других секторах разница между показателями «хороших» и «плохих» бумов гораздо меньше или совсем незначительна, отмечают исследователи.

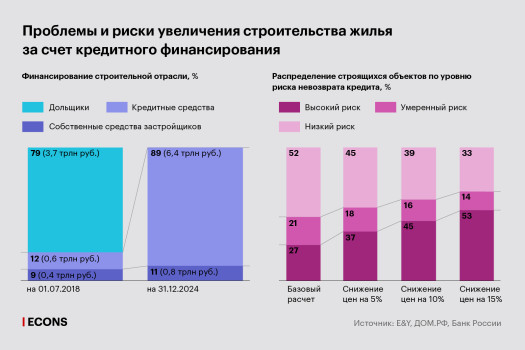

Исключительный статус строительного сектора обусловлен несколькими факторами, рассуждают авторы. Сектор производит значительные материальные активы, которые могут использоваться в качестве залога для получения кредита, что помогает привлечь в отрасль больше средств. Строительство не обладает таким же потенциалом роста, как многие отрасли промышленности, и слишком большие инвестиции в строительство могут отвлекать ресурсы от более продуктивной деятельности и привести к снижению производительности в экономике, а также повысить ее уязвимость к неблагоприятным потрясениям, например, падению цен на жилье. Кроме того, во время бумов может существенно возрасти долг как самих застройщиков, имеющих значительные потребности во внешнем финансировании, так и конечных потребителей, берущих кредиты, например, на покупку жилья. Рост «кредитного плеча» может усугубить последующий кризис: распродажа активов (например, из-за дефолтов по кредитам под залог недвижимости) может еще больше снизить цены на недвижимость, что, в свою очередь, окажет давление на балансы банков и домохозяйств, инвестировавших в строительство, заставив банки еще больше сокращать кредитование, а домохозяйства – расходы на потребление.

Повышение занятости в строительстве во время бума при относительно низком уровне навыков, требуемых от работников этого сектора, может создавать неблагоприятные стимулы для рабочей силы: часть работников откажется от инвестиций в собственное обучение и повышение квалификации ради более высоких зарплат в строительстве. Это может иметь продолжительный неблагоприятный эффект для экономики после завершения бума.

Наконец, высокие темпы роста в строительстве во время бума, как правило, усложняют оценку ключевых экономических показателей (потому что, например, оценка таких факторов роста, как производительность в строительстве, может быть затруднена). Это может создать неверные стимулы для правительств, затемняя связь между мерами политики, принятыми во время бума, и экономическими показателями после его завершения.

«Канарейка в угольной шахте»

Быстрый рост строительного сектора помогает отличить хорошие бумы от плохих, заключают исследователи. В выборке спадом завершились две трети бумов. Но при этом есть еще один фактор: длительность бумов также влияет на их исход. Если бум длится более трех лет и при этом сопровождается опережающим ростом строительного сектора, то он завершается спадом в 74% случаев. Если бум длится более трех лет, но без опережающего роста строительства, то вероятность последующего спада понижается до 50%.

Активность строительного сектора – в исследовании под этим, как указано выше, подразумевается рост добавленной стоимости и занятости – позволяет намного лучше отличать «плохие» бумы от «хороших», чем рост кредитной нагрузки домохозяйств, которая при «плохом» буме может быть и высокой, и низкой, отмечают исследователи. В развивающихся странах, где рынки кредитования домохозяйств недостаточно развиты, «плохой» бум может и не сопровождаться быстрым ростом долговой нагрузки населения; но он почти всегда сопровождается быстрым расширением строительного сектора – вероятно, тут действует механизм кредитования строительных фирм, а не ипотеки, полагают исследователи.

Быстрый рост строительства также позволяет прогнозировать издержки «плохого» бума: в среднем в течение трех лет после его завершения среднегодовые темпы роста реального ВВП снижаются на 3,3%. Если «плохой» бум не сопровождался быстрым ростом строительного сектора, то темпы торможения экономики в 1,7 раза меньше – 1,9%.

Причинно-следственная связь между повышенной активностью строительного сектора во время бума и последующим спадом или торможением экономики необязательно прямая, обращают внимание авторы, – за этим могут скрываться другие проблемы. Например, к чрезмерным инвестициям в строительство может привести нехватка других инвестиционных возможностей. Или же технологические изменения, способствующие накоплению фирмами нематериальных активов, могут привести к перераспределению банками своего портфеля от бизнес-кредитов к ипотечным, как более «материальным». Но с точки зрения прогноза это все не имеет значения, добавляют авторы.

Обнаруженные закономерности могут оказаться полезными для надзорных ведомств и экономистов, считают исследователи. Необычно высокий рост активности в строительстве во время кредитного бума – повод рассмотреть возможности ужесточения макроэкономической политики или введения ограничений на рынке кредитования, чтобы избежать негативного развития ситуации.