Культурные стереотипы международных банков

Доверие – «сердце» финансовых рынков: они, возможно, даже в большей степени, чем любые другие рынки, работают на доверии и сбоят при его отсутствии. В контрактах сложно учесть все непредвиденные обстоятельства, а разбирательства в судах отнимают время – поэтому практически каждая коммерческая сделка содержит элемент доверия, которое представляет собой вполне прагматическую ценность, заметил еще полвека назад нобелевский лауреат по экономике Кеннет Эрроу. Доверие обеспечивает контрактам устойчивость. Вот почему исторически коммерческие и финансовые сделки были сконцентрированы между людьми, разделяющими внеэкономические культурные ценности. Инвесторы нередко не спешат выходить на рынки стран, чья культура им не близка, а наличие у инвесторов предубеждений в отношении представителей той или иной культуры – важнейшая, хотя и часто игнорируемая причина низкого уровня прямых и портфельных инвестиций в страны, на которые эти предубеждения распространяются.

Склонность больше доверять тем, кто придерживается сходных культурных традиций, влияет и на кредитование правительств международными банками, обнаружили Барри Эйхенгрин, профессор экономики и политологии Калифорнийского университета в Беркли и бывший главный советник МВФ, и его соавтор – профессор Лондонского городского университета Оркюн Сака. Они изучили инвестиционные портфели более 100 европейских банков, имеющих подразделения во многих странах континента, за последнее десятилетие. Конечно, у банков, как и у прочих институтов, нет таких чувств, как доверие, – речь о чувствах и ценностях, которые разделяют сотрудники и руководство банков.

Оказалось, что объем вложений международного банка в суверенные облигации той или иной страны сильно коррелирует со степенью доверия к ней в стране базирования банка: чем выше у резидентов стран, в которых находятся головной офис и дочерние структуры банка, доверие к резидентам страны-эмитента, тем более вероятны вложения банка в суверенные бумаги этой страны, и наоборот.

Культурные стереотипы – упрощенный взгляд на психологические особенности и личные качества представителей другой культуры, который зачастую искажает поведенческие характеристики реальных людей и может приводить к предвзятости в решениях. Культурные стереотипы влияют на трансграничные инвестиции банков на рынках суверенных гособлигаций даже сильнее, чем фундаментальные экономические показатели стран-эмитентов. Изменения в портфелях суверенных облигаций международных банков зачастую не имеют ничего общего с фундаментальными рисками и попросту отражают культурные стереотипы, пришли к выводу исследователи.

Это имеет большое значение для правительств, выходящих на рынки с суверенными займами, и для самих банков, финансирующих эти правительства, считают авторы. Их исследование стало первой академической работой, посвященной роли культурных стереотипов в кредитовании иностранных правительств международными финансовыми организациями.

Европейские предрассудки

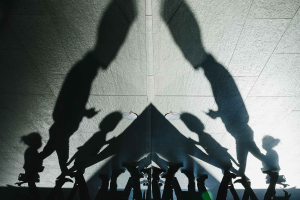

Исследование Эйхенгрина и Сака основано на данных банков со штаб-квартирой в Европе – идеальной, с их точки зрения, «лаборатории» для изучения финансового эффекта культурных стереотипов. Во-первых, культурные стереотипы здесь широко распространены, а взаимное доверие в разных парах стран существенно различается. На бытовом уровне подверженность культурным стереотипам в Европе проявляется во взаимном подшучивании соседей друг над другом и едких комментариях в отношении черт, которыми, согласно принятому в той или иной стране убеждению, обладают представители другой национальности. Например, согласно одному из известных анекдотов, на вопрос о том, в чем разница между богатыми и бедными швейцарцами, австрийцы и немцы отвечают, что бедные швейцарцы вынуждены мыть свои мерседесы сами.

При этом, во-вторых, Европа – рынок, на который распространяются единые правила регулирования, что позволяет отделить влияние институциональных факторов на инвестстратегии от влияния культурных факторов. Наконец, в-третьих, уровень взаимного доверия европейских стран периодически измеряется.

В ходе работы исследователи сопоставили данные Европейской службы банковского надзора (European Banking Authority) о динамике вложений 108 европейских международных банков в суверенные бонды 15 стран региона со средним уровнем доверия каждого из этих банков к каждой из этих стран с 2010 по середину 2021 г.

Средний уровень доверия банков к каждой из стран выборки (Австрии, Бельгии, Дании, Финляндии, Франции, Германии, Греции, Ирландии, Италии, Голландии, Норвегии, Португалии, Испании, Швеции и Великобритании) Эйхенгрин и Сака рассчитали на основе данных опроса Eurobarometer среди населения этих стран об их взаимном доверии. Этот показатель корректировался для каждого банка в зависимости от того, какая доля в его общей сети приходилась на зарубежные подразделения и в каких странах они были расположены. Например, если у банка 50% филиалов расположены в стране A и 50% – в стране B, то его доверие к стране C представляет собой простое среднее доверия в странах A и B к стране C. Поскольку культурные стереотипы очень устойчивы, этот показатель неизменен во времени.

У разных банков со штаб-квартирой в одной и той же стране доверие к одной и той же другой стране отличается в зависимости от двух факторов: 1) доли филиалов, расположенных в этой другой стране, в общей сети подразделений; 2) того, в каких еще странах расположены филиалы банка. Например, в одни и те же моменты времени британские HSBC и RBS принимали разные решения в отношении суверенных бондов Австрии. Эйхенгрин и Сака объясняют это тем, что зарубежные подразделения этих банков находятся в разных странах (во Франции и Ирландии, соответственно), а степень доверия к Австрии у резидентов этих стран отличается.

Расчеты показали, что с увеличением доверия к стране на одно стандартное отклонение вероятность инвестиций в ее суверенные бумаги повышается на 14%. А в целом доверие и культурное сходство объясняют почти половину (42%) разницы во вложениях банков в госбумаги иностранных эмитентов.

Корреляция между объемом вложений и доверием сохраняется даже после включения в расчет других факторов, которые также влияют на инвестиционные решения: географического расстояния между родиной банка и страной-эмитентом, уровня политических и исторических связей между ними, наличия у двух стран общих языка и границы, совпадения основ их действующего законодательства, частоты упоминания страны-эмитента в прессе на родине банка, а также внутренних страновых рисков, колебаний обменного курса. При этом эффект доверия превосходит эффект всех остальных факторов и не меняется, даже когда исследователи, чтобы исключить возможное влияние на результат европейского долгового кризиса 2011–2012 гг., исключили из выборки банки, имеющие отделения в Греции, Италии, Ирландии, Португалии и Испании, ставших эпицентром этого кризиса.

Культурные стереотипы менеджмента

Механизм влияния культурных стереотипов на решения банка основан на взаимодействии людей, обусловленном банковской иерархией, объясняют авторы. Банки проводят трансграничные операции через дочерние структуры, в которых, как правило, работают резиденты той страны, в которой расположено зарубежное подразделение банка. Они, в свою очередь, являются носителями определенных культурных стереотипов, которые косвенно транслируют представителям головного офиса банка (через доклады, телефонные звонки, на совещаниях и т.п.), принимающим стратегические инвестиционные решения. Происходить это может и напрямую – через вхождение носителей тех или иных стереотипов в команды высшего руководства банков. Чем больше у банка подразделений и сотрудников в той или иной стране, тем выше вероятность того, что представитель этой страны при прочих равных окажется среди управленцев. Долгосрочность эффекта доверия связана с тем, что, во-первых, сами по себе культурные стереотипы устойчивы во времени, а во-вторых, после трансляции стереотипов менеджменту он на их основе принимает руководящие принципы, которые служат базой будущих инвестиционных решений.

В целом обнаруженные взаимосвязи говорят о том, что институциональная культура международных банков и, в частности, доверие их работников к странам потенциального инвестирования играют главную роль при формировании портфелей банков, пишут Эйхенгрин и Сака.

Все это – повод задуматься о том, как формируются менеджерские команды международных банков, отвечающие за трансграничные инвестиции, считают исследователи. Зависимость от культурных стереотипов искажает решения, связанные с управлением суверенными портфелями банков, что может препятствовать эффективному распределению инвестиций и снижать прибыль банков.

Но из этой ситуации есть выход. Предвзятость при принятии решений об инвестировании тем слабее, чем более разветвлена географическая сеть банка и чем лучше диверсифицированы национальный состав его управленческой команды и сам инвестиционный портфель. В многонациональных командах общий эффект культурных предрассудков стремится к нулю. К тому же руководство банков, инвестирующих в суверенные бумаги большого числа эмитентов, как правило, придерживается более сложных стратегий и лучше информировано, что снижает для них вероятность стать жертвой культурных стереотипов.