Плохие долги и экономический рост

Плохие долги – это в определенном смысле естественный результат работы банковской системы и финансового сектора в целом. Финансовые институты берут на себя риски, часть из них реализуется, и кредиты превращаются в плохие долги. Но для нормального функционирования финансовой системы важно, чтобы объем плохих долгов был умеренным и был покрыт буферами в виде капитала и резервов. Если же риски перевешивают, то нарушается финансовая устойчивость. Большой объем плохих долгов – это плата за прошлые грехи, связанные с неэффективным управлением рисками.

Как накапливаются не просто большие, а чрезмерные плохие долги? История мировой экономики показывает, что обычно такие проблемы возникают из-за системных проблем с управлением рисками. Скажем, ипотечный кризис в США в значительной степени был вызван тем, что стандарты кредитования существенно смягчились, а риски зачастую учитывались не в полной мере. Перераспределение рисков по различным финансовым институтам путем секьюритизации привело к тому, что у тех, кто собственно выдает кредиты, стало значительно меньше стимулов следить за рисками. В столь сложной системе, основанной на «упаковке» и «переупаковке» кредитов в ипотечные ценные бумаги, стало все труднее понять, где именно сосредоточен риск, что в конечном счете вызвало кризис доверия и панику на рынках.

Финансовые инновации достаточно часто сопровождаются последующим кризисом плохих долгов. Причин несколько: рынком овладевает эйфория; нет понимания, когда стадия естественного роста переходит в пузырь; недостаточно данных для настройки моделей управления рисками – ведь если кредитный цикл еще полностью не пройден, то и информации о том, как он выглядит, нет.

Плохие долги в российской банковской системе

С начала 2000-х гг. российская финансовая система пережила уже два кредитных цикла, окончание которых пришлось на 2008–2009 и 2014–2016 гг. Сейчас мы все еще находимся в стадии выхода из нижней точки второго цикла. Опыт отзыва лицензий и санации банков показал, что во многих российских финансовых институтах за эти два цикла накопился чрезмерно высокий объем плохих долгов. С учетом результатов, полученных временной администрацией при проведении обследований кредитных организаций, превышение обязательств над активами составило по ПАО Банк «Югра» 143 млрд руб., по ООО «Внешпромбанк» – 226 млрд руб., по АО КБ «РосинтерБанк» – 80 млрд руб.

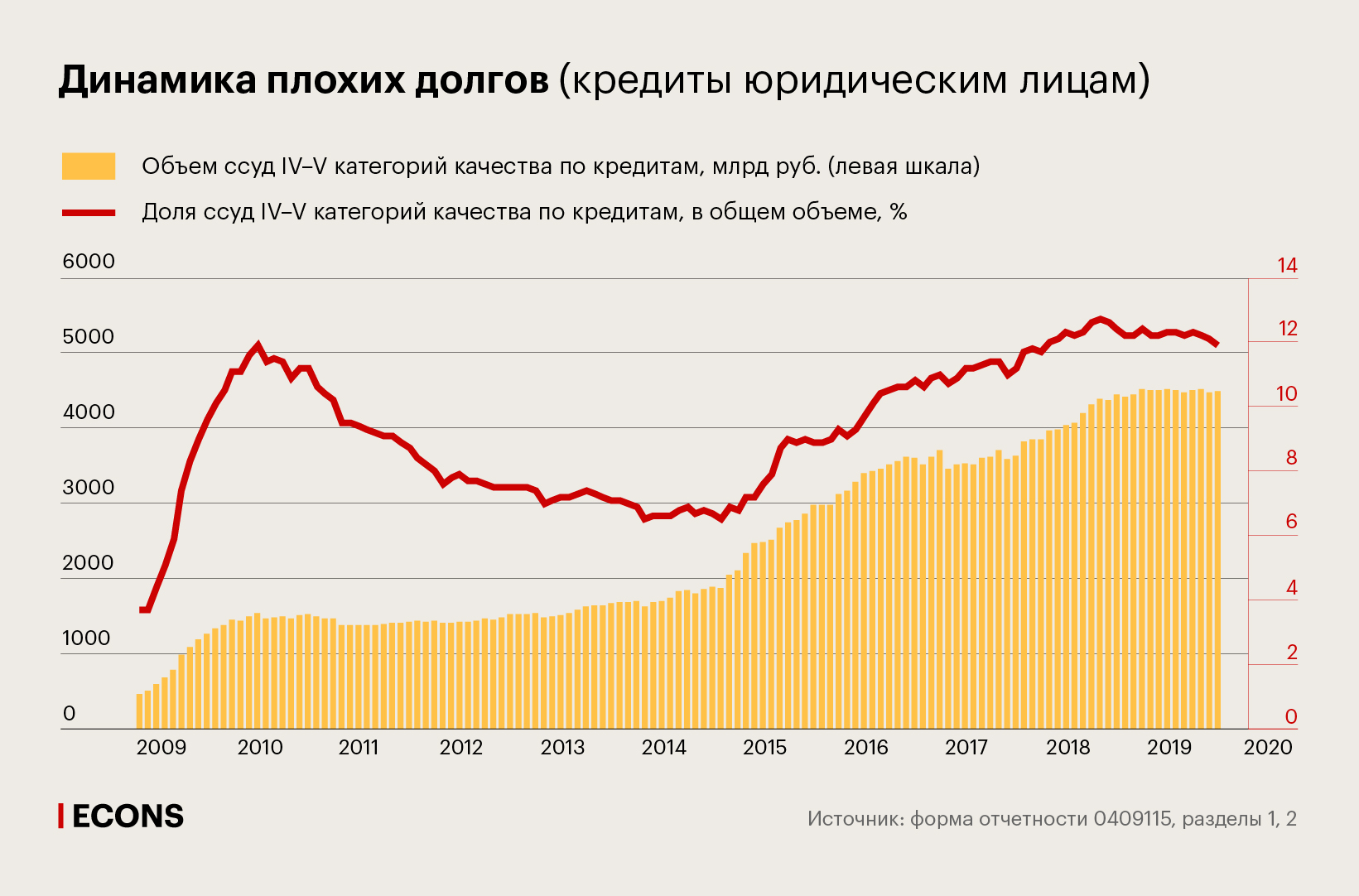

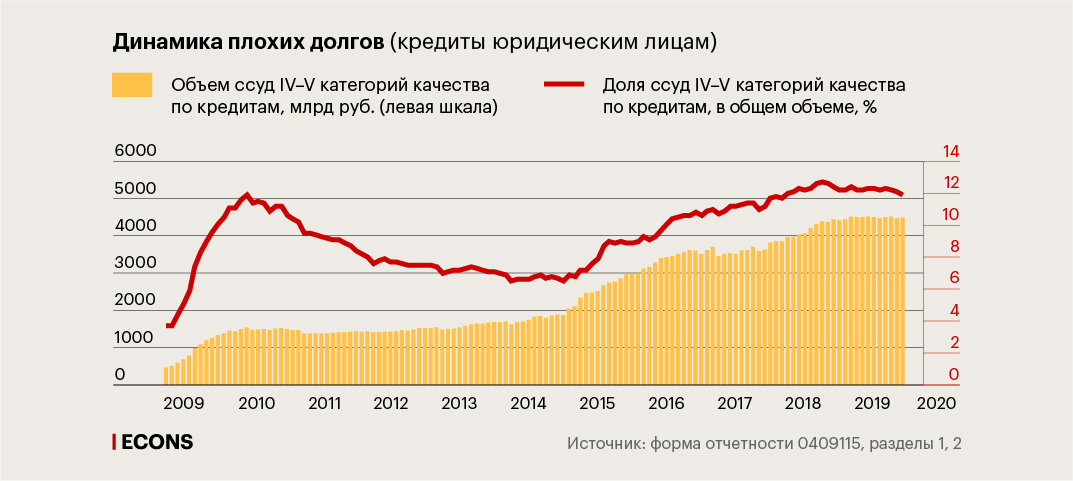

Сейчас можно говорить, что ситуация стабилизировалась. Доля плохих корпоративных кредитов (IV–V категории качества) с начала 2018 г. остановилась на уровне примерно 12–13%, а если исключить из расчета санируемые банки, то она составляет 7,1% (на 1 сентября), снизившись с начала года на 0,2 п.п. Наиболее проблемными остаются типично циклические отрасли – торговля, строительство и недвижимость.

В розничном кредитовании ситуация неоднородная. Так, в ипотеке доля плохих долгов на 1 августа совсем мала – всего 1,4%, но это тот сектор, который еще не проходил через полный кредитный цикл. По необеспеченным потребительским кредитам доля плохих долгов составляет 8,4% (в целом по всем кредитам населению – 5,8%). Но в сегменте розничного кредитования важно смотреть не на «среднее по больнице», а на качество кредитов по году выдачи, чтобы различать накопленные проблемы и ситуацию с новыми займами. По годовым когортам кредитов, выданных вплоть до конца прошлого года, задержки платежей на 30 дней наблюдались всего у 1,3–1,5% кредитов, но по результатам первого квартала 2019 г. эта цифра выросла до 1,8%. Это первые признаки некоторого ухудшения, что, впрочем, по-прежнему существенно меньше, чем 4–6%, характерные для кредитов, выданных в 2012–2013 гг.

Еще один показатель, по которому можно судить о стабилизации ситуации, – снижение количества отозванных банковских лицензий.

В основе проблем, которые были выявлены в российских финансовых институтах по итогам отзыва лицензий и санации, был, видимо, недостаточно эффективный риск-менеджмент, а также слишком сильная ориентация банков на залоговые кредиты и кредиты собственникам. В условиях недостатка доверия последнее могло выглядеть как более надежная защита от рисков, но в конечном итоге вылилось в чрезмерную зависимость от циклических процессов в экономике и низкую диверсификацию рисков.

Еще одна проблема – валютные кредиты. Банки и другие финансовые институты часто склонны перекладывать валютные риски на заемщиков. А заемщики (возможно, как и сами финансовые институты) их недооценивают – не понимают, что разница в процентных ставках между рублевыми и валютными кредитами покрывает валютный риск.

Не менее важный фактор дестабилизации – попытки скрыть проблемы как в самих финансовых институтах, так, видимо, и в бизнесах собственников. На первом этапе сокрытие плохих долгов позволяет экономить капитал. Но наличие спрятанных проблем искажает мотивацию – и самого банка или другого финансового института, и заемщиков. Финансовый институт, имеющий скрытые проблемы, более склонен брать на себя повышенные риски. Ведь в хорошем исходе такая стратегия может выправить ситуацию или даже улучшить ее. В противном случае плохие долги продолжат накапливаться, а когда их объем настолько велик, что самостоятельно финансовому институту их уже не устранить, то, с точки зрения менеджмента и собственников, новые проблемы уже мало что меняют. Однако ущерб для экономики в целом при этом накапливается.

С точки зрения кредитуемых ситуация похожая. Откладывается реструктуризация бизнеса: перегруженные долгами компании уже не ищут возможностей выйти из стагнации, ведь потенциальные выгоды все равно, скорее всего, достанутся кредиторам. Наоборот, может появиться мотивация уводить средства от кредиторов, что также не способствует экономическому росту. Процесс сокрытия проблем выглядит эффективным с тактической точки зрения, но чаще всего оказывается чрезвычайно затратным и неэффективным со стратегической точки зрения. Его можно сравнить даже не с пирамидой, а с разрастанием раковой опухоли.

Для банков, перегруженных плохими долгами, в экономической литературе есть специальное название – «зомби-банки». Это банки, которые являются неплатежеспособными, но продолжают функционировать за счет альтернативных форм поддержки, исключающих принятие дополнительных рисков (то есть расширения кредитования), – за счет доступа к ликвидности, в том числе со стороны центрального банка и в целом государства, или симбиоза с «зомби-предприятиями», у которых также нет особых стимулов для роста. Это прямой путь к стагнации экономики. Альтернатива, когда банки начинают брать на себя чрезмерные риски, на макроуровне ничем не отличается от этой ситуации. Более рисковые проекты, которые финансируют в таких случаях финансовые институты, редко вносят положительный вклад в экономический рост. Скорее речь идет о дополнительных заработках на спекулятивных (или сомнительных) операциях.

Банки убивает не отсутствие капитала, а отсутствие ликвидности. Быстрое накопление проблем за счет спекулятивных операций ведет к потере ликвидности, а не только платежеспособности. Это, в свою очередь, вызывает дополнительные риски финансовой стабильности, связанные с эффектом домино – то есть с распространением проблем с ликвидностью по всей системе.

Роль государства: исторические варианты

Что делать, если финансовая система перегружена плохими долгами? Прежде всего, важно быстрое признание и последующее решение проблем. Собственно, для этого в том числе нужны и правильная система стимулирования, и хороший надзор. Но на практике время от времени возникают ситуации, когда накопленных собственных буферов не хватает и ситуация зашла настолько далеко, что рыночных способов ее исправления нет. Тогда в ход идут государственные деньги, направляемые в капитал, – либо бюджетные, как в большинстве стран мира, либо деньги центрального банка, как в современной России. Нужно это не столько, чтобы не допустить убытков кредиторов конкретной организации, сколько для того, чтобы предотвратить быстрое расползание проблем по системе и превращение сложностей одной организации в системный кризис.

Использование государственных денег для решения проблем в финансовом секторе – достаточно стандартная вещь начиная с 1930-х гг. Появившиеся после банковских кризисов тех лет агентства по страхованию вкладов в кризисные периоды часто получают государственную поддержку. Очевидно, что побочным результатом такого подхода является увеличение государственной собственности в финансовом секторе: примеры – скандинавский финансовый кризис начала 1990-х гг., проходивший примерно в то же время кризис в Италии, латиноамериканский кризис 1994–1995 гг., азиатский 1997–1998 гг. Программа восстановления платежеспособности банковского сектора Кореи в конце 1990-х считается сегодня одной из самых образцовых. То же можно сказать о подходах, использованных Турцией при решении проблем, возникших из-за банковского кризиса в 1990-х. В данных случаях государство объединяло несколько обанкротившихся финансовых институтов в один, часто использовалось разделение на плохой и хороший банк, и сформированные по результатам хорошие банки постепенно приватизировались. Такие крупнейшие европейские банки, как Nordea или UniCredit, образовались именно таким путем: они постепенно приватизировались в течение нескольких лет. Турецкий кризис начала 2000-х гг. произошел в период массового интереса европейских и американских банков к расширению своего представительства на развивающихся рынках, поэтому многие обанкротившиеся банки были проданы иностранным.

Конкретный набор действий государства зависит от конкретной ситуации, но общее правило в этом случае следующее: наладить работу таким образом, чтобы по максимуму вернуть предоставленные деньги, в конечном счете являющиеся народными. В этих целях необходимо обеспечить управление попавшими под контроль государства финансовыми институтами на рыночных принципах на период до их последующей приватизации.

Причем с точки зрения экономического роста политику «спасения» надо проводить максимально быстро. Ставший уже классическим пример – разница в подходах США и ЕС к банковскому кризису 2008–2009 гг. США уже в ноябре 2008 г. выделили бюджетные деньги для капитализации крупнейших финансовых институтов, буквально заставив их взять капитал и ограничив это достаточно жесткими условиями, которые создавали стимул для избавления от этого капитала в будущем при стабилизации ситуации; затем достаточно оперативно был проведен жесткий стресс-тест. Выявление и признание проблем при наличии источников их решения успокоили рынки, заработали рыночные возможности по стабилизации ситуации путем привлечения дополнительного капитала. В результате государственные деньги были достаточно быстро возвращены, а экономика сравнительно быстро восстановилась и перешла к экономическому росту. Европейский путь был более сложным (правда, есть и подозрение, что проблемы были более глубокими): докапитализировались только уже рухнувшие системно значимые банки, стресс-тест по всей системе не был ни достаточно жестким, ни достаточно прозрачным, а созданные общеевропейские механизмы докапитализации имели достаточно сложные процедуры. В результате проблемы в Европе сохраняются до сих пор. Только недавно ЕЦБ стал ставить условия банкам по очищению от плохих долгов, но рыночные решения при этом в полной мере так и не заработали. Восстановление экономики в Европе идет гораздо медленнее, чем в США, и темпы роста за прошедшее десятилетие были значимо ниже.

Чем плоха государственная собственность? Во-первых, государственные институты грешат склонностью к решению политических задач, даже если они противоречат коммерческим интересам. Пример из современного мирового опыта – проблемы крупнейших государственных банков Индии, несколько лет назад начавших активно кредитовать инвестиционные проекты в рамках государственных инициатив, которые во многих случаях ничем не закончились. Во-вторых, у таких институтов есть дополнительные стимулы брать на себя повышенные риски, так как в случае хорошего сценария менеджмент получает дополнительные бонусы, а в случае плохого убытки ложатся на государство. Впрочем, такие проблемы есть у всех крупных, и не только финансовых, институтов, попадающих под категорию too big to fail, поэтому очень важно организовать их корпоративное управление на рыночных принципах, от системы мотивации и состава совета директоров до в целом взаимоотношений между государством и компанией. Когда это удается, нивелируется искажающее влияние государственной собственности на рынок, а компания оказывается в тех же условиях, что и другие рыночные компании: ее основная задача – максимизировать акционерную стоимость с учетом интересов других стейкхолдеров. В результате появляется возможность не спешить с продажей государственного пакета, а действительно достичь максимального возврата для государства. Скажем, последние доли государства в Nordea продавались уже через 10–15 лет после кризиса, который привел к появлению этого банка. Из более поздних примеров – Royal Bank of Scotland, который перешел под контроль государства после финансового кризиса 2008 г. и по плану должен быть приватизирован до 2024 г. Но пока сокращение государственной доли в 62% затягивается из-за Брекзита и разногласий относительно целесообразности скорейшей приватизации.

Россия: новая форма санации

В российской банковской системе масштаб проблем в институтах, где была отозвана лицензия или прошла санация, был такой, что они превратились в тяжелый груз для экономики, искажали конкуренцию и в финансовом, и в нефинансовом секторе, и на финансовых рынках и способствовали стагнации и накоплению рисков, а не экономическому развитию. В связи с этим использование государственных денег было необходимо как с точки зрения поддержания финансовой стабильности, так и с точки зрения экономического роста.

Долгое время проблему создавал так называемый старый механизм санации, созданный в 2008 г. по подобию тех инструментов, которые ФРС США использовала для поддержки ликвидности финансовых институтов, участвовавших в рыночных механизмах спасения обанкротившихся компаний. В нашем варианте только по форме это был механизм предоставления ликвидности, а по сути он давал возможность заработать новый капитал на разнице ставок. При этом санируемый институт освобождался от выполнения многих нормативов, и, хотя сроки санации были изначально фиксированы, на практике они продлевались. Таким образом, эта система создавала искаженные стимулы для санаторов: некоторые из них пытались воспользоваться ситуацией и перевесить на санируемых часть своих плохих долгов, а такой подход мог привести только к ухудшению финансового положения самого санируемого.

Введенная в 2017 г. новая форма санации лишена этих недостатков. Сейчас центральный банк при необходимости может консолидировать соответствующие финансовые институты, делить их на профильный банк и банк плохих активов. Отмечу, что при этом центральный банк придерживается принципа, что «хорошие» банки по качеству активов не должны принципиально отличаться от обычных, то есть на их балансах специально оставляется некоторый объем плохих и непрофильных активов для дальнейшей работы. Анализ иностранного опыта показывает, что такой подход к «спасению» банков использует лучшие мировые практики.

Банк России и сами финансовые институты вынесли уроки из прошлых ситуаций. Усиление банковского регулирования и надзора, создание независимого, в рамках Центрального банка, института оценки залогов и качества кредитов в целом – эту роль играет Служба анализа рисков, – все это призвано обеспечить прозрачность ситуации в банках и других финансовых институтах, накопление буферов, своевременное выявление проблем. Появилось макропруденциальное регулирование, задачи которого связаны с ограничением системных рисков; в настоящее время основной упор в этой сфере сделан на предотвращение накопления чрезмерных рисков в потребительском кредитовании и дедолларизацию. Обсуждаются дополнительные меры по крупным компаниям с повышенной долговой нагрузкой.

Следуя лучшим мировым практикам, теперь необходимо организовать корпоративное управление в российских финансовых институтах, перешедших под контроль государства, на абсолютно рыночных принципах. Это, в частности, предполагает привлечение независимых директоров в наблюдательные советы: например, в наблюдательном совете Банка «Открытие» из семи директоров всего два из Центрального банка, а в наблюдательном совете «Траста» – только один. Также стоят задачи привлечь команду профессиональных менеджеров, сформировать стратегию и систему мотивации, которые будут основаны на рыночных принципах и нацелены на повышение акционерной стоимости и на постепенную приватизацию (в случае «хороших» банков) или продажу непрофильных активов. Особое внимание уделяется вопросам защиты конкуренции: к примеру, санируемым банкам запрещено использовать в своей рекламе слово «государственный». В целом задача состоит в том, чтобы максимизировать возврат средств при условии, что конкуренция на рынке не будет искажена.

Таким образом, политика в сфере санации, проводимая сейчас Банком России, максимальным образом приближена к лучшим мировым практикам. Экономическая теория и мировой опыт говорят о том, что эти действия в ситуации выхода из кредитного цикла создают условия для экономического роста.

Однако стоит заметить, что это условия необходимые, но

недостаточные. Достаточным условием было бы создание такого инвестиционного

климата, когда бизнес в целом был бы нацелен на развитие, когда в стране были

бы инвесторы, готовые рискнуть своими деньгами в случае наличия хороших бизнес-перспектив.

К сожалению, в настоящий момент это не совсем так. И это проблема и для

развития финансового сектора, включая и санируемые институты, и для быстрой и

эффективной работы с плохими активами.

-3.jpg)