Российские экономические связи

«Мы проснулись сегодня в новом мире. Эхо событий на Украине будет сохраняться долгие годы», – написал профессор политэкономии Северо-Западного университета Джордан Ганс-Морзе 24 февраля, когда Россия объявила о начале военной спецоперации на Украине. Вскоре Запад ввел против России санкции, которые экономисты расценили равнозначными изоляции страны от большей части мировой экономики.

Несмотря на стремление к большей экономической самодостаточности в последние годы, Россия остается глубоко интегрированной в глобальную экономику через торговые и финансовые связи. Шоки, связанные с международными экономическими отношениями, могут иметь серьезные эффекты для российской экономики, предупредили незадолго до этих событий Иикка Корхонен и Хели Симола из Института переходных экономик Банка Финляндии (BOFIT) в исследовании торговых и финансовых взаимосвязей России с остальным миром.

Главными торговыми партнерами России и основным источником внешних инвестиций до сих пор оставались западные экономики, прежде всего Евросоюз. Хотя во внешней торговле России возросла доля Китая, Россия так и не стала ключевым торговым партнером КНР, а финансирование российских проектов со стороны Китая в последние годы стагнирует. Разрыв связей с Западом вряд ли может быть компенсирован и за счет интеграции со странами Евразийского экономического союза – ЕАЭС, куда, помимо России, входят Армения, Белоруссия, Казахстан и Киргизия: на них по-прежнему приходится меньше десятой части внешней торговли и лишь несущественная часть притока капитала, подсчитали экономисты.

Российский экспорт

Россия экспортирует от 50% до 80% добавленной стоимости (см. врез), создаваемой ключевыми экспортными секторами, прежде всего сырьевыми.

Так, в сфере добычи топливно-энергетических полезных ископаемых доля добавленной стоимости конечной продукции, отправляемой на экспорт (то есть стоимостная доля всей произведенной продукции без учета необходимых для производства промежуточных товаров и услуг), составляет 80%, в неэнергетической добыче (руд и т.п.) – более 50%, в нефтепереработке – более 60%.

Около половины российского экспорта (всего он составил $544 млрд в 2021 г., или порядка 33% ВВП) приходится на сырую нефть, нефтепродукты и природный газ суммарно. К другим основным экспортным товарам относятся металлы, включая драгметаллы, продукты химической промышленности и сельхозпродукты.

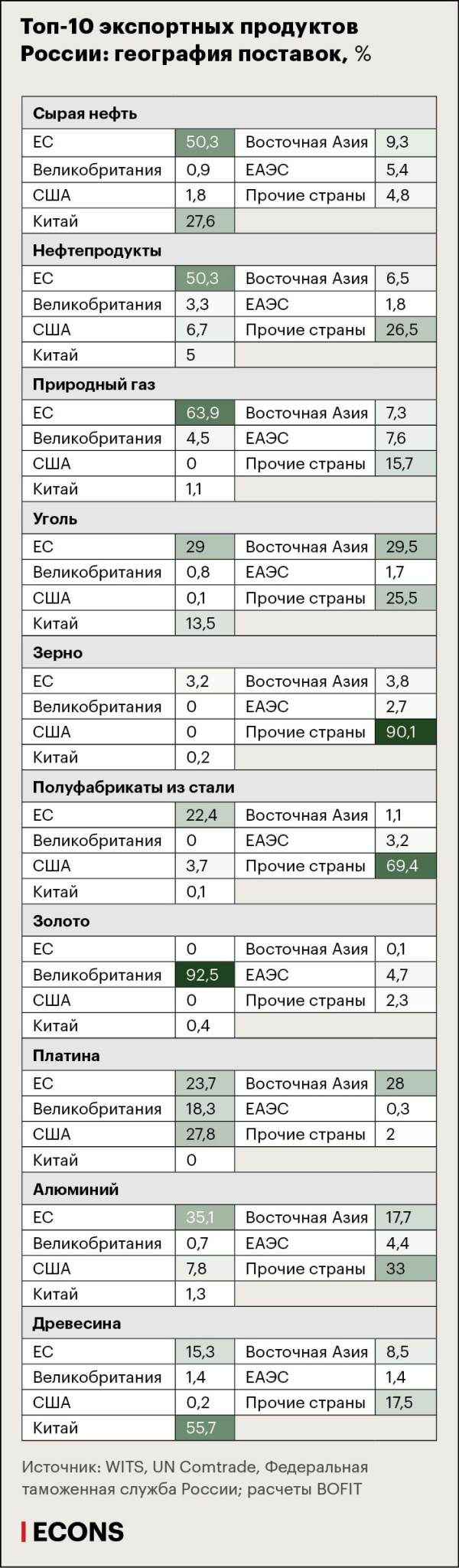

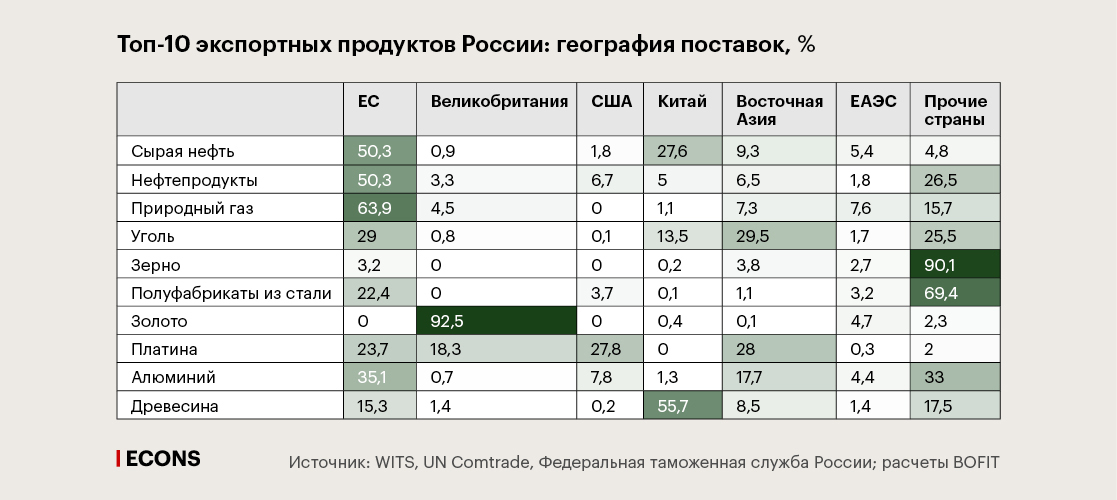

В 2021 г. около половины российского товарного экспорта направлялось в страны Евросоюза, Великобритании и США. ЕС – главный для России экспортный рынок энергетического сырья и алюминия. На эти страны приходится больше половины всего объема экспорта российских нефти и нефтепродуктов, больше 60% всего экспорта газа, почти 30% экспорта угля и 35% экспорта алюминия. Великобритания закупает в России почти весь объем (более 90%) экспортируемого золота, а США – один из важнейших для России рынков сбыта платины (на страну приходится почти 30% экспорта этого драгметалла из России).

Другой важный экспортный рынок для российской нефти – Китай, но его доля в общем нефтяном экспорте России почти вдвое ниже, чем у ЕС. Для стран Восточной Азии главный энергетический импортный товар из России – уголь, они закупают почти 30% всего экспортируемого Россией угля. Китай и восточноазиатские страны (Япония, Корея, Сингапур, Тайвань, Гонконг, Индонезия, Камбоджа, Малайзия, Филиппины, Таиланд, Вьетнам) выступают главными импортерами российских неэнергетических природных ресурсов. В частности, на Китай приходится больше половины российского экспорта древесины, а на восточноазиатские страны – такая же доля в импорте российской платины, как и у США (по 28%).

В ЕАЭС Россия поставляет всего около 9% от совокупного объема своего экспорта, причем входящие в союз страны не являются основными рынками ни для одного из 10 основных российских экспортных товаров (см. таблицу выше).

Российский импорт

В ключевых производственных российских секторах импортные поставки обеспечивают 30–70% добавленной стоимости, или выпуска продукции. Наиболее велика – более половины – эта доля в производстве компьютеров и электроники, машин и оборудования, транспортных средств; в химической промышленности порядка 40% добавленной стоимости обеспечивается импортными закупками, в пищевой промышленности – порядка 30%. В свою очередь, в структуре приходящейся на импорт добавленной стоимости в ключевых секторах российской промышленности порядка половины приходится на поставки из Европы. Исключение – компьютеры и электроника: в доле импорта в добавленной стоимости этих секторов (порядка 70%) две трети приходится на поставки из Китая и других восточноазиатских стран.

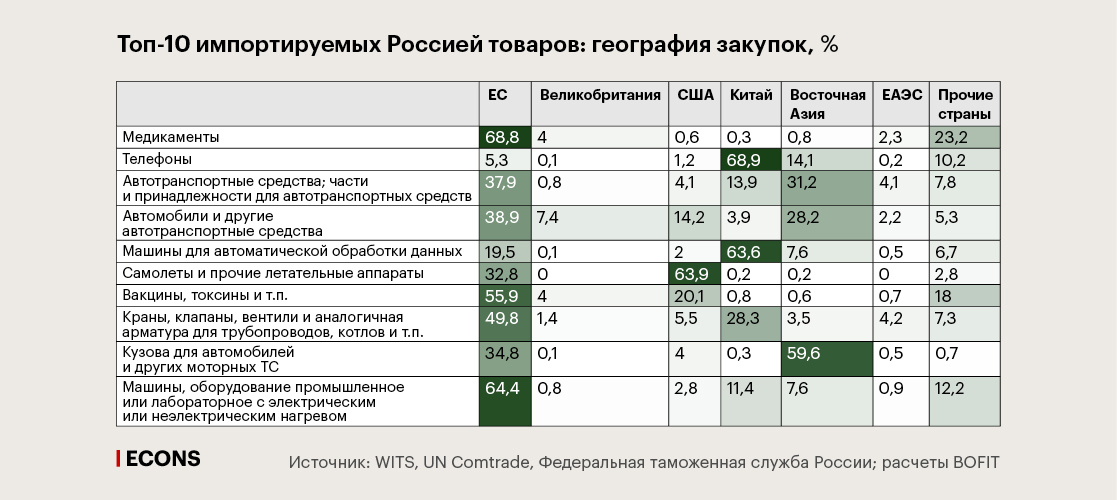

В 2021 г. в российском импорте ($378 млрд в 2021 г., или около 23% ВВП) порядка 40% закупок приходилось на ЕС, Великобританию и США, при этом доля одного ЕС составляла около трети. Главная статья импорта России – машины, оборудование и транспортные средства, на них приходится около 40% всех закупок за рубежом. Основной поставщик этих товаров – Евросоюз. А в общей сложности ЕС выступает главным рынком для 6 из 10 ключевых для России импортных позиций (в их числе медикаменты, оборудование для промышленности, автотранспортные средства – см. перечень в таблице ниже). Кроме того, для России Евросоюз, наряду с Белоруссией, – крупный поставщик продуктов питания. На них приходится около 10% всего российского импорта.

США, которые, как и ЕC, относятся к странам, которые ввели в отношении России наиболее жесткие санкции, – основной поставщик авиатехники в Россию, обеспечивающий больше половины закупок этого товара за границей. Основным товаром, который Россия закупает в Великобритании, присоединившейся к санкциям, являются автомобили и автотранспортные средства (около 7% всего российского импорта в этой категории).

Китай – основной поставщик в Россию компьютеров и электроники (две трети российского импорта телефонов и более 60% импорта электроники). Другие восточноазиатские страны в основном поставляют в Россию автомобили и автокузова. Из ЕАЭС импорт России невелик: среди 10 ключевых для России товаров доля содружества в импорте шести из них колеблется от нуля до 1%, среди остальных четырех позиций максимальная доля ЕАЭС чуть превышает 4% и приходится на краны, клапаны и другую арматуру для трубопроводов, котлов и т.п. емкостей.

Валюта торговли

Хотя доля США в российском экспорте относительно низкая (около 4%), больше половины российских экспортных контрактов (55% за январь – сентябрь 2021 г.) предусматривают расчеты в долларах США, а в евро номинировано почти 30%.

Доллар и евро являются основными валютами расчетов за российские поставки и в большинство развивающихся экономик, включая Китай и Турцию. Исключение – страны ЕАЭС: основные расчеты за российский экспорт (более 70%) эти страны производят в рублях. Также за половину всех поставок из России расплачивается рублями Индия, которая выступает основным покупателем российских военных технологий.

Сама Россия платит за импортные товары также в основном в долларах и евро: за три квартала 2021 г. 35,5% таких расчетов было номинировано в долларах США, а 30,8% – в евро (.xlsx). Основная валюта расчетов за импорт из развивающихся стран, включая Китай, – также доллары, хотя доля расчетов в юанях при оплате китайского импорта растет. ЕАЭС – исключение и здесь: большинство товаров у членов Евразийского союза Россия покупает за рубли.

Россия и иностранный капитал

Россия, как и многие сырьевые экспортеры, – нетто-кредитор мира: согласно международной инвестиционной позиции, на начало IV квартала 2021 г. ее внешние активы превышали ее внешние обязательства на $463 млрд. При этом в структуре внешних обязательств ($1,2 трлн против $1,6 трлн активов) почти 70% приходится на обязательства в рублях (в основном это полученные прямые инвестиции в виде участия в капитале и паях или акциях инвестиционных фондов). Доля рублевых внешних активов относительно невелика – порядка 7% (в основном ссуды и прямые инвестиции в виде долговых инструментов).

Объем накопленных прямых иностранных инвестиций (ПИИ) в России на 1 июля 2021 г. составил $480 млрд (около 30% ВВП). До сих пор прямые иностранные инвестиции приходили в Россию в основном из стран Евросоюза: на середину 2021 г. доля ЕС в накопленных ПИИ в Россию составляла около 60%, при этом доля одного Кипра составляла около трети. На начало июля 2021 г. около 8% ПИИ приходилось на Великобританию, в то время как доля Китая, США и стран ЕАЭС в общем объеме крайне мала – примерно по 1%. Правда, статистика о прямых иностранных инвестициях не совсем точно отражает картину, поскольку финансовые потоки часто приходят из третьих стран или еще по более сложным схемам, отмечают экономисты BOFIT. Доля Великобритании и США в ПИИ может быть гораздо выше, допускают они: ЕС, Великобритания или США могут быть страной происхождения или страной-посредником для 70–75% полученных Россией ПИИ.

Объем накопленных прямых российских инвестиций в иностранные юрисдикции на начало июля 2021 г. составлял $380 млрд (23% ВВП), а их географическое распределение было схожим с распределением ПИИ из-за границы. Это отражение того, что до первого раунда санкций в 2014 г. львиная доля ПИИ в Россию представляла собой российские же инвестиции, с тех пор, по оценкам экспертов, значительных успехов в деофшоризации не произошло, только сократились потоки в обоих направлениях – российским компаниям приходилось из-за санкций распродавать зарубежные активы (так, полностью ушли из США «Северсталь», ТМК, Сбербанк продал свою дочернюю структуру в Турции – DenizBank, МТС покинула украинский рынок).

Совокупные иностранные обязательства российских банков (включая прямые инвестиции), по данным Банка России на начало IV квартала 2021 г., составляли $134 млрд против $200 млрд совокупных иностранных активов. Обязательства также в основном приходятся на страны ЕС и Великобританию – половина от общего объема, обязательства перед США более чем втрое меньше – 15% от общего объема, перед Китаем – 3,5%, странами ЕАЭС – 4%. Географическая структура зарубежных активов банковского сектора фактически симметрична их обязательствам: 55% приходится на ЕС и Великобританию, около 10% – на США, 6% – на ЕАЭС, и только в Китае активов российских банков практически нет – его доля лишь 0,2%.

Восточная асимметрия

По мере ухудшения отношений России с Западом, начавшегося в 2013 г., расширялись ее связи с Китаем. Российские власти рассчитывают, что поворот на Восток усилит роль России в Азиатско-Тихоокеанском регионе.

Однако пока отношения России с Китаем асимметричны, показывают Корхонен и Симола. Для России Китай имеет большее значение, чем Россия для Китая.

Доля экспорта России в Китай за 2019–2021 гг. в сравнении с 2011–2013 гг. удвоилась до 14%, доля импорта из Китая за то же время возросла в 1,5 раза до 24%. Во многом это отражает впечатляющее усиление роли Китая в международной торговле в целом, отмечают эксперты BOFIT. Для Китая же Россия не стала значимым торговым партнером – ее доля в китайском экспорте и импорте составляет 2% и 3% соответственно и мало изменилась за последние три года в сравнении с периодом 2011–2013 гг.

Тем не менее Россия для Китая – важный экспортер энергоресурсов: она обеспечивает около 20% китайского импорта угля, 15% импорта нефти и около 8% импорта газа. Китайские инвестиции играли ключевую роль при строительстве газопровода «Сила Сибири», через который российский газ поставляется в страны Азиатско-Тихоокеанского региона, а также проекта «Ямал СПГ», по которому Китай получает сжиженный природный газ из российской Арктики. Россия может увеличить импорт газа в Китай через несколько лет, после выхода газопровода «Сила Сибири» на полную мощность. Но в целом Китай старается избегать зависимости от единственного источника во внешней торговле и поэтому стремится диверсифицировать поставки нефти и газа.

Первоначально Россия надеялась компенсировать потерю доступа к иностранным финансовым рынкам из-за западных санкций 2014 г. за счет китайского финансирования, однако имеющиеся данные, хотя и подвержены некоторой неопределенности, предполагают, что это стремление было реализовано лишь в скромных масштабах, пишут Корхонен и Симола. Китайские финансовые организации, связанные с государством, предоставили финансирование для проектов, которые считаются полезными для общих интересов Китая (таких как строительство трубопровода «Сила Сибири» и проект «Ямал СПГ»), некоторые другие российские организации также получали китайское финансирование, но роль Китая в финансировании проектов в России в целом остается незначительной.

Объем китайских ПИИ (включая Гонконг) в России за последние годы не изменился и остался на уровне около 1%, в то время как в денежном выражении накопленные ПИИ из Китая несколько сократились с $4,7 млрд в конце 2013 г. до $4,3 млрд в середине 2021 г. Данные проекта China Global Investment Tracker Американского института предпринимательства, отслеживающего инвестиции Китая в мире, показывают, что за последние полтора десятка лет систематического роста китайских вложений в Россию не было. В 2006–2013 гг. их суммарный объем составил $17,8 млрд, а в 2014–2021 гг. – $16,4 млрд. Данные Исследовательского института Уильяма и Мэри о проектах, финансируемых китайским правительством, свидетельствуют, что с 2013 г. финансовые потоки из Китая в Россию стали снижаться, – правда, анализируя эти данные, нужно учитывать, что в 2009 г. «Роснефть» получила от Банка развития Китая кредит на $15 млрд, а в 2013 г., заключив $270-миллиардный контракт на поставки нефти в Китай, – первые $20 млрд предоплаты по нему и новый кредит Банка развития Китая на $2 млрд. Это объясняет, почему в 2010–2013 гг. общий объем проектного финансирования Китая в России приблизился, по оценкам BOFIT, к $42 млрд, а в 2014–2017 гг. снизился до $28 млрд.

В то же время усилилось значение национальных валют России и Китая во взаиморасчетах двух стран в силу стремления обеих стран снизить свою зависимость от доллара. В 2013 г. Китай оплачивал поставки из России практически полностью в долларах – доля доллара составляла 96,2%, тогда как в 2021 г. она снизилась до 36,6% (за январь – сентябрь 2021 г.; .xlsx); в свою очередь, доля доллара в перечислениях российских импортеров Китаю за тот же период снизилась с 90,1% до 58,8%. Доля рублевых расчетов с 2013 по 2021 г. возросла с 1,2% до 8,7% в платежах Китая за российский экспорт, но за импорт из Китая – не изменилась (3,9% и 3,8% соответственно). За то же время за импорт из Китая доля расчетов России «в иных валютах» – вероятно, в юанях – выросла с 2,2% до 27,2% (за экспорт – с 1,7% до 7,1%).

Другими словами, примерно 9% всего стоимостного объема получаемых из России поставок Китай оплачивает рублями, а Россия оплачивает юанями чуть более чем 27% всех поставок из Китая.

В валютных резервах России доля юаня увеличилась с нуля в 2013 г. до 13,1% к середине 2021 г. Финансирование Китаем проектов в России в юанях также возросло: так, если в 2010–2013 гг. только один относительно небольшой проект финансировался в юанях, а все остальные – в долларах, то за 2014–2017 гг. доля юаня составила 20% (для проектов, стоимость которых была указана).