Российский бизнес после пандемии

Пандемия COVID-19 привела к изменению условий ведения бизнеса, некоторые из которых останутся в практике предприятий в долгосрочной перспективе. Опрос промышленных предприятий, проведенный по заказу Банка России, позволил выявить ряд возможных последствий этих изменений для бизнеса и всей экономики (подробно с результатами опроса можно ознакомиться по ссылке).

Опрос проводился в мае – июне 2021 г. среди руководителей высшего звена и руководителей экономических подразделений 482 компаний из основных отраслей обрабатывающей и добывающей промышленности, за исключением топливно-энергетического комплекса. К моменту проведения опроса наблюдалось активное восстановление российской экономики: объемы ВВП достигли допандемийного уровня, большинство секторов вернулись на докоронакризисную траекторию роста, активизировалась инвестиционная активность, в том числе за счет увеличения кредитования, сокращалась безработица и росла занятость. В то же время разные опросные данные сигнализировали о замедлении активной фазы роста экономики: предприятия сообщали о росте издержек по причине сбоев глобальных производственно-логистических цепочек и ускорения роста цен на мировых товарных рынках и о высокой неопределенности перспектив в связи с эпидемической ситуацией.

Проведенный опрос позволяет сделать выводы, что в новой постпандемической реальности компании будут стремиться к пересмотру существующей бизнес-модели, которая теперь будет направлена прежде всего на снижение рисков – в области обеспечения безопасности сотрудников, финансовой устойчивости предприятия, надежности цепочек поставок. Соответствующие этим приоритетам изменения потребуют дополнительных издержек предприятий и могут стать проинфляционными.

Фаза адаптации

Одним из важнейших последствий пандемии COVID-19 стал разрыв логистических цепочек поставок, напрямую затронувший и российские предприятия. Их зависимость от импортных поставок к этому времени усилилась: если в опросе 2019 г. по той же самой выборке об использовании импортных сырья и материалов сообщали 65% предприятий, то в опросе 2021 г. – более 80%. Зависимость от импорта выросла как у экспортеров (с 75% до 88% предприятий), так и у неэкспортеров (с 48% до 76%).

Наиболее пострадавшими отраслями, прежде всего из-за разорванных цепочек поставок из Азии, оказались легкая промышленность, производство электрооборудования и автотранспортных средств. В этих отраслях на момент проведения опроса более 40% предприятий так и не восстановили выручку до докризисного уровня (в целом по выборке – не восстановили 33%, восстановили 36%, а у 31% выручка не снижалась).

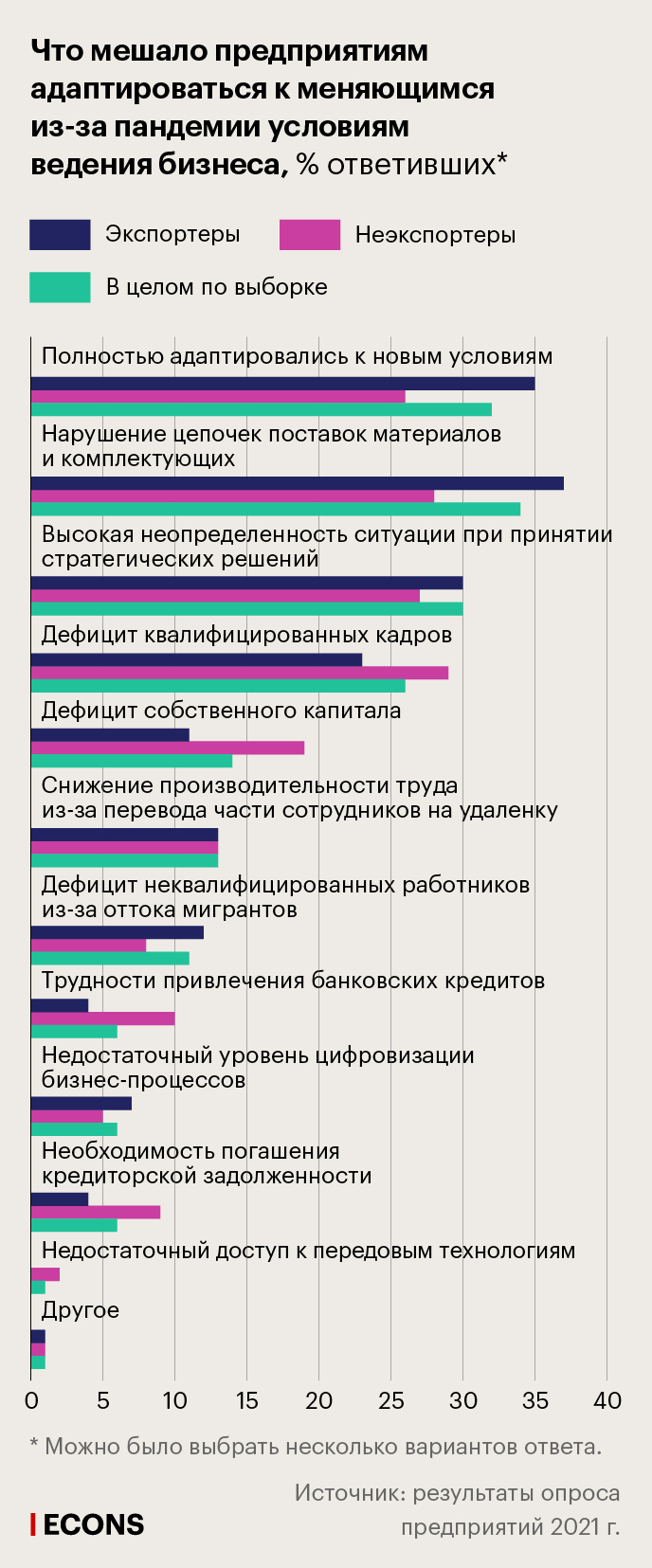

Как результат, нарушение цепочек поставок предприятия назвали основным препятствием для бизнеса – около трети производителей все еще находятся в процессе поиска новых поставщиков, укрепления и создания более эффективной системы снабжения.

Второй по значимости фактор, препятствующий адаптации к новым условиям, связан с неопределенностью при принятии стратегических решений в условиях усиления/продления ограничительных мер. На третьем месте – дефицит квалифицированных кадров, на который указали более четверти опрошенных. Эта «тройка» ведущих факторов, мешающих приспособлению к новым условиям, совпала у всех групп компаний, независимо от степени восстановления выручки относительно докоронавирусных показателей.

Для ускорения выхода из кризиса предприятиям пришлось перестраивать многие бизнес-процессы – в первую очередь процессы управления персоналом (отметили 45%) и закупки сырья и материалов (40%).

У предприятий фармацевтической промышленности и автомобилестроения приоритетным направлением значительных изменений были процессы, связанные с планированием (у более чем 60% опрошенных компаний указанных отраслей). В металлургии, а также в производстве машин и оборудования, химической продукции более трети респондентов отметили, что провели трансформацию ИТ-обеспечения. Деревообрабатывающих и фармацевтических предприятий в большей степени коснулись изменения в стратегическом управлении (35% и 45% соответственно). Производителям продукции легкой промышленности потребовалось выстраивать онлайн-продажи (отметили 35%).

Среди ключевых факторов риска, влиявших на работу предприятий в 2021 г., более половины (54%) назвали колебания курсов валют: валютные риски в одинаковой степени волновали как предприятия, которые используют импортные составляющие в производстве (56%), так и экспортеров (55%). Другими важнейшими факторами риска были эпидемические риски (42% опрошенных) и структурные изменения спроса (35%).

Особую обеспокоенность вызывает тот факт, что в условиях перевода многих бизнес-процессов на удаленный режим компании не уделяют должного внимания рискам кибербезопасности: эти риски не отметило ни одно из опрошенных предприятий.

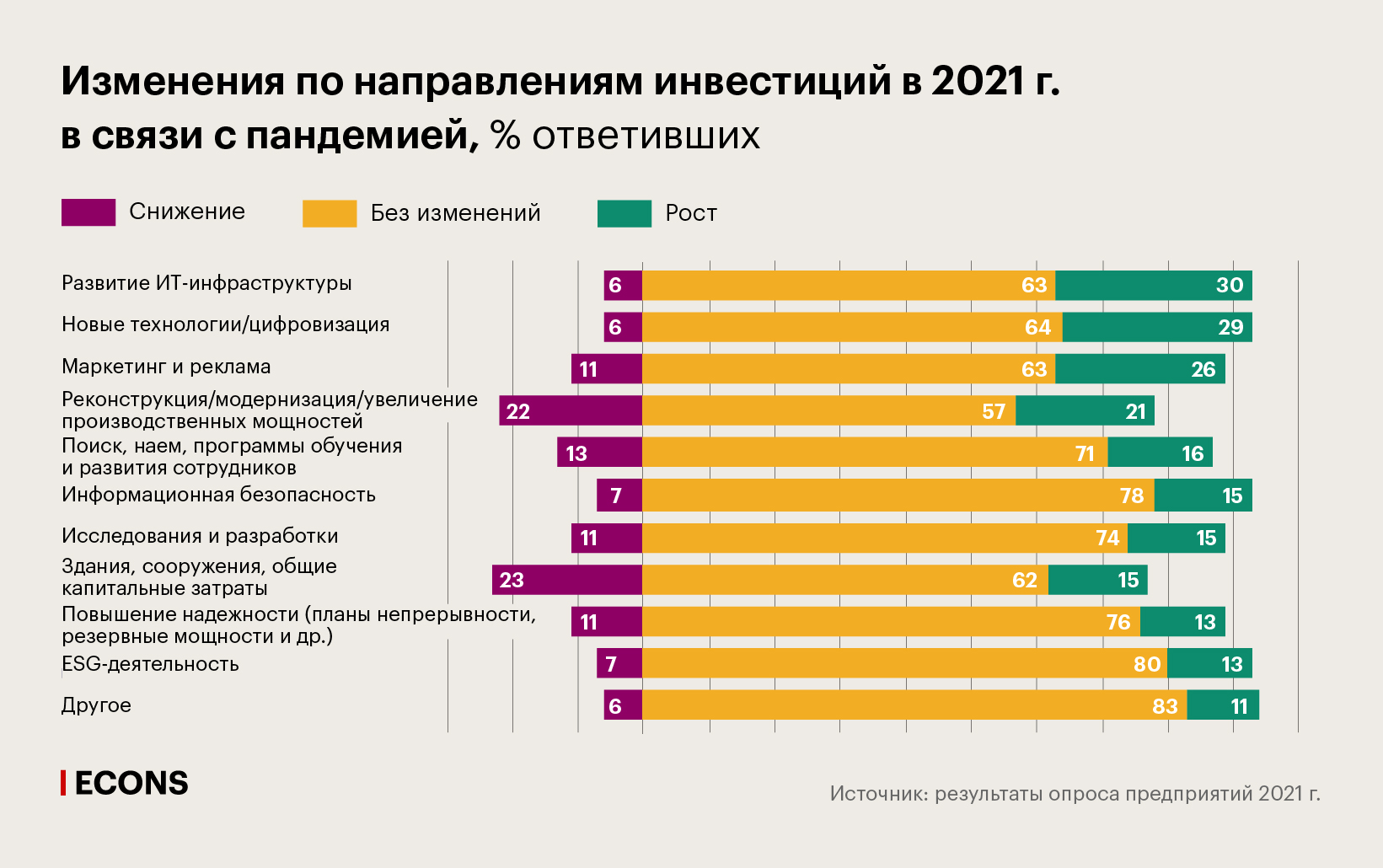

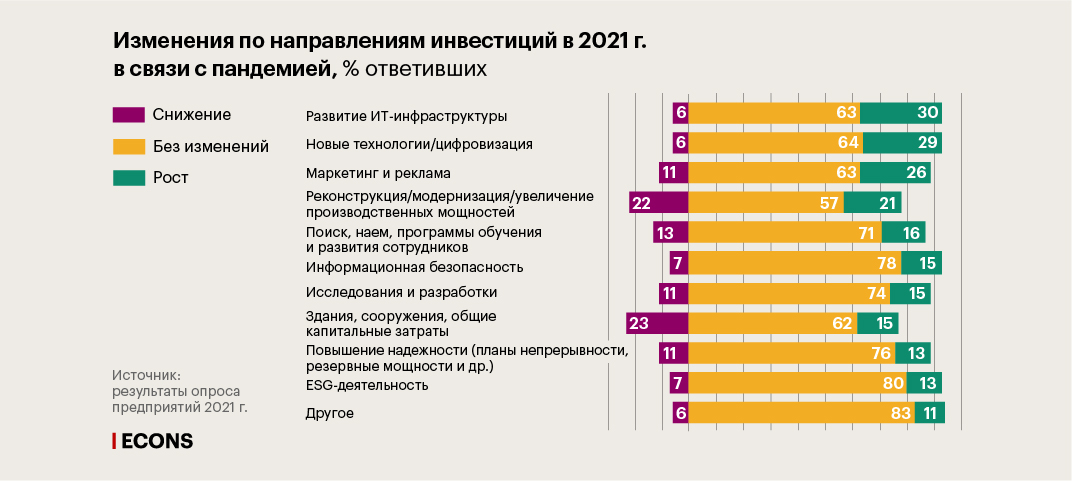

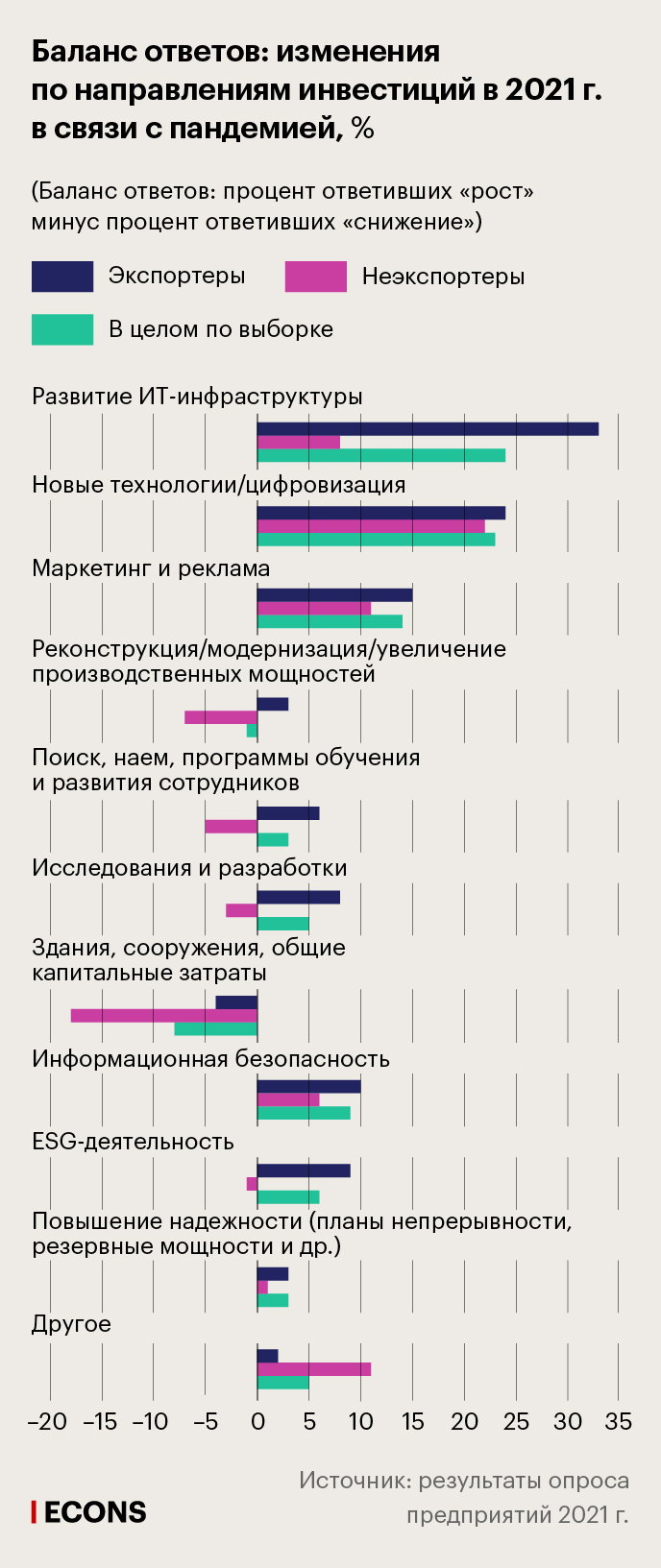

При этом почти треть компаний в 2021 г. увеличили свои расходы на развитие ИТ-инфраструктуры и цифровизацию бизнеса по сравнению с запланированными ранее объемами вложений. Это было вызвано необходимостью наладить процессы удаленной работы, автоматизировать и ускорить взаимодействие с клиентами, сотрудниками и поставщиками.

Рост расходов на цифровизацию и ИТ-инфраструктуру происходил на фоне сокращения капитальных инвестиций у всех групп компаний, включая те, у кого выручка восстановилась и у кого она не снижалась: корректировка инвестиционных планов стала одним из способов адаптации предприятий к новым условиям. Неэкспортеры сокращали капитальные вложения чаще, чем экспортеры.

Стратегии развития на 2022 год

Ускорение цифровизации в планах предприятий на 2022 г. отходит на второй план (только 20% планируют дальнейшее наращивание цифрового потенциала), при этом увеличение капитальных расходов ожидает всего 8% компаний. Это может свидетельствовать о предстоящем торможении роста инвестиций в промышленности.

Кроме того, кризис может замедлить переход промышленных предприятий к низкоуглеродным моделям производства. Климатическая политика в России особенно активизировалась в 2021 г. благодаря введению трансграничного углеродного регулирования в ЕС, а также проведению климатической конференции ООН, где страны взяли на себя обязательства по снижению выбросов парниковых газов. Все это должно было стимулировать компании к более активному инвестированию в снижение выбросов. Однако, согласно результатам опроса, необходимость перехода к низкоуглеродной экономике вызвала рост инвестиционных планов в области ESG лишь у 13% предприятий, 80% организаций сохранили инвестиции на такие программы в соответствии с запланированными ранее, в то время как 7% в условиях пандемии вынуждены были сократить свои расходы в этом направлении.

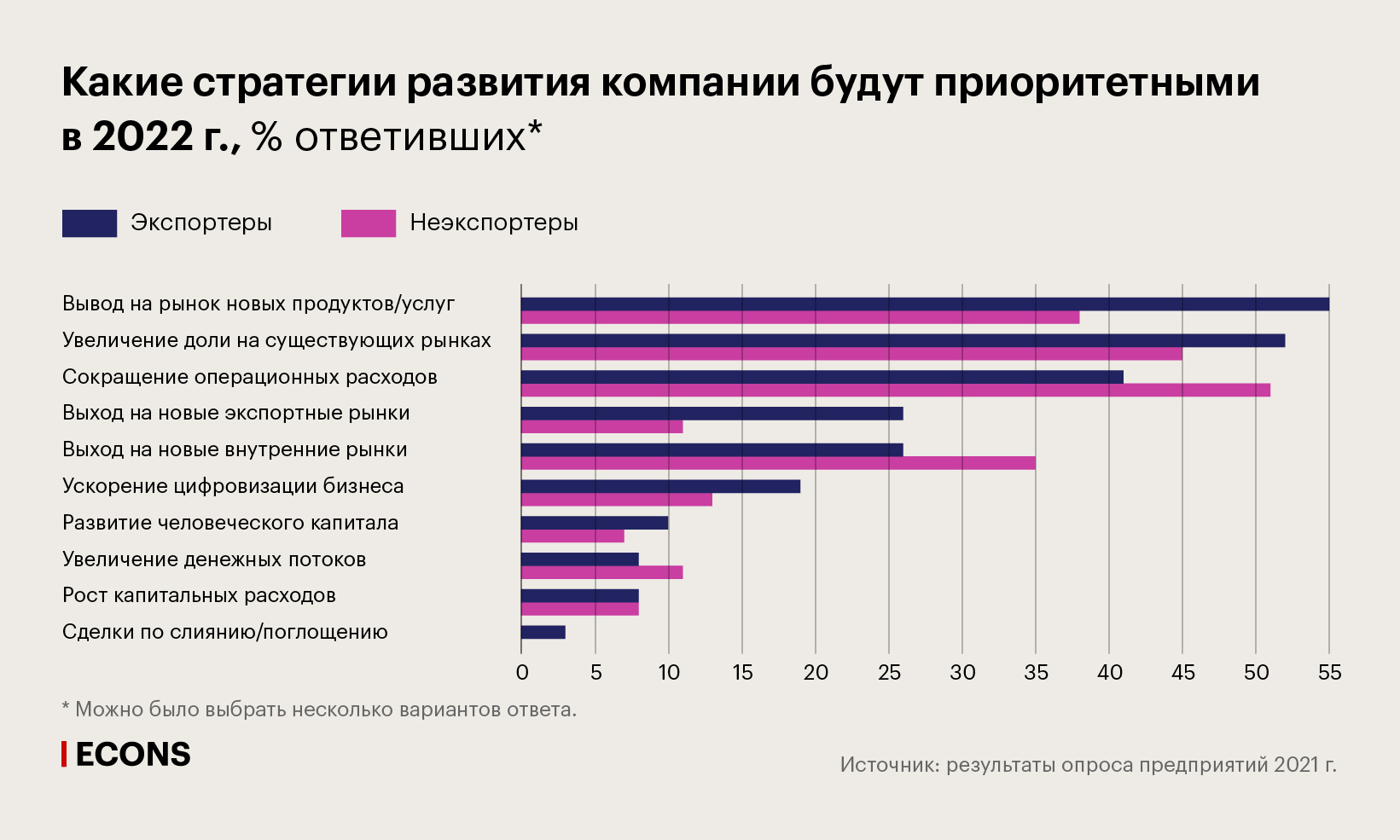

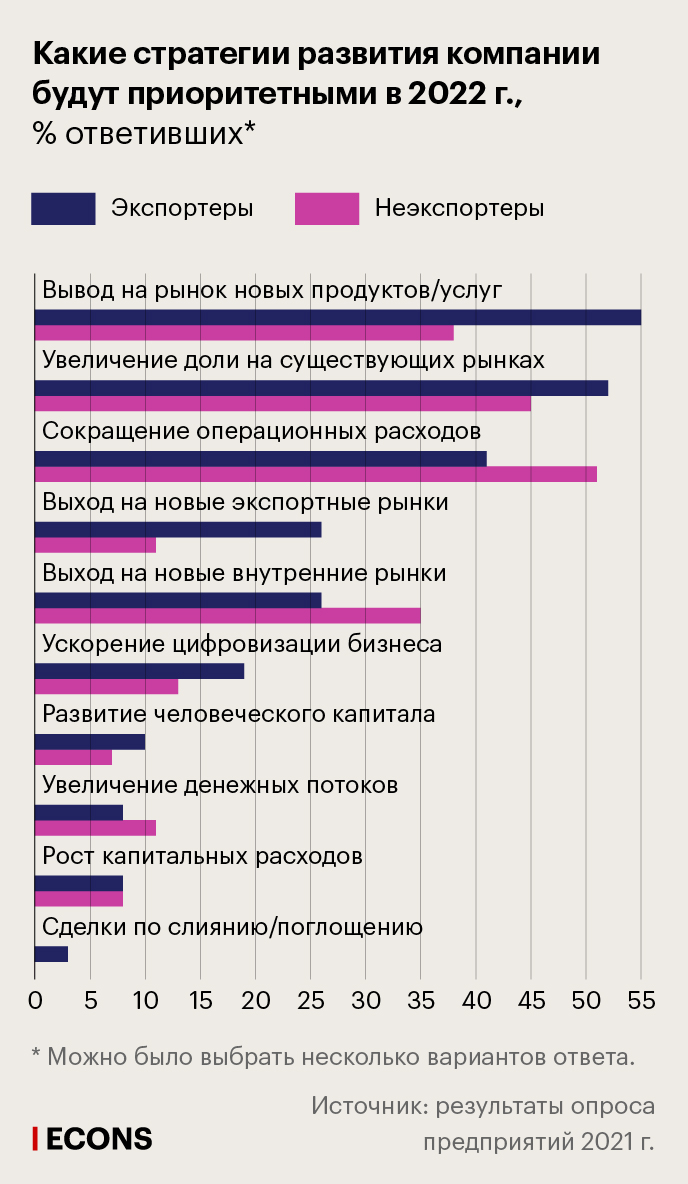

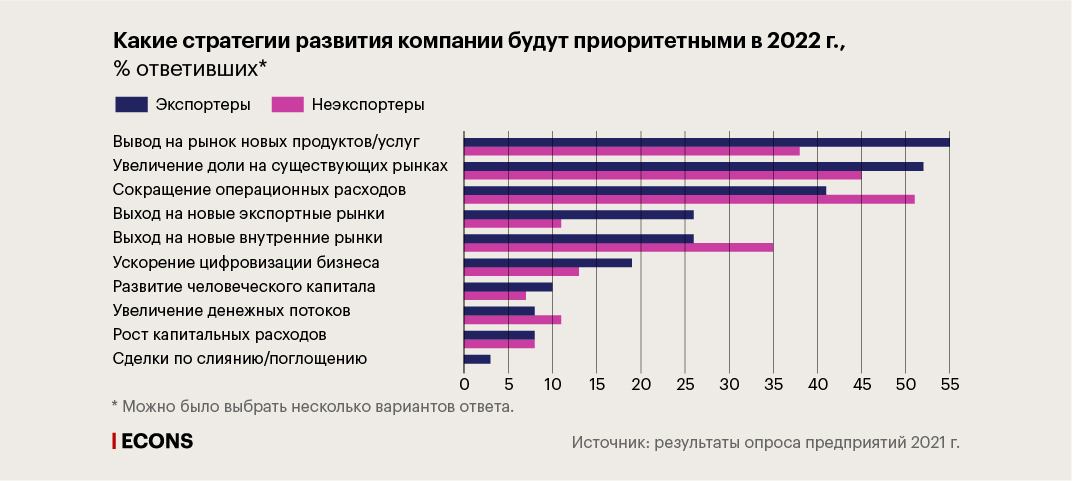

В целом вектор стратегий на 2022 год у экспортеров и неэкспортеров различен. Большинство экспортеров планируют придерживаться активной стратегии развития, которая направлена на вывод на рынок новых продуктов/услуг (55% ответов) и увеличение своей рыночной доли (52%). У большинства предприятий, которые производят продукцию только для отечественного потребителя, в приоритете, напротив, защитная стратегия развития, связанная с сокращением издержек (51% ответов). В этих условиях новые разработки конкурентов-экспортеров могут подорвать позиции таких предприятий и усилить их отставание от технологических лидеров. Если сокращение издержек будет происходить не только за счет непродуктивных, неэффективных, нерациональных затрат, но и за счет «хороших» или высокопродуктивных расходов, приносящих компании значительный мультипликативный экономический эффект в будущем (расходы на обучение и содержание персонала, техническое обслуживание, рекламу, на контроль за качеством и т.п.), то такая стратегия может привести к негативным стратегическим последствиям.

Долгосрочные последствия пандемии

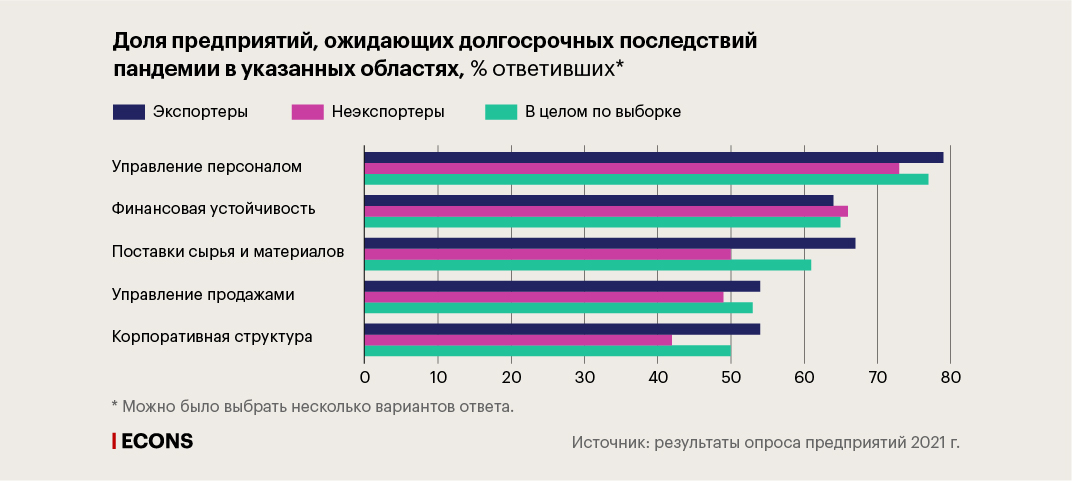

Долгосрочные последствия в связи с COVID-19 коснутся в основном управления персоналом (отметили 77% предприятий), финансовой устойчивости (65%), поставок сырья и материалов (61%).

Почти половина опрошенных предприятий (48%) планируют усиление акцента на защите здоровья и безопасности сотрудников, обращая внимание на социальную составляющую ESG-программ: с началом пандемии компании осознали, к каким последствиям может привести недооценка работы в этой области.

Если в 2020–2021 гг. политика промышленных предприятий в отношении занятости характеризовалась высокой интенсивностью набора персонала в условиях кадрового дефицита, то в дальнейшем компании намерены провести оптимизацию должностных обязанностей с целью сокращения числа сотрудников – об этом заявили 28% респондентов. Оптимизация штата позволит уменьшить расходы, в том числе связанные с обеспечением безопасности персонала, и повысить эффективность трудового коллектива. Прошедшая в период пандемии автоматизация отдельных рабочих процессов и передача непрофильных задач на аутсорсинг также будут способствовать сокращению численности сотрудников. Для удержания действующих работников 27% предприятий планируют увеличение фонда оплаты труда, а 18% – повышение их уровня квалификации.

А такое последствие коронакризиса, как большее распространение формата удаленной или гибридной занятости, в отношении российских предприятий промышленного сектора не нашло подтверждения. Хотя в планах на ближайшие 12 месяцев около 50% предприятий отметили возможность использования смешанного, а 18% предприятий – полностью удаленного режима работы для части своих сотрудников (в основном не более 10% штата), на долгосрочном горизонте лишь 11% опрошенных компаний ожидают перевода также небольшой части работников на дистанционный формат на постоянной основе. По объективным причинам лишь ограниченные бизнес-процессы промышленного предприятия могут быть перенесены в онлайн-пространство. Однако распространение удаленной/гибридной занятости для отдельных категорий сотрудников могло бы принести значительный положительный эффект промышленности за счет расширений возможностей найма высококвалифицированного персонала из других регионов.

Непопулярность этого формата занятости среди российских предприятий, по-видимому, может быть связана с недостаточной цифровизацией компаний и недостатком цифровых навыков у сотрудников (расходы на цифровизацию и ИТ увеличила только треть компаний), а также с недостаточным покрытием территории страны высокоскоростным доступом к интернету.

Большое количество предприятий (65%) намерено также провести долгосрочные изменения в сфере сохранения финансовой устойчивости. Среди наиболее распространенных последствий пандемии – повышение маржинальности продаж и увеличение нормы прибыли (об этом заявили 28%). Порядка 24% предприятий будут накапливать «финансовую подушку» на случай новых кризисов, что может отвлекать ресурсы от инвестиций в развитие. В совокупности с ожидаемым сокращением среднесрочных/долгосрочных инвестиционных программ (которое отметили 22%) это формирует факторы, которые будут оказывать негативное влияние на инвестиционную активность промышленных предприятий в ближайшие годы. А рост маржинальности за счет увеличения наценки товаров несет риски повышенного роста цен.

Как следствие пандемии, формируются новые тенденции в области организации закупок сырья и материалов: это прежде всего выражается в увеличении на предприятиях нормы запасов сырья и материалов (отметили 31%). Пандемия показала, что сбои в цепочке поставок могут быть повсеместными и носить длительный характер, что заставило предприятия пересмотреть систему управления запасами с учетом существующих транспортно-логистических рисков. В то же время наращивание запасов может привести к росту издержек на хранение и выводу из оборота операционных средств.

Около 26% предприятий заинтересованы в диверсификации структуры поставщиков, что будет способствовать устойчивости бизнеса к рискам срыва поставок. При этом локализация цепочек поставок может не получить широкого распространения – переориентироваться на отечественных поставщиков планирует только 21% предприятий (притом что от импорта зависят более 80%), что, возможно, связано с отсутствием либо низким качеством отечественных аналогов импортным материалам.

Таким образом, в новой реальности компании будут стремиться прежде всего к снижению разных рисков (связанных с безопасностью сотрудников, финансовым положением, цепочками поставок). Связанный с этими приоритетами рост издержек (расходов на защиту здоровья и безопасности сотрудников, увеличение фонда оплаты труда для удержания существующих кадров, увеличение нормы запасов), а также повышение маржинальности продаж могут стать проинфляционными факторами.