Семь веков снижения ставок

В борьбе с мировым финансовым кризисом 2007–2008 гг. процентные ставки в развитых экономиках были понижены до беспрецедентного уровня, но и спустя более десяти лет они остаются низкими. Мера, считавшаяся экстренной и временной, оказалась постоянной: остаются низкими и темпы самих экономик, номинальный рост ВВП недостаточен для достижения таргета по инфляции, который у большинства центробанков на уровне 2%; а низкие ставки ограничивают возможности стимулирования экономики мерами денежно-кредитной политики. Экономисты дискутируют о причинах так называемой «вековой стагнации» ( secular stagnation) – продолжительного периода низких ставок и низкого экономического роста – и о том, что повысить рост экономики теперь можно только за счет фискального стимулирования.

Причины продолжительности нынешнего низкого уровня ставок – «новой реальности» low-for-long – одна из основных дискуссионных тем среди экономистов и представителей монетарных властей. Так, МВФ называл в числе ключевых факторов, влияющих на снижение ставок с 1980-х гг., быстрый рост доходов и накопления резервов в развивающихся странах, что, в свою очередь, привело к возросшему спросу на безопасные активы; еще одна причина, по мнению МВФ, – постоянное снижение уровня инвестиций в странах с развитой экономикой после глобального финансового кризиса. Дополнительный фактор – демографический, считают в Европейском центральном банке: старение населения приводит к росту пенсионных накоплений (и снижению реальной процентной ставки).

Большинство дискуссий о долгосрочности тренда снижения ставок опирается на послевоенный период с середины XX века, выделяя высокую инфляцию 1970-х и начала 1980-х гг. как момент, за которым последовало несколько десятилетий падения реальных ставок, усилившегося после мирового финансового кризиса 2007–2008 гг. Однако если посмотреть на более продолжительный период экономической истории, то нынешнее снижение ставок – лишь возвращение к историческому тренду: ставки снижаются уже несколько веков подряд, показывает исследование Пауля Шмельцинга, историка экономики из Гарвардского и Йельского университетов и Банка Англии.

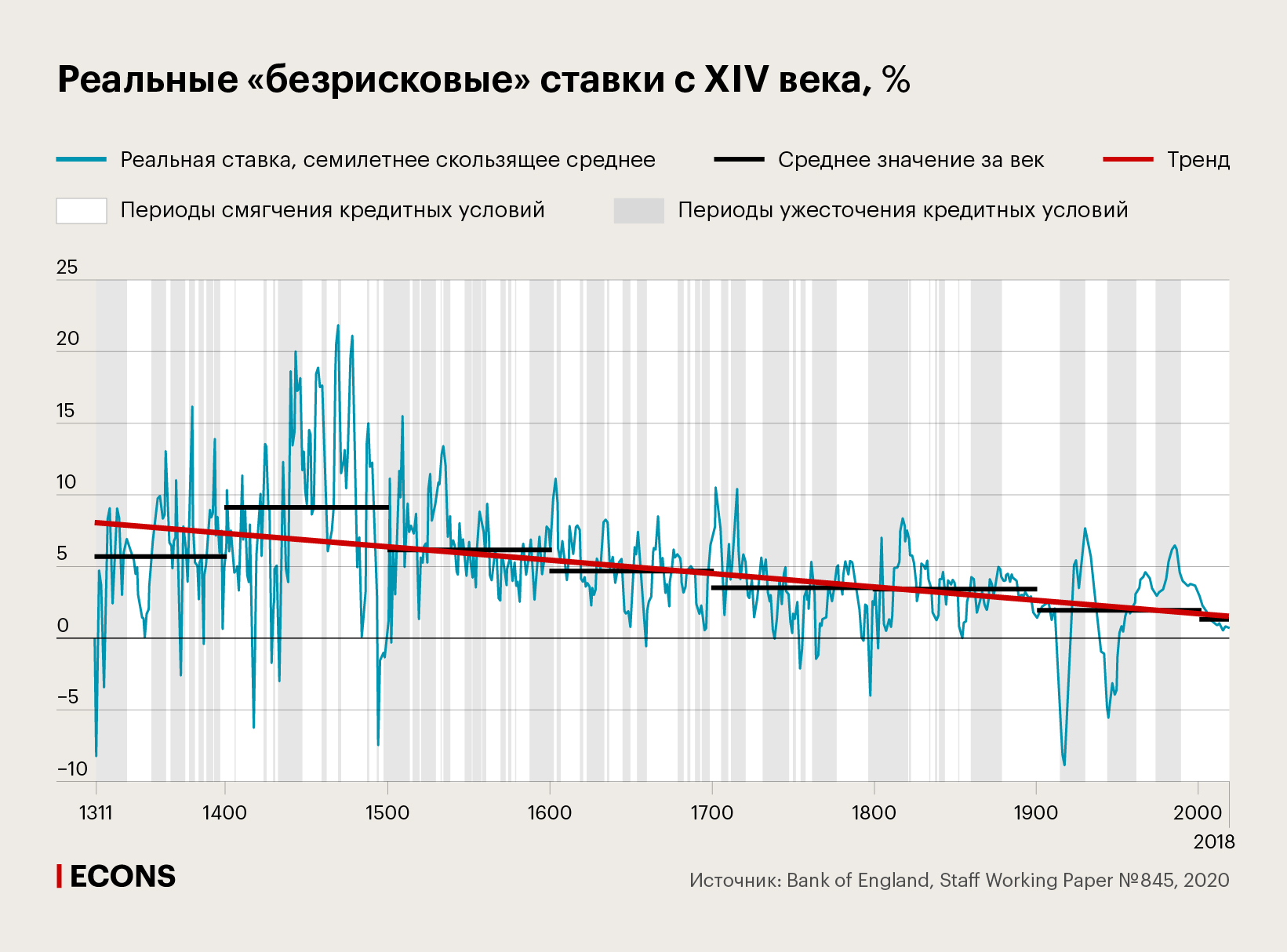

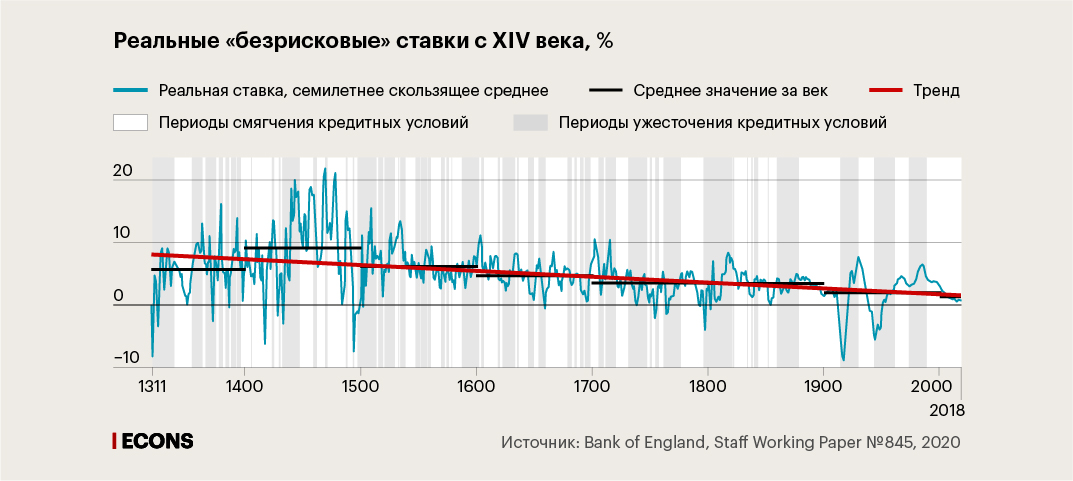

Шмельцинг собрал и проанализировал данные о реальных процентных ставках с 1311 г. в странах, на которые сейчас приходится 78% ВВП развитых экономик. Анализ показал, что с начала XIV века глобальные реальные ставки ежегодно снижались в среднем на 0,6–1,6 базисного пункта (на 0,006–0,016 п.п.) практически непрерывно. Если в 1300-х гг. реальные ставки составляли около 12%, то к 2018 г. они уже были ниже 1%.

Это означает, что реальные краткосрочные ставки к концу 2020-х могут достигнуть отрицательного уровня и не просто стать «новой нормой», но и дальше продолжить снижение, предполагает Шмельцинг. А ближе к 2040 г. в отрицательную область могут проследовать и долгосрочные ставки, полагает он.

Многовековое снижение

Исторический анализ подрывает выводы о том, что «вековая стагнация» – новое явление, отмечает исследователь: это скорее «сверхвековой» тренд (suprasecular). Его выводы также противоречат другой популярной концепции – об углублении со временем имущественного неравенства в мире. Французский экономист Тома Пикетти, описавший эту «спираль несправедливости» в знаменитой книге «Капитал в XXI веке», объясняет ее возникновение тем, что темпы роста дохода от капитала в современном мире опережают темпы роста экономики, в результате чего растет концентрация богатства. Но если рассмотреть динамику возврата с капитала на протяжении веков, то этот доход снижается фактически со времени появления капитализма.

Происходило это и до, и после появления центробанков, и вне зависимости от экономической ситуации и денежных единиц, утверждает Шмельцинг. Конечно, все проведенные проверки полученных результатов на надежность не могут отвлечь от того факта, что средневековые данные не могут быть установлены с такой же точностью, как данные современной статистики, и приходится полагаться на интерполяции, признает исследователь имеющиеся ограничения.

Реальные ставки не просто имеют многовековую тенденцию к падению, постепенно снижается и их волатильность. Так, если в конце XIV – начале XV века (последствия эпидемии чумы в Европе, Столетняя война между Англией и Францией) ставки снижались в среднем на 58 базисных пунктов в год, то во второй половине XVII века (Мюнстерский мир между Испанией и Голландией, вызвавший оживление торговли и возрождение Голландии как финансового центра) – на 27 базисных пунктов, а в 1985–2014 гг. – на 19,7. За семь изученных веков обнаружилось 46 случаев снижения ставок ниже нуля, первые шесть приходятся на XVII век, в XX таких эпизодов было уже 29. В целом периоды отрицательных ставок наблюдались в каждой пятой экономике.

Исторический тренд на снижение реальных ставок предполагает, что очень низкие процентные ставки превратятся в «долгоиграющую» проблему для центробанков, заключает Шмельцинг. Любые меры в области фискальной или денежно-кредитной политики вряд ли надолго изменят уже сложившуюся многовековую тенденцию либо в лучшем случае возымеют эффект в отдаленной перспективе, полагает он.

.jpg)