Глобальная кредитная подушка

Кризис, вызванный пандемией коронавируса, вновь показал важность банковского кредитования, пишут экономисты Банка международных расчетов (BIS) в своем обзоре: для многих компаний, особенно малого и среднего бизнеса, альтернативные способы фондирования оказались попросту недоступны. Способность банков обеспечить кредитные ресурсы зависит от того, в какой степени кризис затронет их самих.

К его началу банки накопили на $5,1 трлн больше, чем требуют нормативы капитала первого уровня «Базеля III». Используя эти средства в случае развития кризиса, мировая банковская система могла бы обеспечить дополнительный рост кредита на 6–11%. Однако если кризис пойдет по худшему сценарию, свободных средств для дополнительной кредитной поддержки у банковской системы практически не будет, подсчитали экономисты BIS.

Буферные запасы

Введенный после глобального финансового кризиса 2008–2009 гг. стандарт «Базель III» привел к существенному повышению устойчивости банковского сектора. У большинства банков, как в развитых экономиках, так и в развивающихся, к концу 2019 г. отношение базового капитала первого уровня к активам, взвешенным по риску, превышало минимальные требования.

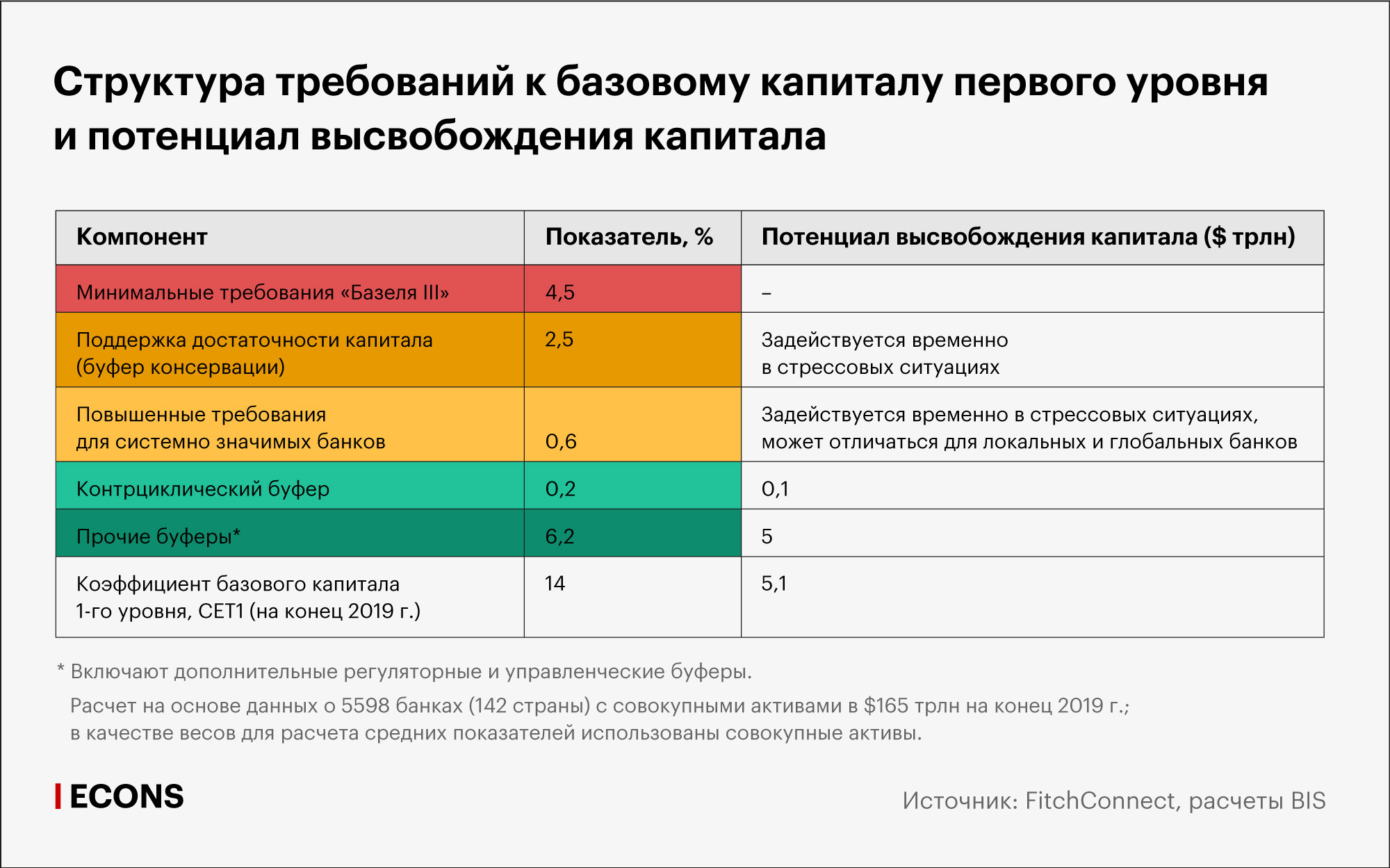

В рамках «Базеля III» отношение базового капитала первого уровня (CET1) к активам, взвешенным по риску (RWA), должно составлять не менее 4,5%. Этот коэффициент дополняют два основных буфера капитала: буфер консервации капитала (защитный) – 2,5% – и буфер для системно значимых банков (для национальных банков он определяется регуляторами в зависимости от вклада банка в системный риск, для глобальных финансовых институтов устанавливается по единой методологии).

Еще один, контрциклический буфер, рассчитан на случаи, когда в стрессовый период банкам необходимо сохранять устойчивость и поддерживать кредитование. Регуляторы стран также могут вводить дополнительные буферы, чтобы учесть риски, не покрываемые основными требованиями. Сами банки тоже могут создавать дополнительные буферы – «управленческие» – по разным причинам: например, потому что более высокий уровень капитала позволяет получить более высокий кредитный рейтинг, а значит, более дешевое фондирование.

К концу 2019 г., по оценке BIS по выборке из почти 5600 банков 142 стран, коэффициент CET1 в среднем составлял 14%. Из них 7,6 п.п. приходились на минимальные базельские требования к капиталу и на два первых буфера (защитный и для системно значимых банков), 0,2 п.п. – на контрциклический буфер, а остальное – на дополнительные национальные и управленческие буферы (см. таблицу).

В качестве антикризисных мер регуляторы во многих странах ослабили требования к буферам капитала. Если рассматривать минимально необходимые 7,6% как нижнюю границу, то за счет роспуска остальных буферов банковская система мира высвободила бы $5,1 трлн, и эта сумма могла бы пойти на кредитование.

Впрочем, столь кардинальный сценарий приведет к значительному росту рисков банковского сектора, отмечают экономисты BIS: они полагают, что ни сами банки, ни регуляторы не решатся опускать показатель CET1 ниже 10%, а системно значимые банки сохранят еще и дополнительные буферы, как им и предписывает стандарт. Но если CET1 будет хотя бы на 3% выше минимальных требований, тогда сумму, которая может быть высвобождена, авторы отчета оценивают в $2,7 трлн.

При этом нужно понимать, что кризис может привести к истощению капитала банков из-за проблем у их заемщиков. Экономисты BIS рассматривают два таких сценария. Первый, негативный, предполагает потери по кредитам, сопоставимые с результатом кредитного кризиса в США. Второй – крайне негативный – принимает в расчет потери, эквивалентные уровню глобального финансового кризиса 2008–2009 гг.

В обоих сценариях коэффициент CET1 снижается – до 10,9% и до 6,5% соответственно. Это происходит из-за потерь по кредитам и роста кредитных рисков, ухудшая положение банков. В случае первого, негативного сценария из $2,7 трлн потенциально свободных средств банки будут располагать $0,8 трлн. Потери, сопоставимые с повторением мирового финансового кризиса, уничтожат существенную часть потенциально высвобождаемых буферов капитала: из $2,7 трлн только $270 млрд смогут пойти на наращивание кредитования – по сути, в этом случае у большинства кредитных организаций вообще не останется на это свободных средств.

Перспективы кредитования

По итогам 2019 г. объем банковских кредитов составил $83,5 трлн. Если бы кредитование продолжило расти прежним темпом, то через три года этот объем вырос бы почти до $100 трлн. В сравнении с этим, «докризисным» вариантом в обоих сценариях BIS – негативном и крайне негативном – объемы кредита будут существенно меньше: на 11% и 22% соответственно.

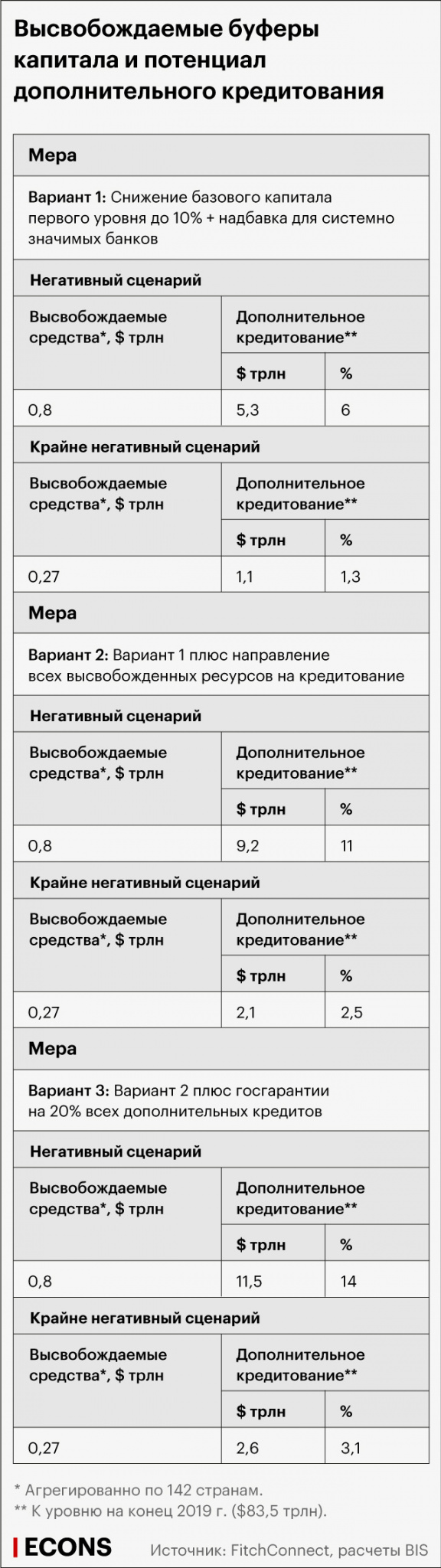

Масштабы этого снижения можно сократить, считает BIS. Для обоих сценариев BIS рассматривает по три варианта возможной поддержки кредитования: первый – высвобождение буферов, частичное направление свободных ресурсов на кредитование; второй – целевое кредитование, то есть полное направление высвобождаемых средств на кредиты; третий – в дополнение к целевому кредитованию госгарантии на 20% кредитов. При этом предполагается, что банки сохраняют общую структуру своих балансов, а именно – не меняют отношение кредитов клиентам к активам.

В негативном сценарии первый вариант – роспуск буферов – позволяет добавить кредитов на $5,3 трлн (6%), а в крайне негативном сценарии тот же вариант добавит лишь $1,1 трлн (1,3%) кредитов.

Во втором варианте при негативном сценарии объем банковских кредитов растет сильнее – на $9,2 трлн (11%), в крайне негативном – на $2,1 трлн (2,5%).

Наконец, третий вариант с госгарантиями по кредитам (уже объявленными в некоторых юрисдикциях) предполагает гарантирование 20% новых кредитов, что снижает риски этой части портфеля до нуля. Тогда при том же объеме доступного капитала банки смогут выдать больший объем кредитов, все еще соблюдая все требования. В этом варианте (см. график) в негативном сценарии дополнительный объем кредитования составит $11,5 трлн (+14%), а в крайне негативном – $2,6 трлн (+3,1%).

Буферы капитала и поддержка кредитования (трехлетний горизонт)

Буферы капитала*, %

Динамика кредитования, $ трлн

Минимальные требования «Базеля III»

Динамика без поддержки

Вариант максимальной поддержки:

полное использование буферов

для финансирования кредитования

и дополнительные госгарантии**

Буфер консервации капитала

Повышенные требования

для системно значимых банков

Контрциклический буфер

Дополнительные регуляторные

и управленческие буферы

100

15

100

90

90

12

80

Уровень

2019 г.

70

80

9

60

50

7%***

70

6

40

30

60

3

20

10

50

0

0

До кризиса

Негативный

сценарий

Крайне

негативный

сценарий

Докризисный

сценарий

Негативный

сценарий

Крайне

негативный

сценарий

* Расчет на основе данных о 5598 банках (142 страны) с совокупными активами в $165 трлн на конец 2019 г.

** Дополнительный объем кредитования за счет: снижения достаточности базового капитала первого уровня до 10%

(плюс надбавка для системно значимых банков), использования высвобожденных ресурсов на выдачу кредитов,

получения госгарантий на 20% всех дополнительных кредитов.

*** Минимальные требования «Базеля III» к достаточности базового капитала первого уровня и буфер консервации капитала.

Источник: FitchConnect, расчеты BIS

Динамика кредитования, $ трлн

Буферы капитала*, %

Минимальные требования «Базеля III»

Динамика без поддержки

Буфер консервации капитала

Вариант максимальной поддержки:

полное использование буферов

для финансирования кредитования

и дополнительные госгарантии**

Повышенные требования

для системно значимых банков

Контрциклический буфер

Дополнительные регуляторные

и управленческие буферы

15

100

100

90

12

90

80

Уровень

2019 г.

70

9

80

60

50

7%***

6

70

40

30

3

60

20

10

0

50

0

До кризиса

Негативный

сценарий

Крайне

негативный

сценарий

Докризисный

сценарий

Негативный

сценарий

Крайне

негативный

сценарий

* Расчет на основе данных о 5598 банках (142 страны) с совокупными активами

в $165 трлн на конец 2019 г.

** Дополнительный объем кредитования за счет: снижения достаточности базового капитала первого

уровня до 10% (плюс надбавка для системно значимых банков), использования высвобожденных

ресурсов на выдачу кредитов, получения госгарантий на 20% всех дополнительных кредитов.

*** Минимальные требования «Базеля III» к достаточности базового капитала первого уровня

и буфер консервации капитала.

Источник: FitchConnect, расчеты BIS

Буферы капитала*, %

Минимальные требования «Базеля III»

Буфер консервации капитала

Повышенные требования

для системно значимых банков

Контрциклический буфер

Дополнительные регуляторные

и управленческие буферы

15

12

9

7%***

6

3

0

До кризиса

Негативный

сценарий

Крайне

негативный

сценарий

Динамика кредитования, $ трлн

Динамика без поддержки

Вариант максимальной поддержки: полное

использование буферов для финансирования

кредитования и дополнительные госгарантии**

100

100

90

90

80

Уровень

2019 г.

70

80

60

50

70

40

30

60

20

10

50

0

Докризисный

сценарий

Негативный

сценарий

Крайне

негативный

сценарий

* Расчет на основе данных о 5598 банках (142 страны)

с совокупными активами в $165 трлн на конец 2019 г.

** Дополнительный объем кредитования за счет:

снижения достаточности базового капитала первого

уровня до 10% (плюс надбавка для системно значимых

банков), использования высвобожденных ресурсов

на выдачу кредитов, получения госгарантий

на 20% всех дополнительных кредитов.

*** Минимальные требования «Базеля III»

к достаточности базового капитала

первого уровня и буфер консервации капитала.

Источник: FitchConnect, расчеты BIS

Буферы капитала*, %

Минимальные требования «Базеля III»

Буфер консервации капитала

Повышенные требования

для системно значимых банков

Контрциклический буфер

Дополнительные регуляторные

и управленческие буферы

15

12

9

7%***

6

3

0

До кризиса

Негативный

сценарий

Крайне

негативный

сценарий

Динамика кредитования, $ трлн

Динамика без поддержки

Вариант максимальной поддержки:

полное использование буферов

для финансирования кредитования

и дополнительные госгарантии**

100

100

90

90

80

Уровень

2019 г.

70

80

60

50

70

40

30

60

20

10

50

0

Докризисный

сценарий

Негативный

сценарий

Крайне

негативный

сценарий

* Расчет на основе данных о 5598 банках

(142 страны) с совокупными активами

в $165 трлн на конец 2019 г.

** Дополнительный объем кредитования

за счет: снижения достаточности базового

капитала первого уровня до 10% (плюс

надбавка для системно значимых банков),

использования высвобожденных ресурсов

на выдачу кредитов, получения госгарантий

на 20% всех дополнительных кредитов.

*** Минимальные требования «Базеля III»

к достаточности базового капитала первого

уровня и буфер консервации капитала.

Источник: FitchConnect,

расчеты BIS

Полученные оценки не отражают существенную неоднородность ситуации в разных странах, подчеркивают авторы: там, где банковский сектор подошел к кризису с большим объемом буферов капитала, можно рассчитывать на более быстрое восстановление экономики – если, конечно, удастся направить эти средства в реальный сектор.

В любом случае, если пандемический кризис распространится на банковский сектор в масштабах 2008–2009 гг., даже в странах, где банки находятся в наилучшей форме, накопленного капитала может оказаться недостаточно. Регуляторы окажутся перед сложным выбором, отмечают экономисты BIS: понадобится политика, которая должна, с одной стороны, стимулировать банковское кредитование, а с другой – удержать коэффициенты достаточности капитала банков на уровне, при котором банковская система не окажется дестабилизирована.