Цифровой след в кредитной истории

Даже простые цифровые данные служат достаточно надежным показателем финансового положения и характера человека, предоставляя тем самым ценные сведения для прогнозирования его поведения как заемщика. Тип устройства, операционная система, время посещения сайта – анализ подобной информации позволяет спрогнозировать кредитоспособность пользователя с точностью не меньшей (а возможно, и большей), чем у скоринга кредитных бюро, выяснили Тобиас Берг из Франкфуртской школы финансов и менеджмента и его соавторы.

Исследователи собрали данные по более чем 250000 покупок в одном из мебельных онлайн-магазинов Германии, работающем с двумя кредитными бюро, которые, в свою очередь, хранят кредитную историю клиентов этого магазина. В качестве цифрового следа исследователи выбрали 10 легкодоступных параметров: тип устройства (например, смартфон или компьютер); тип операционной системы (например, iOS или Android); канал, через который пользователь пришел на сайт (например, рекламный баннер или специализированный сайт со сравнением цен на товары); время покупки; наличие программ, запрещающих отслеживать данные о местоположении и типе устройства; провайдер электронной почты; название емейла - содержатся ли в нем имя или фамилия, а также используются ли цифры; использование или неиспользование заглавных букв при заполнении форм; непреднамеренная ошибка при указании пользователем своей электронной почты.

Затем эксперты сравнили результат цифрового скоринга с данными кредитных бюро, идентифицировав клиентов магазина (законодательство Германии позволяет кредитным бюро предоставлять информацию о поле, возрасте, предыдущем и текущем адресе заемщика).

Взять след

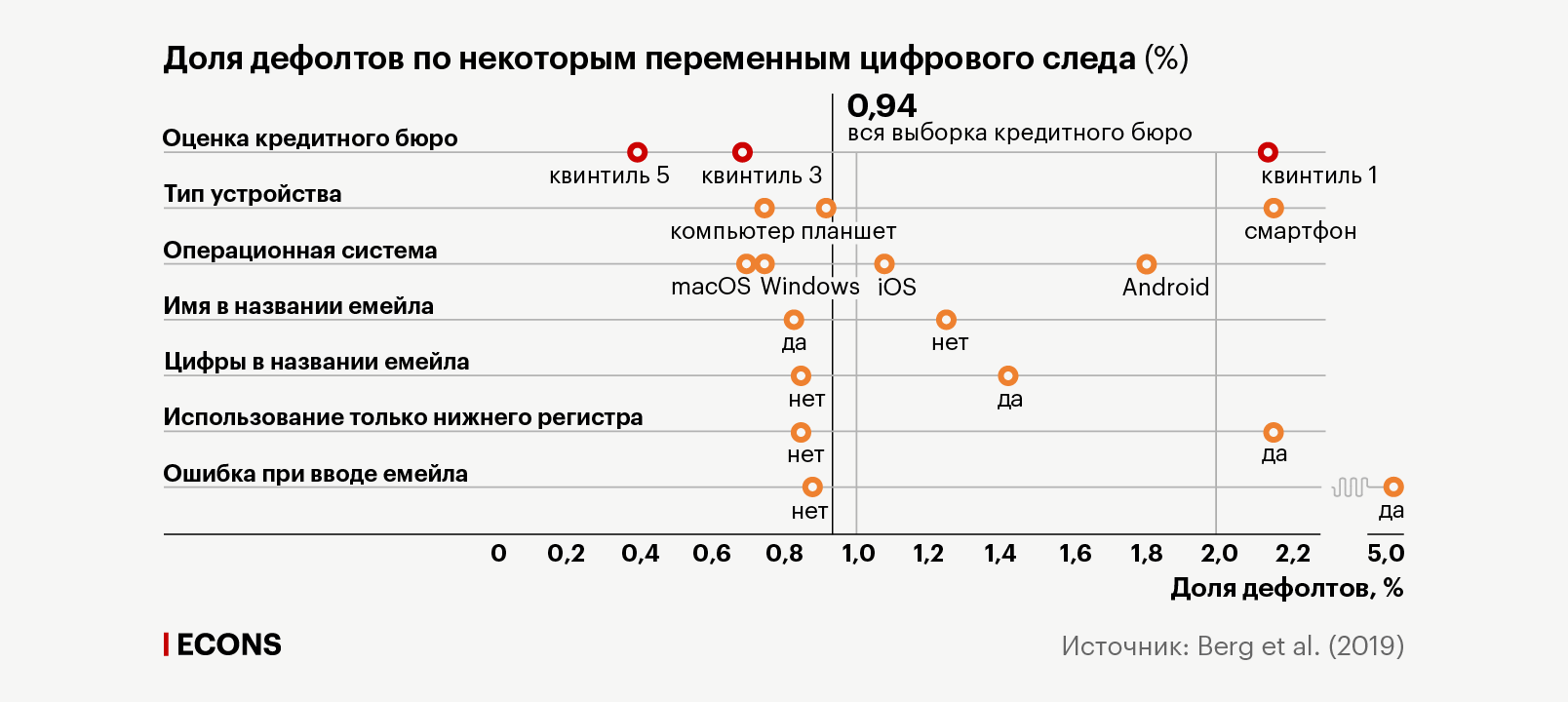

Индикаторы, дающие представление об уровне дохода, служат характеристикой финансового поведения, отмечают авторы исследования. У обладателей iPhone риск неплатежа по кредиту почти вдвое ниже, чем у владельцев смартфонов с системой Android. По данным Марианны Бертран, исследующей социальные механизмы дискриминации и неравенства, наличие айфона – лучший индикатор принадлежности человека к верхнему квартилю распределения доходов (то есть к 25% наиболее обеспеченных, если все общество по уровню доходов поделить на четыре равные части).

В то же время у заказов, сделанных со смартфона, вероятность остаться неоплаченными выше втрое, чем у заказов с компьютера, и выше в 2,5 раза, чем у заказов с планшета. Покупатели, использующие платного провайдера электронной почты (как правило, она предоставляется при покупке пакета интернет-услуг и цифрового ТВ), неплатежеспособны вдвое реже, чем пользователи бесплатных почтовых сервисов.

О характере человека, в частности об уровне самоконтроля, можно судить по каналу его прихода на сайт. Риск дефолта у тех, кто пришел с сайта со сравнением цен, вдвое ниже, чем у пришедших через поиск товара в гугле, поскольку последние более склонны к импульсивным покупкам – о чем хорошо известно маркетологам (обзор литературы по этому вопросу можно посмотреть, например, в этой работе). Об импульсивности говорит и время покупки на сайте, выяснили Берг и соавторы: вероятность неплатежа у пользователей, купивших товар с полудня до шести вечера, примерно наполовину ниже, чем у совершивших покупку с полуночи до шести утра.

Название емейла – еще один важный цифровой след. Исходя из того, что компании, названные именами своих владельцев, получают больше репутационных выгод от успешных результатов (так же как издержек – от неуспешных), Берг и соавторы используют название электронного адреса пользователя в качестве еще одной переменной. И обнаруживают ту же зависимость: у покупателя, включившего в название своего емейла собственное имя или фамилию, риск дефолта на треть ниже. Наличие в названии емейла цифр и ошибок в некоторых случаях является признаком мошенничества.

Использование регистра букв тоже имеет значение: риск неплатежа у тех, кто пишет только строчными буквами, почти вдвое выше, чем у тех, кто имя и адрес в веб-формах пишет с заглавных букв. Пользователей, случайно ошибающихся при вводе своего емейла, очень мало (около 1% всех заказов), но эта переменная демонстрирует максимальный риск дефолта – впятеро выше, чем в среднем по всей выборке идентифицированных пользователей.

Доля дефолтов по некоторым переменным цифрового следа, %

0,94

Оценка

кредитного бюро

вся выборка кредитного бюро

квинтиль 5

(наиболее

обеспеченные 20%)

квинтиль 3

квинтиль 1

(наименее

обеспеченные 20%)

Тип устройства

компьютер

смартфон

планшет

Операционная система

macOS

Windows

iOS

Android

Имя в названии емейла

да

нет

Цифры в названии емейла

нет

да

Использование

только нижнего регистра

да

нет

Ошибка при вводе емейла

да

нет

0

0,2

0,4

0,6

0,8

1,0

1,2

1,4

1,6

1,8

2,0

2,2

5,0

Доля дефолтов, %

Источник: Berg et al. (2019)

0,94

Оценка

кредитного

бюро

вся выборка кредитного бюро

квинтиль 5

(наиболее

обеспеченные 20%)

квинтиль 1

(наименее

обеспеченные 20%)

квинтиль 3

Тип устройства

компьютер

планшет

смартфон

Операционная

система

macOS

Windows

iOS

Android

Имя в названии

емейла

да

нет

Цифры

в названии емейла

нет

да

Использование

только нижнего регистра

да

нет

Ошибка

при вводе емейла

да

нет

0

0,2

0,4

0,6

0,8

1,0

1,2

1,4

1,6

1,8

2,0

2,2

5,0

Доля дефолтов, %

Источник: Berg et al. (2019)

0,94

вся выборка

кредитного бюро

Оценка кредитного бюро

(наиболее обеспеченные 20%)

квинтиль 5

квинтиль 3

квинтиль 1

(наименее

обеспеченные

20%)

Тип устройства

компьютер

планшет

смартфон

Операционная система

macOS

Windows

iOS

Android

Имя в названии емейла

да

нет

Цифры в названии емейла

нет

да

Использование только нижнего регистра

нет

да

Ошибка при вводе емейла

нет

да

0

1

2

3

4

5

Доля дефолтов, %

Источник: Berg et al. (2019)

Словом, если делать покупки с компьютера марки Macintosh вскоре после полудня, зайдя за ними со специализированного сайта, оформлять заказ на платный емейл, состоящий из имени и не содержащий цифр, не использовать запрет отслеживания и быть внимательным при заполнении веб-форм, соблюдая правила орфографии, – можно получить высший кредитный рейтинг.

Точность прогноза

Исследователи проанализировали способность цифрового следа предсказывать дефолт с помощью логистической регрессии, которая оценивает вероятность наступления события исходя из анализа нескольких независимых переменных. Способность математической модели предсказывать, наступит или не наступит риск-событие, называется дискриминационной способностью (discriminatory power). Ее показатель ранжируется от 50% (крайне ненадежный прогноз) до 100% (идеальный). Считается, что в условиях недостаточных данных желателен показатель не ниже 60%, если данных в избытке – не менее 70%.

В выборке из 296 банков Германии точность скоринговой модели составила 66,5%, а скоринг по данным P2P-кредитования в США показал точность лишь в 62,5%, приводят пример авторы.

Точность прогноза на основе данных кредитных бюро, использованных в исследовании Берга с соавторами, составила 68,3%. А на основе только цифровых данных – 69,6%. Скомбинировав же данные бюро с цифровыми, исследователи получили еще более высокий результат: 73,6%.

Это выдающийся результат, подчеркивают авторы, поскольку использованный набор цифровых переменных легко доступен для любой компании, ведущей бизнес в интернете. Результат оказался устойчив к проверкам на надежность, в том числе на различных выборках. Например, дискриминационная способность оценки по цифровому следу для пользователей, чьи данные отсутствовали в кредитном бюро, оказалась точно такой же, как и для идентифицированных пользователей.

На темной стороне

Потенциально потребители могут менять свое онлайн-поведение, если цифровой след будет широко использоваться при принятии решений о выдаче кредита, признают авторы.

В долгосрочной перспективе дискриминационная способность оценки по цифровым данным будет зависеть от того, насколько легко «плохие» типы поведения смогут мимикрировать под хорошие. Некоторыми переменными – такими как дорогой девайс или платный емейл – манипулировать довольно затратно. Могут появиться и новые типы цифровых следов, слишком дорогих для «подделки».

Намного большее значение имеет то, что использование цифрового следа для оценки платежеспособности оказывает значительное влияние на повседневную жизнь, меняя не только обыденные привычки, но и заставляя людей постоянно размышлять о том, «правильные» ли цифровые отпечатки они оставляют. Общество, в котором люди боятся выразить свою индивидуальность и действуют только исходя из необходимости понравиться другим, – явно не тот мир, в котором хотелось бы жить, признают авторы.Цифровые следы нужно использовать не всегда и не везде – например, они не нужны, если продукция не требует высокой кредитоспособности покупателя. Регуляторные органы, заинтересованные в соблюдении норм справедливого кредитования, вероятно, будут следить за тем, чтобы цифровые данные не использовали незаконно, надеются авторы исследования. Цифровые следы есть и у компаний – так что они тоже заинтересованы в ограничениях на применение подобных данных. Финансовые компании, проигрывающие использующим цифровые следы конкурентам, тоже, вероятно, будут лоббировать ограничительные меры. Вопросы конфиденциальности и статистической дискриминации станут ключевыми в дебатах о цифровых следах, полагают Берг и его соавторы.

Цифровые преимущества

Цифровой след может использоваться как дополнение к традиционному скорингу, делая его точнее – там, где он есть, заключают авторы.

В развивающихся странах, где финансовая инфраструктура отсутствует или недостаточно развита, цифровые данные могут помочь преодолеть информационную асимметрию между кредитором и заемщиком, так как анализ цифровых следов возможен даже в отношении не имеющих кредитной истории клиентов.

Потенциально цифровой след может расширить доступ к кредиту для почти 2 млрд взрослых трудоспособных людей во всем мире, не имеющих доступа к финансовым услугам, тем самым содействуя повышению финансовой доступности и снижению неравенства, полагают авторы. Он может стать цифровым эквивалентом дорогого костюма, который люди надевали перед посещением банка, сравнивают они.

Но разница в том, что управление цифровым следом, в отличие от облачения в костюм, оказывает гораздо более широкое влияние на повседневную жизнь и, по сравнению с управлением своей кредитной историей, связано не с расчетливым финансовым поведением, а с выбором и привычками обыденной жизни. Важно, чтобы исследователи, потребители, компании и регулирующие органы внимательно следили за развитием событий и оценивали влияние использования цифрового следа на экономику и общество, заключают авторы.