Почему цены растут, а инфляция низкая

Впервые годовая инфляция опустилась к цели Банка России «вблизи 4%» в 2017 г., а за последние четыре года ее годовой уровень колебался в диапазоне от 2,2% до 5,8% – практически симметрично относительно цели, при этом средний годовой темп роста потребительских цен за этот период составил 3,8%. Однако в восприятии многих людей цены растут быстрее, что вызывает подозрения в занижении официального показателя инфляции. Насколько правильно индекс потребительских цен отражает реальную динамику цен, подходит ли он для таргетирования инфляции, не стоит ли дополнить его другими данными, например от ФНС о кассовых чеках, или выбрать другой индикатор либо даже другой уровень таргета – эти вопросы обсудили участники Международного финансового конгресса Банка России 1 июля на двух сессиях макроэкономического трека.

Кирилл Тремасов, директор департамента денежно-кредитной политики Банка России:

– Подавляющее большинство стран для таргетирования инфляции используют индекс потребительских цен (ИПЦ), хотя есть и исключения. Например, ФРС США в качестве ориентира смотрит на дефлятор потребительских расходов, который более широко охватывает потребительскую корзину товаров и услуг, а Европейский центробанк для целей таргетирования инфляции разработал специальный индекс, который гармонизирован по всем европейским странам.

Почему для многих людей наблюдаемая инфляция заметно отличается от рассчитываемой Росстатом – раза в два или больше? Причины в общем известны: существует дифференциация инфляции по регионам, плюс у каждого из потребителей – свой набор товаров и услуг. В потребительской корзине Росстата 556 позиций, но если вы на нее внимательно посмотрите, окажется, что из этого списка вы потребляете, скажем, треть товаров и услуг, а каких-то товаров и услуг, которые вы потребляете, в корзине не окажется. Кстати, Банк России на сайте «Финансовая культура» предлагает потребителям Калькулятор личной инфляции – с его помощью все могут рассчитать собственную инфляцию.

30 июня председатель Банка России Эльвира Набиуллина объявила, что российский регулятор проведет monetary policy review (обзор денежно-кредитной политики). Вопрос от аудитории: можно ли ожидать, что к таргету по инфляции добавятся другие показатели? Отвечу: monetary policy review – это набор нескольких треков, по которым мы будем проводить исследования. Мы сами пока не знаем ответов на многие вопросы этих исследований. Суть объявленной процедуры в том, чтобы понять самим и объяснить обществу ответы на наиболее актуальные вопросы, связанные с денежно-кредитной политикой. Поэтому через год мы поделимся, к каким выводам мы пришли.

Александр Морозов, директор департамента исследований и прогнозирования Банка России:

– Мы, как большинство стран, таргетируем ИПЦ, но, в отличие, например, от Чехии или Швеции, использующих среднегодовой ИПЦ, мы измеряем этот индекс как рост цен за год, декабрь к декабрю: это уже сложившаяся практика, к этому все привыкли, тогда как, например, понятие базового ИПЦ сразу вызывает вопросы о том, а что это такое. Когда инфляция снизилась до 4% и ниже, опросы населения показали, что проблема обеспокоенности ростом цен перестала быть основной; сейчас ситуация другая – и воспринимаемая инфляция, и фактический рост цен существенно выше 4%. Если общественный консенсус складывается при более низкой инфляции таким образом, что рост цен воспринимается как проблема, возможно, следует подумать о том, чтобы таргетировать менее низкий уровень инфляции – это тема для общественных обсуждений.

Отражает ли ИПЦ реальную ситуацию с инфляцией? Если спросить меня как обычного покупателя, я скажу, что вижу рост цен не меньше 10%, однако если я задумаюсь об этом как аналитик, то учту, что на какие-то товары цены выросли на 10%, а на какие-то – не изменились или даже снизились, и если посчитать [совокупный] индекс цен, он будет более уравновешен. Феномен диссонанса между воспринимаемой инфляцией и фактической, которая ниже, широко распространен в мире. Например, в еврозоне последние несколько лет медианные инфляционные ожидания находятся на уровне 5–6% при фактической инфляции, находящейся ниже таргета в 2%, однако долгосрочные инфляционные ожидания населения остаются низкими, что говорит об их заякоренности. У нас, к сожалению, ситуация не такая, поэтому Банк России неоднократно говорил о том, что снижение инфляционных ожиданий и их заякоренность вблизи таргета являются очень важными задачами для регулятора. Эту работу еще предстоит завершить.

Александр Исаков, главный экономист по России и СНГ, «ВТБ Капитал»:

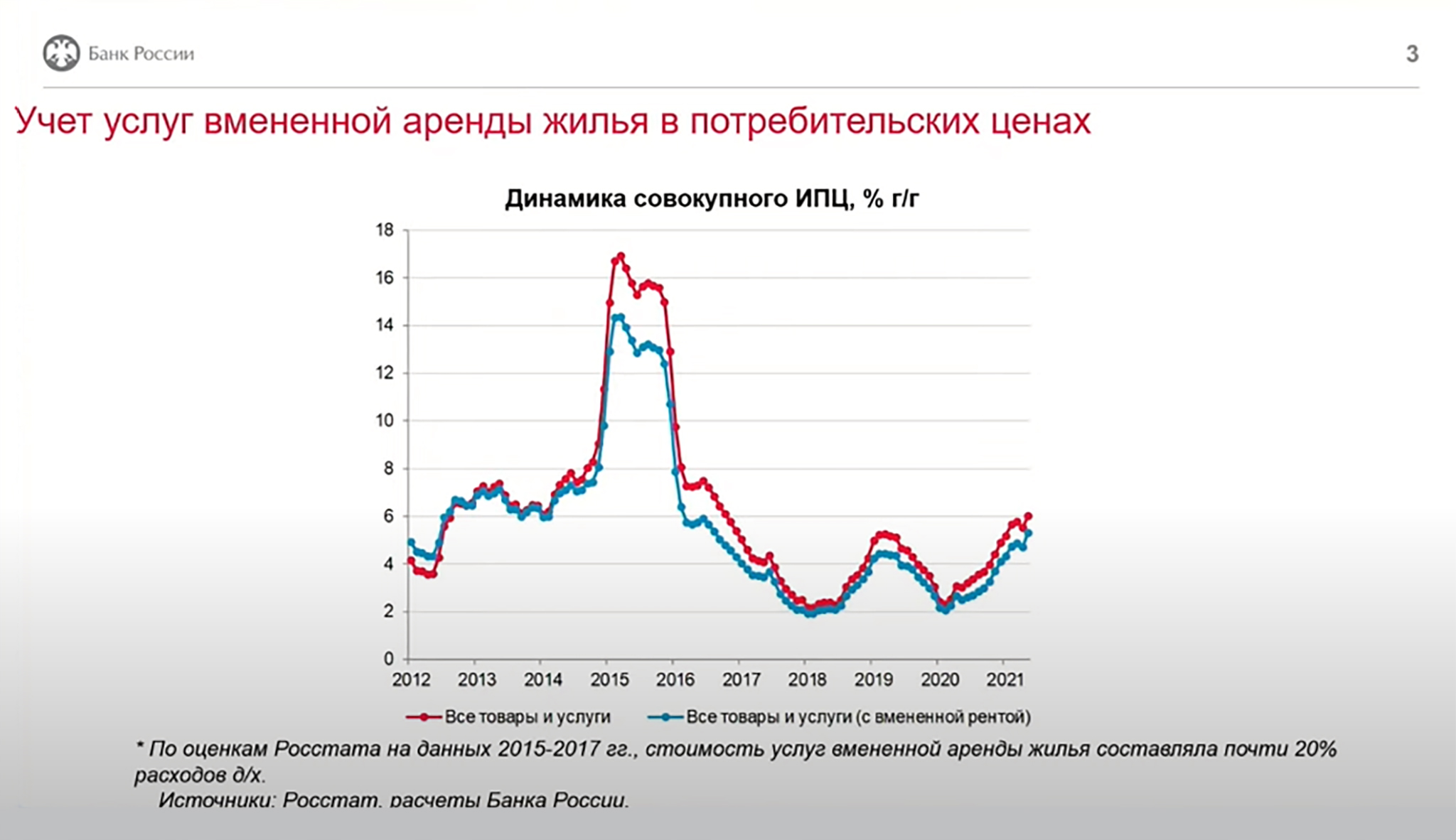

– То, как считает инфляцию Росстат, соответствует лучшим практикам. Но все равно из опросов Банка России и ФОМ мы видим, что воспринимаемая населением инфляция отличается от рассчитываемого показателя. Согласно моей гипотезе, одна из причин этого в том, что в мандате обеспечения ценовой стабильности недоучитывается рынок жилья. Сейчас в [потребительской корзине] ИПЦ сумма весов аренды 1-комнатной и 2-комнатной квартир меньше, чем у вареной колбасы. Но все же для всех нас в России покупательная способность рубля означает во многом возможность купить жилье, крышу над головой. По нашим оценкам, вес вмененной ренты в ИПЦ (вмененная рента – это арендная плата, которую домовладелец платил бы за проживание в собственном жилье, если бы он его арендовал. – Прим. «Эконс») может составлять 15–20%. Во многих странах вмененная рента учитывается в ИПЦ, и нет более рыночного способа учета стоимости жилья, чем с точки зрения аренды, которую мы платили бы себе, если бы снимали свою квартиру. К тому же вмененная рента уже учитывается в ВВП России.

Павел Малков, руководитель Федеральной службы государственной статистики:

– ИПЦ – наверное, самый обсуждаемый показатель Росстата, поскольку мы все каждый день имеем дело с ценами абсолютно везде. Индивидуальное ощущение [уровня инфляции] основано на личной потребительской корзине и изменении цен на товары, которые покупает конкретное домохозяйство. Это психологический фактор – мы фокусируемся на товарах, которые подорожали больше всего, и автоматически распространяем это ощущение [инфляции] на все остальные товары: например, видим, как подорожала гречка, и считаем, что так же подорожало и все остальное.

Росстат публикует не только общий ИПЦ, но и данные по каждой входящей в него позиции – можно собрать свою собственную корзину и увидеть тот самый рост, который мы фиксируем психологически. Росстат ежемесячно собирает информацию по 556 видам товаров и услуг в 282 городах. Мы наблюдаем более 82000 торговых точек, набор товаров и услуг постоянно корректируется в соответствии с обновлением ассортимента и потребительскими предпочтениями. У каждой позиции есть свой вес в потребительской корзине, состав и веса которой формируются на основе отдельного большого исследования. Можно сказать, что ИПЦ – не только один из самых чувствительных показателей, но и один из самых проработанных с точки зрения методологии и математики. У нас регулярно проходят проверки со стороны МВФ, и мы получаем заключения о полном соответствии.

Андрей Бударин, заместитель руководителя Федеральной налоговой службы:

– С конца 2016 г. мы получаем данные по кассам [о фискальных чеках] в режиме онлайн, и сегодня практически все предприятия, вплоть до самых малых, используют контрольно-кассовую технику [ККТ] – это 3,5 млн кассовых аппаратов, которые ежедневно пробивают около 200 млн чеков. Это ценнейшие данные для фискальной и товарной аналитики, но работа с ними осложняется отсутствием единых справочников товаров, работ и услуг, каждый пользователь ККТ ведет свою номенклатуру. Мы активно применяем широкий набор технологий машинного обучения – это в первую очередь нейронные сети и семантический кластерный анализ, – чтобы разбирать товарные группы и делать это с высокой точностью, но для целей таргетирования инфляции и расчета ИПЦ еще предстоит работать и повышать точность. Данные ККТ – хорошая база для предиктивных технологий, также их можно было бы использовать для уточнения или обогащения существующей работы по определению ИПЦ.

Александр Морозов:

– Если учитывать [в ИПЦ] вмененную аренду жилья, наши расчеты показывают, что отличия от обычного ИПЦ невелики, кроме того, инфляция ведет себя более предсказуемо и менее волатильна. Но мы не можем просто изменить расчеты – нужно, чтобы это было хорошо воспринято широкой общественностью и не возникло подозрений, что мы «что-то нахимичили», чтобы инфляция была ниже.

Мы с оптимизмом смотрим на использование данных ККТ. Построенный на их основе индекс цен фактически сделанных покупок подтвердил корректность динамики инфляции, отражаемой публикуемым Росстатом ИПЦ. В то же время есть ряд проблем, возникающих при использовании таких данных при построении индексов цен, – недавно мы опубликовали исследование об этом.

Павел Малков:

– Использование данных ККТ – это одно из основных направлений работы по совершенствованию ИПЦ. Это новый источник данных, который позволит заместить сбор ручных данных, позволит увеличить выборку. Мы сейчас это уже делаем. По предварительным данным, из 556 позиций, по которым мы собираем информацию, примерно по трем четвертям данные можно взять из ККТ. В этом году будут подготовлены проекты методик, в 2022 г. – первые результаты. Мы продолжим вести стандартные расчеты ИПЦ и параллельно – экспериментальные расчеты с использованием данных ККТ.

Алексей Заботкин, заместитель председателя Банка России:

– Хочу сказать два слова о том, как Банк России оценивает пять лет режима инфляционного таргетирования. С 2017 г. инфляция находилась вблизи 4%, как было обещано, это снижение практически в два раза по сравнению с темпами роста цен в 2010–2016 гг. и снижение с двузначных значений первого десятилетия XXI в. Снизился не только уровень инфляции, но и амплитуда ее колебаний – амплитуда неразрывно связана с уровнем инфляции, именно поэтому важна низкая инфляция: высокая инфляция устойчивой не бывает. Даже с учетом ускорения инфляции, которое мы наблюдаем сейчас, это гораздо более высокая степень ценовой стабильности, чем в предыдущие периоды.

Анонсированный на МФК обзор денежно-кредитной политики за прошедшие пять лет для нас будет первым опытом такого регулярного анализа. Цель этого упражнения – не обязательно что-то менять по итогам. Важно иметь объективную картину результатов и того, какие уроки из опыта прошлых лет нам следует учесть на будущее. И, что не менее важно, услышать, что думает по поводу достигнутых на текущий момент результатов общество. Цель по инфляции также будет предметом анализа, но это не означает, что она будет изменена: решение будет зависеть от тех выводов, к которым мы придем. Мне представляется, что уточнение цели – которое, подчеркну еще раз, не предопределено, – если и произойдет, то в сторону более низкого уровня инфляции. И итоги анализа, и выводы из них будут сформулированы только к середине следующего года; все текущие решения, направленные на возвращение инфляции к цели, будут приниматься исходя из цели вблизи 4%.

Жак Миньян, руководитель миссии МВФ:

– Считаю, для России переход к инфляционному таргетированию был успешным: если в начале перехода инфляция превышала 10%, то после этого в течение нескольких лет удерживается вблизи 4%. Самое важное – возвращать инфляцию к таргету, когда она становится выше или ниже намеченной цели, и России это удается. Мы не должны недооценивать важности низкой инфляции. В таких условиях люди могут лучше планировать [свои расходы], покупательная способность их доходов не размывается. Кроме того, в результате перехода долларизация российской экономики снизилась, это тоже важно.

Что касается изменения цели по инфляции, мы считаем, что снижать ее не нужно: как говорится, не надо чинить то, что не сломано. Для населения разница между таргетами 3% и 4% минимальна, однако она имеет значение для властей, если придется реагировать на негативные потрясения. Инфляционное таргетирование в значительной степени завязано на доверии.

Клеменс Графе, главный экономист по России и СНГ Goldman Sachs:

– В период снижения инфляции в России в 2015–2017 гг. экономический рост был меньше, чем мог бы быть, но экономика в то время столкнулась с двумя шоками, экономическим и геополитическим. В то же время действия, предпринятые для того, чтобы обуздать инфляцию, представляют собой инвестиции в развитие.

Период действия режима инфляционного таргетирования в России еще довольно короткий, однако мы уже понимаем, что оно наряду с бюджетным правилом сумело изменить то, как Россия реагирует на внешние шоки. Если в 2007–2008 гг. Центробанку не удалось полностью минимизировать [экономические] шоки, то в 2020 г. в противовес циклу удалось стабилизировать экономику. Кроме того, в условиях стабильной инфляции бизнесу намного проще строить планы и привлекать долгосрочное финансирование, а населению – получать выгоды на рынке ипотеки. Финансовый сектор выглядит совершенно иначе, чем до перехода к инфляционному таргетированию: мы видим новые продукты и положительный эффект от перехода. Сейчас проблема, по-моему, не в текущем росте инфляции и не в сокращении расходов, а в инфляционных ожиданиях, которые остаются высокими.