Банки развивающихся стран в 2021 году: три главных риска

Вакцины к середине 2021 г. позволят добиться масштабной иммунизации населения в отдельных странах, описывают аналитики рейтингового агентства S&P свой базовый сценарий в отчете о банковских системах 15 развивающихся стран. Для развивающихся рынков это будет означать более активное экономическое восстановление и благоприятные финансовые условия. Однако риски, связанные с распространением вакцины и вспышками коронавируса, сохраняются, что может отложить восстановление и привести к росту рисков банковской системы. Помимо этого, S&P выделяет три основных фактора риска для их банковских систем: ухудшение качества активов по мере отмены послаблений регуляторов, геополитические факторы и настроения инвесторов.

Многие центральные банки мира, включая развивающиеся страны, не только предоставляли банкам доступ к ликвидности, но и вводили для банков регуляторные послабления. S&P ожидает, что по мере отмены этих послаблений некоторые банки столкнутся со снижением качества активов и ростом проблемной задолженности.

В таких странах, как Турция, ЮАР, Индия, Китай, Индонезия и Таиланд, банковские системы несут высокие риски, связанные с высокой долей в кредитном портфеле малого и среднего бизнеса, особенно сильно пострадавшего от пандемии. Так, у банков Турции на малый и средний бизнес приходится почти четверть совокупной задолженности (данные на конец ноября 2020 г.), в Индии к середине года доля кредитов МСБ составляла около 20%. В российской экономике доминируют крупные и средние предприятия, более устойчивые к кризису, поэтому банковские риски, связанные с малым и средним бизнесом, у российских банков не так велики, считают аналитики S&P.

Еще один источник риска ухудшения качества кредитного портфеля связан с недвижимостью. Неопределенность и потенциальные долгосрочные эффекты пандемии (переход на онлайн-шопинг, удаленная работа, сокращение потребителями расходов) могут привести к структурным изменениям в секторе коммерческой недвижимости. Российские банки выучили уроки прошлых кризисов, отмечают в S&P: всего около 8% совокупного кредитного портфеля банков в середине 2020 г. были связаны с недвижимостью и строительством. В Китае, Таиланде и Малайзии риски растут из-за того, что на этом рынке еще до коронавируса наблюдался избыток предложения. В Турции доля недвижимости в активах банков к ноябрю 2020 г. выросла на 37% в годовом выражении – в основном за счет кредитов под залог недвижимости.

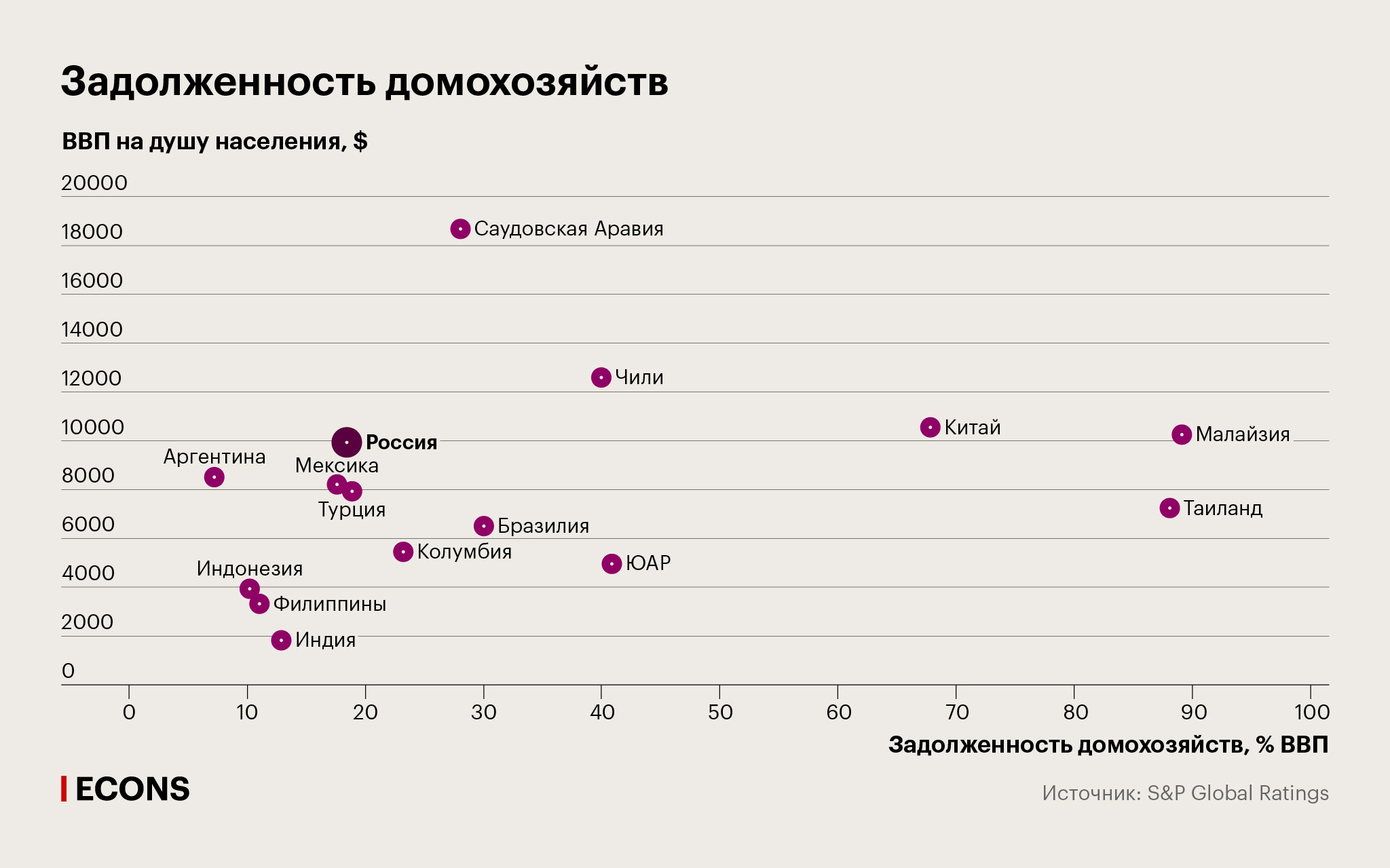

Многие страны – в частности, Малайзия, Таиланд, Китай и ЮАР – характеризуются высокой долговой нагрузкой домашних хозяйств, которая в сочетании с невосстановившимися рынками труда также будет способствовать ухудшению качества активов банков. Для российских банков этот риск умеренный: высокие риски необеспеченных розничных кредитов, на которые приходится меньше 17% портфеля, балансируются качественными ипотечными кредитами – это порядка 15% совокупного кредитного портфеля.

При этом доля проблемных кредитов у российских банков довольно высокая: в 2019 г. она составляла 11,8% внутреннего кредитного портфеля, в 2020 г., по прогнозу S&P, достигнет 13,4%. Ни у одной другой страны в выборке в 2019 г. этот показатель не превышал 9%.

По прогнозу S&P, в 2020 г. кредитные потери банковской системы России составят 2,5%, а в 2021-м – 2%. При этом для многих сопоставимых стран этот показатель выше при намного меньшей доле «плохих долгов»: например, для Бразилии и Мексики – выше примерно вдвое, при том что доля «плохих долгов» у них впятеро меньше, чем у банков России.

В России показатель «плохих долгов» выше, чем у многих сопоставимых стран, главным образом в связи с тем, что в российском банковском секторе значительный объем текущих проблемных кредитов накоплен в предыдущие периоды сложной макроэкономической ситуации, объяснила в комментарии для «Эконс» Наталья Яловская, директор группы «Финансовые институты» S&P Global Ratings. Но банки планомерно работали над этими кредитами в последние годы, а приток новых проблемных кредитов на фоне пандемии и сложной макроэкономической ситуации 2020 г. был умеренным, отмечает она: «В целом мы считаем, что российские банки встретили этот стресс более подготовленными. Увеличение кредитных потерь, скорее всего, будет меньше, чем рост, наблюдавшийся во время предыдущих кризисов».

Российский банковский сектор может показать лучшую динамику в 2021–2022 гг. по сравнению с рядом сопоставимых развивающихся рынков, что во многом связано с отличием российской экономической среды, структуры экономики и, соответственно, кредитного портфеля банков, а также с отличием принимавшихся ограничительных мер и некоторыми дополнительными рисками (такими как динамика суверенного риска, валютный риск, риск рефинансирования), добавляет Наталья Яловская. Например, ограничительные меры в России не предусматривали массового закрытия компаний, что в определенной степени поддержало платежеспособность корпоративных заемщиков и физических лиц.

Риски неопределенности

Еще один источник риска для банков развивающихся стран – геополитическая и внутриполитическая неопределенность. Риски социальной стабильности наблюдаются в Малайзии, Таиланде, Южной Африке и ряде стран Латинской Америки. Геополитические риски сохраняются для Турции в связи с ее вовлеченностью в ряд региональных конфликтов, а также разногласиями с ЕС по поводу разработки газа в Восточном Средиземноморье. С приходом новой администрации США возможное возобновление ядерной сделки с Ираном может не понравиться Саудовской Аравии и некоторым другим странам Персидского залива.

Для российской экономики речь идет о риске усиления санкций из-за роста напряженности в отношениях с США после американских президентских выборов в 2020 г. В базовом сценарии, пишут аналитики S&P, экономика и финансовая система России смогут абсорбировать шоки, связанные с умеренным усилением санкций – например, направленных на отдельные корпорации или не системно значимые финансовые институты.

В целом эскалация напряженности в развивающихся странах будет препятствовать трансграничным инвестициям, цепочкам поставок, доступу к интеллектуальной собственности и рынкам, тем самым увеличивая риск дестабилизации бизнеса и потери доверия инвесторов.

Низкий аппетит инвесторов к риску на фоне коронавирусного кризиса в 2020 г. привел либо к оттоку капитала из развивающихся стран, либо к снижению притока капитала в их экономики (единственным исключением стал Китай). Финансовые условия для развитых экономик в последние месяцы улучшились на фоне новостей о вакцинах и притока ликвидности на глобальные рынки, поэтому для стран с хорошими фундаментальными кредитными показателями доступ к рынкам капитала будет открыт – тем более что инвесторы продолжат искать более высокие доходности. Но доступ к рынкам капитала означает и более высокую уязвимость к изменениям в настроениях инвесторов.