Дефляция цен производителей: приведет ли она к дефляции потребительских цен?

В конце 2019 г. произошло сильное снижение индекса цен производителей промышленных товаров (ИЦП; отражает цены производителей на промышленные товары, предназначенные для реализации на внутреннем рынке). Уже в сентябре годовые темпы прироста индекса стали отрицательными, то есть возникла дефляция. В конце 2019 г. дефляция усилилась до минус 4,3% в сравнении с тем же периодом предыдущего года (график 1), хотя уже в начале 2020 г. наметились признаки разворота.

Дефляция в российской промышленности, причем гораздо более сильная, чем нынешняя, уже происходила. В 2009 г. снижение цен производителей превышало 10%. Этот эпизод оказался скоротечным, за ним последовало резкое ускорение инфляции в производственном секторе. Потребительская инфляция при этом лишь несколько замедлилась. Вообще говоря, и до, и после 2009 г. динамика цен производителей и динамика потребительских цен слабо соответствовали друг другу, хотя нисходящий долгосрочный тренд наблюдался у обеих.

Существенное падение цен производителей вызывает вопросы относительно возможного дальнейшего усугубления дефляционных процессов, которые могут нести в себе риски ухудшения финансового состояния предприятий, а также распространения дефляции на потребительские цены. В связи с этим важно понимать, какие основные факторы определяют негативную динамику цен. Связана ли она со слабым внутренним спросом, временными структурными изменениями на стороне предложения, происходящими на отдельных рынках, или с внешними факторами? Попробуем в этом разобраться.

График 1. Динамика индекса цен производителей промышленных товаров и индекса потребительских цен, % г/г

Индекс цен производителей

Индекс потребительских цен

40

30

20

10

0

–10

–20

2006

2008

2010

2012

2014

2016

2002

2004

2018

2020

ИЦП до 2012 г. рассчитан Росстатом в соответствии с ОКВЭД, с 2013 г. – с ОКВЭД2.

Источник: Росстат

Индекс цен производителей

Индекс потребительских цен

40

30

20

10

0

–10

–20

2006

2008

2010

2012

2014

2016

2002

2004

2018

2020

ИЦП до 2012 г. рассчитан Росстатом в соответствии с ОКВЭД,

с 2013 г. – с ОКВЭД2.

Источник: Росстат

Индекс цен производителей

Индекс потребительских цен

40

30

20

10

0

–10

–20

2008

2012

2016

2004

2020

ИЦП до 2012 г. рассчитан Росстатом

в соответствии с ОКВЭД, с 2013 г. – с ОКВЭД2.

Источник: Росстат

Индекс цен производителей

Индекс потребительских цен

40

30

20

10

0

–10

–20

2008

2012

2016

2004

2020

ИЦП до 2012 г. рассчитан Росстатом

в соответствии с ОКВЭД, с 2013 г. – с ОКВЭД2.

Источник: Росстат

Причины дефляции: нефть, бюджет и продовольствие

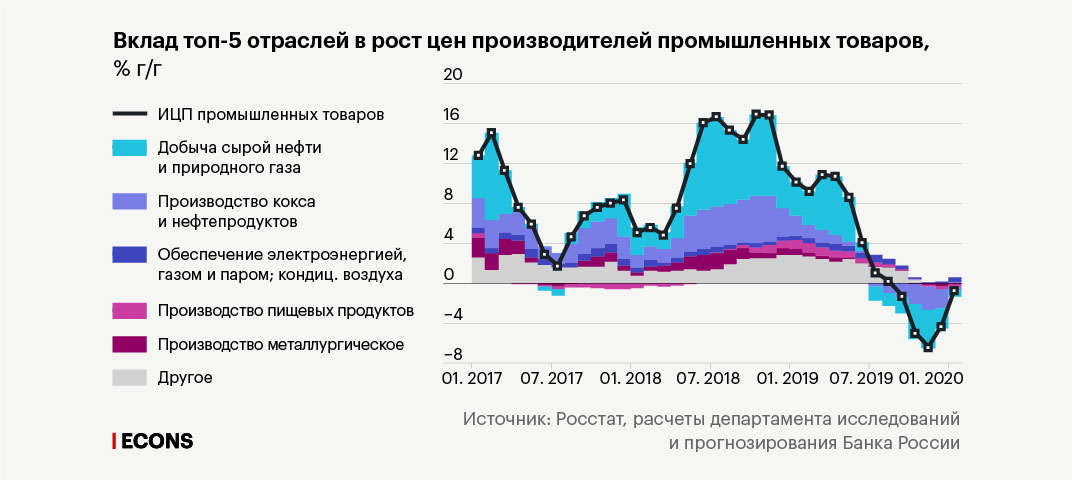

Во второй половине 2019 г. существенный отрицательный вклад в общий индекс цен производителей вносила динамика цен в отраслях добычи сырой нефти и природного газа и в производстве кокса и нефтепродуктов (график 2). Ускорение темпа снижения цен на энергоресурсы (добыча нефти и производство нефтепродуктов) происходило под влиянием негативной динамики цен на мировом рынке нефти и достигло минимума в ноябре (22,3% и 18,6% в годовом сравнении, соответственно). Без этих отраслей прирост индекса цен производителей был бы близок к нулю.

График 2. Вклад топ-5 отраслей в рост цен производителей промышленных товаров, % г/г

ИЦП промышленных товаров

Добыча сырой нефти и природного газа

Производство кокса и нефтепродуктов

Обеспечение электроэнергией, газом и паром; кондиц. воздуха

Производство пищевых продуктов

Металлургическое производство

Другое

20

16

12

8

4

0

–4

–8

01. 2017

07. 2017

01. 2018

07. 2018

01. 2019

07. 2019

01. 2020

Источник: Росстат, расчеты департамента исследований и прогнозирования Банка России

ИЦП промышленных товаров

Добыча сырой нефти

и природного газа

Производство кокса

и нефтепродуктов

Обеспечение электроэнергией,

газом и паром; кондиц. воздуха

Производство

пищевых продуктов

Металлургическое

производство

Другое

20

16

12

8

4

0

–4

–8

01. 2017

07. 2017

01. 2018

07. 2018

01. 2019

07. 2019

01. 2020

Источник: Росстат, расчеты департамента

исследований и прогнозирования Банка России

ИЦП промышленных товаров

Добыча сырой нефти

и природного газа

Производство кокса

и нефтепродуктов

Обеспечение электроэнергией,

газом и паром; кондиц. воздуха

Производство пищевых продуктов

Металлургическое производство

Другое

20

16

12

8

4

0

–4

–8

01. 2017

01. 2018

01. 2019

01. 2020

Источник: Росстат, расчеты

департамента исследований

и прогнозирования

Банка России

ИЦП промышленных товаров

Добыча сырой нефти

и природного газа

Производство кокса

и нефтепродуктов

Обеспечение электроэнергией,

газом и паром; кондиц. воздуха

Производство пищевых продуктов

Металлургическое производство

Другое

20

16

12

8

4

0

–4

–8

01. 2017

01. 2018

01. 2019

01. 2020

Источник: Росстат, расчеты

департамента исследований

и прогнозирования

Банка России

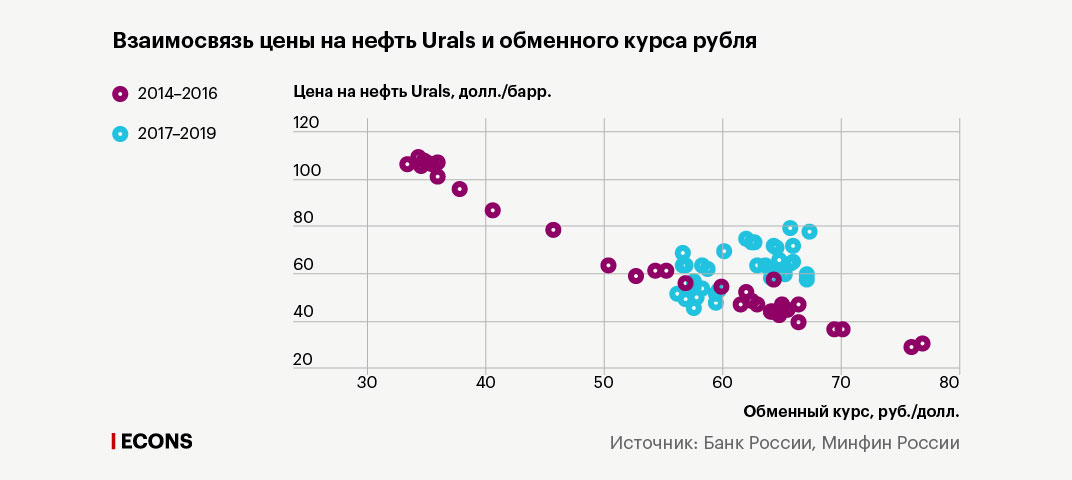

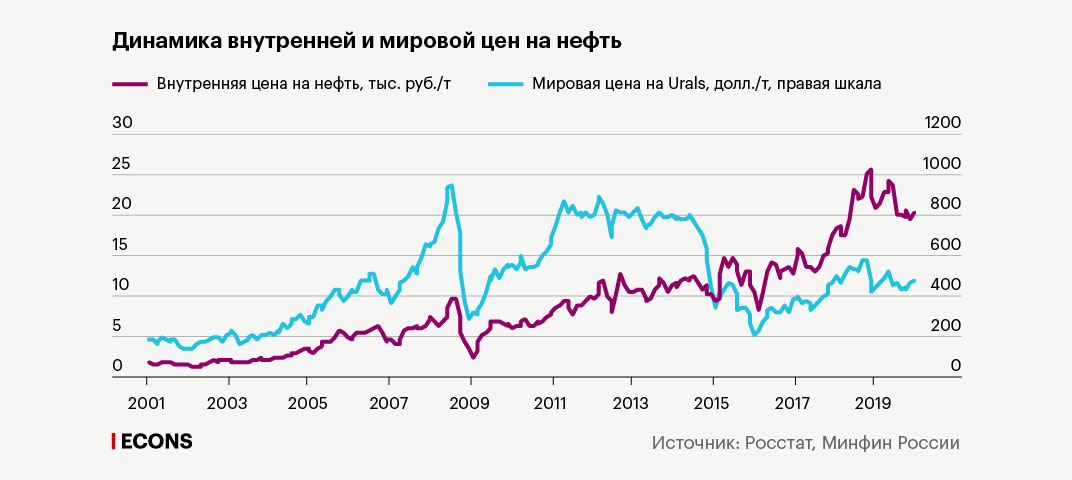

Столь сильное влияние мировых цен на нефть на внутренние цены связано с бюджетным правилом, которое начало действовать с 2017 г. и позволило значимо снизить зависимость валютного курса рубля от цены нефти (график 3). В результате при отсутствии компенсирующей роли валютного курса рублевые цены производителей на нефть и нефтепродукты на внутреннем рынке стали сильнее отражать динамику мировых цен по сравнению с периодом, когда бюджетное правило не действовало (график 4). Вместе с тем введение обратного акциза на нефтепродукты в 2019 г. позволило эту зависимость ослабить.

График 3. Взаимосвязь цены на нефть Urals и обменного курса рубля

2014–2016

2017–2019

Цена на нефть Urals, долл./барр.

120

100

80

60

40

20

30

40

50

60

70

80

Обменный курс, руб./долл.

Источник: Банк России, Минфин России

2014–2016

2017–2019

Цена на нефть Urals, долл./барр.

120

100

80

60

40

20

30

40

50

60

70

80

Обменный курс, руб./долл.

Источник: Банк России, Минфин России

2014–2016

2017–2019

Цена на нефть Urals, долл./барр.

120

100

80

60

40

20

30

40

50

60

70

80

Обменный курс, руб./долл.

Источник: Банк России,

Минфин России

2014–2016

2017–2019

Цена на нефть Urals, долл./барр.

120

100

80

60

40

20

30

40

50

60

70

80

Обменный курс, руб./долл.

Источник: Банк России,

Минфин России

График 4. Динамика внутренней и мировой цен на нефть

Внутренняя цена на нефть, тыс. руб./т

Мировая цена на Urals, долл./т, правая шкала

30

1200

25

1000

20

800

15

600

10

400

5

200

0

0

2001

2003

2005

2007

2009

2011

2013

2015

2017

2019

Источник: Росстат, Минфин России

Внутренняя цена на нефть, тыс. руб./т

Мировая цена на Urals, долл./т, правая шкала

30

1200

25

1000

20

800

15

600

10

400

5

200

0

0

2001

2003

2005

2007

2009

2011

2013

2015

2017

2019

Источник: Росстат, Минфин России

Внутренняя цена на нефть, тыс. руб./т

Мировая цена на Urals, долл./т,

правая шкала

30

1200

25

1000

20

800

15

600

10

400

5

200

0

0

2003

2007

2011

2015

2019

Источник: Росстат,

Минфин России

Внутренняя цена на нефть, тыс. руб./т

Мировая цена на Urals, долл./т,

правая шкала

30

1200

25

1000

20

800

15

600

10

400

5

200

0

0

2003

2007

2011

2015

2019

Источник: Росстат,

Минфин России

Временное понижательное давление на цены также наблюдается в производстве пищевых продуктов. В прошлом году произошел сильный рост внутреннего производства в сегменте переработки мясной продукции. В условиях практически полного обеспечения внутреннего рынка отечественной продукцией этих категорий и ограниченного доступа российских производителей на внешние рынки это привело к продолжительному снижению цен производителей в конце 2019 г. (темп снижения ускорился до 10,8% в декабре с 1,7% в августе; все цифры – в годовом сравнении). Однако снижение цен может оказаться временным, если появятся возможности для экспорта продукции или высокая конкуренция вынудит слабых производителей уйти с рынка.

Выбиваются из общей картины цены на сахар: они упали на 42,7% в декабре (по сравнению со снижением на 2,3% в августе 2019 г.; все цифры – в годовом сравнении). Это было связано с высокими сборами урожая сахарной свеклы.

Важно отметить, что цены отечественных производителей продовольствия в значительной степени определяются мировыми ценами, которые отличаются высокой волатильностью. Наряду с внутренними факторами это объясняет высокую волатильность цен производителей сельскохозяйственной продукции в России. Поэтому шоки со стороны предложения в данном случае могут оказывать большее влияние на внутренние цены, нежели шоки спроса.

Цены производителей и цены для потребителей: пять отличий

Так может ли наблюдаемая дефляция цен производителей в России повлечь за собой дефляцию потребительских цен? Маловероятно.

При анализе потребительских цен нельзя полностью опираться на динамику цен производителей.

Во-первых, структура этих показателей инфляции очень различна (график 5). Индекс цен производителей – это индекс цен в промышленности, крупной, но не доминирующей отрасли народного хозяйства. Индекс потребительских цен отражает потребительскую корзину домохозяйств. Помимо промышленных товаров в нее входят услуги и сельскохозяйственные товары. В индексе потребительских цен доля продовольственных товаров составляет около 38%, в то время как в индексе цен производителей она значительно меньше (10%). Это в том числе связано с тем, что российская промышленность в большой степени ориентирована на добычу и экспорт сырья. Поэтому виды экономической деятельности, связанные с добычей нефти и газа, производством кокса и нефтепродуктов, имеют существенный вес в индексе цен производителей.

График 5. Структура индекса цен производителей (ИЦП) и индекса потребительских цен (ИПЦ) в 2019 г., %

ИЦП, веса топ-5 отраслей

ИПЦ, веса потребительских расходов населения

Добыча сырой нефти и природного газа

Продовольственные товары

Производство кокса и нефтепродуктов

Непродовольственные товары

Обеспечение электроэнергией,

газом и паром; кондиц. воздуха

Услуги

Производство пищевых продуктов

Металлургическое производство

Другое

18

28

38

43

13

10

35

10

7

Источник: Росстат

ИЦП, веса топ-5 отраслей

18

Добыча сырой нефти

и природного газа

Производство кокса

и нефтепродуктов

43

13

Обеспечение

электроэнергией, газом

и паром; кондиц. воздуха

10

Производство

пищевых продуктов

10

7

Металлургическое

производство

Другое

ИПЦ, веса потребительских

расходов населения

Продовольственные товары

28

Непродовольственные товары

38

Услуги

35

Источник: Росстат

ИЦП, веса топ-5 отраслей

Добыча сырой нефти

и природного газа

Производство кокса

и нефтепродуктов

Обеспечение электроэнергией,

газом и паром; кондиц. воздуха

Производство

пищевых продуктов

Металлургическое

производство

Другое

18

43

13

10

10

7

ИПЦ, веса потребительских расходов

населения

Продовольственные товары

Непродовольственные товары

Услуги

28

38

35

Источник: Росстат

ИЦП, веса топ-5 отраслей

Добыча сырой нефти

и природного газа

Производство кокса

и нефтепродуктов

Обеспечение электроэнергией,

газом и паром; кондиц. воздуха

Производство пищевых продуктов

Металлургическое производство

Другое

18

43

13

10

10

7

ИПЦ, веса потребительских расходов

населения

Продовольственные товары

Непродовольственные товары

Услуги

28

38

35

Источник: Росстат

Во-вторых, значительный вес в индексе потребительских цен занимают услуги, динамика цен которых более устойчива по сравнению с товарами и менее всего подвержена действию различных временных факторов. Большей части этих услуг, за исключением коммунальных (обеспечение электроэнергией, газом и т.д.), нет в индексе цен производителей.

В-третьих, цены производителей не учитывают налоги, наценки и надбавки, которые не входят в себестоимость продукции. В то же время в потребительские цены они входят. Кроме того, цены производителей часто пересматриваются в связи с уточнением данных организаций.

График 6. Изменение цен на некоторые товары*, % г/г

Индекс цен производителей

Индекс потребительских цен

25

20

15

10

5

0

–5

2013

2014

2015

2016

2017

2018

2019

2020

* В расчете использовались сопоставимые товары в структуре ИПЦ и ИЦП, а именно: мясопродукты, рыбопродукты, масло и жиры, молочная продукция, макаронные изделия, сахар, чай, кофе, одежда, обувь, моющие и чистящие средства, парфюмерно-косметические товары, бытовая электроника, мебель. Они составляют более 30% от потребительской корзины.

Источник: Росстат, расчеты департамента исследований и прогнозирования Банка России

Индекс цен производителей

Индекс потребительских цен

25

20

15

10

5

0

–5

2013

2014

2015

2016

2017

2018

2019

2020

* В расчете использовались сопоставимые товары в структуре ИПЦ и ИЦП, а именно: мясопродукты, рыбопродукты, масло и жиры, молочная продукция, макаронные изделия, сахар, чай, кофе, одежда, обувь, моющие и чистящие средства, парфюмерно- косметические товары, бытовая электроника, мебель. Они составляют более 30% от потребительской корзины.

Источник: Росстат, расчеты департамента

исследований и прогнозирования Банка России

Индекс цен производителей

Индекс потребительских цен

25

20

15

10

5

0

–5

2013

2014

2015

2016

2017

2018

2019

2020

* В расчете использовались сопоставимые товары в структуре ИПЦ и ИЦП, а именно: мясопродукты, рыбопродукты, масло и жиры, молочная продукция, макаронные изделия, сахар, чай, кофе, одежда, обувь, моющие и чистящие средства, парфюмерно- косметические товары, бытовая электроника, мебель. Они составляют более 30% от потребительской корзины.

Источник: Росстат, расчеты

департамента исследований

и прогнозирования

Банка России

Индекс цен производителей

Индекс потребительских цен

25

20

15

10

5

0

–5

2014

2016

2018

2020

* В расчете использовались сопоставимые товары в структуре ИПЦ и ИЦП, а именно: мясопродукты, рыбопродукты, масло и жиры, молочная продукция, макаронные изделия, сахар, чай, кофе, одежда, обувь, моющие и чистящие средства, парфюмерно- косметические товары, бытовая электроника, мебель. Они составляют более 30% от потребительской корзины.

Источник: Росстат, расчеты

департамента исследований

и прогнозирования

Банка России

В-четвертых, мы сравнили динамику цен производителей по видам деятельности, в которых в основном производятся потребительские товары, и динамику потребительских цен на эти же товары (график 6). Текущий эпизод дефляции в производственном секторе потребительских товаров уже второй за последние три года. Оба эпизода во многом схожи как причинами снижения цен, так и их масштабом. В прошлый раз снижение цен производителей наблюдалось в 2017–2018 гг. и продлилось почти год. Это привело к замедлению роста потребительских цен, но не к их снижению.

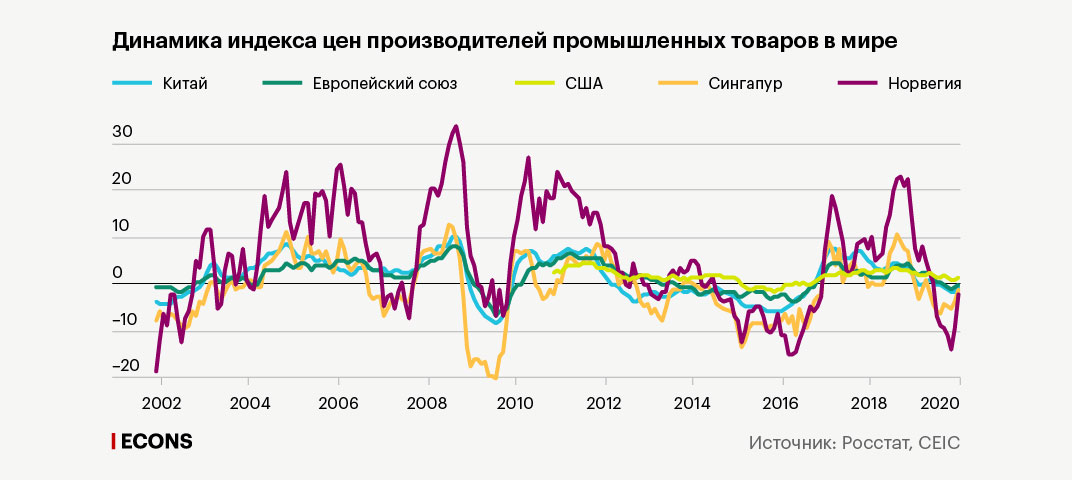

График 7. Динамика индекса цен производителей промышленных товаров в мире

Китай

Европейский cоюз

США

Сингапур

Норвегия

35

30

25

20

15

10

5

0

–5

–10

–15

–20

2006

2008

2010

2012

2014

2016

2002

2004

2018

2020

Источник: Росстат, CEIC

Китай

Европейский cоюз

США

Сингапур

Норвегия

35

30

25

20

15

10

5

0

–5

–10

–15

–20

2006

2008

2010

2012

2014

2016

2002

2004

2018

2020

Источник: Росстат, CEIC

Китай

Европейский cоюз

США

Сингапур

Норвегия

30

20

10

0

–10

–20

2008

2012

2016

2004

2020

Источник: Росстат, CEIC

Китай

Европейский cоюз

США

Сингапур

Норвегия

30

20

10

0

–10

–20

2008

2012

2016

2004

2020

Источник: Росстат, CEIC

В-пятых, цены производителей очень волатильны, и их динамика гораздо чаще, чем индекс потребительских цен, может становиться отрицательной. Это характерно как для развивающихся, так и для развитых экономик (график 7). При переходе к режиму низкой инфляции вполне естественно сталкиваться с более частыми эпизодами снижения цен производителей при сохраняющемся росте потребительских цен. Предыдущий эпизод снижения цен производителей потребительских товаров в 2017–2018 гг. в России это подтверждает.

Таким образом, мы полагаем, что текущий эпизод дефляции цен производителей не является сигналом или угрозой возникновения дефляции потребительских цен.