Как кризисы распространяются по миру

Пандемия коронавируса особенно ярко демонстрирует, насколько взаимосвязан мир, – болезнь распространилась по странам и континентам мгновенно. Такая глобальная взаимосвязанность – вопрос не только общественного здравоохранения: она имеет последствия и в случае острых экономических «заболеваний».

Экономическая взаимосвязанность, как через международную торговлю, так и через трансграничные финансовые потоки, стала быстро возрастать после Второй мировой войны. Глобальная торговля товарами и услугами за последние несколько десятилетий достигла 25% совокупного глобального ВВП. Рост торговли отражает как технологические достижения, так и политику правительств. Например, развитие контейнерных перевозок позволило удешевить морскую и сухопутную логистику, а интернет предоставил возможность многократно расширить торговлю не только товарами, но и услугами. А подписание в 1947 г. Генерального соглашения по тарифам и торговле (GATT) и последующие раунды торговых переговоров в рамках пришедшей ему на смену Всемирной торговой организации (ВТО) привели к сокращению торговых ограничений. Масштаб финансовых потоков измерить сложнее, чем торговых, но имеющиеся данные свидетельствуют также о росте иностранных заимствований и кредитования в этот период. Трансграничное банковское кредитование Банк международных расчетов (BIS) оценивает в около 40% глобального ВВП.

Более тесные торговые связи и финансовая взаимосвязанность стран дают им преимущества. Расширение торговли увеличивает эффективность производства, делая возможной его специализацию и облегчая странам доступ к более крупным рынкам. Оно также увеличивает разнообразие и выбор товаров, доступных потребителям. Например, расположение и размер США делают страну относительно «закрытой» по отношению к остальному миру в сравнении с другими развитыми экономиками. Тем не менее порядка 20% всех потребительских расходов на товары в США – это расходы на товары иностранных производителей, а американские компании-производители отправляют на экспорт около половины всей своей продукции. Американские банки и финансовые институты имеют глобальное представительство, а заемщики в США, в особенности правительство (через продажу казначейских векселей и облигаций), выигрывают от доступа к мировому рынку капитала, который кредитует страну по ставкам более низким, чем те, которые преобладали бы, если бы заемщики вынуждены были опираться только на внутренние сбережения. Аналогичные преимущества даже ярче проявляются в странах, которые сталкиваются с еще более высоким иностранным присутствием в торговле и финансовой сфере.

Тем не менее рост международной торговли и финансовых потоков делает страны уязвимыми для экономических потрясений, происходящих за рубежом.

Например, скачок цен на нефть в 1973 г. означал, что США и другие страны – импортеры нефти, по сути, платили «налог» странам ОПЕК, что привело к рецессии и внесло вклад в высокую инфляцию 1970-х гг. Второй пример – финансовый кризис, который начался в Таиланде в июле 1997 г. и распространился на другие страны: проблемы внутреннего банковского сектора страны привели к уходу иностранных инвесторов, что запустило спираль обесценивания национальной валюты, рецессии и еще более сильного ослабления банковского сектора.

«Заразность» кризиса выражалась в том, что иностранные кредиторы начали изымать средства и из других экономик региона, которые, по их мнению, имели аналогичную уязвимость. Кризис сначала распространился на Восточную Азию, а затем на Россию, Бразилию и другие страны. В США изначальный эффект этих событий имел как отрицательные, так и положительные проявления. Отрицательный эффект проявился в прямых сбоях в торговле из-за снижения экспорта, так как страны, пораженные кризисом, сокращали закупки американских товаров. Но США выиграли от снижения инфляционного давления за счет более дешевого импорта, снижения цен на сырье и стоимости заимствований на фоне роста спроса на американские гособлигации. Тем не менее негативное влияние азиатского финансового кризиса на Россию и Бразилию в конечном счете привело к коллапсу в 1998 г. хедж-фонда Long Term Capital Management (LTCM), что было достаточно значимым событием, чтобы привлечь внимание Казначейства США и потребовать усилий Федерального резервного банка Нью-Йорка по сдерживанию потенциальной «финансовой инфекции».

Великая рецессия 2008 г. – третий пример – отличается от двух этих эпизодов тем, что она началась в США с краха американских финансовых рынков. Кризис распространился на другие страны и по торговому, и по финансовому каналу. Активы на балансах европейских и азиатских банков обесценились фактически в одночасье, поставив под угрозу платежеспособность банков и ограничив их возможность кредитовать свои экономики. Падение спроса на импорт со стороны американских потребителей и компаний из-за резкого падения их доходов, а также ограниченный доступ к торговому финансированию спровоцировали глобальный «великий торговый коллапс».

Рецессия, связанная с пандемией коронавируса, – глобальный кризис – ударила особенно сильно по развивающимся странам из-за сокращения финансовых потоков и временного снижения стоимости экспортируемых ими сырьевых товаров, получаемых извне денежных переводов и доходов от туризма. Все это в дополнение к прямым потерям из-за кризиса здравоохранения и связанных с ним локдаунов.

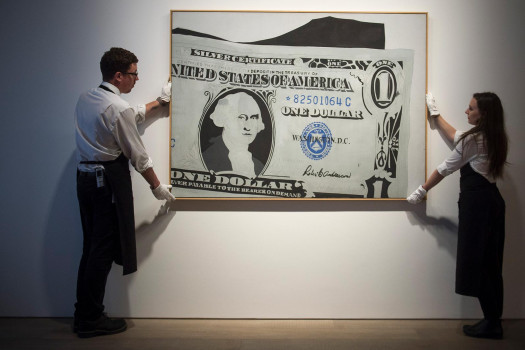

Экономические события в США оказывают непропорционально высокое влияние на остальной мир из-за доминирующей позиции страны в глобальной торговле и на финансовых рынках, а также из-за использования доллара США в качестве глобальной валюты. Примером может служить дефляционная политика США конца 1970-х гг. Тогда ФРС подняла ставки почти до 20%, уровень безработицы в стране превысил 7,5%, а инфляция почти достигла 15%. Политика повышения ставок в итоге оказалась эффективной, поскольку привела к новой эре низкой инфляции. Но она также способствовала рецессии в США и глобальной рецессии – поскольку последствия жесткой денежно-кредитной политики США распространились через торговлю и финансовые рынки на другие страны. С одной стороны, компании, которые экспортировали в США, выигрывали от удорожания доллара, но выигрыш был нивелирован сокращением спроса на импорт: реальная стоимость американского импорта в 1980, 1981 и 1982 гг. оказалась ниже, чем в 1979 г. С финансовой стороны удорожание доллара создало проблемы для всех, чей долг был номинирован в долларах, в том числе для правительств многих развивающихся стран. Высокие ставки в США также спровоцировали отток капитала из развивающихся стран с высокой долговой нагрузкой. Последние два фактора внесли свой вклад в долговой кризис в Латинской Америке в 1982 г.

Но США находятся в уникальном положении с точки зрения предоставления помощи в период кризисов. Долговой кризис 1980-х гг. в Латинской Америке в конечном итоге был решен с введением «плана Брейди» (по имени предложившего его министра финансов США Николаса Брейди. – Прим. «Эконс»), в соответствии с которым дефолтный долг был конвертирован в облигации, гарантированные США. Это восстановило способность стран брать займы за рубежом и подстегнуло активную глобальную торговлю суверенными облигациями. Аналогично действия председателя ФРС Алана Гринспена, министра финансов США Роберта Рубина и его заместителя по международным делам Лоуренса Саммерса, направленные на предотвращение международного экономического коллапса на фоне мексиканского кризиса 1994 г. и азиатского кризиса 1997 г., побудили журнал Time в 1999 г. поместить на обложку портреты Гринспена, Рубина и Саммерса с подписью «Комитет по спасению мира».

Во время глобального финансового кризиса 2008–2009 гг. ФРС предоставила иностранным центральным банкам своп-линии – долларовые кредиты, которые центробанки могли использовать для кредитования коммерческих банков в своих странах, чтобы смягчить дефицит долларовой ликвидности. Это было важно, потому что повсеместные потери по номинированным в долларах активам означали, что иностранные финансовые институты вынуждены были скупать доллары в момент, когда на рынке наблюдался дефицит валюты США, а многие центробанки не имели достаточных долларовых резервов, чтобы помочь национальным банкам. В начале 2009 г. ФРС предоставила зарубежным центробанкам почти $600 млрд. Аналогично, когда стало ясно, что коронавирус – это пандемия, которая потребует глобальных локдаунов, и на финансовых рынках началась паника, ФРС предоставила центробанкам других стран более $400 млрд в течение марта, апреля и мая 2020 г.

Термин «заражение» используется экономистами, чтобы описать, как в экономически взаимосвязанном мире экономическое положение стран оказывается под влиянием негативных событий, происходящих в одной крупной стране или регионе. Экономические события за пределами США также влияют на условия внутри США, в то время как размер американской экономики и центральная роль доллара в международных транзакциях означают, что экономические кризисы в США имеют огромные последствия для всего мира. Но США также могут помочь другим странам во время кризисов, как за счет прямых действий, так и участвуя в скоординированных действиях.

В конечном счете лучший способ для любой страны, включая США, справляться с экономическими потрясениями, произошедшими за ее пределами, – это иметь сильную экономику: то есть стабильную инфляцию, управляемый государственный долг, устойчивый экономический рост, надежные банки и финансовые институты. Страны, которые изначально находятся в более устойчивом экономическом положении, лучше справляются с кризисами, «пришедшими» из-за рубежа, – точно так же как человек с хорошим здоровьем лучше подготовлен к тому, чтобы пережить болезнь, чем имеющий хронические заболевания.

Оригинал статьи опубликован на портале Econofact. Перевод выполнен редакцией Econs.online.