Коммуникации центробанка с широкой общественностью: сложно, но перспективно

После Великой инфляции 1970-х центральные банки во многих странах получили независимость от правительств, хотя сейчас это достижение может оказаться под риском пересмотра. Независимость центрального банка влечет за собой подотчетность как перед законодательной властью, так и перед широкой общественностью. Необходимость в подотчетности усиливается публичными (зачастую противоречивыми) дебатами о роли, которую играли центральные банки во время финансового кризиса и вызванной COVID-19 рецессии, изменениями в мандатах центральных банков и применением ими новых и более сложных инструментов денежно-кредитной политики. Осознавая это, многие центральные банки существенно активизировали свои усилия в области коммуникаций с широкой общественностью. По сути, это довольно новое направление в их деятельности – поскольку традиционно центральные банки ориентировали свои коммуникации на финансовые рынки.

Однако эффективная коммуникация требует как отправителя, так и получателя, тогда как большая часть населения, имея ограниченные знания о работе центрального банка, не испытывает большого желания восполнить этот пробел. Несмотря на все усилия центробанков, их коммуникации, направленные на широкую общественность, часто не достигают адресатов. Люди часто не понимают, каков уровень инфляции, демонстрируют предвзятость в своих инфляционных ожиданиях, не знают о значении таргета центробанка по инфляции и демонстрируют ограниченное понимание стратегий денежно-кредитной политики. Согласно результатам опроса бывших руководителей Европейского ЦБ, существует большое пространство для усовершенствования коммуникаций с широкой общественностью (опрос проводился среди 27 бывших членов Совета управляющих ЕЦБ в конце 2020 г. – Прим. «Эконс»).

По мере увеличения усилий центральных банков в области коммуникаций с публикой активизировалась и исследовательская работа, посвященная этой теме. Еще около 15 лет назад мы отмечали, что почти все научные работы о коммуникации центробанка сфокусированы на его взаимодействии с участниками финансовых рынков, и призывали уделять больше внимания коммуникации с широкой общественностью. С тех пор эта картина резко изменилась, что побудило нас провести новый обзор и синтез научных работ, посвященных коммуникациям центральных банков с населением. Наш обзор построен вокруг следующих вопросов.

Повышает ли коммуникация центральных банков их подотчетность и доверие к ним со стороны общественности?

Центральные банки все чаще рассматривают свои коммуникации с широкой общественностью как способ повысить доверие к ним со стороны общества. Научные исследования показывают, что низкое доверие может иметь пагубные последствия для центрального банка как в монетарной сфере – ослабляя трансмиссию денежно-кредитной политики, – так и в политической сфере, вызывая негативные комментарии в адрес политики центробанков и в конечном счете угрожая их независимости. Хотя доверие очень важно, укреплять его – непростая задача. Например, само по себе усиление прозрачности центробанка и расширение его коммуникаций необязательно ведет к укреплению доверия.

Измерить доверие тоже довольно сложно. Кроме того, оно определяется в том числе факторами, которые лишь частично находятся под контролем центральных банков, – такими как доверие к институтам в целом, широкий круг экономических показателей и наличие проблем в банковском секторе. Все это говорит о том, что завоевание доверия – жизненно важно, но сложно. Однако рост доверия окупается: у людей, которые больше доверяют центральному банку, инфляционные ожидания ближе к таргету по инфляции, чем у людей, которые доверяют ему меньше.

Как центральные банки взаимодействуют с широкой общественностью и удается ли им «достучаться» до нее?

Центральные банки строят коммуникации с общественностью через различные каналы, публикуя информационно-разъяснительные материалы на веб-сайтах, занимаясь финансовым и экономическим образованием, присутствуя в социальных сетях, организуя различные мероприятия. Но помогают ли эти усилия достичь цели? Домохозяйства и нефинансовый бизнес могут быть рационально невнимательными, особенно если долго жили в условиях низкой и стабильной инфляции. В этом смысле успешная монетарная политика порождает невнимательность.

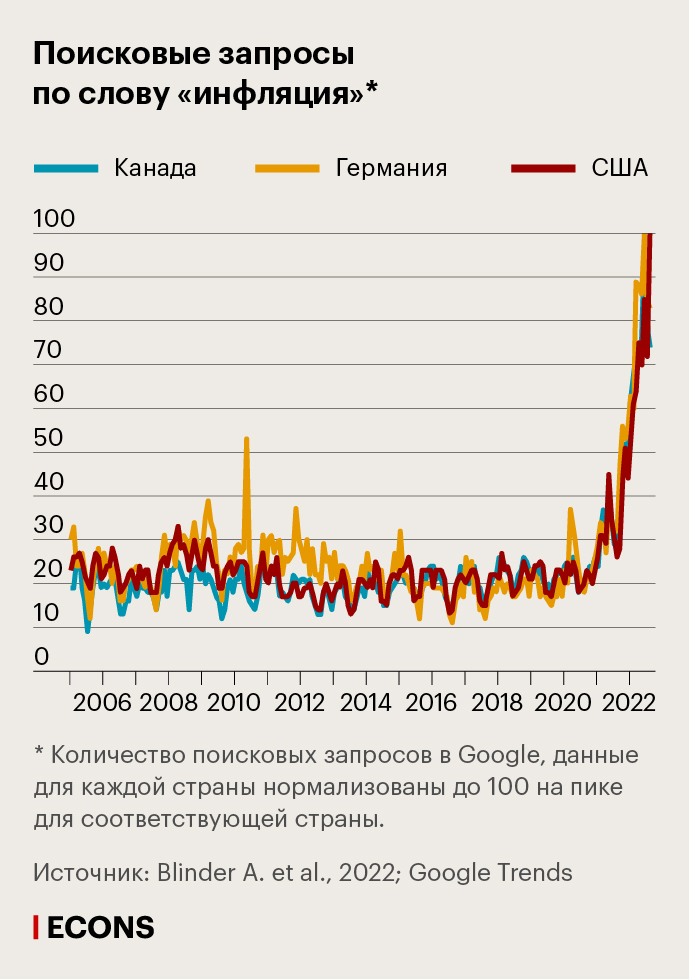

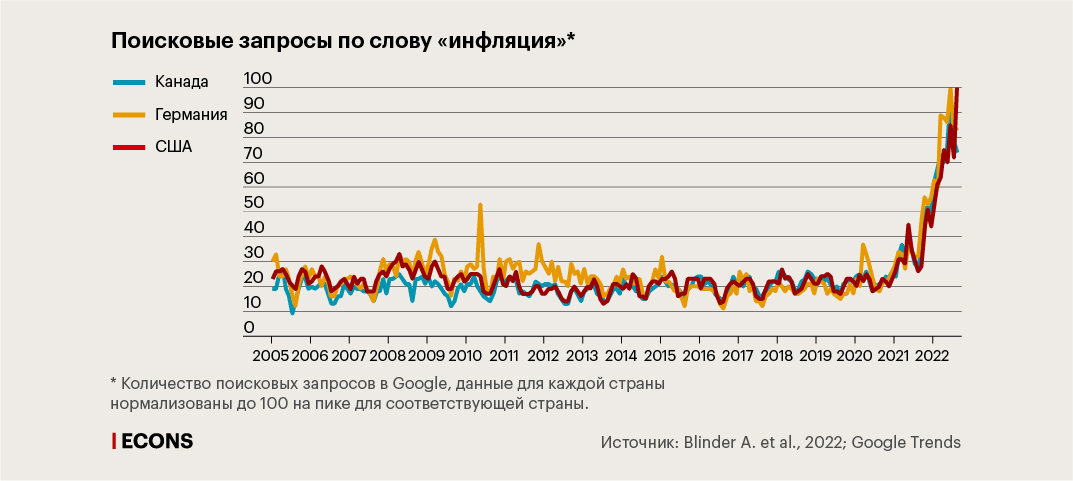

На протяжении многих лет, в течение которых инфляция (в развитых странах. – Прим. «Эконс») была ниже таргетов центробанков, интерес общественности к этому явлению был низким. Но когда инфляция превысила целевые уровни, она сразу привлекла широкое внимание общества (см. график). Сегодня центральным банкам рекомендуется обращаться к широкой общественности и разъяснять, что они отвечают за контроль над инфляцией, на каких уровнях они ожидают стабилизацию инфляции и что для этого требуется.

Однако «достучаться» до людей не так-то просто. Это требует помощи со стороны средств массовой информации, особенно телевидения и газет (которые по-прежнему остаются главным каналом получения людьми информации о денежно-кредитной политике), поскольку центральный банк может лишь частично влиять на тон и количество их сообщений. Кроме того, при коммуникации с широкой публикой центробанкам приходится использовать более простой язык, отличающийся от сложной коммуникации с экспертным сообществом, к общению с которым они привыкли. Хотя это заставляет центральные банки выходить из зоны комфорта, есть обнадеживающие свидетельства того, что попытки говорить просто и ясно могут окупиться.

Мы исходим из того, что широкая публика потенциально достижима для коммуникации центробанка, но это непростая задача. Чтобы коммуникация была эффективной, для публики необходимо снизить издержки, сопряженные с ее получением. Эффективность повышается также в том случае, если общественность осознает выигрыш от своей информированности о решениях центробанков. В любом случае периоды повышенного интереса к центробанкам, такие, например, как текущий всплеск инфляции, требуют усиления коммуникаций со стороны центробанков. Они также предоставляют дополнительные возможности быть услышанными, пока люди готовы слушать.

Для того чтобы коммуникации имели эффект, сигналы центробанка должны быть не только получены, но и поняты реципиентами. Эмпирические свидетельства показывают, что для этого центробанкам еще предстоит пройти долгий путь. Знания общественности относительно ключевых аспектов монетарной политики (таких, как ее цель или уровень таргета по инфляции) в лучшем случае фрагментарны, особенно среди менее образованных, малообеспеченных граждан и молодой аудитории. Можно предположить, что некоторые группы для центробанка в принципе не достижимы, и потому ему следует сконцентрировать усилия на коммуникации с теми, у кого есть базовое понимание того, что делает центробанк. Однако альтернативный вывод заключается в том, что можно многого достигнуть, адаптируя коммуникации к группам с самым низким уровнем знаний в надежде немного повысить уровень их понимания.

Влияют ли коммуникации центрального банка на инфляционные ожидания населения?

Коммуникации центробанков с общественностью могут усиливать эффективность денежно-кредитной политики. До сих пор почти все коммуникации, направленные на эту цель, были ориентированы на традиционную аудиторию – представителей финансовых рынков и других экспертов. Однако улучшение коммуникации с широкой общественностью также может сделать денежно-кредитную политику более эффективной, например, за счет влияния на инфляционные ожидания домохозяйств, наемных работников и бизнеса.

В отношении инфляционных ожиданий центральные банки могут преследовать две цели: закрепить долгосрочные ожидания вблизи таргета по инфляции и влиять на краткосрочные ожидания на протяжении монетарного цикла, то есть снижать их, когда денежно-кредитная политика ужесточается, и повышать, когда смягчается. Первая цель более простая, но даже здесь центробанкам предстоит много над чем работать.

Известно, что ожидания потребителей, как правило, завышены и не рациональны, и не очевидно, что у бизнеса с этим дело обстоит лучше. Тем не менее несколько исследований показывают, что инфляционные ожидания лучше заякорены в том случае, если люди более осведомлены о монетарной политике и если они получают информацию о таргете центробанка по инфляции, его прогнозе инфляции и инструментах денежно-кредитной политики.

Менять инфляционные ожидания в рамках цикла монетарной политики представляется еще более сложной задачей. Решения в области денежно-кредитной политики в основном остаются незамеченными широкой публикой или не меняют ее инфляционные ожидания, а домохозяйства часто интерпретируют более высокую инфляцию как плохие новости в отношении своих реальных доходов – такое представление об инфляции эксперты назвали бы стагфляционным. В результате домохозяйства, которые ожидают высокой инфляции, могут скорее снизить свои расходы, чем повысить их.

Последствия для центральных банков и ограничения коммуникаций с широкой публикой.

Все вышесказанное говорит о том, что центральные банки должны тщательно разрабатывать свои коммуникационные стратегии – так, чтобы они способствовали пониманию, а не порождали недопонимание. Одна из проблем здесь – достижение согласованности между более простыми сообщениями, предназначенными широкой общественности, и более сложными, которые нацелены на экспертную аудиторию. Противоречия в этих коммуникациях могут не только привести к недоразумениям, но и ухудшить хорошо налаженную коммуникацию с экспертами.

Часто приходится идти на компромисс между точностью и простотой. Центробанки могут «достучаться» до домохозяйств, выстраивая коммуникацию с ними при помощи более простых и более коротких сообщений. Однако если эти сообщения станут слишком упрощенными и короткими, они могут создать ложное ощущение однозначности и точности и даже подорвать доверие к центробанку, если реальные события будут развиваться не так, как это следовало из простых сообщений.

В целом потенциальный выигрыш от более широкой и качественной коммуникации центробанка с широкой публикой стоит того, чтобы центральные банки стремились его достичь. Пожалуй, самые большие выгоды от коммуникации центробанк получает, когда ему удается четко донести до общественности информацию о своей роли и целях. Как было бы хорошо, если бы граждане как минимум поняли, что главной задачей монетарной политики является контроль над инфляцией, что главный инструмент, позволяющий выполнять эту задачу, – процентные ставки, а их повышение – это способ борьбы с инфляцией. Мы считаем, что именно на этом центральным банкам стоит сосредоточить свое внимание в первую очередь и что именно в этом они могут добиться определенного успеха.

Примечание авторов. Мнения, выраженные в этой колонке, представляют собой личное мнение авторов и необязательно отражают точку зрения Европейского центрального банка, Нидерландского банка или Евросистемы.

Оригинал статьи опубликован на портале CEPR.org/VoxEU. Перевод выполнен редакцией Econs.online.

.jpg)