Нестандартная политика в экстраординарных условиях: лечим или калечим?

Текущий кризис носит экстраординарный характер по своей природе и масштабу. Он потребовал от регуляторов решительных действий, зачастую выходящих за рамки привычных инструментов денежно-кредитной политики (ДКП) и даже за рамки использовавшихся ранее развитыми странами мер количественного смягчения (QE).

Центральные банки развитых стран стали более активно применять отрицательные процентные ставки и существенно увеличили объем и срочность операций по покупке активов как у банков, так и у небанковского сектора. Тем самым центральные банки не только получили возможность влиять на денежную массу напрямую (в обход банков), но и стали осуществлять функцию кредитора последней инстанции для небанковских финансовых посредников. Выполняя эти операции, центральные банки принимают на себя кредитные риски, которые правительство не всегда гарантирует.

В дополнение некоторые центральные банки развитых стран объявили о возможности прямой покупки гособлигаций у казначейства. Это приоткрывает дверь для так называемого монетарного финансирования дефицита бюджетов – прямого увеличения денежной массы за счет эмиссии центрального банка под бюджетные нужды. Ирония момента заключается в том, что, получив несколько десятков лет назад мандат на независимые решения, центральные банки выстроили систему жесткого контроля за инфляцией как раз для того, чтобы отгородить себя от таких операций. Поэтому в обычной ситуации потребности так действовать не возникло бы.

Центральные банки стран с формирующимися рынками (СФР; в группировке МВФ – .xlsx) в период пандемии впервые широкомасштабно прибегли к покупке государственных облигаций на вторичном рынке (преимущественно у банков), задействовав нетрадиционный инструмент ДКП – количественное смягчение, которым ранее оперировали центробанки только развитых стран.

Банк Индонезии пошел еще дальше и заключил соглашение с правительством о прямом выкупе государственных облигаций на сумму более $28 млрд. Это крупнейшая на текущий момент программа монетизации долга в СФР в ответ на пандемию в условиях недостаточной развитости внутреннего рынка госдолга. Возможность прямых покупок госдолга и использования механизма монетизации долга также обсуждалась в Индии. Тем не менее такие программы представляют собой очевидное исключение из правил: с начала пандемии наибольшие объемы покупок гособлигаций проводятся ключевыми СФР на вторичном рынке.

Помимо государственных облигаций, ряд центральных банков в СФР также приступили к покупке прочих активов, в частности активов банковского сектора. Регуляторы Венгрии, Колумбии и Чили начали покупки ипотечных бумаг и банковских облигаций.

При этом только небольшое число центральных банков СФР явно указали планируемые объемы программ покупок активов. Заявленные масштабы покупок в этих странах относительно невелики и варьируются от 0,1% ВВП (Южная Корея) до 4,9% ВВП (Хорватия) при медианном значении порядка 1,4% ВВП. Для сравнения: соответствующий объем программы Европейского ЦБ составляет около 10% ВВП, а ФРС расширила программу вплоть до возможности неограниченных объемов покупки активов.

В некоторых CФР инициированы изменения законодательства, чтобы предоставить центральным банкам расширенные полномочия для участия в покупке облигаций. Так, с начала пандемии полномочия центрального банка на покупку облигаций были расширены в Бразилии.

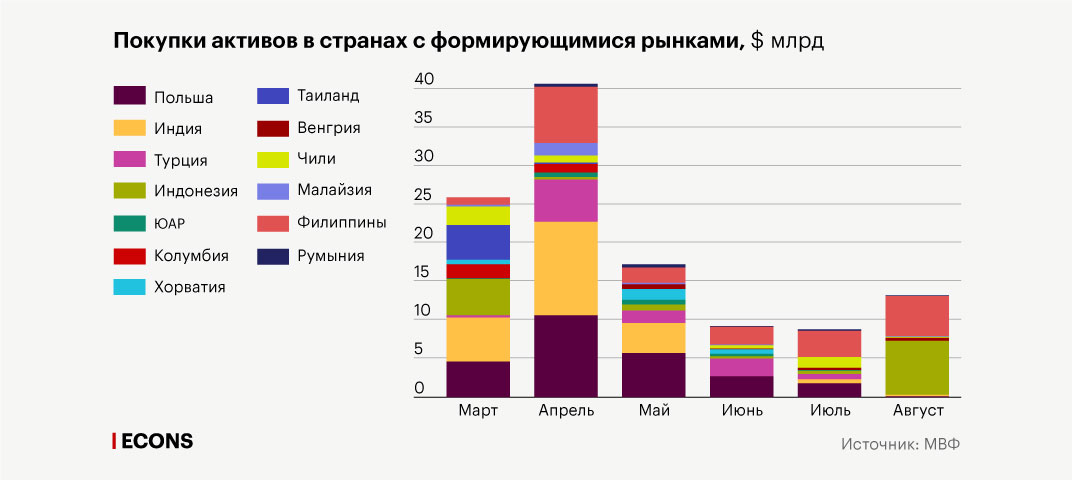

По данным МВФ (.pdf), в течение коронакризиса по меньшей мере 18 центральных банков СФР впервые прибегли к программам покупки государственного и частного долга в национальной валюте. Максимум таких покупок пришелся на апрель – пик пандемии, после чего их объемы существенно снизились (см. график).

При этом центральные банки со ставкой, близкой к нижней границе (Польша, Чили, Венгрия), стремились использовать QE отчасти по тем же причинам, что и страны с развитой экономикой, то есть чтобы предоставить в том числе дополнительные денежно-кредитные стимулы, – тем самым в этих странах выкуп активов выполнял в большей степени роль инструмента именно нестандартной денежно-кредитной политики. В этих же странах объемы покупок наиболее существенны в соотношении с ВВП (так, в Польше с марта по август они составили 4,6% ВВП, причем почти половина пришлась на апрель; в Чили – 2,9%, с таким же пиком в марте; в Венгрии с мая – 1,4%, с пиком в мае).

В большинстве остальных стран со ставкой значительно выше нуля программы покупки активов использовались не в целях денежно-кредитной политики, а в иных, антикризисных целях – например, как инструмент улучшения функционирования долгового рынка или, в некоторых случаях, для ослабления давления на государственные финансы. Данные меры также носили в основном временный характер – к осени порядка трети центральных банков из числа применявших эти меры их приостановили, остальные резко снизили объемы покупок.

Цели нестандартных мер

По своим целям выкуп активов, который происходит в странах с формирующимися рынками, отличается от количественного смягчения в развитых странах, поскольку ключевая ставка в большинстве СФР далека от нулевого уровня.

В большинстве случаев целью таких операций в СФР является не только обеспечение банков ликвидностью или прямое увеличение денежной массы, как в развитых странах. Важной целью стала стабилизация кривой доходности – недопущение роста длинных процентных ставок, то есть ставок по долгосрочным финансовым активам, и тем самым недопущение ужесточения денежно-кредитных условий в целом (см. врез). Таким образом, эти меры больше относятся к мерам по поддержанию финансовой стабильности, чем к мерам денежно-кредитной политики.

Во многих СФР давление на длинные ставки было связано с «выходом» нерезидентов, которые конвертировали полученную ликвидность в иностранную валюту. И центральным банкам пришлось компенсировать эти операции интервенциями на валютном рынке (или, как в случае Аргентины и Турции, ограничениями на операции с капиталом или операций по текущему счету). В итоге центральные банки замещали иностранные резервы на своем балансе государственным долгом.

Банку Индонезии низкая – ниже целевого диапазона – инфляция позволила в качестве исключительной меры осуществить покупки госдолга на первичном рынке в условиях, когда возможность привлечения средств внутренних и внешних инвесторов для государства была затруднена. Банк Индонезии подчеркнул, что данная программа носит разовый и временный характер: покупки госдолга были сделаны для финансирования временного, но значительного увеличения госрасходов, необходимого для антикризисной поддержки экономики. Поддержка спроса в экономике через бюджетные расходы – проинфляционная мера и тем самым в случае Индонезии должна предотвратить дальнейшее отклонение инфляции вниз от целевого диапазона: то есть действия Банка Индонезии отвечали мандату обеспечения ценовой стабильности. Вместе с тем продолжение таких операций в будущем на постоянной основе неминуемо вошло бы в противоречие с данным мандатом: в этом случае проявилось бы фискальное доминирование, то есть подчинение действий центрального банка интересам бюджетной политики.

Рынки госдолга вначале позитивно отреагировали на объявления СФР о покупке активов: доходности гособлигаций этой группы стран снизились из-за снижения краткосрочных рисков для финансовой стабильности. При этом нужно понимать, что выход из такого рода программ количественного смягчения, вероятно, будет нелегким. И в случае неудачи это чревато новыми потрясениями на финансовых рынках таких стран. В частности, инвесторы по-прежнему озабочены тем, удастся ли Банку Индонезии избежать фискального доминирования.

Проблема выбора

Так же, как и центральные банки развитых стран, центральные банки СФР смягчали макропруденциальные нормативы. В отличие от развитых стран, для развивающихся рынков необходимость поддержания ценовой стабильности и необходимость обеспечения финансовой стабильности нередко требовали прямо противоположных решений. Это связано с двумя причинами.

Во-первых, СФР (за исключением Китая) не эмитируют резервную валюту, но имеют крупный частный или государственный внешний долг; у многих из них отсутствует устойчивая репутация последовательных приверженцев ценовой стабильности, и они характеризуются незаякоренными (как правило, завышенными) инфляционными ожиданиями; имеют сравнительно небольшие валютные резервы.

Во-вторых, последствия коронавирусного кризиса в экономиках развитых и развивающихся стран проявили себя по-разному. В развитых странах пандемия и карантин были в большей степени шоками спроса. А в СФР – шоками предложения, сопровождающимися усилением рисков для финансовой стабильности. В СФР произошло ослабление национальных валют из-за оттока капитала и сокращения экспортных доходов от продажи важных для многих из этих стран сырьевых товаров, цены на которые резко снизились. В результате шока издержек и удорожания импорта в ряде СФР выросла инфляция, несмотря на дезинфляционные эффекты из-за падения спроса. Это поставило центральные банки СФР, особенно не имеющих достаточной репутации в поддержании устойчиво низкой инфляции, перед выбором между поддержкой экономики, с одной стороны, и ценовой и финансовой стабильностью – с другой.

В силу всех этих отличий СФР от стран с развитыми рынками, нестандартные монетарные меры для СФР допустимы в качестве форс-мажорных, и в большинстве случаев они и были задействованы временно, на весеннем пике пандемии. Если же действие таких мер растянется во времени и они войдут в арсенал регулярно используемых инструментов монетарной политики, это приведет к неблагоприятным долгосрочным последствиям для экономики и создаст угрозу финансовой стабильности.