Оптимальная цель по инфляции: мнение 600 экономистов

Ключевой вопрос любой системы таргетирования инфляции – какой должна быть цель по инфляции. По теоретическим и практическим соображениям центральные банки в развитых странах остановились на целевом уровне таргета в 2%. Правда, последствия глобального финансового кризиса – годы низкой инфляции и достижение эффективной нижней границы (ELB; см. врез ниже), лимитирующей возможности центробанков снижать ставки, поставили этот консенсус под сомнение. Одним из предложений, которое снизило бы возможность повторения этой проблемы в будущем, стала идея повышения таргета (за это высказывались, например, Оливье Бланшар, будучи главным экономистом МВФ, Лоуренс Болл из Университета Джонса Хопкинса, нобелевский лауреат Пол Кругман).

Наше новое исследование, отражающее мнение более 600 экономистов со всего мира об оптимальном уровне инфляционного таргета и связанных с ним вопросах денежно-кредитной политики, вносит вклад в это обсуждение. Выборка опроса, проведенного в конце 2020 г., включает топ-10% исследователей рейтинга RePEc, а также непосредственно занимающихся вышеобозначенной темой научных сотрудников европейского Центра исследований экономической политики (CEPR) и Национального бюро экономических исследований США (NBER). Большинство участников опроса – из США (39%) и еврозоны (26%).

Главные выводы таковы:

-

Большинство респондентов предпочитают, чтобы у центробанков были дополнительные цели, помимо цели поддержания ценовой стабильности.

-

Сторонники таргетирования инфляции преимущественно выступают за сохранение текущего числового значения таргета. При этом среди тех, кто высказывается за изменение таргета, двое из каждых трех выступают за его повышение.

-

Главный аргумент в поддержку сохранения текущего таргета связан с тем, что платой за его изменение стало бы снижение доверия к центральным банкам, а главный аргумент в пользу повышения цели по инфляции – опасения относительно достижения эффективной нижней границы.

-

Только 25% респондентов высказались за повышение инфляционного таргета вслед за устойчивым снижением равновесной реальной процентной ставки (r*; ставка, при которой экономика растет на уровне своего потенциала, а инфляция соответствует целевому уровню центробанка. Это показатель ненаблюдаемый, получаемый только посредством расчетов. – Прим. «Эконс»).

Цели центрального банка

После периода высокой инфляции 1970-х фокус монетарной политики значительно сместился в сторону поддержания ценовой стабильности. При этом после кризиса 2008 г. – эпизода, характеризующегося относительно стабильными ценами, но масштабным финансовым кризисом и существенными колебаниями безработицы, – некоторые критики поставили вопрос о том, каков правильный баланс между обеспечением ценовой стабильности и другими задачами монетарной политики (см. здесь и здесь).

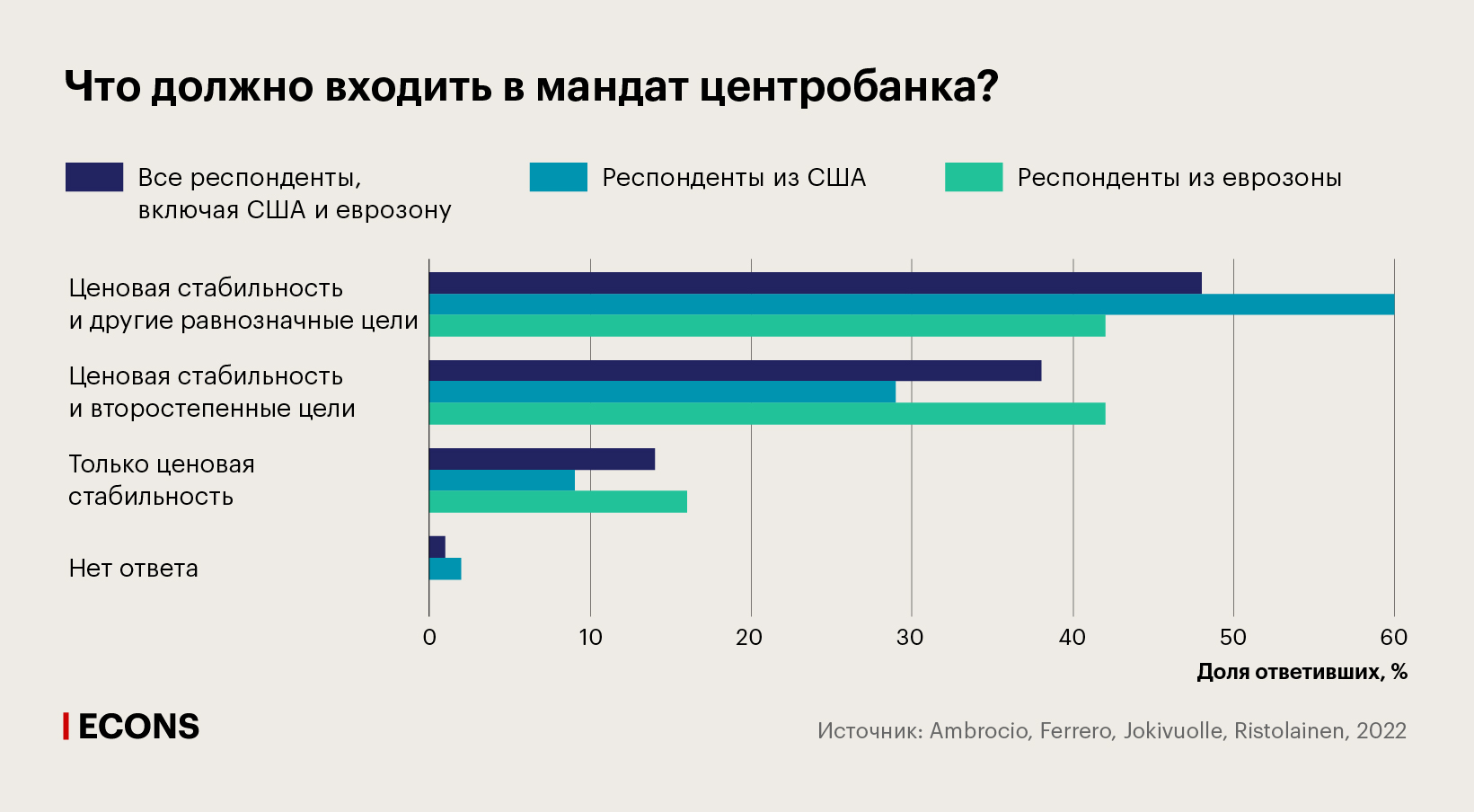

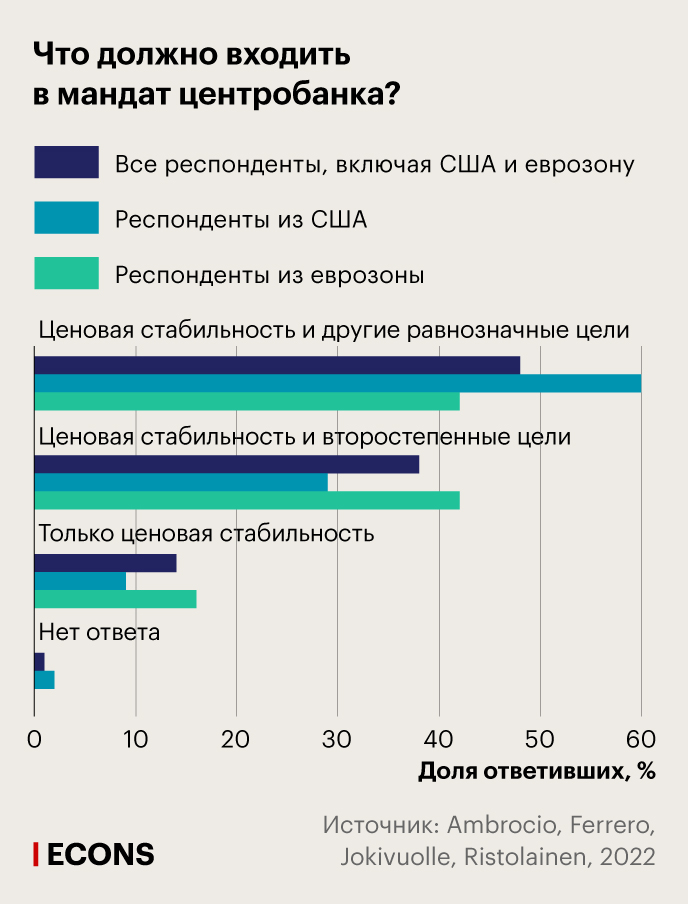

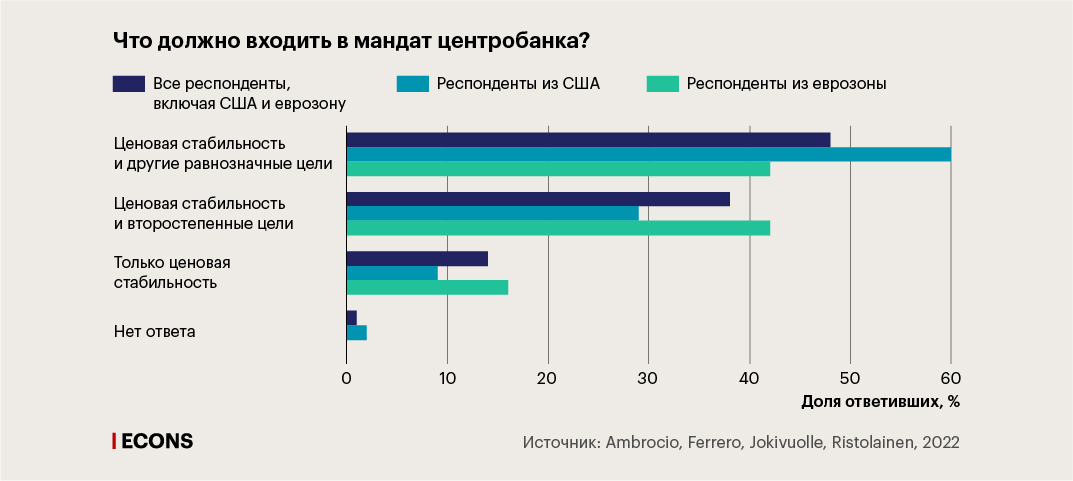

В этом контексте мы просили участников опроса выразить мнение относительно того, что должен в себя включать мандат центрального банка в сфере денежно-кредитной политики. Только около 14% респондентов согласны, что его единственной целью должно быть поддержание ценовой стабильности (см. график ниже). Большинство же участников опроса считают, что у центробанка должны быть и другие цели – или равные по значимости задаче поддержания ценовой стабильности (48%), или дополнительные, помогающие поддерживать ценовую стабильность (38%).

Двойной мандат, подобный тому, каким обладает американская ФРС (мандат ФРС предусматривает сразу две цели – поддержание ценовой стабильности и максимальной устойчивой занятости. – Прим. «Эконс»), имеет значительно более высокую поддержку среди респондентов из США. В противоположность этому европейские респонденты (мандат Европейского ЦБ ограничен одной основной целью – поддержанием ценовой стабильности) поровну разделились на сторонников появления у ЕЦБ дополнительной второстепенной цели и сторонников двойного мандата.

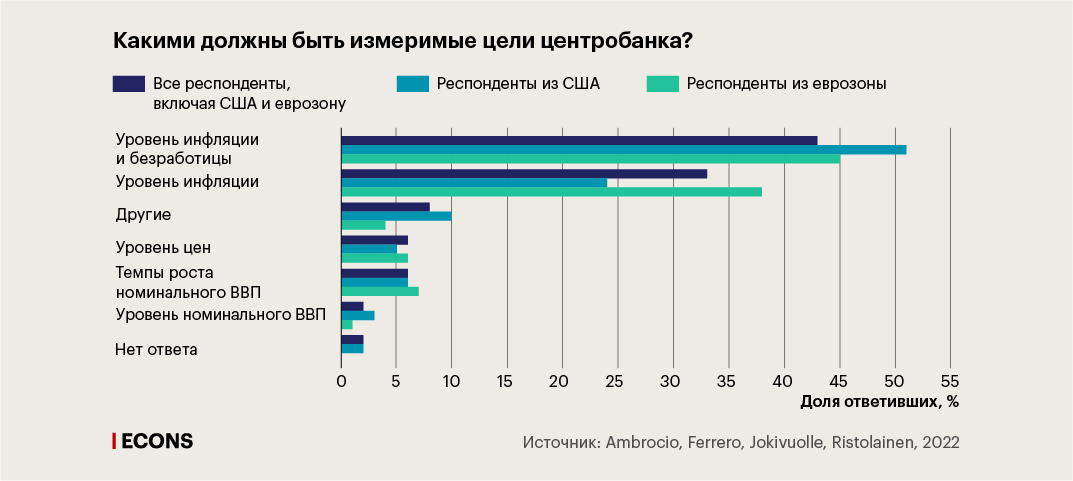

В качестве дополнительных целей центробанка экономисты чаще всего называли цель по уровню безработицы/занятости. Потенциальные альтернативы, такие как уровень цен, уровень номинального ВВП или темпы его роста, получили лишь незначительную поддержку.

В ответах на вопрос о том, на какой из существующих ценовых индексов должен ориентироваться центробанк при проведении монетарной политики, мы обнаружили примерно одинаковое количество голосов в поддержку идеи использования общего индекса потребительских цен (ИПЦ) и базового индекса потребительских цен (ИПЦ без учета изменения цен на продовольствие и энергию) – 25% и 27% соответственно.

Европейские респонденты отдали предпочтение индексу, на который в настоящее время ориентируется ЕЦБ, – общему ИПЦ ( Harmonised Index of Consumer Prices, HICP): за него высказались 33% опрошенных европейских экономистов против 25% во всей выборке и лишь 11% среди американских экономистов. Американские участники опроса отдали предпочтение использованию базового индекса расходов на личное потребление (core Personal Consumption Expenditures Index, core PCE, на который ориентируется ФРС США. – Прим. «Эконс»). За его использование высказалось максимальное число экономистов из США (24% против 14% сторонников использования этого индекса как целевого среди всех участников опроса и 11% сторонников среди европейцев).

Таким образом, в отличие от европейских экономистов, американские респонденты предпочли бы, чтобы их центральный банк был нацелен на базовый, а не на общий показатель.

Таргет по инфляции

За наличие у центрального банка цели по инфляции высказались почти 80% респондентов – притом что практически все участники опроса (96%) живут в странах, чьи центробанки таргетируют инфляцию, то есть устанавливают ее целевой уровень.

Среди респондентов из стран, придерживающихся инфляционного таргетирования, больше половины (54%) поддерживают существующий уровень таргета своего центробанка, около 30% предпочли бы более высокий таргет, в то время как 16% – более низкий. Медианное предпочитаемое отклонение уровня таргета от его текущего значения составляет 1 процентный пункт в обоих направлениях (как в сторону повышения, так и в сторону понижения).

Мы предложили респондентам гипотетический сценарий, при котором центробанк начал бы таргетировать инфляцию с чистого листа. При реализации такого гипотетического сценария отсутствие изменений предпочли бы на 12 п.п. меньше респондентов – при этом большинство из тех, кто изменил свое мнение, высказались за повышение таргета. Наше предположение в том, что в текущих условиях, в отличие от гипотетического сценария, меньшее число респондентов считают целесообразным менять таргет из-за того, что в таком случае вероятна утрата доверия центральному банку. Изменение таргета может сорвать с якоря инфляционные ожидания, особенно если частный сектор сочтет, что подобные изменения возможны и в будущем.

Что определяет оптимальную цель по инфляции?

В 2010 г. профессора Колумбийского университета Стефани Шмитт-Гроэ и Мартин Урибе исследовали экономическую литературу об оптимальном уровне инфляции, начиная с работы Милтона Фридмана The Optimum Quantity of Money («Оптимальное количество денег»), вышедшей в 1969 г. Мы попросили респондентов «отрейтинговать» факторы, определяющие уровень инфляционного таргета, по значимости, предложив семь из описанных в литературе факторов:

-

равновесный уровень реальной процентной ставки;

-

жесткость цен и заработной платы;

-

сложности измерения инфляции;

-

нулевая нижняя граница ставок;

-

эффективность нетрадиционных мер монетарной политики;

-

эффективность фискальной политики;

-

финансовая стабильность.

Помимо этого, респонденты могли указать другие значимые, с их точки зрения, факторы. Затем мы рассчитали средний балл рейтингов у трех подгрупп респондентов, в которые включили: 1) сторонников сохранения текущего таргета по инфляции, 2) сторонников понижения и 3) сторонников повышения таргета.

Оказалось, что, например, респонденты, высказывающиеся за повышение таргета, считают эффективную нижнюю границу гораздо более важным фактором, чем респонденты, выступающие за то, чтобы не менять цель по инфляции (средний балл в ответ на вопрос о значимости ELB как фактора, определяющего цель по инфляции, для двух этих подгрупп составил соответственно 4,1 и 3,7, притом что балл 4 ставился при оценке фактора как «довольно важного», а 5 – максимальный балл – при признании фактора «чрезвычайно важным». – Прим. «Эконс»).

Равновесная реальная ставка

Ключевым фактором возобновления интереса к оптимальному выбору цели инфляции стала дискуссия о долгосрочном снижении равновесной реальной процентной ставки (r*), которое тесно связывают с частотой эпизодов достижения эффективной нижней границы.

Даже нынешнее резкое ускорение инфляции не заставило некоторых наблюдателей принципиально изменить мнение о долгосрочном тренде снижения равновесной ставки (см. для примера интервью Оливье Бланшара, старшего научного сотрудника Института международной экономики Петерсона и бывшего главного экономиста МВФ, в Financial Times, опубликованное 26 мая 2022 г., – в нем Бланшар говорит о скором возврате к низким ставкам. – Прим. «Эконс»).

На момент проведения опроса средняя оценка респондентами уровня равновесной ставки составила 0,6%. Но только 25% участников опроса высказались в пользу повышения инфляционного таргета в ответ на гипотетическое устойчивое снижение равновесной ставки на 1 п.п., столько же респондентов не имеют мнения о том, как следовало бы действовать в таком случае, в то время как 34% в такой ситуации оставили бы цель по инфляции неизменной, а еще 16% респондентов считают, что при снижении равновесной ставки на 1 п.п. следовало бы понизить и таргет. Все это служит дополнительным доказательством того, что многие эксперты прогнозируют значительные издержки при изменении цели по инфляции.

Госдолг и инфляция

Высокий уровень госдолга во многих юрисдикциях возобновил и другую дискуссию – о том, как должны взаимодействовать монетарная и фискальная политика. Политические меры, принятые в ответ на пандемический кризис, привели к дальнейшему росту уровня долга и усугубили эту проблему. Как отмечают Педру Телеш из Банка Португалии и Орест Тристани из ЕЦБ, финансирование существенных фискальных шоков (резкого роста бюджетных расходов) может иметь последствия для оптимального уровня инфляции – оцениваемого как ее постепенный, но долгосрочный рост.

Руководствуясь этими выводами, мы исследуем, связано ли предпочтение респондентов в пользу повышения таргета по инфляции с уровнем отношения госдолга к ВВП в стране их проживания, и находим, что это действительно так. Одно из объяснений этому заключается в том, что более высокий уровень долга может потребовать более высокого таргета, с тем чтобы снизить стоимость обязательств в реальном выражении.

Хотя наблюдаемый в последнее время высокий уровень инфляции может отодвинуть обсуждение вопроса об изменении инфляционного таргета на задний план, результаты нашего исследования пригодятся для того, чтобы подумать о компромиссах, связанных с таким изменением, в будущем.

Оригинал статьи опубликован на портале VoxEU.org. Перевод, дополненный данными из исследования, выполнен редакцией Econs.online.