Россия в фазе кредитного сжатия

С 2016 г. кредитование российского нефинансового сектора, как и инвестиционная активность, остается на низких темпах роста, что может свидетельствовать о фазе продолжительного кредитного сжатия в экономике. Фаза кредитного сжатия не имеет согласованного определения в академической среде, однако чаще всего под кредитным сжатием понимают сокращение предложения кредитов или снижение кредитной активности при неизменных или снижающихся процентных ставках.

В фазе подъема деловой активности растет и кредитная активность: частный нефинансовый сектор занимает средства для инвестирования в бизнес, кредиторы уверены в том, что смогут вернуть свои средства, ведь прибыли растут. К концу подъема компании начинают финансировать существующие долги за счет новых займов, что приводит к наступлению «момента Мински», названного так в честь экономиста Хаймана Мински, сформулировавшего это определение: кредиторы понимают, что деловая активность переходит к фазе спада, а потому начинают предъявлять значительно более строгие требования, наступает кризис ликвидности, а затем фаза кредитного сжатия, то есть замедления кредитной активности. После кризиса уровень процентных ставок в экономике начинает снижаться, а «плохие долги» оказываются вытесненными с рынка. Постепенно кредитная активность восстанавливается.

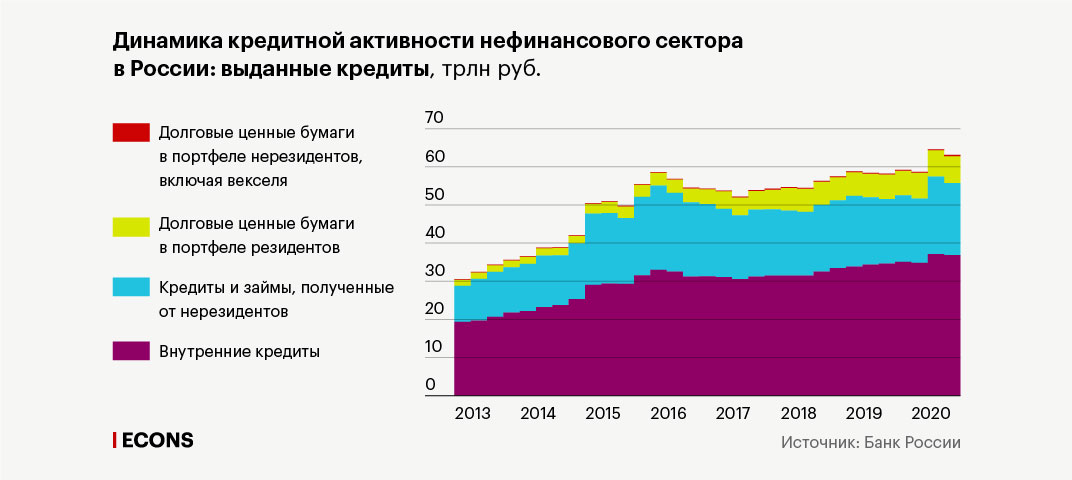

В России кредитная активность нефинансового сектора – на его долю приходится около 75% кредитного портфеля коммерческих банков – переживала период роста с 2010 по 2016 г., однако затем номинальные объемы кредитной активности на четыре года стабилизировались на уровне 52–58 трлн руб.

Более 90% заемного финансирования нефинансовый сектор России получает в банковском секторе – преимущественно в российском, однако внешние банковские заимствования также играют серьезную роль. Банкоцентричность российской экономики свойственна континентальной системе права – как и в континентальной Европе, заемный капитал бизнес получает в основном в форме банковских кредитов.

Долговое финансирование слабо распространено, причем вложения нерезидентов в долговые бумаги российского нефинансового сектора пренебрежимо малы – их доля составляет около 0,4% в структуре совокупных заемных средств российских компаний. Небольшие возможности российского долгового рынка связаны с несовершенствами системы защиты прав инвесторов-аутсайдеров, которые присутствуют в российской экономике как благодаря чертам континентальной системы права, так и вследствие развивающегося характера экономики.

Валютный кризис 2014 г. в России вызвал некоторый структурный сдвиг в кредитной активности российского нефинансового сектора: доступ к внешнему финансированию был ограничен, поэтому доля внешних кредитов в финансировании снижалась. При этом увеличивалась доля финансирования на внутреннем долговом рынке – за пять лет с 2014 по 2019 г. выросла в два раза.

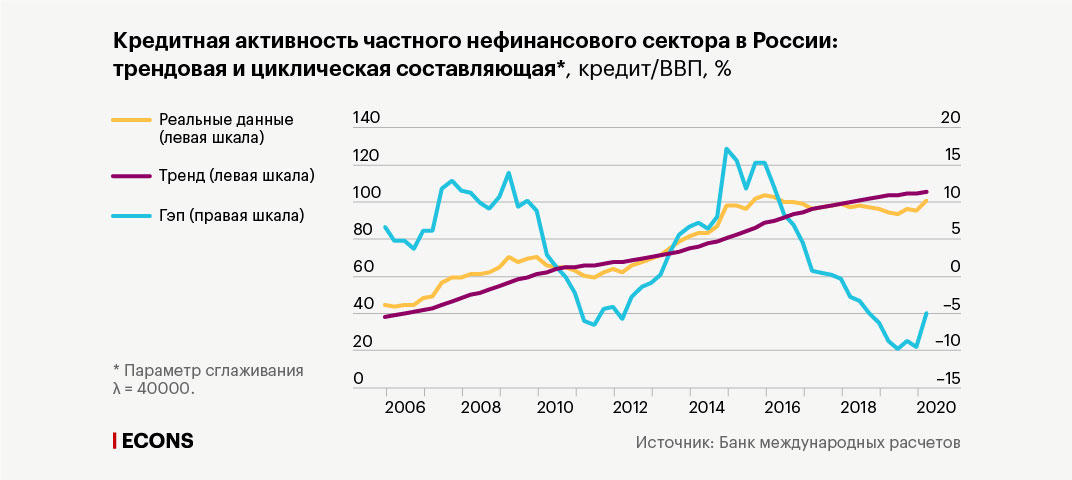

Фаза кредитного цикла в России

Расчеты на основе методологии Банка международных расчетов (BIS) и его данных, учитывающих всю задолженность частного нефинансового сектора (включая задолженность домохозяйств, а также кредиторскую задолженность и заимствования на долговом рынке), показывают, что российская экономика с 2017 г. переживает период спада кредитной активности.

Впрочем, методология БМР достаточно часто подвергается критике из-за того, что не учитывает структурных сдвигов. Например, если кредитная активность по тем или иным причинам увеличилась и вышла на новый равновесный уровень, тренд по такой методологии очень долго будет «подстраиваться» к изменениям, а потому на протяжении достаточно длительного срока будет сигнализировать о положительном кредитном гэпе – то есть о том, что кредитная активность обгоняет тренд.

Банк России в своем исследовании предлагает несколько способов оценки фазы кредитного цикла в России с учетом недостатков методологии БМР. Так, при одном из подходов тренд оказывается чувствительнее к изменениям, а кредитный гэп становится положительным в начале 2020 г., что свидетельствует о фазе роста кредитного цикла. Правда, в таком случае тренд также начинает демонстрировать некоторую цикличность, а не единичный структурный сдвиг, кроме того, явно выражено замедление тренда. При использовании альтернативного метода оценки фазы кредитного цикла, при котором Банк России строит индекс кредитного цикла, состоящий из набора переменных (кредитный гэп, темпы роста задолженности, параметры аппетита к риску, дефицит счета текущих операций), оказывается, что с середины 2017 г. кредитная активность юридических лиц находится вблизи равновесных уровней.

Роль процентной ставки в кредитном цикле

Уровень процентных ставок – важная составляющая кредитного цикла. Базовая зависимость между кредитной активностью и уровнем ставок в экономике отрицательная: с ростом ставок кредитная активность снижается, и наоборот.

В последние годы уровень процентных ставок в российской экономике постепенно снижался после рекордного подъема ключевой ставки Банком России осенью 2014 г. Одновременно с ключевой ставкой снижались ставки по займам нефинансовым компаниям, причем к концу 2015 г. спред ставки по кредитам нефинансовым организациям к ключевой ставке опустился ниже предкризисных значений.

Следует заметить, что процентные ставки не единственный фактор, оказывающий влияние на кредитную активность. Если при повышении уровня ставок можно с высокой степенью уверенности ожидать снижения кредитной активности, то при снижении ставок увеличение кредитной активности не гарантировано – оно зависит от многих факторов. Собственно, кредитная активность российских нефинансовых компаний весьма слабо отреагировала на снижение процентных ставок.

Если рассмотреть кредитный цикл в координатах «ключевая ставка – выданные нефинансовым компаниям кредиты», можно увидеть, что в период с середины 2015 по 2019 г. кредитный цикл переживал период кредитного сжатия: на фоне снижающихся процентных ставок объем кредитов оставался практически неизменным – сначала падал, затем в 2019 г. немного вырос.

Факторы предложения и спроса на кредиты

Кредитный цикл нефинансового сектора в России находится в состоянии долгосрочного кредитного сжатия, чему способствуют факторы как со стороны спроса, так и со стороны предложения кредитов, причем как характерные для России в последние несколько лет, так и новые, вызванные пандемией коронавируса.

Факторы со стороны предложения:

- Ограничение внешних заимствований для российских компаний. Введенные санкции, помимо прямого ограничения на финансирование российских нефинансовых компаний и банков, оказывают также и косвенное влияние: инвесторы требуют от российских заемщиков премию за риск введения дополнительных санкций.

- Финансовая неустойчивость заемщиков. Финансовое положение корпоративных заемщиков – одна из главных причин ограниченной кредитной активности, по оценкам Ассоциации банков России. Коронакризис значительно снизил финансовую устойчивость большинства потенциальных заемщиков, влияние этого фактора в 2020 г. усилилось.

- Меры поддержки кредитования в условиях коронавируса. В рамках поддержки экономики в условиях пандемии коронавируса Банком России и правительством введены меры поддержки бизнеса, в частности льготное и беспроцентное кредитование предприятий с высоким кредитным рейтингом.

Факторы со стороны спроса:

- Ограниченный долговой рынок. Существующие ограничения предложения кредитов провоцируют переход заемщиков на долговой рынок, однако происходит замещение лишь в небольшой степени: российский долговой рынок мал, круг эмитентов ограничен.

- Влияние коронавируса. Экономический кризис, вызванный пандемией COVID-19, в значительной степени повысил уровень неопределенности, многие предприятия попали под ограничения экономической деятельности. Подавляющее число предприятий испытали снижение прибыли, что ограничило их возможности в обслуживании долгов.

- Меры поддержки кредитования в условиях коронавируса. Меры поддержки для бизнеса в условиях коронавируса спровоцировали некоторое повышение кредитной активности за счет предоставления льготных и невозвратных кредитов.

Увеличение кредитной активности нефинансового сектора, наблюдавшееся в первом полугодии 2020 г., во многом связано именно с различными мерами поддержки, введенными на фоне пандемии. Эти меры стали единственным фактором, положительно влияющим на кредитную активность, однако продолжительность действия этого фактора находится под вопросом.

Согласно обследованию Банка России, условия банковского кредитования в I и II кварталах 2020 г. ужесточались за счет повышения требований к заемщику и обеспечению, сужения спектра направлений кредитования. Однако в III квартале 2020 г. исследование отмечает смягчение условий банковского кредитования – в первую очередь снижение ставки вследствие политики Банка России. Таким образом, кредитная активность и наращивание кредитной задолженности в первых трех кварталах 2020 г. – следствие введенных мер государственной поддержки, а не начало фазы восстановления кредитного цикла.

Не умаляя важности введенных мер для преодоления экономического кризиса, следует отметить, что существенная часть долгов будет направлена не на инвестиции в основной капитал. Значительная часть долгов будет либо списана (или погашена государством), либо превратится в так называемые «плохие долги» – долги, которые позже будут рефинансированы новыми долгами.

Фаза продолжительного кредитного сжатия в российской экономике будет продолжаться еще некоторое время: экономический кризис, вызванный пандемией COVID-19, вероятно, негативно повлияет на кредитную и последующую инвестиционную активность.

Инвестиционная активность

Инвестиционная активность к концу 2019 г. практически восстановилась после спада, вызванного кризисом 2014 г., однако уже в 2019 г. рост инвестиций в основной капитал начал замедляться. Инвестиции продолжают замедляться в первом полугодии 2020 г. – за полгода они снизились на 8,1 п.п., впрочем, это менее резкое падение, чем за первую половину 2015 г.

Результаты опроса «Почему промышленные предприятия не инвестируют», опубликованного Банком России в январе 2020 г., показывают, что собственные средства – основной источник для осуществления инвестиций. При этом опрошенные компании отмечали недостаток собственных средств как главный ограничитель их инвестиционной активности.

Около 20% предприятий отметили, что не использовали заемные средства из-за их высокой стоимости, что в ряде случаев, вероятно, связано с повышенной премией за риск (например, в связи с финансовой нестабильностью предприятий или непривлекательностью отрасли). Таким образом, отмечается низкая чувствительность спроса на кредиты к изменению процентной ставки. Среди других причин отказа от заемного финансирования – высокий уровень неопределенности в экономике, недостаточные объемы и сроки предоставления заемных средств, высокие требования по залоговому обеспечению.

Экономический кризис, вызванный пандемией COVID-19, только усилит факторы, ограничивающие инвестиционную активность, в 2020 г. и на протяжении следующих нескольких лет. Собственные средства компаний снизятся вслед за снижением прибылей, финансовая устойчивость компаний также снизится, что приведет к высоким ставкам по займам, ограниченным срокам и объемам, а также дополнительным залоговым требованиям. Государственные меры поддержки бизнеса позволят ограничить влияние высокой стоимости заемного финансирования, однако только для некоторой части предприятий. Кроме того, маловероятно, что полученные на льготных условиях кредиты будут направлены на инвестиции, скорее – на ограничение катастрофических потерь для фирмы.