RUONIA: новый стандарт ценообразования по кредитам и облигациям

Банк России запустил пилотную публикацию расчетов срочной версии RUONIA на один, три и шесть месяцев, а также индекса накопленного значения RUONIA. Все эти индикаторы предназначены для применения в финансовых инструментах с плавающими процентными ставками.

Глобальная реформа эталонных процентных индикаторов поставила перед центральными банками и финансовым сообществом новые задачи: прежние процентные индикаторы, такие как LIBOR и EONIA, ушли в прошлое. Им на смену пришли новые эталонные процентные ставки, такие как SOFR и €STR. Однако проблема заключалась в том, что для применения в финансовых инструментах с плавающими процентными ставками нужны срочные ставки (term rates), самыми популярными из которых были ставки на три и шесть месяцев. Новые же эталонные процентные индикаторы рассчитываются только на периоде «овернайт». Они не подходят для средне- и долгосрочных инструментов, ценообразование по которым не может быть столь же волатильным, как на денежном рынке.

Каким образом создать альтернативные кривые процентных ставок, притом что они тоже должны носить безрисковый характер? В качестве решения возможны два варианта.

Первый: расчет срочной ставки по данным производных финансовых инструментов, таких как процентные свопы или процентные фьючерсы. Для надежного расчета необходим ликвидный и глубокий рынок производных инструментов, на которых происходит размен платежей между договорами с фиксированными и плавающими процентными ставками. Однако в большинстве юрисдикций еще не существует рынков, работающих с новыми эталонными процентными ставками. Для их создания, по всей видимости, потребуется не одно десятилетие – срочность процентных свопов может достигать и десяти, и тридцати лет.

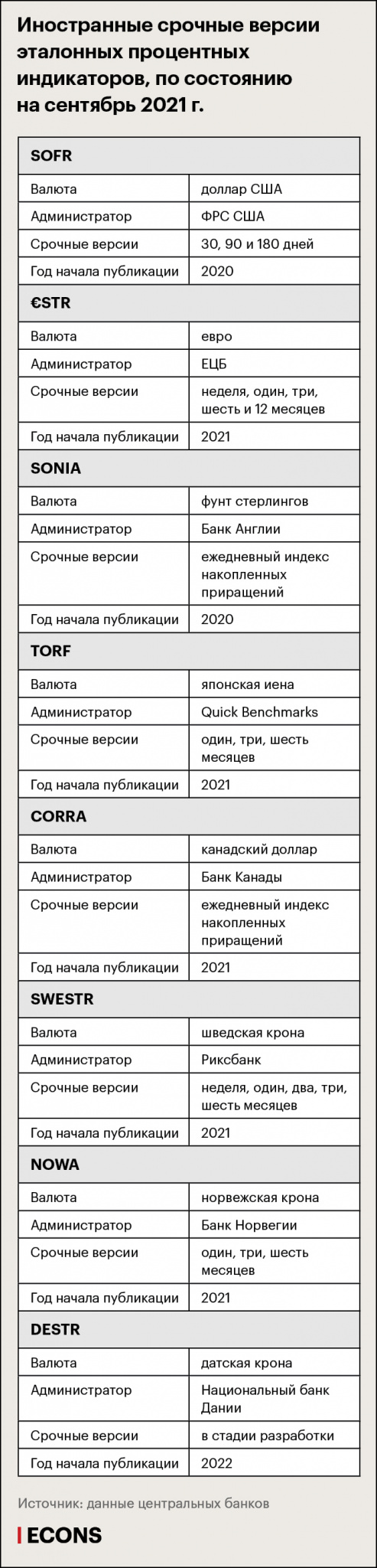

Этот подход, получивший название forward-looking, оказался сложным для реализации. Из всех экономически развитых стран по нему пошла только Япония. Исходя из стоимости процентных свопов в японских иенах рассчитываются срочные ставки на сроки от недели до года. Однако в связи с тем, что торговля свопами нерегулярна, методология TORF (Tokyo Term Risk Free Rate) носит гибридный характер. Иными словами, подход forward-looking реализован лишь частично – в случае отсутствия торгов в расчет принимаются индикативные цены свопов. Администратором TORF стал не центральный банк, а Quick Benchmarks – дочерняя индексная компания информационно-аналитического агентства Quick Corp., поставщика финансовой информации в Японии. В некоторых юрисдикциях с развитыми финансовыми рынками полагают, что в будущем подход forward-looking может быть реализован. В частности, на Чикагской бирже по данным рынка процентных фьючерсов ведется расчет так называемых CME Term SOFR Reference Rates на сроки от месяца до полугода.

Второй вариант: вычисление срочных ставок путем ежедневной рекапитализации процентов. По этому пути пошли большинство центральных банков – администраторов новых эталонных процентных индикаторов. Срочные ставки считаются по формуле сложного процента – ежедневно процентный платеж капитализируется на текущую ставку «овернайт», в результате чего к концу периода можно получить накопленную величину процентного дохода. Таким образом, имея информацию только о текущей ставке «овернайт», можно рассчитать кривую доходности на разные периоды.

Ретроспективный подход

Идея, что кривую процентных ставок можно рассчитать по формуле сложного процента, не нова. Она отражает работы немецкого экономиста Фридриха Лутца, написанные им в Принстоне в начале 1940-х, в которых он разработал гипотезу ожиданий. Описывая временную структуру ставок, Лутц исходил из предположения, что у экономического агента отсутствуют арбитражные возможности. Для него безразличны срок размещения инвестиций и характер актива. В таких условиях долгосрочная процентная ставка должна быть равна среднему от текущих краткосрочных ставок и ожидаемых краткосрочных ставок в будущем. В противном случае возникает возможность арбитража: привлекать долгосрочный дешевый кредит для инвестирования в высокодоходный краткосрочный инструмент или, напротив, финансировать вложения в долгосрочный актив с повышенной ставкой за счет дешевого краткосрочного займа. В результате родилась гипотеза ожиданий временной структуры процентных ставок.

В современной финансовой математике при отсутствии арбитража во времени и между рынками долгосрочная ставка может быть рассчитана в результате многократного инвестирования по (ожидаемой) краткосрочной ставке. В условиях равновесия и отсутствия арбитража теория процентных ставок предполагает, что процентные доходы от инвестирования по долгосрочной ставке или многократного инвестирования по краткосрочной должны быть равны, независимо от выбранной стратегии.

Среди центральных банков подход расчета срочных ставок на основе ежедневной рекапитализации процентов «овернайт» получил название backward-looking, поскольку во внимание принимаются данные за предыдущие периоды. ФРС США в 2020 г. первой запустила срочные процентные индикаторы на срок до шести месяцев, рассчитываемые на базе SOFR по формуле сложного процента. По аналогичному пути пошел Европейский центральный банк и ряд других. Банк Англии начал публиковать ежедневный индекс накопленных приращений SONIA, чтобы любой участник рынка мог самостоятельно вычислить по нему индикатор любой срочности. То же самое сделал Банк Канады. Однако и в Канаде обсуждают срочные версии CORRA (Canadian Overnight Repo Rate Average), сроки создания которых до конца не определены.

Срочная версия RUONIA

Де-факто в глобальной финансовой системе складывается новый стандарт ценообразования. Финансовые регуляторы во всем мире предлагают использовать в кредитах и облигациях с плавающими процентными ставками новые срочные версии безрисковых процентных ставок. Практика добралась и до России – насколько нам известно, с лета 2021 г. крупнейшие банки предлагают своим заемщикам долларовые кредиты под срочные версии SOFR.

Банк России принял решение присоединиться к глобальному стандарту срочных версий эталонных процентных индикаторов. Им разработаны два продукта: срочные версии RUONIA на сроки один, три и шесть месяцев, а также индекс накопленного значения RUONIA. С помощью последнего каждый участник рынка может самостоятельно рассчитать для себя процентные ставки любой (нестандартной) срочности – например, на две недели или четыре месяца. По обоим продуктам в рабочие дни начисление процентов осуществляется по формуле сложных процентов, а в нерабочие дни – по формуле простых процентов. Последнее объясняется не работающими финансовыми рынками в выходные и праздничные дни. Банк России публикует готовые значения срочной версии RUONIA на один, три и шесть месяцев и индекс ее накопленного значения. Для малых эмитентов, предпочитающих месячные купонные платежи, подойдет месячная RUONIA, для крупных эмитентов с квартальными купонами, соответственно, трехмесячная RUONIA. Полугодовые купоны применяются редко, например, у такого мегазаемщика, как Министерство финансов, но и для такого случая рассчитывается своя срочная RUONIA.

Ключевая ставка и RUONIA

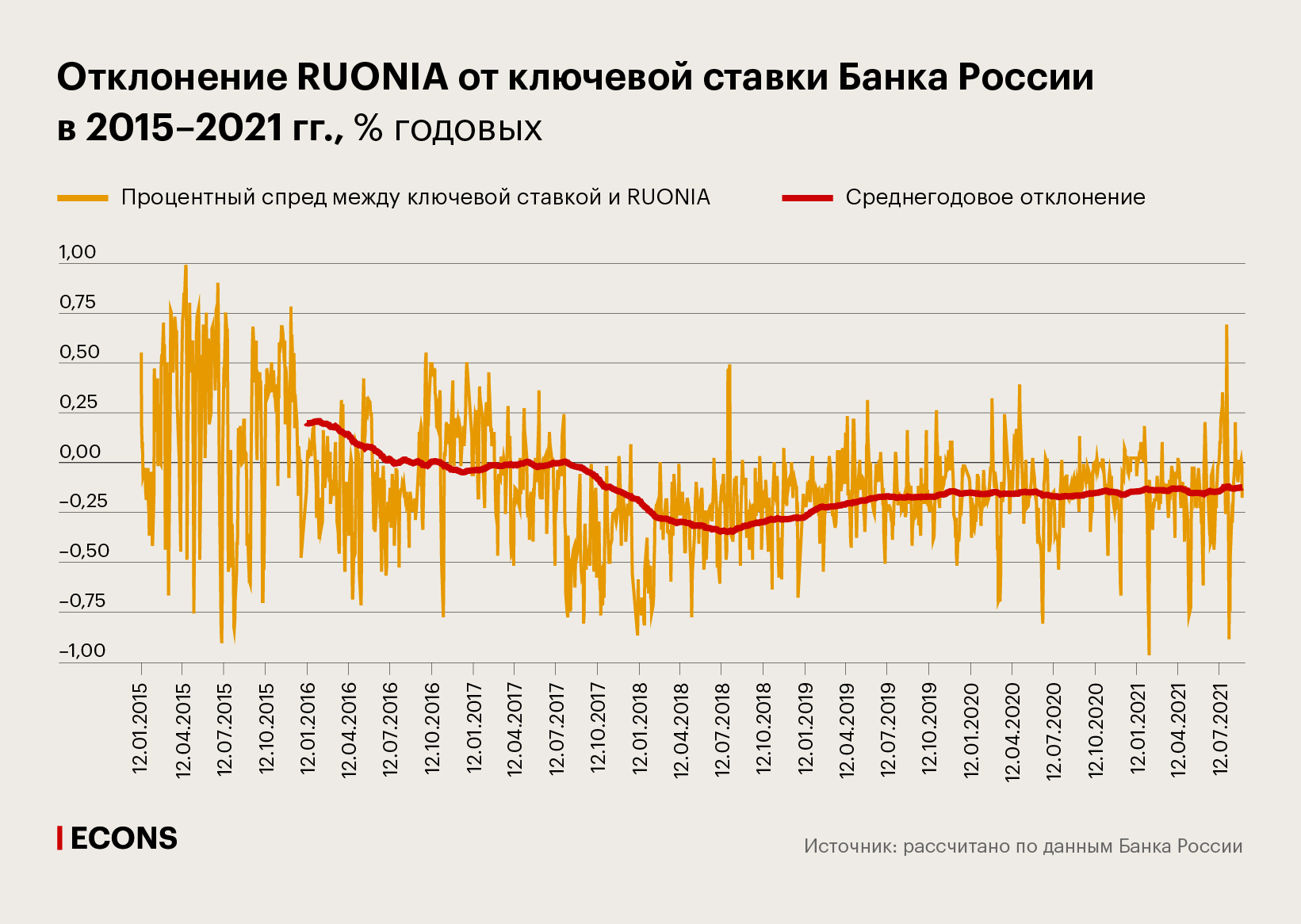

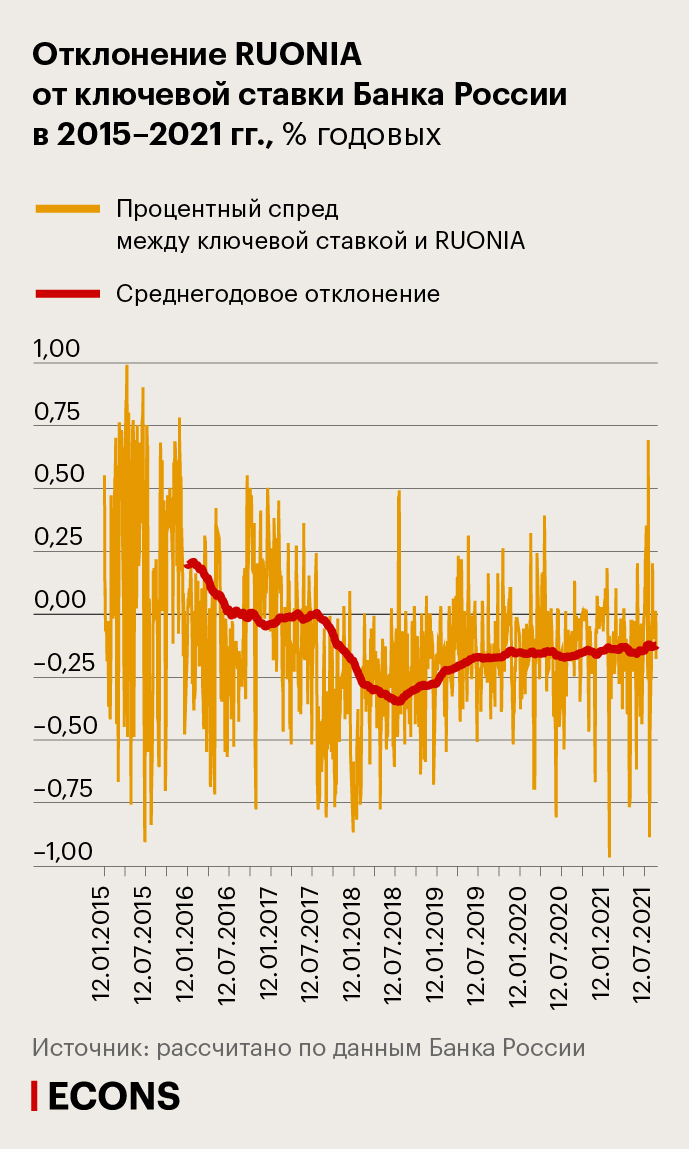

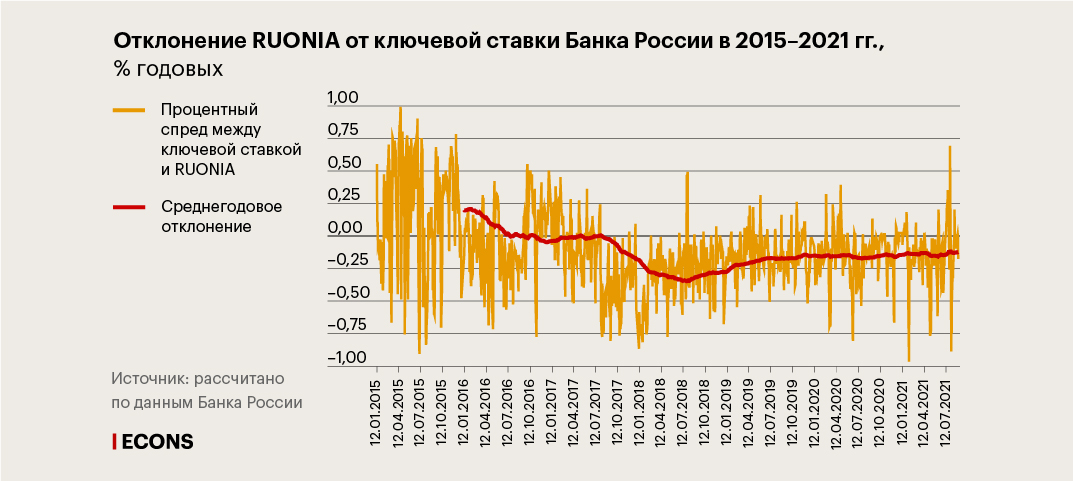

RUONIA тесно связана с ключевой ставкой Банка России. Как и у других центральных банков, межбанковская процентная ставка «овернайт» играет первостепенную роль в денежно-кредитной политике Банка России. RUONIA является рыночной процентной ставкой и отражает фактическую стоимость привлечения средств на межбанковском рынке. Ключевая ставка устанавливается Советом директоров Банка России. Выбор значения ключевой ставки определен необходимостью достижения цели по инфляции вблизи 4%. К ключевой ставке привязаны ставки по операциям денежно-кредитной политики Банка России – аукционам и операциям постоянного действия (депозитам, ОБР, кредитам, репо и валютным свопам). Ширина процентного коридора, определяемая операциями денежно-кредитной политики, и в рамках которого RUONIA может колебаться, достаточно узкая и составляет 2 процентных пункта. С 2015 г., когда начал действовать режим инфляционного таргетирования, RUONIA не выходила за рамки процентного коридора.

С помощью своих операций Банк России стремится удерживать RUONIA вблизи значения ключевой ставки. Поддержание RUONIA вблизи ключевой ставки с 2015 г. является операционной целью денежно-кредитной политики Банка России. Периодические отклонения возможны и являются нормой для межбанковского рынка, они связаны с циклами налогово-бюджетной политики, усреднением обязательных резервов и ожиданиями участников рынка относительно предстоящего изменения ключевой ставки. Способность Банка России стабилизировать значение RUONIA вблизи ключевой ставки со временем растет, начиная с 2019 г. среднегодовое отклонение составляет минус 15–17 базисных пунктов (отрицательное отклонение отражает устойчивый профицит ликвидности банковского сектора). Мониторинг отклонений регулярно публикуется на страницах «Доклада о денежно-кредитной политике», а также в ежемесячном комментарии «Ликвидность банковского сектора и финансовые рынки». Таким образом, ключевая ставка является инструментом, а поддержание возле нее RUONIA – операционной целью политики.

В отличие от других стран, в России получила распространение практика привязки ценообразования кредитов и облигаций не к рыночной ставке, такой как RUONIA, а к ставке денежно-кредитной политики. На июль 2021 г. на ключевую ставку приходилось 53% накопленной задолженности по всем кредитам с плавающей или переменной процентной ставками. Центральные банки во всем мире рекомендуют не применять в финансовых инструментах краткосрочные ставки – срочные версии и были созданы как индикаторы с более плавной, инерционной динамикой. Алгоритм сложного процента в срочной версии RUONIA позволяет сглаживать доходность и избегать шоков денежного рынка, а также единовременных изменений ключевой ставки Банка России. Она избавляет эмитентов и заемщиков от эффектов волатильности краткосрочных процентных ставок. В то же время RUONIA выступает номинальным якорем – управляя ликвидностью банковского сектора, Банк России ежедневно стабилизирует значение RUONIA в рамках процентного коридора, что обеспечивает предсказуемость ее динамики. Мы рассчитываем, что публикация срочной версии RUONIA будет способствовать ее распространению как эталонного индикатора.

Преимущества и недостатки

Помимо стабилизационных свойств, срочная версия RUONIA обладает дополнительными преимуществами. Во-первых, полная прозрачность платежей. Индикатор публикуется по рабочим дням и рассчитывается за каждый день, что предоставляет возможность расчета накопленного купонного дохода за любой временной промежуток. Во-вторых, RUONIA характеризуется низким операционным риском, то есть вероятностью операционных сбоев, ошибок в расчете и пр. В 2020 г. Банк России провел международный аудит с привлечением Ernst&Young, который подтвердил, что администрирование RUONIA соответствует требованиям Международной организации комиссий по ценным бумагам. По итогам аудита опубликован официальный отчет и заявление Банка России. Контроль за выполнением международных требований осуществляет Комитет по наблюдению за RUONIA. В-третьих, экономическая обоснованность – доходность – измеряется по результатам ежедневного реинвестирования, то есть отражает фактическую стоимость денег на рынке. По последнему доводу в финансовом сообществе ведется перманентная дискуссия.

Банки, предлагая клиентам прежние индикаторы, такие как LIBOR, всегда подчеркивали их достоинство – платеж известен уже в начале процентного периода. Это отличает их от новых процентных индикаторов, платеж по которым известен только по завершении периода. Нередко ретроспективный характер новых процентных индикаторов рассматривается как их недостаток – ведь знание о будущих платежах позволяет заемщику и эмитенту планировать свою ликвидность. Однако важна не только информация о будущей ставке: заемщику важно знать не только платеж, но и то, переплатил ли он по отношению к рыночным условиям. В случае с LIBOR заемщики де-факто играли в лотерею, поскольку никто из них не знал, какая ставка на рынке будет преобладать к концу процентного периода. В случае новых процентных индикаторов лотерея отсутствует – клиент платит ровно ту ставку, которая сложилась на рынке за прошедший период.

В этом смысле новые процентные индикаторы предлагают более справедливые условия ценообразования по финансовым договорам. О том, что участники рынка предпочитают знать не столько абсолютный результат принятого решения, сколько свой проигрыш/выигрыш по отношению к другим, говорил еще Даниэль Канеман, получивший Нобелевскую премию по экономике за теорию перспектив. Кроме того, заемщик не только получает уверенность, что его платеж соответствует общерыночному, но и имеет неплохое представление о его величине. Алгоритм сложного процента в срочной версии процентного индикатора позволяет удерживать доходность на краткосрочном горизонте на одном уровне.

Однако инерционная динамика срочной версии процентного индикатора также может рассматриваться как ее изъян: запаздывающий характер приводит к тому, что в период быстрого роста процентных ставок заемщик экономит на процентных платежах, а во время снижения ставок, напротив, переплачивает. Но этот эффект сходит на нет, если рассматривать не текущие платежи, а весь цикл изменения процентных ставок в экономике. Периоды экономии и переплаты компенсируют друг друга на среднесрочном горизонте, в результате чего новые процентные индикаторы являются нейтральными на продолжительном отрезке времени. Их рекомендуется использовать в многолетних финансовых инструментах, на срок три-пять лет, что соответствует протяженности процентного цикла в экономике.

Наконец, немаловажным долгосрочным эффектом распространения срочной версии RUONIA в инструментах с плавающими ставками является минимизация базисного риска. В настоящее время на российском финансовом рынке присутствует множество альтернативных процентных индикаторов, порождающих рыночную фрагментацию. Базисный риск возникает из-за того, что ценообразование на активы и обязательства, а также хеджирование процентного риска происходят по разным индикаторам – например, ключевой ставке или MosPrime. Банк России рассчитывает на движение в сторону единообразного ценообразования на активы и обязательства по плавающим процентным ставкам. Предполагается, что ценообразование может быть основано на кривой процентных ставок RUONIA, отвечающей международным нормам. Развитие рынков кредитов, облигаций и производных финансовых инструментов на основе срочных версий RUONIA в перспективе может решить проблему трансфертного ценообразования без базисного риска, причем как в финансовом, так и в реальном секторе.