U-образная траектория ставок: предвестник кризиса

Из-за роста инфляции центральные банки сейчас повышают ставки для обеспечения стабильности цен. Эти решения требуют тонкой настройки баланса между рисками инфляции, экономическим ростом и финансовой стабильностью. Но хотя мы знаем достаточно много о влиянии монетарной политики на бизнес-цикл, об эффектах для финансовой стабильности известно намного меньше.

В нашей недавней работе мы изучаем связь между траекторией ставок монетарной политики и финансовыми кризисами, а именно – как длительное снижение и последующее повышение ставок влияют на риск возникновения кризиса и как такая траектория и кризисы связаны друг с другом. Мы обнаруживаем, что повышение ставок существенно увеличивает риск кризиса, если ранее ставки снижались. Снижение ставок приводит к кредитному буму и росту цен на активы, что ставит экономику в уязвимое положение, а последующее повышение ставок обнажает эту уязвимость, что может спровоцировать кризис.

Для анализа мы используем два разных источника данных. Первый представляет собой набор исторических макроэкономических данных и циклов денежно-кредитной политики из работы экономиста ФРБ Сан-Франциско Оскара Джорда и его соавторов, охватывающий системные банковские кризисы в 17 развитых экономиках с 1870 г. Мы используем эти данные, чтобы получить общее представление о поведении ставок денежно-кредитной политики в периоды, предшествующие кризисам, и изучить основные механизмы, связывающие эту динамику ставок с кризисами. Второй источник – кредитный реестр Банка Испании, охватывающий все банковские кредиты предприятиям в стране и дефолты по ним с 1995 г. Эти данные позволяют нам дополнить макроанализ микроданными о кредитах и дефолтах во время циклов подъема и спада 1990-х и 2000-х гг. на примере Испании.

Монетарная политика и кризисы

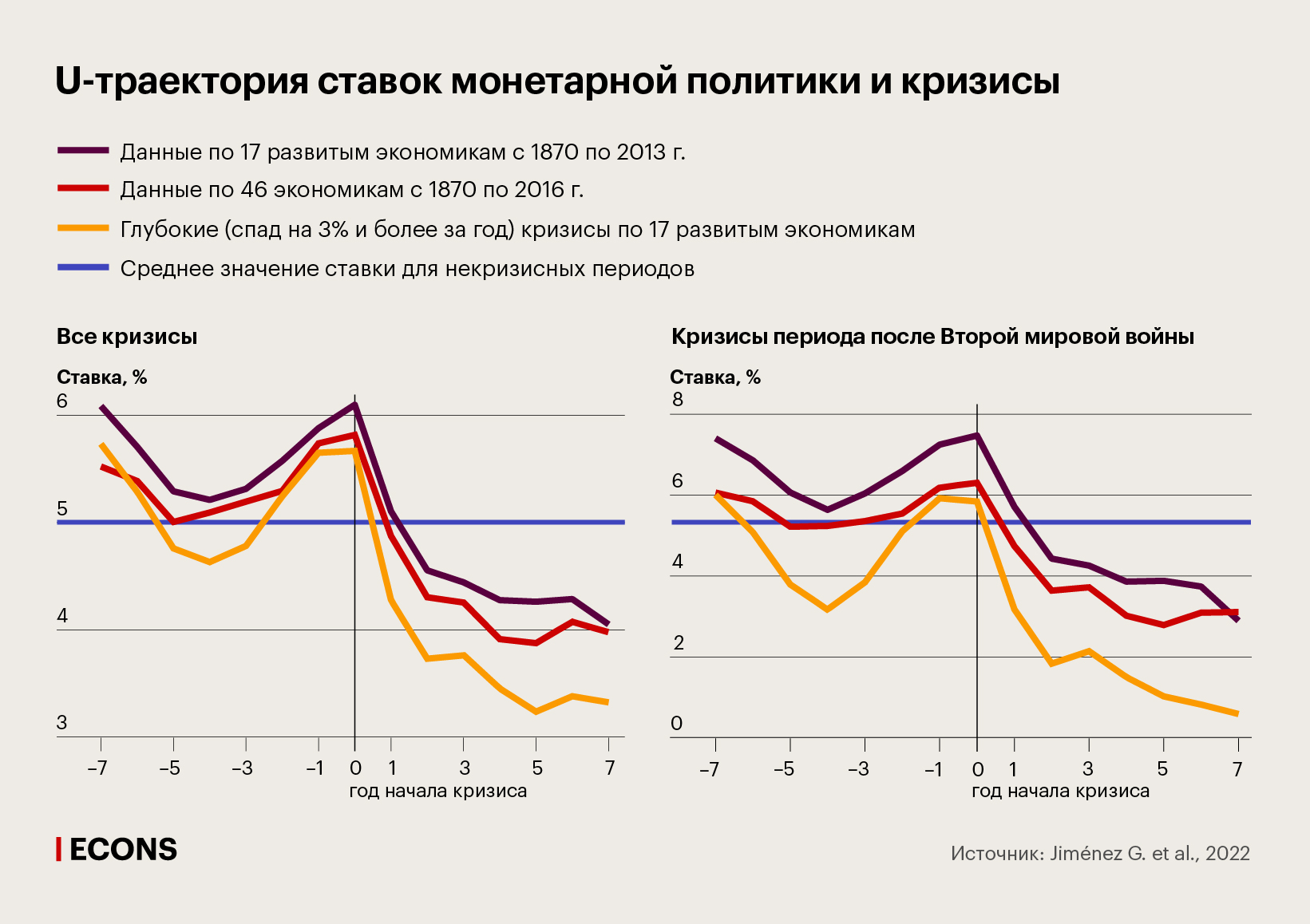

Анализ исторического изменения ставок денежно-кредитной политики перед и во время кризисов показывает, что эти изменения имеют общую специфическую черту – последовательное снижение ставок и сохранение их на низком уровне с последующим резким повышением. Если изобразить динамику ставок графически, получится U-образная кривая.

Именно в такой последовательности менялись ставки в преддверии двух крупнейших мировых финансовых кризисов в нашей выборке – глобального финансового кризиса 2007–2009 гг. (для изучения которого использовались данные по ставкам в США и Испании) и Великой депрессии 1930-х (данные по США). Такой же была картина в преддверии крупных региональных банковских кризисов в Японии и Скандинавских странах в 1990-х и «банковской паники» в Англии в 1890 г. Всем этим событиям предшествовало резкое снижение ставок денежно-кредитной политики за 3–8 лет до их начала, за которым следовало повышение.

U-образная траектория ставок денежно-кредитной политики перед кризисом не ограничивается отдельными примерами – это системный паттерн. Ту же U-образную кривую показала динамика средних номинальных ставок денежно-кредитной политики за 7 лет до начала всех 72 системных банковских кризисов в 17 странах выборки за последние полтора столетия.

Подобная траектория сохранялась, когда в выборке были оставлены только глубокие банковские кризисы (которые в работе Джорда и соавторов определяются как эпизоды, при которых ВВП сокращается в течение года на 3% и более или на 1% и более в течение трех лет). Тот же результат дал расчет средних ставок денежно-кредитной политики перед кризисами, произошедшими в период после Второй мировой войны, – их в выборке 24 из 72 с 1870 г. При этом для наиболее серьезных кризисов и кризисов после 1945 г. характерен более глубокий «прогиб» U (см. график ниже).

Аналогичным график получился и для банковских кризисов по более широкой выборке из 46 стран с 1870 г. (эти данные мы взяли из работы Мэттью Барона из Корнеллского университета и его соавторов): мы видим ту же самую U-образную траекторию ставок.

U-образная траектория номинальных процентных ставок является отличительной чертой предкризисной денежно-кредитной политики. Примечательно, что мы не обнаружили аналогичного устойчивого паттерна для инфляции и реальных процентных ставок (номинальных ставок за вычетом инфляции). Хотя существуют некоторые свидетельства, что кризисам могут предшествовать всплески инфляции и U-образная траектория реальных процентных ставок, эта зависимость становится существенно слабее или вовсе исчезает после Второй мировой войны. Она также довольно слаба для долгосрочных ставок и рецессий, которым не предшествуют финансовые кризисы. Это означает, что U-образная кривая – специфическая характеристика краткосрочных номинальных ставок денежно-кредитной политики, указывающая на риск финансового кризиса лучше, чем инфляция и реальные ставки.

U-траектория и усиление риска кризиса

Вопрос о взаимосвязи между траекторией ставок монетарной политики и финансовыми кризисами можно задать и иначе: повышает ли монетарная политика, которая создает U-образную траекторию номинальных ставок, вероятность финансового кризиса в будущем? Наш ответ на этот вопрос однозначно утвердительный.

Мы рассчитали частоту кризисов после U-образной траектории ставок и после других траекторий ставок. Для расчета брались 8-летние периоды, в течение которых ставки денежно-кредитной политики: 1) повышались; 2) повышались, а затем понижались; 3) понижались. Эти данные также сравнивались со средней вероятностью кризиса исходя из исторических данных.

Расчеты показали, что денежно-кредитная политика, которая приводит к U-образной траектории ставок, повышает риск кризиса более чем вдвое, чем любая другая политика в отношении номинальных ставок. Так, понижение ставок в течение 5 лет подряд, которое затем сопровождается их повышением в течение 3 лет, усиливает вероятность кризиса в последующие 3 года до 20%. В среднем без учета того, какая монетарная политика проводится, такая вероятность составляет 10%, а при проведении любой денежно-кредитной политики, отличной от той, что ведет к U-траектории ставок, вероятность кризиса еще ниже. Примечательно, что каждому из глубоких финансовых кризисов, которые пережили 17 стран выборки после Второй мировой войны, предшествовала монетарная политика, создающая U-образную траекторию номинальных ставок.

Чтобы проверить свою гипотезу, мы обратились к стандартной системе прогнозирования кризисов, которая используется в предыдущих академических работах. Она подтвердила, что повышение процентных ставок существенно повышает вероятность кризиса, но только в том случае, если до этого они снижались.

Конечно, при анализе макроэкономических данных исследователь видит много событий, которые происходят одновременно, и сложно сказать, действительно ли кризис вызывает U-образная траектория номинальных ставок. Чтобы исключить ошибку, мы применили подход, предложенный в 2020 г. Джорда и его соавторами, и сфокусировались только на решениях в области монетарной политики, которые были обусловлены необходимостью поддержания фиксированного обменного курса, в частности на повышении ставки Банком Испании в ответ на ее повышение Бундесбанком (Испания в 1989–1998 гг. входила в Европейскую валютную систему – European Monetary System (EMS), валюта участников которой была привязана к дойчемарке. – Прим. «Эконс»). Но и в таком случае наши результаты сохранялись, а выявленные закономерности проявлялись даже сильнее.

«Красная зона»

Почему монетарная политика, при которой формируется U-образная траектория ставок, связана с кризисами? Опыт предыдущих кризисов многих заставляет считать, что понижение ставок приводит к кредитному буму и росту цен на активы, что сеет зерна кризиса в этой финансово уязвимой среде: последующее повышение ставок усиливает уязвимость и приводит к кризису. Аналогичная последовательность событий прослеживается и в собранных нами исторических и административных данных.

Мы подтверждаем выводы предыдущих исследований, согласно которым мягкая денежно-кредитная политика сопровождается повышением объемов кредитования и цен на активы. Этот эффект статистически и экономически значим: понижение ставки на 1 п.п. через 3 года приводит к росту реального кредитования примерно на 4 п.п. и цен акций в среднем на 7 п.п., а через 5 лет – примерно на 6 п.п. и 15 п.п. соответственно. Повышение ставки на тот же 1 п.п. в среднем сокращает через 3 года кредитование на столько же – на 1 п.п., а цены на активы – на 2,5 п.п. Однако если денежно-кредитная политика ужесточается после последовательного понижения ставок, эффект от повышения ставки на тот же 1 п.п. усиливается в 3–4 раза – в таком случае это повышение ведет к сокращению кредитования на 3 п.п., а цен на активы – на 10 п.п. в пределах трех лет.

То есть, во-первых, мы обнаруживаем, что если ставки повышаются после серии сокращений, это приводит не просто к снижению кредитования и цен на активы, но к необычно большому их падению. Во-вторых, другой способ взглянуть на это – концепция «красной зоны» Робина Гринвуда из Гарвардской бизнес-школы и его соавторов. Они показали, что кризисы предсказуемы, а именно что сочетание быстрого роста кредитования и цен на активы в течение трех лет ведет экономику в «красную зону», повышая вероятность финансового кризиса в течение последующих трех лет до 40% против 7% в обычные времена. В своей работе мы показываем, что серия понижений ставки увеличивает шансы оказаться в «красной зоне», а последующее повышение ставок необычайно сильно увеличивает риск наступления кризиса.

Согласно нашему исследованию, если решение повысить ставку принимается, когда экономика уже находится в «красной зоне», то повышение ставки на 1 п.п увеличивает вероятность финансового кризиса в течение трех лет на 9–12 п.п. Это, по грубым подсчетам, удваивает 10%-ную безусловную вероятность кризиса (10% для нашей выборки), что согласуется с нашими первоначальными подсчетами – повышением такой вероятности до 20%.

Чтобы лучше понять источник всех этих эмпирических закономерностей, мы обратились к данным испанского кредитного реестра. Испанский кризис начала 2010-х – идеальная «лаборатория» для нашего исследования, потому что, во-первых, монетарная политика страны мало связана с финансовой ситуацией в Испании – решения о ставках денежно-кредитной политики принимаются во Франкфурте (в этом городе находится штаб-квартира Европейского центрального банка. – Прим. «Эконс»), а не в Мадриде. До начала европейского кризиса суверенного долга в 2010–2011 гг. эти ставки главным образом отражали экономическую ситуацию в основных странах еврозоны (траектория этих ставок на периоде с 2000 по 2007 г. является U-образной). Во-вторых, подробные административные данные позволяют нам изучить, как решения в области монетарной политики влияли на риски для разных видов кредитов, которые предоставлялись разными банками, а также дают возможность лучше понять, как возникают паттерны, отраженные в исторических данных. В наборе агрегированных долгосрочных данных нас интересовало, какова у займов, выданных в период монетарного смягчения, вероятность дефолтов после того, как процентные ставки начинают повышаться.

Административные данные подтвердили выводы, сделанные на исторических данных. Во-первых, мы показываем, что вероятность дефолта по кредитам, выданным во время монетарного смягчения, примерно на 16,1% выше (по отношению к средней вероятности такого дефолта в 1,9 п.п.), чем по кредитам, выданным в период более жесткой денежно-кредитной политики. Во-вторых, ужесточение монетарной политики до наступления срока погашения кредита повышает риск дефолта по нему – повышение ставки на 1 п.п. через год после выдачи кредита увеличивает этот риск на 14,4%. И, наконец, с учетом двух перечисленных закономерностей, мы обнаруживаем, что кредиты, выданные в период монетарного смягчения, особенно подвержены риску дефолта после ужесточения монетарной политики. С повышением ставки на 1 п.п. вероятность дефолта по кредиту, выданному в такой период, возрастает на 28,4%.

Данные о кредитовании свидетельствуют о том, что механизм, который лежит в основе описанных результатов, – это степень принятия рисков банками. Мы видим, что влияние «U-образной монетарной политики» на риск дефолта по кредитам гораздо выше для компаний с изначально более высоким риском (особенно для обладателей плохой кредитной истории) и для банков с более слабыми балансами (большой долей просроченных кредитов, non-performing loans – NPL). Например, перемещение банка из 25-го в 75-й процентиль по распределению коэффициента NPL, то есть из четверти банков с минимальным показателем в четверть с максимальным, увеличивает вероятность дефолта после повышения ставок, которое следует за их снижением, на 82%. Это дает основания предположить, что, когда ставки в экономике низкие, слабые банки активно вовлечены в рисковое кредитование, а повышение ставок ведет к увеличению числа дефолтов по таким кредитам.

Выводы для политики

Наши выводы, сделанные на основании как исторических, так и административных данных, означают, что монетарная политика, которая ведет к U-образной траектории номинальных краткосрочных ставок, сопряжена со значительными рисками финансовой стабильности. Снижение ставок на протяжении нескольких лет с последующим повышением на 1 п.п. более чем вдвое увеличивает риск банковского кризиса и существенно повышает риск дефолта по отдельным кредитам.

Однако текущей денежно-кредитной политике эти результаты мало чем помогут: они говорят о том, что ее влияние на финансовую стабильность в настоящем в значительной степени зависит от того, какой она была в прошлом. Например, в нынешних макроэкономических условиях монетарная политика, направленная на сдерживание инфляции, вероятнее всего, приведет к усилению финансовой нестабильности. Мы показываем, что если на протяжении длительного времени ставки денежно-кредитной политики снижались, позволяя накапливаться финансовым уязвимостям, повышение ставок с большей вероятностью кристаллизует эти уязвимости и приведет к финансовому кризису, а не предотвратит его.

Если же говорить о предотвращении финансовых пузырей в целом, наши выводы указывают, что для того, чтобы избежать попадания страны в финансовую «красную зону», важно начинать действовать как можно раньше.

Оригинал статьи опубликован на портале CEPR.org/VoxEU. Адаптированный перевод с использованием материалов исследования выполнен редакцией Econs.online.