Укрепление инфляции

Инфляция в Великобритании сейчас на самом высоком уровне за последние 30 лет. В июле 2022 г. индекс потребительских цен в годовом выражении составил 10,1% в сравнении с 2% в июле 2021 г. Хотя вклад различных факторов в инфляцию варьируется в зависимости от страны, эксперты выделяют среди них важную роль таких составляющих, как возросшие транспортные расходы и перебои с поставками, рынки труда, сдвиг спроса от услуг к товарам и военный конфликт. В своем недавнем исследовании мы использовали данные на уровне фирм из опросов лиц, принимающих решения ( Decision Maker Panel, DMP), для изучения динамики инфляции в Великобритании, в частности в период с начала пандемии.

DMP представляет собой репрезентативный ежемесячный опрос генеральных и финансовых директоров фирм Великобритании, в среднем поступает около 3000 ответов в месяц (выборка по состоянию на июль 2022 г. превышала 10000 компаний. – Прим. «Эконс»). Этот проект был создан в 2016 г. Банком Англии совместно с Ноттингемским университетом и Стэнфордом. DMP часто используется для изучения тенденций в бизнесе по всей стране и для консультирования политиков.

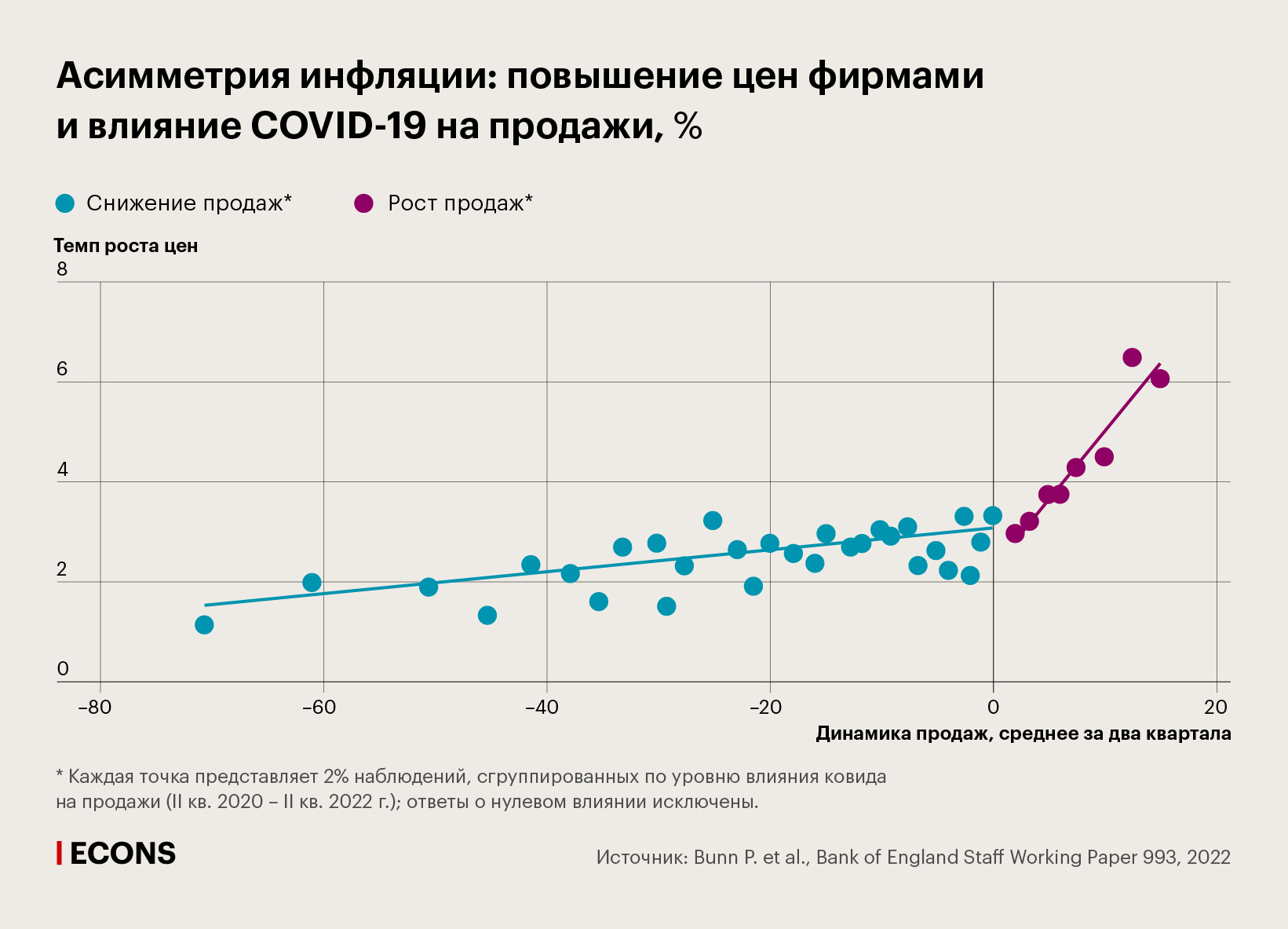

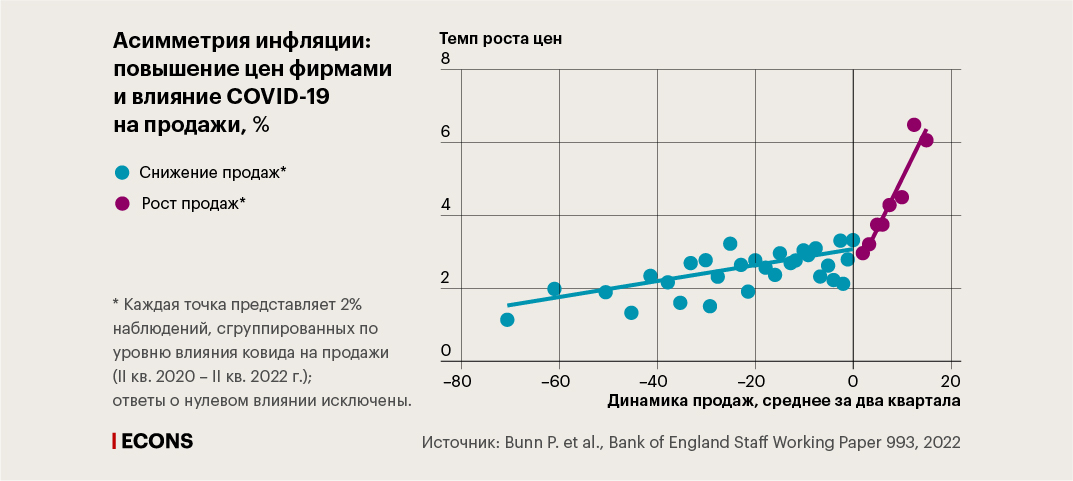

На основе нашего исследования мы сделали четыре открытия. Во-первых, COVID-19 асимметрично повлиял на инфляцию: положительные шоки спроса (то есть его внезапный рост) повысили цены на уровне фирм больше, чем отрицательные шоки спроса (то есть их внезапное падение) понизили их. Во-вторых, эта асимметричная реакция помогает объяснить, почему инфляция снизилась лишь незначительно в течение первого года пандемии, несмотря на резкое падение спроса.

В-третьих, мы документируем, что наряду с более высокой инфляцией за последние 18 месяцев на уровне фирм произошло значительное увеличение дисперсии инфляции и ее асимметрии, причем и то и другое сильно коррелирует с ростом устанавливаемых компаниями цен. Наконец, в-четвертых, мы фиксируем, что уровень неопределенности в отношении инфляции сильно вырос среди фирм за последний год – даже несмотря на то, что снизилась неопределенность в отношении продаж.

Шоки спроса и инфляция

Пандемия стала беспрецедентным потрясением для британского бизнеса. С апреля 2020 г. компаниям, участвующим в DMP, было предложено оценить, как COVID-19 повлиял на их продажи по сравнению с тем, что произошло бы, если бы пандемии не было.

Исходя из всех полученных ответов, в среднем продажи во втором квартале 2020 г. были более чем на 30% ниже, с середины 2020 г. неуклонно восстанавливались и ко второму кварталу 2022 г. были на 2% ниже, чем было бы без влияния пандемии. Но эти агрегированные данные скрывают значительную неоднородность между отраслями и фирмами: сильнее всего пострадали секторы, в значительной степени зависящие от личного контакта с клиентом. В среднем между вторым кварталом 2020 г. и вторым кварталом 2022 г. 64% фирм ответили, что COVID-19 снизил их продажи, 19% сообщили об отсутствии влияния, а 16% – о повышении продаж.

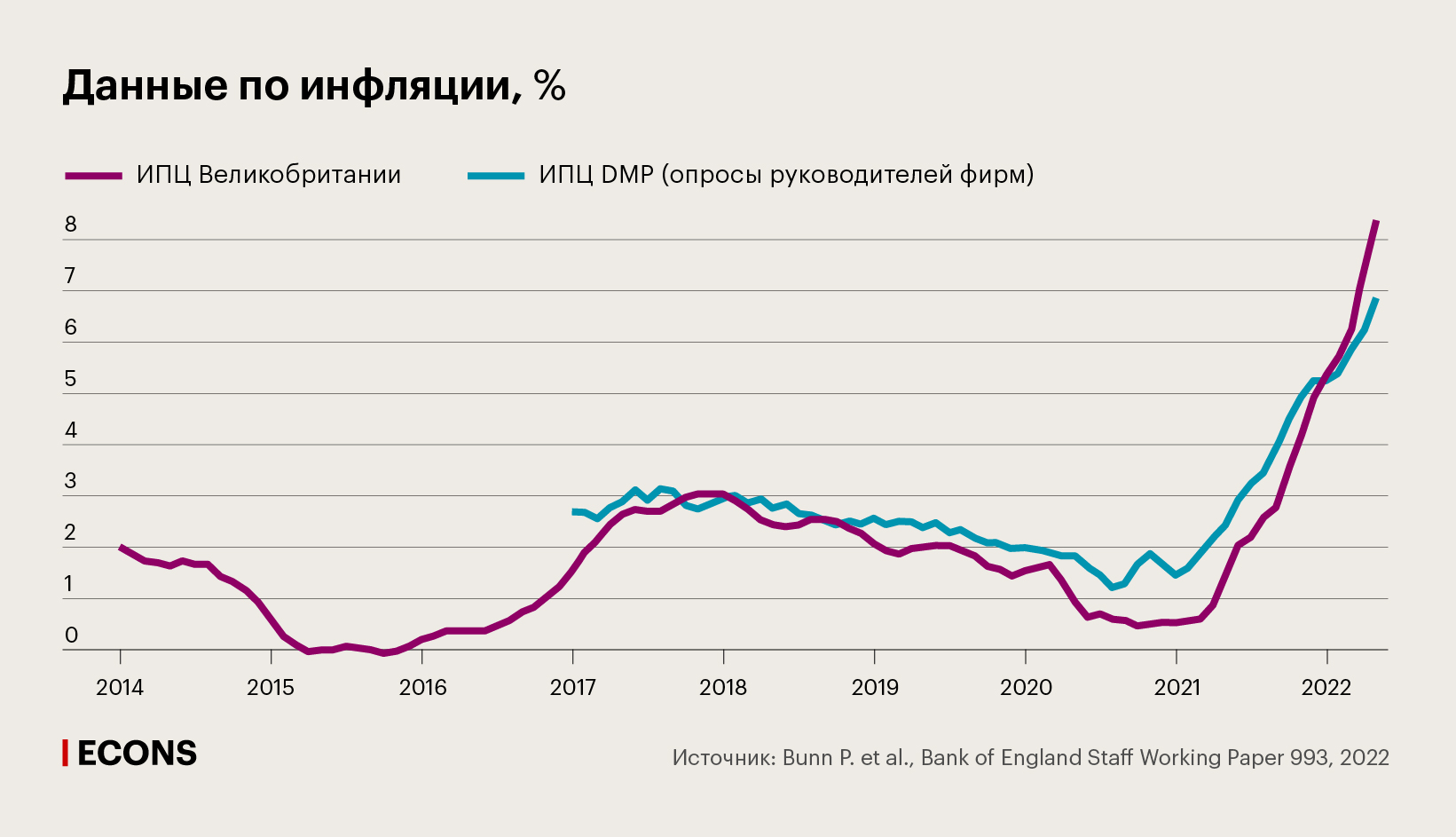

При этом инфляция в выборке, наряду с официальным индексом, незначительно снизилась в течение первого года пандемии, а затем резко возросла: показатель инфляции DMP упал со средних 2,3% в 2019 г. до 1,6% в 2020 г., но с первого квартала 2021 г. стал быстро расти, превысив 7% ко второму кварталу 2022 г.

Однако фирмы устанавливали свои цены асимметрично масштабам роста или снижения спроса: предприятия, столкнувшиеся с положительным шоком спроса, увеличили свои цены намного больше, чем их снизили предприятия, столкнувшиеся с отрицательным шоком. Подобная асимметрия присутствует как у производителей товаров, так и у производителей услуг.

Это согласуется с недавними выводами о нелинейности кривой Филлипса (когда инфляция низка, работники и фирмы сопротивляются снижению зарплат и цен, что «выгибает» кривую Филлипса, демонстрирующую прямую связь между инфляцией и безработицей, то есть заработком работников, – в среде с высокой инфляцией эта кривая линейна. – Прим. «Эконс»). Полученная нами «фирменная» нелинейная «кривая Филлипса» помогает объяснить, почему инфляция в первый год пандемии не снизилась так сильно, как упал спрос.

Темпы инфляции прошли две фазы с начала пандемии: устойчивое замедление в первый год (до минимальных 1,2% в августе 2020 г.) и быстрый рост со второго квартала 2021 г., когда темпы превысили допандемический уровень и продолжили ускоряться.

И если асимметричный ответ на шок COVID-19 помогает объяснить, почему торможение инфляции было не таким сильным, как падение спроса, то последующий рост спроса практически никак не объясняет начавшееся в 2021 г. ускорение инфляции. Одна из причин этого – в том, что положительный шок спроса испытала лишь небольшая доля фирм, и этого недостаточно, чтобы внести видимый совокупный вклад в инфляцию. Но кроме того, за прошедший год в качестве ключевых драйверов динамики инфляции появились новые факторы.

Основные факторы, способствовавшие росту цен в последние кварталы, – это цены на энергоносители, проблемы с поставками и, в меньшей степени, нехватка рабочей силы. По нашим оценкам, во втором квартале 2022 г. вклад цен на энергоносители в рост инфляции выше тренда составил 1,7 процентного пункта, нехватки предложения и рабочей силы – 1,1 и 0,7 п.п. соответственно.

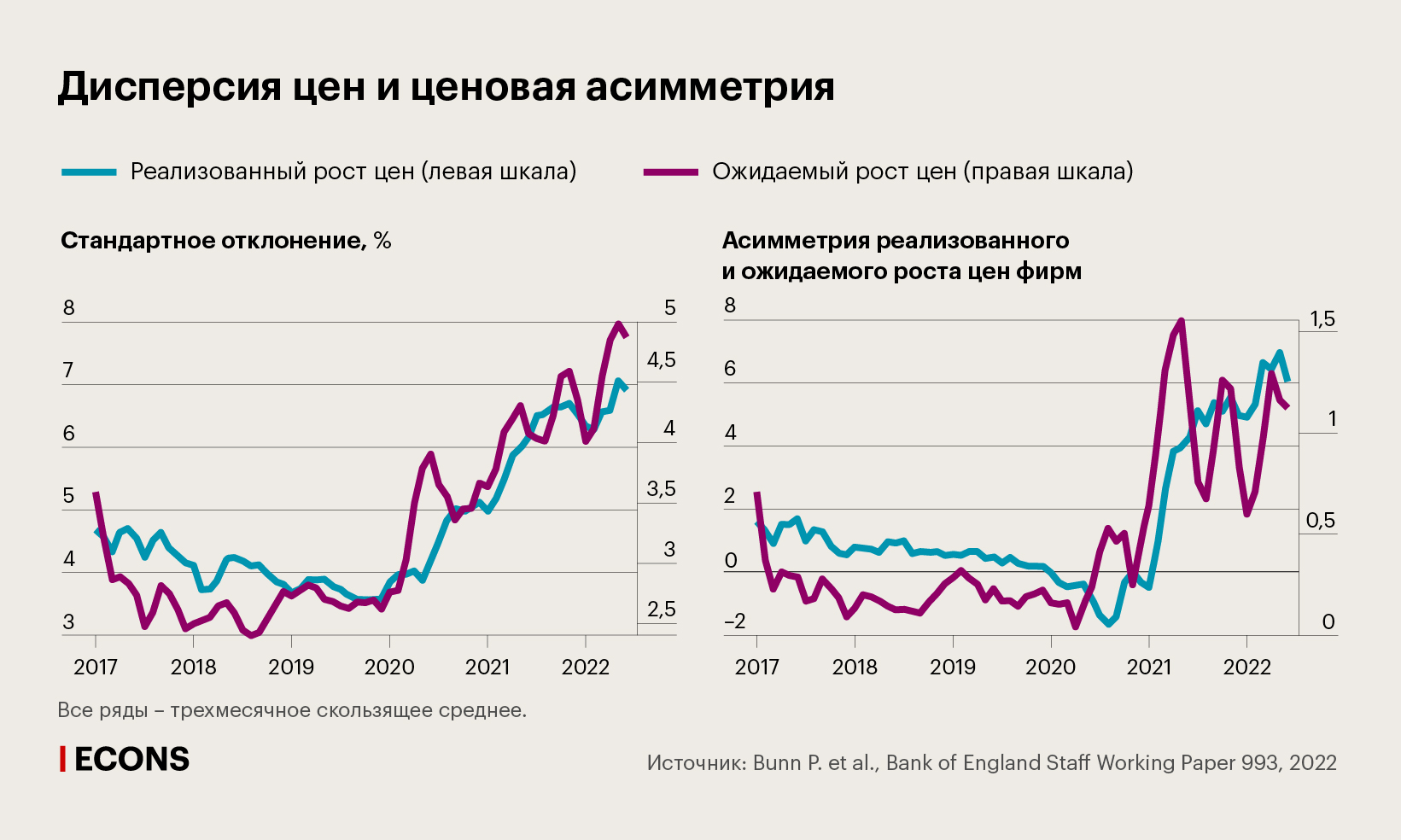

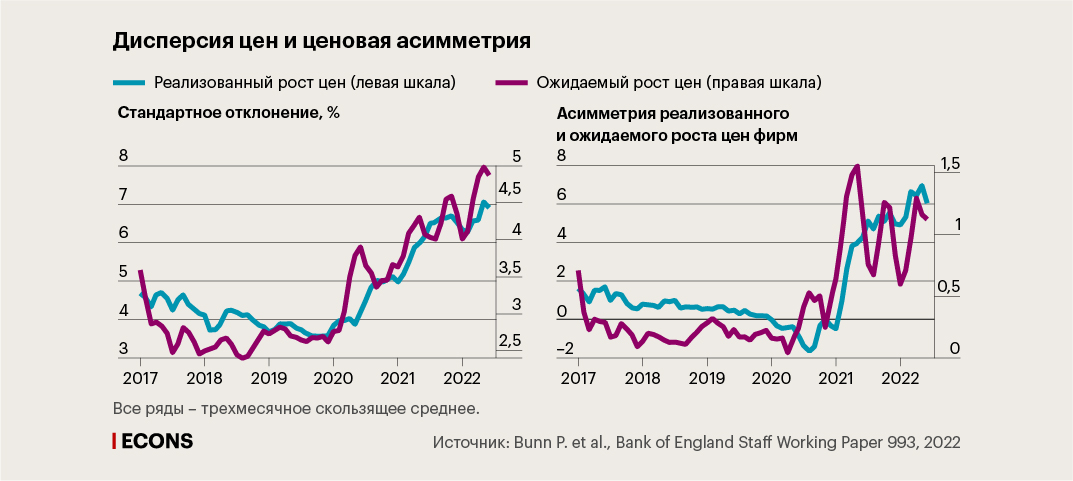

Помимо тренда роста цен в среднем, мы фиксируем значительные изменения в дисперсии и асимметрии инфляции между фирмами за последние два года. Как для ожидаемой фирмами инфляции, так и для реализованного ими повышения цен стандартные отклонения (распределение значений относительно среднего в выборке. – Прим. «Эконс») возросли с 3–4% в 2019 г. до 4,5–7% в 2022 г. Наряду с резким ростом асимметрии (см. графики ниже) это подчеркивает неоднородность потрясений, затронувших компании за последние два года; при этом рост цен на энергоносители, проблемы с цепочками поставок и нехватка рабочей силы также повлияли на разные предприятия в разной степени.

Наконец, респондентов в опросе DMP спрашивают об ожидаемых результатах их бизнеса. Это позволяет нам рассчитать стандартное отклонение ожидаемого роста показателей для каждой фирмы. Мы берем среднее среди всех опрошенных фирм значение показателя субъективной неопределенности в отношении продаж и цен. В сравнении со средними показателями 2019 г., неопределенность продаж резко возросла в первый год пандемии, а затем стала снижаться. Динамика ценовой неопределенности была совершенно иной: неопределенность в отношении цен продолжила расти и на данный момент находится на самом высоком уровне с момента пандемии. С середины 2021 г. наблюдалось устойчивое превышение реализованной инфляции (роста цен на уровне фирм) над ожидавшимся фирмами повышением цен, и этот разрыв последовательно возрастает – с примерно нулевого уровня в 2019 г. до порядка 1 процентного пункта ко второму кварталу 2022 г.

Ценовая неопределенность не обходится без последствий: она связана с более крупными ошибками прогнозов, что может ограничивать способности фирм к планированию и эффективному распределению ресурсов.

Резюмируя: мы обнаружили, что инфляция положительно коррелирует как с дисперсией, так и с асимметрией цен и что оба этих показателя в настоящее время значительно превышают допандемические уровни. Рост ценовой неопределенности, в свою очередь, ведет к ошибкам в прогнозах и, как следствие, нерациональному распределению ресурсов – следствием чего в итоге могут быть более низкая прибыль и более низкая производительность.

Примечание авторов: мнения, выраженные в этой колонке, принадлежат авторам и необязательно совпадают с мнением Банка Англии и его комитетов.

Оригинал статьи опубликован на портале CEPR.org/VoxEU. Адаптированный перевод с использованием материалов исследования выполнен редакцией Econs.online.

.jpg)