Ярмарка щедрости: главные тренды дивидендной политики российских компаний

Как дивиденды влияют на стоимость компаний и доходы инвесторов – одна из самых популярных и дискутируемых тем в финансовой науке. Американский экономист, соавтор отмеченной Нобелевской премией модели ценообразования опционов Фишер Блэк сравнивал оценку дивидендной политики с головоломкой: чем пристальнее в нее вглядываешься, тем сильнее она напоминает пазл, части которого не подходят друг другу. «Как же поступит индивидуальный инвестор, учитывая те дивидендные доходы, которые обеспечивает его портфель ценных бумаг? Мы не знаем. Какие же действия в сфере дивидендной политики предпримет компания? Мы не знаем», – задавался вопросом Блэк в 1976 г. Сегодня, почти полвека спустя после выхода статьи Блэка, все еще так и непонятно до конца, какая дивидендная политика является оптимальной для эмитентов и инвесторов.

Собранные нами обширные эмпирические данные по акциям российских эмитентов, из всех котировальных списков бирж и по которым хотя бы один раз выплачивали дивиденды в 2005–2023 гг., позволили выявить наиболее значимые тренды дивидендных выплат и оценить влияние этой политики на стратегию инвесторов.

Историческая ретроспектива

В последние 10 лет дивиденды стали важным фактором, который влияет на стоимость компаний и решения инвесторов. Это проявляется как в ускоренном росте количества компаний, выплачивающих дивиденды, так и в стоимости самих выплат.

За весь исследуемый период, 2005–2023 гг., российские компании выплатили дивиденды стоимостью 28,2 трлн руб., при этом почти 87% этой суммы пришлось на выплаты последних 10 лет, 2014–2023 гг., а 59% – последних пяти лет, 2019–2023 гг. Количество выплачивающих дивиденды публичных эмитентов за последние десять лет стабилизировалось и составляло 103–146 компаний. По состоянию на конец февраля 2024 г. только 11 компаний выплатили дивиденды за отчетный 2023 г.

На протяжении рассматриваемого периода количество дивидендных выплат росло темпами, опережающими рост числа компаний – плательщиков дивидендов, что свидетельствует о позитивной тенденции выплат на более регулярной основе. Среднее число дивидендных выплат на одну компанию возросло с 1,2 в 2005–2013 гг. до 1,4 в 2014–2023 гг. и до 1,5 в 2019–2023 гг. Более половины выплат приходилось на акции третьего эшелона (ранее – внесписочные акции), характеризующиеся низким уровнем прозрачности финансовых показателей и невысокой долей акций в свободном обращении (free float, FF).

Второй по частоте выплат категорией были акции первого уровня листинга (ранее – акции котировальных списков А1 и А2). Для них действуют наиболее жесткие условия раскрытия информации, корпоративного управления, размеров капитализации и free float.

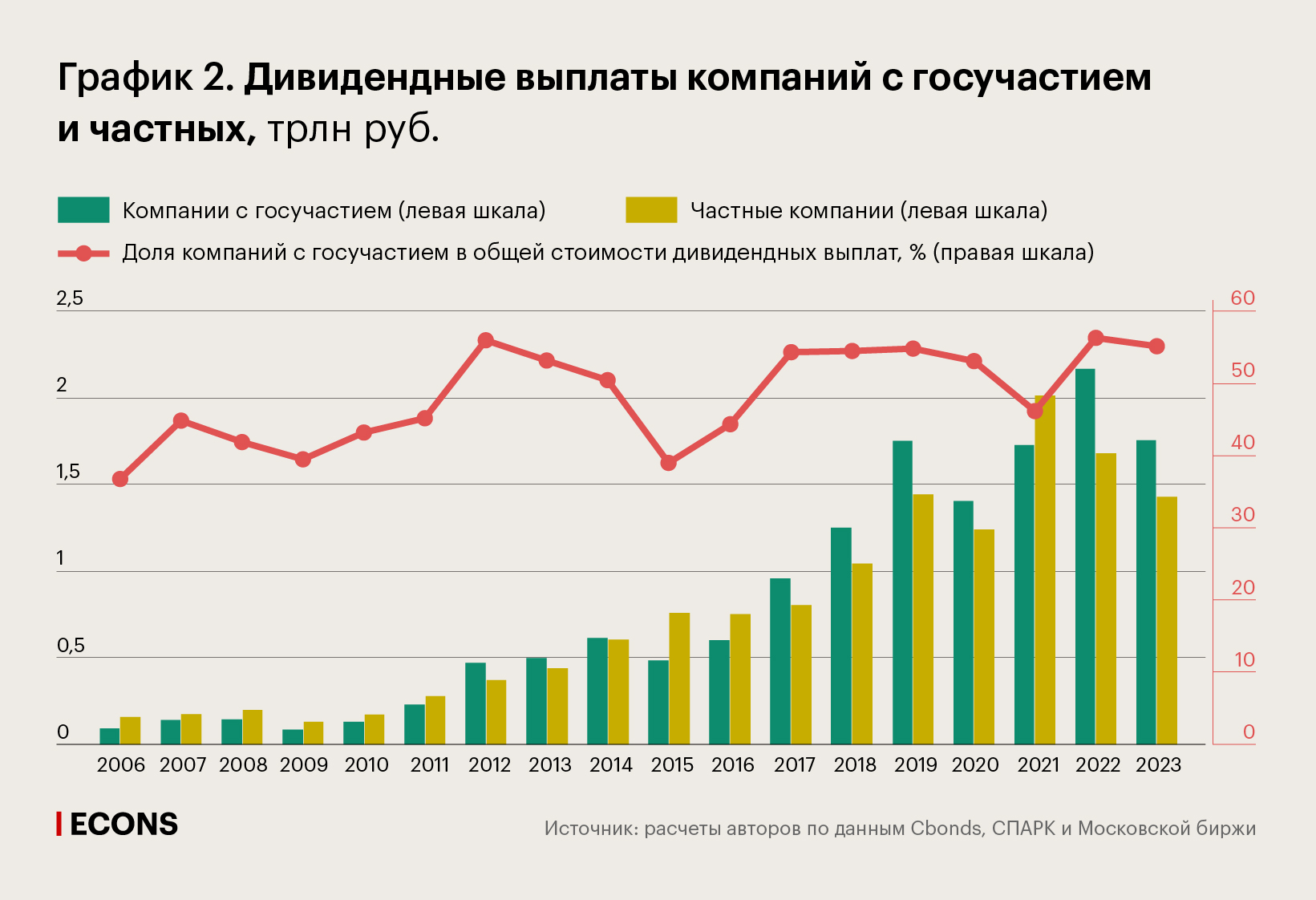

Наибольшая часть дивидендных выплат приходится на компании с государственным участием. В 2017–2023 гг. (за исключением 2021 г., когда выплачивались дивиденды, начисленные по итогам предыдущего года начала пандемии) доля дивидендов компаний с госучастием колебалась в диапазоне 54–56% от общей стоимости дивидендных выплат. Это, вероятно, следствие предпринятых российским правительством мер, которые предусматривают, что крупные компании с госучастием должны отчислять на дивиденды не менее 50% чистой прибыли.

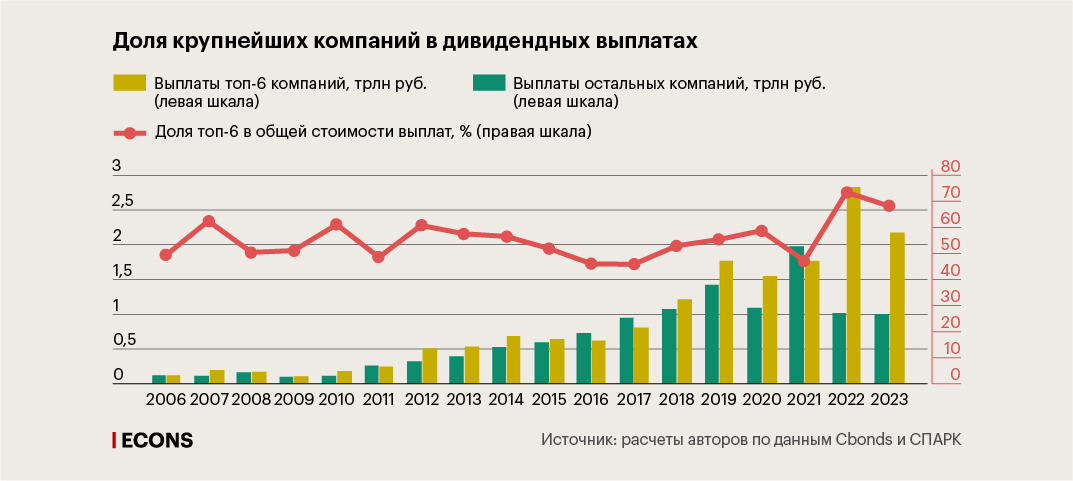

Основная доля дивидендов приходилась на ограниченный круг крупнейших эмитентов. Так, в 2023 г. более двух третей (68,3%) всех дивидендных выплат обеспечили шесть компаний – «Газпром», «Сбербанк», «Лукойл», «Роснефть», «Газпром нефть» и «Норильский никель». Средняя доля указанных компаний остается стабильно высокой на протяжении всего рассматриваемого периода, при этом она возросла с 53,5% в среднем в 2006–2017 гг. до средних 59,3% в 2018–2023 гг.

Среди 205 компаний-эмитентов, которые хотя бы один раз выплачивали дивиденды с 2006 по 2023 г., удалось собрать статистику по free float только для 69 акций, из которых 10 являются привилегированными. Всего этими компаниями было выпущено 228 акций (часть из них обыкновенные, часть – привилегированные). На рыночных инвесторов, акции которых учитываются во free float компаний, приходилось 8,6 трлн руб. дивидендов, или около трети (30,4%) из 28,2 трлн руб., выплаченных за 2005–2023 гг. Акционеры, акции которых не входят в состав free float, получили 16,1 трлн руб. (57,2% дивидендов) соответственно.

Дивидендная доходность

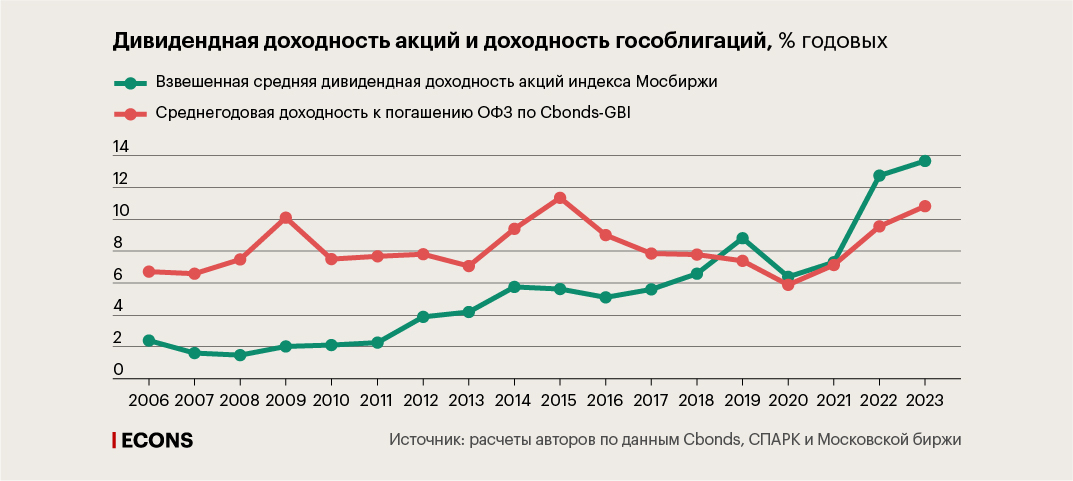

Существенный рост дивидендной доходности акций (рассчитываемый как средневзвешенный показатель удельного веса эмитентов в индексе Московской биржи с учетом консолидированной отчетности с 2012 г.) наглядно показывает повышение роли дивидендной политики компаний в поддержании своей инвестиционной привлекательности.

Показатель средней дивидендной доходности акций, входящих в индекс Московской биржи (включает в себя наиболее ликвидные акции крупнейших и динамично развивающихся российских эмитентов из основных секторов экономики), повысился с 2,3% в 2011 г. до 13,7% в 2023 г. При этом с 2019 г. дивидендная доходность акций превысила доходность к погашению государственных облигаций в портфеле индекса государственных облигаций. Это означает, что акции стали привлекательными для тех инвесторов, которые придерживаются пассивной стратегии получения регулярного дохода на свои вложения.

По уровню дивидендной доходности компании с государственным участием догнали частные компании, а в 2017–2023 гг. (за исключением 2021 г.) дивидендная доходность с государственным участием заметно превышала аналогичный индикатор для частных эмитентов. Этому способствовали указанные выше меры российского правительства по стимулированию дивидендных выплат крупнейших госкомпаний.

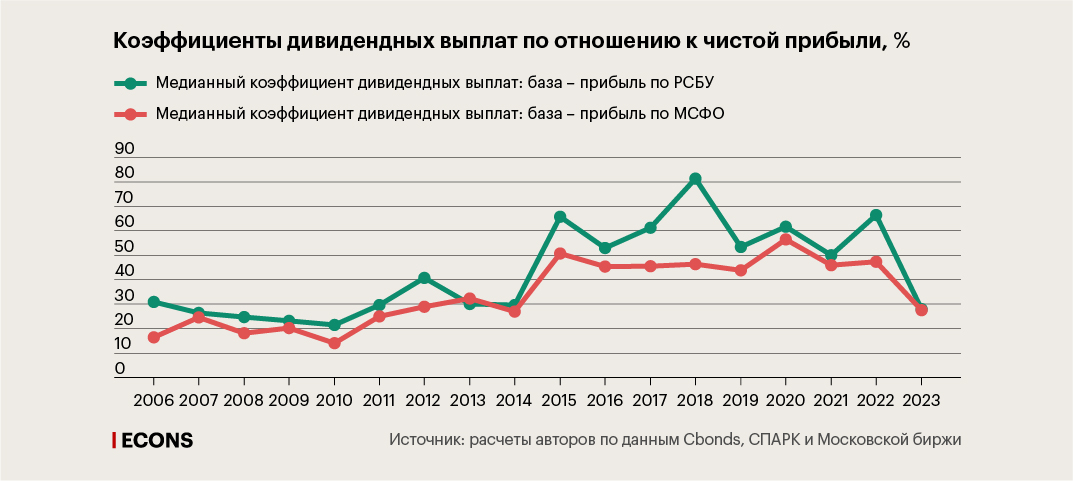

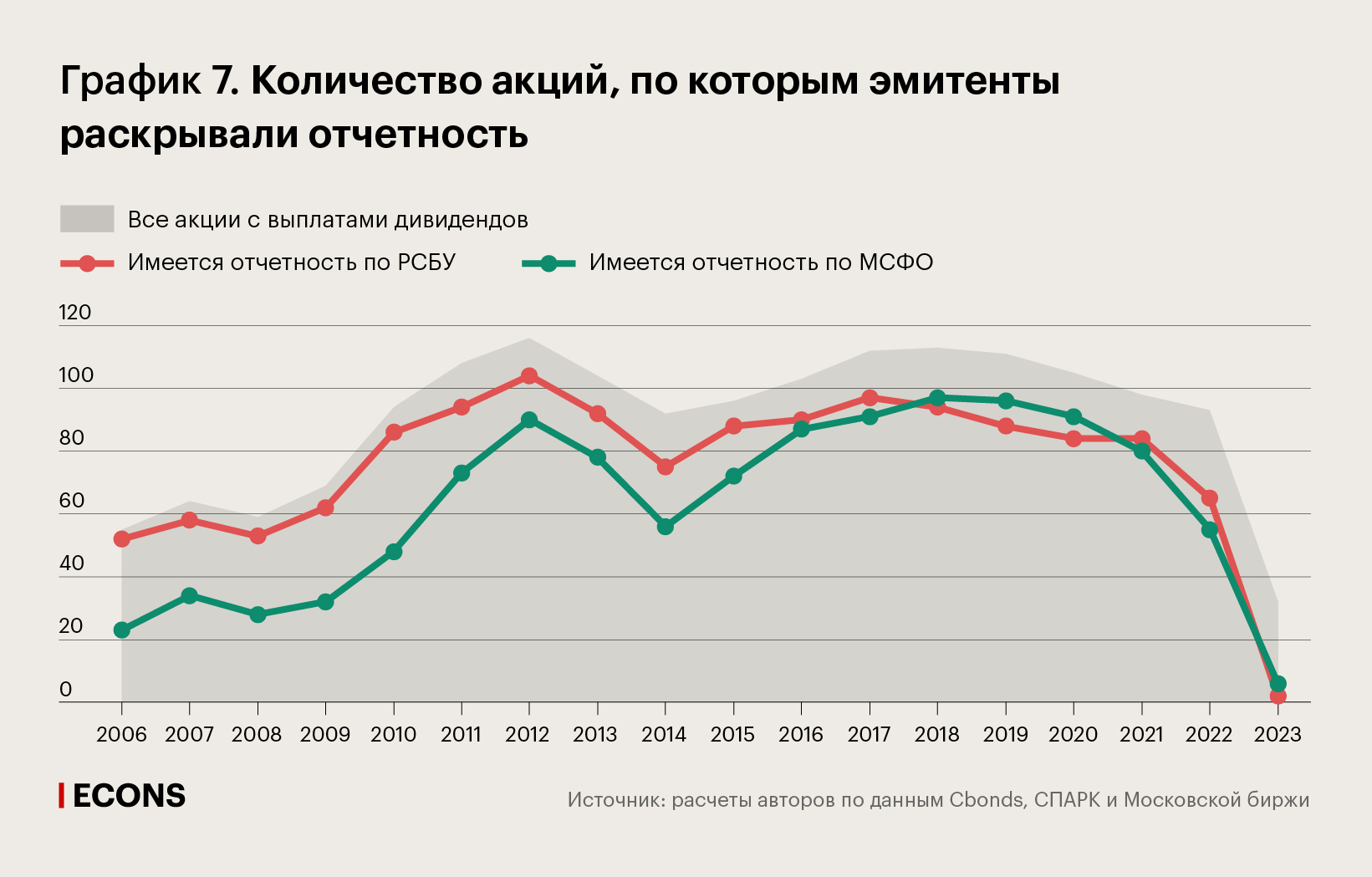

Методологически более сложным является вопрос об измерении доли чистой прибыли компаний, направляемой на дивиденды. Базой для расчета коэффициента дивидендных выплат может служить как консолидированная прибыль группы по МСФО, так и неконсолидированная прибыль основной компании-эмитента по РСБУ в зависимости от специфики дивидендной политики. Другая сложность расчета – в том, что далеко не все выплачивающие дивиденды эмитенты раскрыли финансовую отчетность за 2022 г. и совсем немногие – за 2023 г.

На графике 6 приводятся медианные коэффициенты дивидендных выплат, рассчитанные по данным отчетности по РСБУ и МСФО по всем допущенным к обращению на Московской бирже акциям, по которым выплачивались дивиденды. Расчеты показывают, что в 2022 г. медианный коэффициент дивидендных выплат по МСФО не изменился и остался на уровне 2021 г., а по РСБУ даже вырос. Исторически медианная доля распределенной прибыли практически не имеет тенденции к росту, а относительно консолидированной прибыли размер выплаченных дивидендов лишь дважды за 17 лет (без учета 2023 г.) превышал 50%.

При этом мы видим значительный разброс показателей между эмитентами. По нашим расчетам, коэффициенты дивидендных выплат по акциям, входящим в индекс Московской биржи, как правило, оказываются выше, чем по другим акциям, допущенным к биржевому обращению.

В 2022 и 2023 гг. резко снизилась прозрачность финансовой отчетности по эмитентам, которые выплачивают дивиденды. Дивиденды за 2023 г. выплатили лишь некоторые компании (всего произведено 32 выплаты), но на момент выхода этой статьи отчетность за 2023 г. была раскрыта лишь малым числом компаний. Здесь сыграли свою роль послабления в требованиях раскрытия отчетности, принятые российским правительством в марте 2022 г., которые затем были продлены. В июле 2023 г. срок действия права на нераскрытие финансовой отчетности истек, однако ряд послаблений, которые включают право не раскрывать состав собственников, сохраняются.

Эти меры по повышению устойчивости экономики в условиях санкций привели к снижению прозрачности информации и сложностям в подсчете доли распределенной прибыли: после того как срок действия права на нераскрытие финансовой отчетности истек, ряд компаний возобновили публикацию финансовой информации, однако не разместили отчеты за 2022 г.

Влияние дивидендов на доходность инвестпортфелей

Вопрос о том, насколько выплаты дивидендов способствуют росту стоимости российских компаний и долгосрочной доходности их акционеров, остается открытым.

На вложениях в акции инвесторы зарабатывают в основном двумя способами: за счет роста цены акций и за счет получаемых дивидендных выплат. Учет обоих способов показывает совокупную доходность вложений в акции.

Наши расчеты показывают, что, с одной стороны, акции с высокой дивидендной доходностью практически на всех временных горизонтах по размеру совокупной доходности стабильно переигрывали портфель акций с низкой дивидендной доходностью. Например, за последние пять лет (2019–2023 гг.) вложения в акции с высокой дивидендной доходностью принесли инвесторам совокупно 21,7% годовых, в акции с низкой дивидендной доходностью – 19,8%.

С другой стороны, результаты акций с высокими дивидендами по сравнению с широким портфелем из акций всех российских компаний – смешанные. Вложения в дивидендные акции в 2022–2023 гг. приносили более высокую доходность на горизонте 10 и 15 лет. На всех других рассматриваемых временных горизонтах продолжительностью 3, 5, 20 и 25 лет (с 1999 г.) широкий портфель приносил в 2023 г. более высокую доходность. Например, за те же последние пять лет (2019–2023 гг.) вложения в широкий рынок акций принесли инвесторам в среднем 22,2% годовых.

Интересно также то, что начиная с 2021 г. акции компаний с государственным участием приносили более высокую совокупную доходность по сравнению с портфелем акций частных компаний, в то время как на более длинных периодах в 5–25 лет доходность акций частных компаний существенно выше. Отчасти это опять же следствие требований к уровню дивидендной доходности акций компаний с госучастием.

Ряд выявленных нами закономерностей подтверждает правоту идей Франко Модильяни, получившего Нобелевскую премию за анализ финансовых рынков, что распределение чистой прибыли на выплаты дивидендов и величина показателя дивидендной доходности не оказывают принципиального влияния на стоимость компаний и совокупную доходность вложений инвесторов в акции.

Во-первых, в 2021–2023 гг., несмотря на рост дивидендных выплат, портфель акций, по которым не выплачивались дивиденды, приносил более высокую доходность, чем акции, по которым выплачивались высокие дивиденды (27,2% и 19,7% соответственно). Такая же картина наблюдалась на горизонте 20 и 25 лет (совокупная доходность акций с высокими дивидендами составила соответственно 15,1% и 11,9%, акций без выплат дивидендов – 16,6% и 13,1% соответственно). В то же время на горизонтах 5, 10 и 15 лет доходность акций с высокой дивидендной доходностью была выше.

Во-вторых, акции с более высоким уровнем коэффициента E/P (чистая прибыль компании к ее рыночной стоимости) в большинстве рассматриваемых периодов на 25-летнем временном горизонте (за исключением периода 2009–2013 гг.) были стабильно более доходными, чем акции с высокой дивидендной доходностью. К примеру, за последние 5 лет акции с высоким коэффициентом E/P принесли в среднем 26,4% годовых против 19,7% у акций с высокой дивидендной доходностью, за последние 3 года – 26,6% против 19,7% соответственно, за последние 10 лет доходность была равной – 23,3%.

Это свидетельствует о том, что совокупная доходность акций в большей мере зависит от размеров чистой прибыли, а не от ее распределения на дивиденды и иные цели.

Фактор дивидендного гэпа

Выплата значительных дивидендов приводит, как правило, к падению цены дивидендных акций в течение нескольких дней, начиная с экс-дивидендной даты (даты, до которой покупка акции дает право на получение дивидендов за истекший период, тогда как после этой даты приобретение акций уже не дает такого права), с последующим восстановлением цены таких бумаг. Это явление называется «дивидендным гэпом».

Наш анализ показывает, что дивидендный гэп нивелирует преимущества совокупной доходности таких акций по сравнению с акциями, по которым дивиденды не выплачиваются или выплачиваются скромные дивиденды.

Так как базы данных для исторической выборки дивидендных выплат имеют погрешность и ликвидность ряда акций снижена, то для анализа использовалось окно в 10 дней, а дивидендным гэпом считалось максимальное процентное падение от цены акции на календарный день, предшествующий экс-дивидендной дате. Срок закрытия дивидендного гэпа рассчитывался как количество календарных дней, которое требуется для восстановления цены акции до уровня, зафиксированного на день, предшествующий экс-дивидендной дате. Предполагалось, что если дивидендный гэп по акции не закрыт в течение 726 или 727 дней (в зависимости от того, високосный год или нет), то он признается незакрытым.

Рост дивидендных выплат в 2019–2023 гг. сопровождался увеличением глубины дивидендных гэпов и сроков их закрытия. Так, с 2019 г. срок закрытия дивидендного гэпа составлял в среднем около полугода. В 2021 г. примерно у трети ликвидных акций дивидендный гэп не был закрыт в течение двух лет, но в 2022 г. этот показатель существенно снизился.

У ряда эмитентов средний размер дивидендного гэпа превышает среднюю дивидендную доходность. В целом по нашей выборке разница между этими двумя показателями доходит до 5 процентных пунктов.

Это означает, что после наступления экс-дивидендной даты распродажа акций инвесторами, которые рассчитывали на получение дивидендов, является настолько стремительной, что общая доходность может оказаться отрицательной для большого числа инвесторов.

На временном горизонте 2006–2023 гг. мы обнаружили 70 событий из 1928, когда глубина дивидендного гэпа составляла 25% и выше, и наступление экс-дивидендной даты фактически приводило к финансовому кризису – согласно классическому определению, он происходит, когда курсовая стоимость акции в периоде до одного года снижается до такого уровня, на котором цена продажи оказывается ниже цены покупки.

Продажа акций по ценам ниже стоимости покупки и дивидендной доходности характерна для российского рынка на протяжении всей истории существования. В последние годы эта тенденция усилилась. По нашим расчетам, в 2022–2023 гг. дивидендная доходность по всей нашей выборке в среднем была в 2 раза меньше дивидендного гэпа, а для акций из индекса Московской биржи – меньше в 2,5 раза, в первую очередь для акций с высокой дивидендной доходностью.

Риски дивидендной стратегии

Проведенное нами исследование позволяет сформулировать несколько важных выводов. За последние 10 лет российские компании стали выплачивать более высокие дивиденды и на более регулярной основе. Это в первую очередь касается самых крупных корпораций и компаний с государственным участием. При этом по количеству дивидендных выплат лидировали акции третьего эшелона, что говорит о повсеместном распространении «дивидендной лихорадки».

Высокая дивидендная доходность, которая в последние годы заметно превышала доходность к погашению широкого портфеля государственных облигаций, во многом способствовала приходу широких масс частных инвесторов на рынок акций. Это требует более внимательного отношения не только к преимуществам, но и к рискам инвестирования в акции с высокой дивидендной доходностью – поскольку щедрые выплаты порождают риски глубоких и продолжительных дивидендных гэпов, последствия которых могут усиливаться из-за нерационального поведения частных инвесторов.

Высокая дивидендная доходность не всегда ведет к более высокой совокупной доходности инвестиций. Анализ российского рынка подтвердил, что на стоимость акций в большей мере влияет размер чистой прибыли компаний, а не пропорция ее распределения на цели дивидендов. Это проявилось в том, что на разных временных горизонтах акции без дивидендов и акции с высоким коэффициентом E/P, как правило, приносили более высокую совокупную доходность, чем акции с высокой дивидендной доходностью.

Мы не отрицаем полезности дивидендных стратегий инвесторов, но предполагаем, что они должны строиться на более сложных критериях отбора акций в портфель, чем ориентация лишь на показатели дивидендной доходности.