Криптоактивы, долгое время выступавшие дополнительной страховкой для инвесторов при диверсификации вложений, становятся все более похожими на рискованные акции. Если в 2010-х гг. считалось, что вложения в биткоин способны диверсифицировать инвестиции благодаря низкой корреляции этих активов с международным рынком капитала, то в 2020-е гг. основные криптовалюты демонстрируют высокий показатель рыночного риска (так называемый бета-коэффициент, который отражает динамику доходности той или иной бумаги или портфеля к среднерыночному показателю) по отношению к индексу S&P 500. По сути, криптоактивы стали своего рода «лотерейным билетом» в инвестиционном портфеле из-за изменившейся структуры рисков.

Риск снижения при падении рынка

Благодаря накоплению большего числа данных по криптовалютам, экономисты сейчас лучше понимают факторную модель рисков этого инструмента. Согласно исследованиям, можно выделить три основных фактора риска, связанные: 1) с общим портфелем криптовалют, 2) с капитализацией отдельных криптовалют и 3) с текущим импульсом (который характеризует величину изменения стоимости финансового актива за определенный период). Эти три фактора риска объясняют, почему те или иные криптовалюты могут иметь разные доходности. Как правило, чем выше бета-коэффициент криптовалюты по отношению к риск-факторам, тем выше и ожидаемая доходность.

Некоторые ученые также выделяют еще один фактор риска криптовалют, связанный с более сильной реакцией этого инструмента на изменение конъюнктуры финансового рынка, в частности, его снижение. Инвесторы при принятии решения об инвестировании в тот или иной финансовый актив рассматривают доходность как компенсацию за более высокий риск и вероятность более длительного снижения стоимости актива. Такой подход характерен для рынка акций: например, если бета-коэффициент ценной бумаги А равен бета-коэффициенту ценной бумаги В, но при этом бумага А падает сильнее, чем бумага Б в периоды снижения стоимости рыночного портфеля, инвесторы требуют более высокой доходности бумаги А. Такую же тенденцию можно проследить в секторе криптовалют.

Одно из последних исследований МВФ показало, что динамика криптовалют сильнее сближается с традиционными рынками капитала, и это в первую очередь касается увеличения чувствительности биткоина к макроэкономическим новостям, например изменению ключевой ставки или уровня безработицы. В результате цены криптоактивов синхронизируются с общим трендом рынка капитала, утрачивая специфику нишевого продукта.

В двух исследованиях в РЭШ, выполненных совместно с выпускниками Анастасией Сергеевой и Сергеем Корсуновым, мы проанализировали, насколько риски криптовалют транслируются на рынок акций и сколь велика сила обратной связи. По аналогии с работами Олега Цывинского, приглашенного профессора РЭШ, с соавторами и Виктории Добрынской из ВШЭ мы проверили, насколько для американского рынка акций важны доходности биткоина и Ethereum (криптовалюта и одноименная платформа для создания децентрализованных онлайн-сервисов на базе блокчейна) и как это влияет на приоритеты вложений инвесторов.

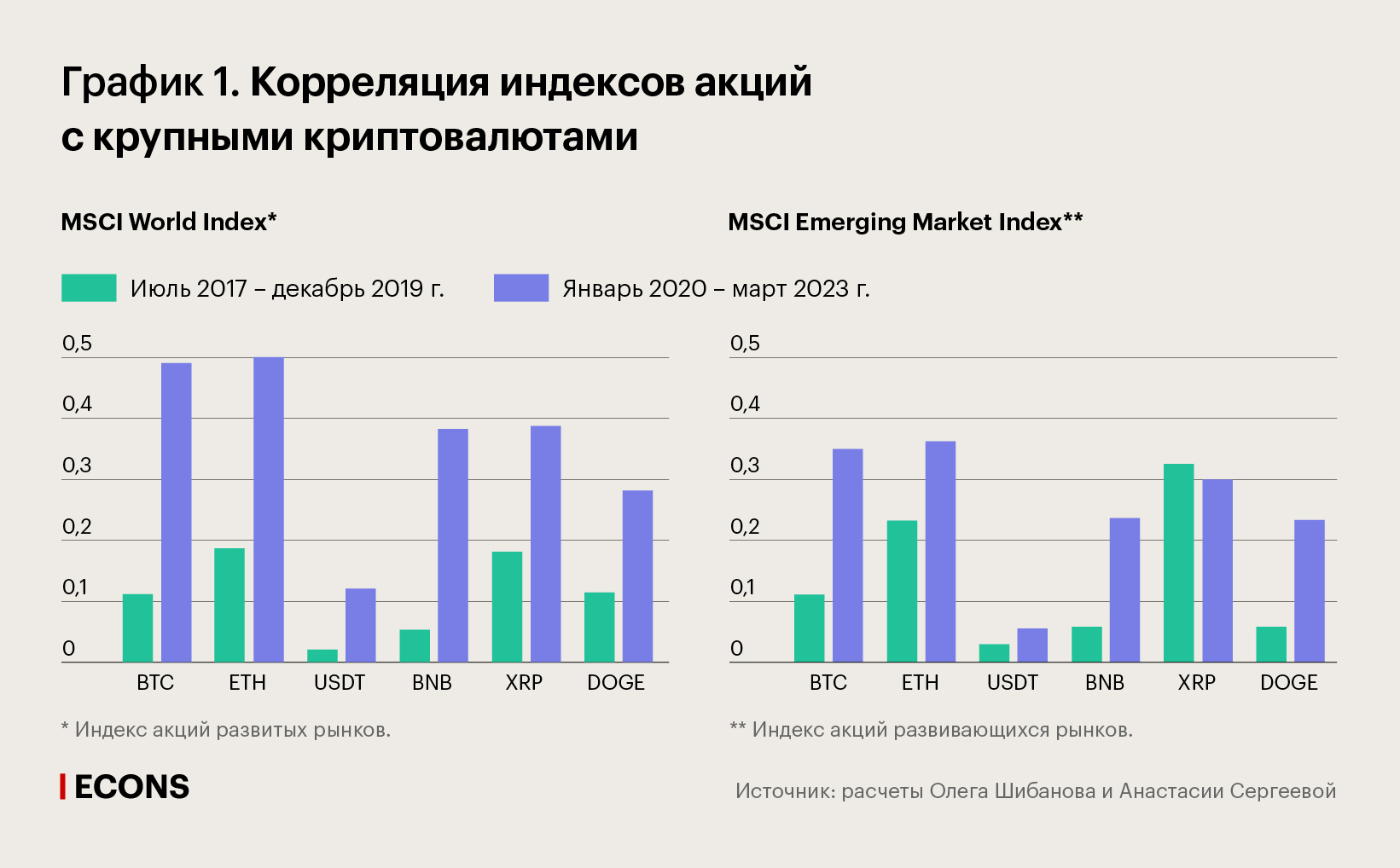

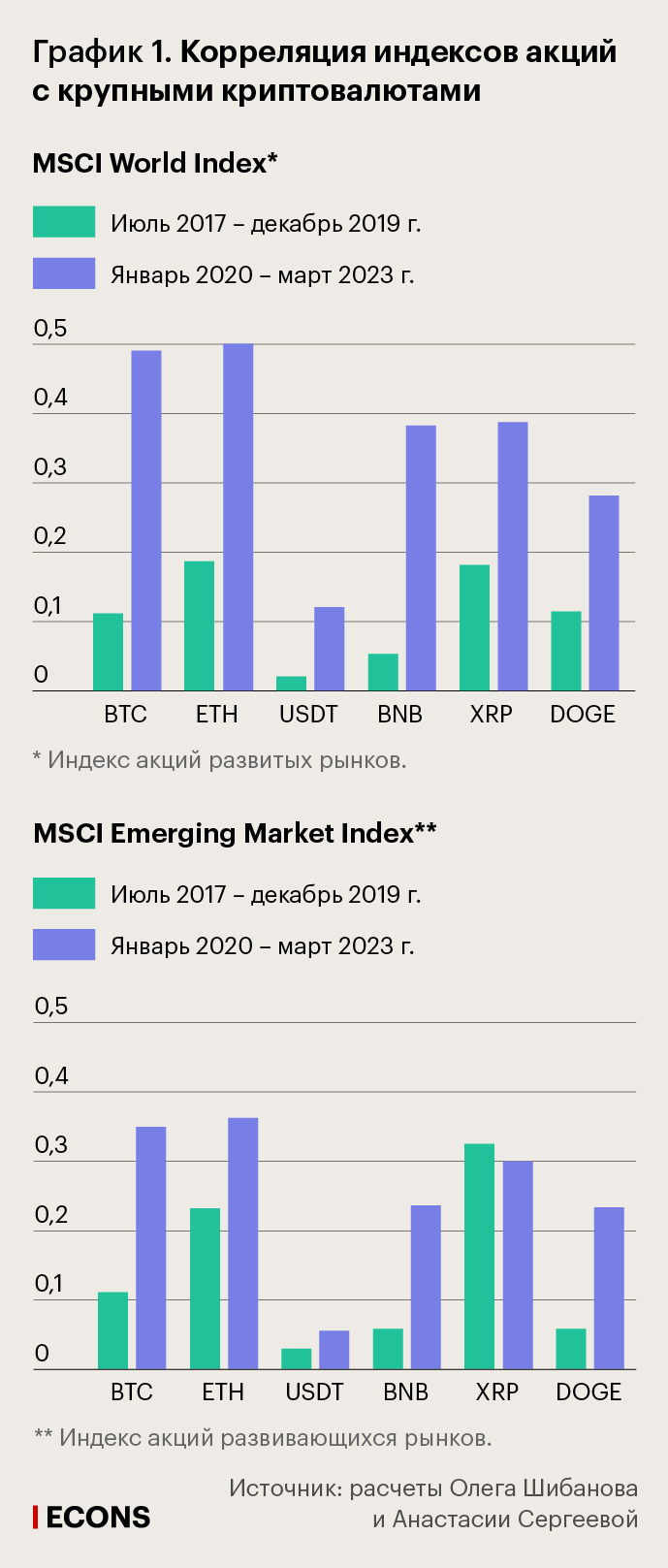

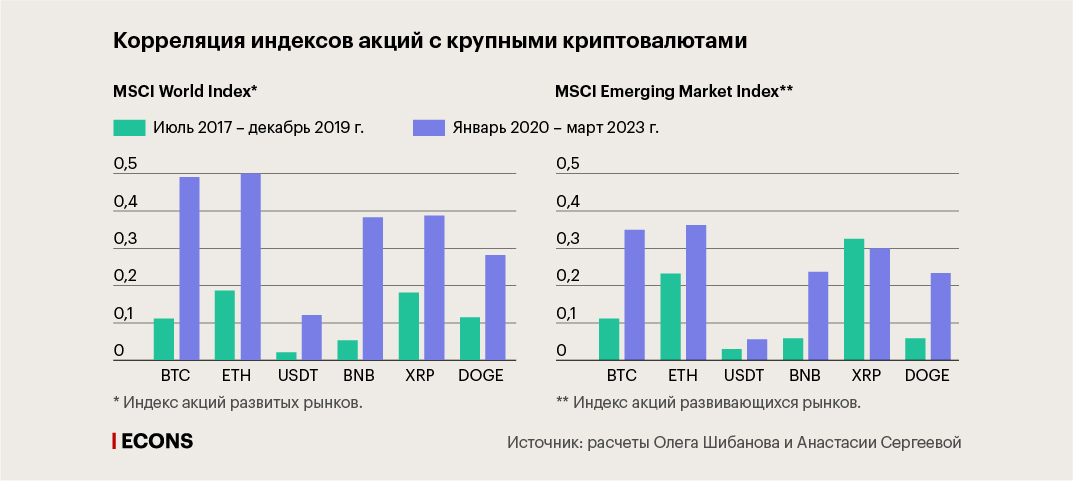

В ходе исследования выяснилось, что общая корреляция инвестиций в рынок криптовалют и акций существенно выросла с начала 2020-х гг. (см. График 1). Однако периодов стабильной корреляции наблюдалось за это время не так много в силу значительной волатильности сегмента криптовалют. При этом следует учитывать, что высокая волатильность криптовалют была характерна не только для 2020-х гг., но и в предыдущие периоды (см. График 2). Наше исследование также показало, что криптовалюты могут как увеличивать, так и снижать диверсификацию инвестиционного портфеля в различные периоды времени.

Криптовалюты как страховка инвестиционного портфеля

Можно ли сказать, что в связи с растущей корреляцией динамики криптоактивов с рынком акций риски криптовалют для инвестиционного портфеля стали другими? По логике высокая волатильность криптовалют должна отражаться в более высоком бета-коэффициенте криптоактивов по отношению к рынку акций, а это, в свою очередь, должно снижать пользу от диверсификации в криптовалюты.

В исследовании с Сергеем Корсуновым мы проанализировали эффективность диверсификации инвестиций по классам активов с помощью факторного анализа для более точного определения корреляции между фондовым и криптовалютным рынками. Исследование показало, что, во-первых, волатильность рынков постепенно снижалась. Для удобства расчетов весь период времени разбит на два интервала – с 10 марта 2016 г. по 11 марта 2020 г. (до пандемии) и с 12 марта 2020 г. по 28 февраля 2023 г. В первом интервале волатильность средней криптовалюты в годовом выражении была около 70%, а во втором – около 58%, что значительно выше показателя средней акции (около 30%) и индекса S&P 500 (около 16%).

Во-вторых, для индекса криптовалют характерен существенный рост бета-коэффициента в сравнении с акциями даже при учете контроля рисков, которые нужно считать стандартными. Бета-коэффициент криптовалют по отношению к рынку акций вырос с 0,4 почти до 1,4, что существенно отличается от уровня рисков предыдущих периодов. Схожий эффект проявлялся и в так называемых квартильных портфелях, которые разбивают криптовалюты по классам: там рост бета-коэффициента составил 0,5–1,2.

Расчеты показали, что для инвестиционного портфеля среднего инвестора криптовалюты стали еще менее привлекательным активом из-за увеличения систематического риска.

Наше исследование позволило сделать несколько важных выводов. Во-первых, что присущие криптовалютам факторы риска схожи с факторами рисков рынка акций. Во-вторых, что с 2020 г. существенно выросли систематические риски: это подтверждается сильным ростом бета-коэффициента криптовалют по отношению к аналогичному показателю рынка акций. В-третьих, что риски рынков криптовалют и американских акций с 2020 г. стали сильнее влиять друг на друга, в том числе благодаря возможности одновременной торговли во всех сегментах рынка для физических лиц. Из этого следует, что для стратегического инвестора криптовалюты больше не являются хорошим активом для диверсификации рисков, как это было на более ранних этапах развития криптоактивов.