Структура рисков и налоговые эффекты лизинга

По мере развития экономики и потребности предприятий в новых финансовых инструментах возрастает значимость лизинговой деятельности: лизинг имеет много общего с кредитом, и вместе с тем ему присущи свои особенности. С одной стороны, лизинговая услуга основывается на принципах кредита: платность, срочность, возвратность, обеспеченность и целевое использование. В то же время отличительная характеристика лизинговых отношений в том, что право собственности на предмет лизинга остается за лизинговой компанией в течение всего срока действия договора. Также отличием выступает то, что при кредите клиент получает денежные средства, а при лизинге – право на пользование имуществом.

По состоянию на 31 декабря 2020 г. совокупный лизинговый портфель (объем лизинговых платежей к получению) оценивается на уровне 5,2 трлн руб. (или 4,8% ВВП), что делает лизинговый сектор в России вторым после банковского по объему активов среди финансовых организаций. Кроме того, вот уже на протяжении 10 лет лизинговый портфель растет опережающими темпами: совокупный среднегодовой темп прироста (CAGR) – 15,8% против 12,3% по кредитному портфелю корпоративных заемщиков (график 1). Частично такая высокая динамика объясняется эффектом низкой базы, в то же время в последние годы именно лизинг стал одним из наиболее развивающихся источников привлечения заемных средств.

Риск-профиль лизинговой компании

С ростом объемов лизинговой деятельности увеличиваются риски для финансового сектора, обусловленные взаимосвязанностью лизинга и финансовых компаний. При этом риск-профиль лизингодателей изучен недостаточно. Идентификация риск-профиля лизинговой компании может представлять интерес как для инвесторов, так и для самих участников рынка с целью развития собственных систем управления рисками (политики формирования резервов на возможные потери по лизинговым договорам, показателей аппетита риска и т.п.), перед регулятором отрасли также встанет задача по определению риск-профиля лизинговой компании.

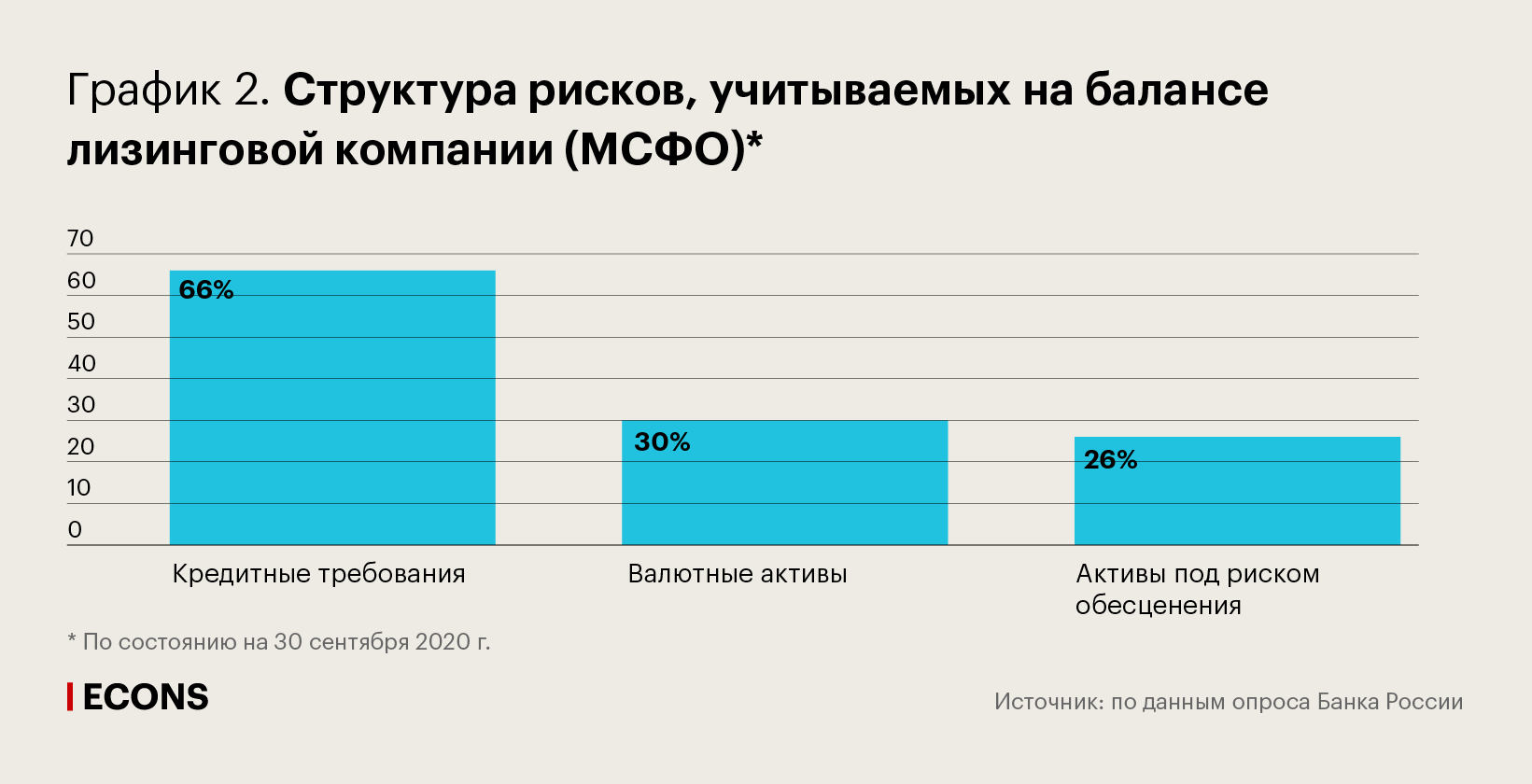

По данным агрегированного баланса (МСФО) 21 крупнейшей лизинговой компании (72% лизингового портфеля сектора), составленного по данным опроса Банка России по состоянию на 30 сентября 2020 г., к основным рискам лизингодателей относятся: риск контрагента (кредитный риск, риск концентрации на одного лизингополучателя или группу) и рыночный риск (обесценение стоимости предмета лизинга, валютный риск).

Основная часть кредитных рисков сформирована задолженностью лизингополучателей (чистые инвестиции в лизинг) – около 80% всех кредитных требований, еще по 10% приходится на требования кредитного характера по размещенным средствам в банках (остатки на расчетных счетах и депозиты) и авансы поставщикам лизингового имущества.

Отличительная особенность кредитных рисков, характерных для лизинговых отношений, заключается в праве на досрочное расторжение договора лизинга на условиях, предусмотренных в договоре (в том числе в случае просрочки по платежам), которое характерно для лизинга и может применяться как лизингодателем, так и лизингополучателем. По этой причине кредитный риск у лизинговой компании возникает не по всему объему лизинговых платежей, а только по текущей задолженности лизингополучателя (в пределах нескольких платежей).

Для наиболее крупных лизинговых компаний характерен риск концентрации у одного лизингополучателя или группы. Так, согласно данным опроса крупнейших лизинговых компаний, на топ-5 лизингополучателей приходится 17% всей задолженности лизингового портфеля выборки. При этом наиболее явно риски концентрации выражены для компаний, специализирующихся на лизинге авиа- и железнодорожного транспорта, что обусловлено ограниченным количеством поставщиков данных услуг в экономике.

В случае расторжения договора кредитный риск трансформируется в риск обесценения предмета лизинга в связи с необходимостью продажи имущества или поиска нового лизингополучателя. Такое структурирование договорных отношений делает лизинговые компании более чувствительными именно к рыночному риску – снижения стоимости имущества, риску его ликвидности (поиск лизингополучателей), универсальности предмета лизинга (обеспечения по договору), – чем в случае с банковским кредитованием под залог приобретаемого имущества, когда в кредитном договоре у заемщика нет возможности для одностороннего расторжения и особое внимание уделяется его кредитоспособности.

Как показывает практика, рыночные риски лизингового имущества действительно имеют существенное значение. Зачастую характеристики предмета лизинга являются узкоспециализированными, а само имущество не имеет ликвидного рынка сбыта. При этом лизинговые компании не всегда могут позволить отказаться от таких сделок и вынуждены искать постоянный баланс между риском и доходами.

Согласно данным опроса, около 53% лизинговых платежей приходится на низколиквидное и специфическое имущество: 28% – железнодорожная техника, 16% – морские и речные суда, 9% – авиатранспорт. При этом каких-либо регуляторных требований по переоценке лизингового имущества для лизингодателей не существует, кроме компаний, ведущих отчетность в соответствии с МСФО, – это 21 компания, или около 7% по количеству участников рынка. Такая недооценка риска может приводить к искажению капитала лизинговых компаний, и его реальная экономическая емкость для абсорбции потенциальных убытков может быть значительно меньше.

Кроме рисков обесценения и ликвидности лизингового имущества, в структуре рыночного риска выделяются валютные риски. На лизинг в валюте приходится 30% активов крупнейших лизинговых компаний (преимущественно авиализинг). При этом 99% валютных лизинговых договоров приходится на четыре компании, прямо или опосредованно связанные с государством. Таким образом, за исключением нескольких компаний валютные риски лизингового сектора в целом являются сбалансированными.

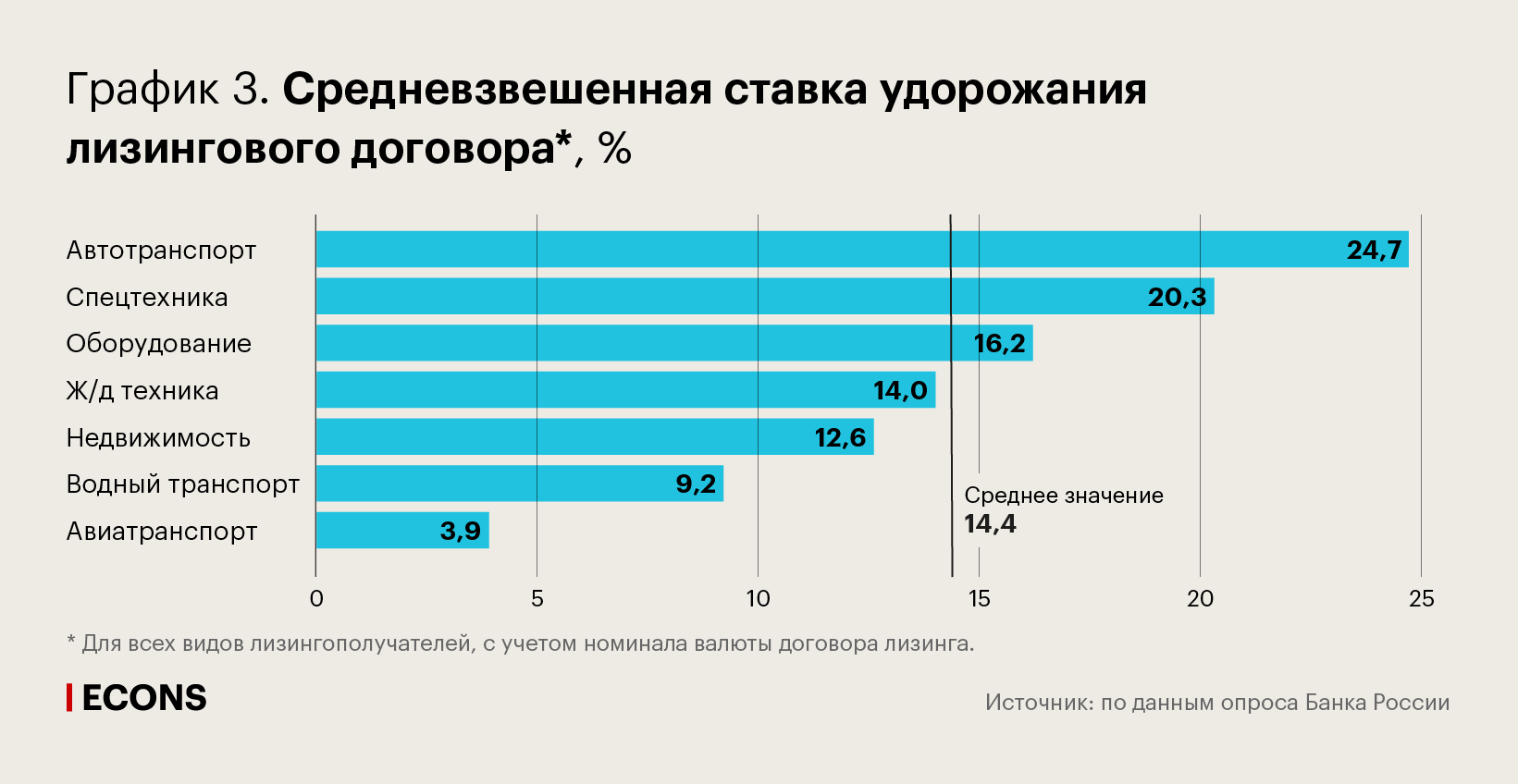

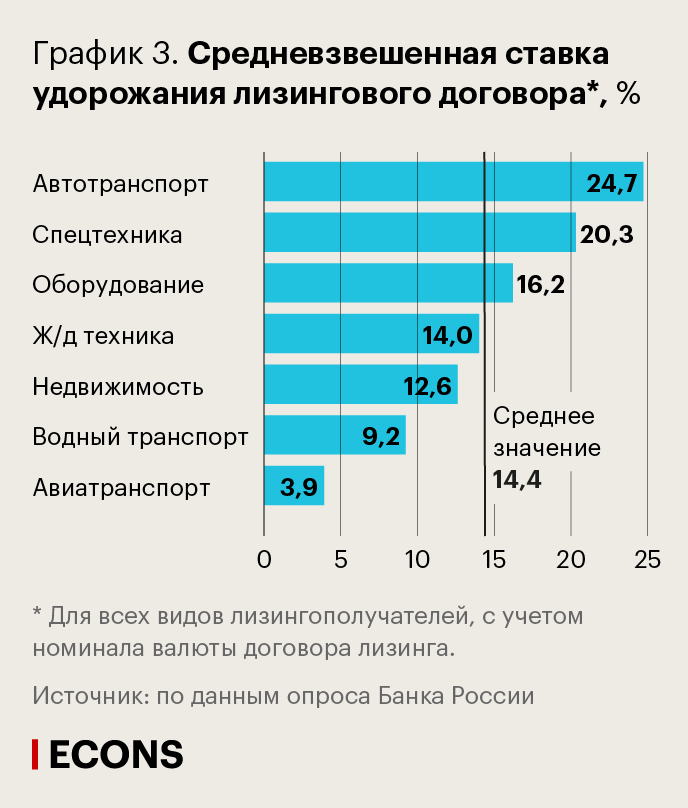

Общий риск-профиль лизинговой компании также может быть оценен по стоимости услуг лизингодателей. Согласно результатам опроса крупнейших лизинговых компаний, средняя ставка удорожания по договору лизинга (отношение переплаты по договору к стоимости имущества, или ставка аннуитета в годовом эквиваленте, – термин «процентная ставка» в лизинге не используется), рассчитанная для аннуитетного платежа, составляет 14,4% годовых и колеблется от 3,9% в авиализинге до 24,7% для автотранспорта. В целом указанные значения находятся на уровне процентных ставок по банковским кредитам (с учетом ориентации таких сегментов лизингового имущества, как автотранспорт, оборудование и спецтехника, в основном на заемщиков из класса малого и среднего предпринимательства), следовательно, по риск-профилю клиенты лизинговых компаний могут быть сопоставимы с банковскими заемщиками.

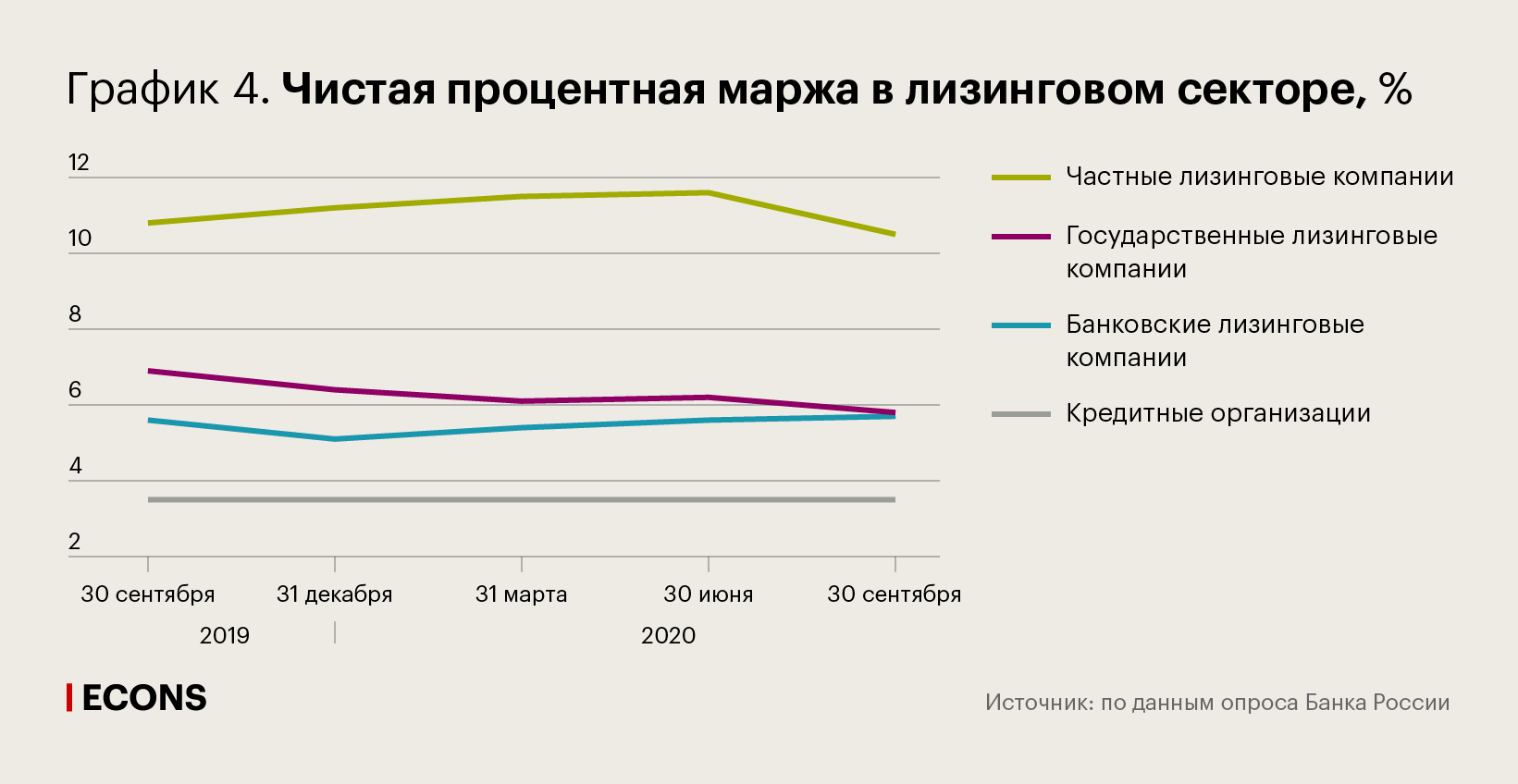

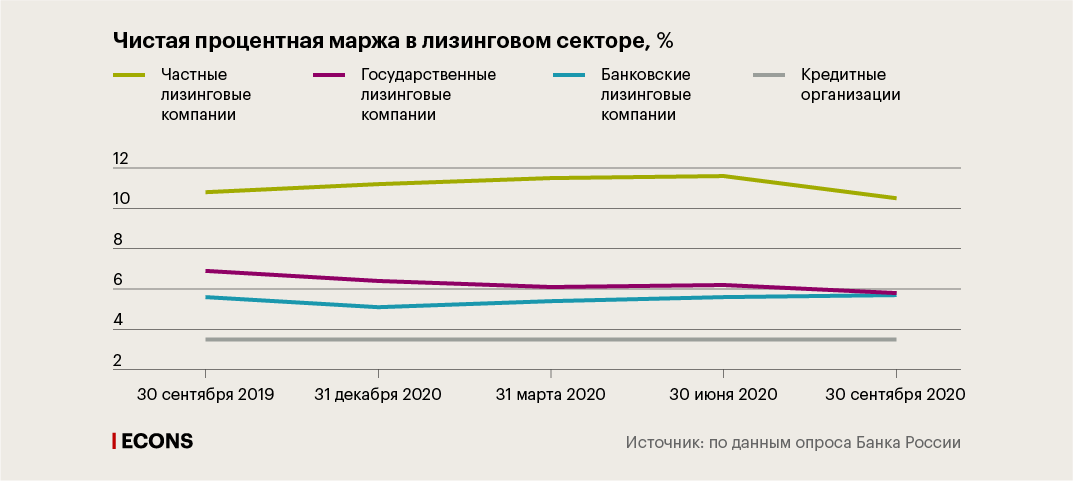

Однако более показательным может быть анализ маржинальности лизинговых компаний с учетом расходов на обслуживание привлеченного капитала (чистая процентная маржа – отношение чистого процентного дохода к активам, приносящим процентный доход) в сравнении с кредитными организациями.

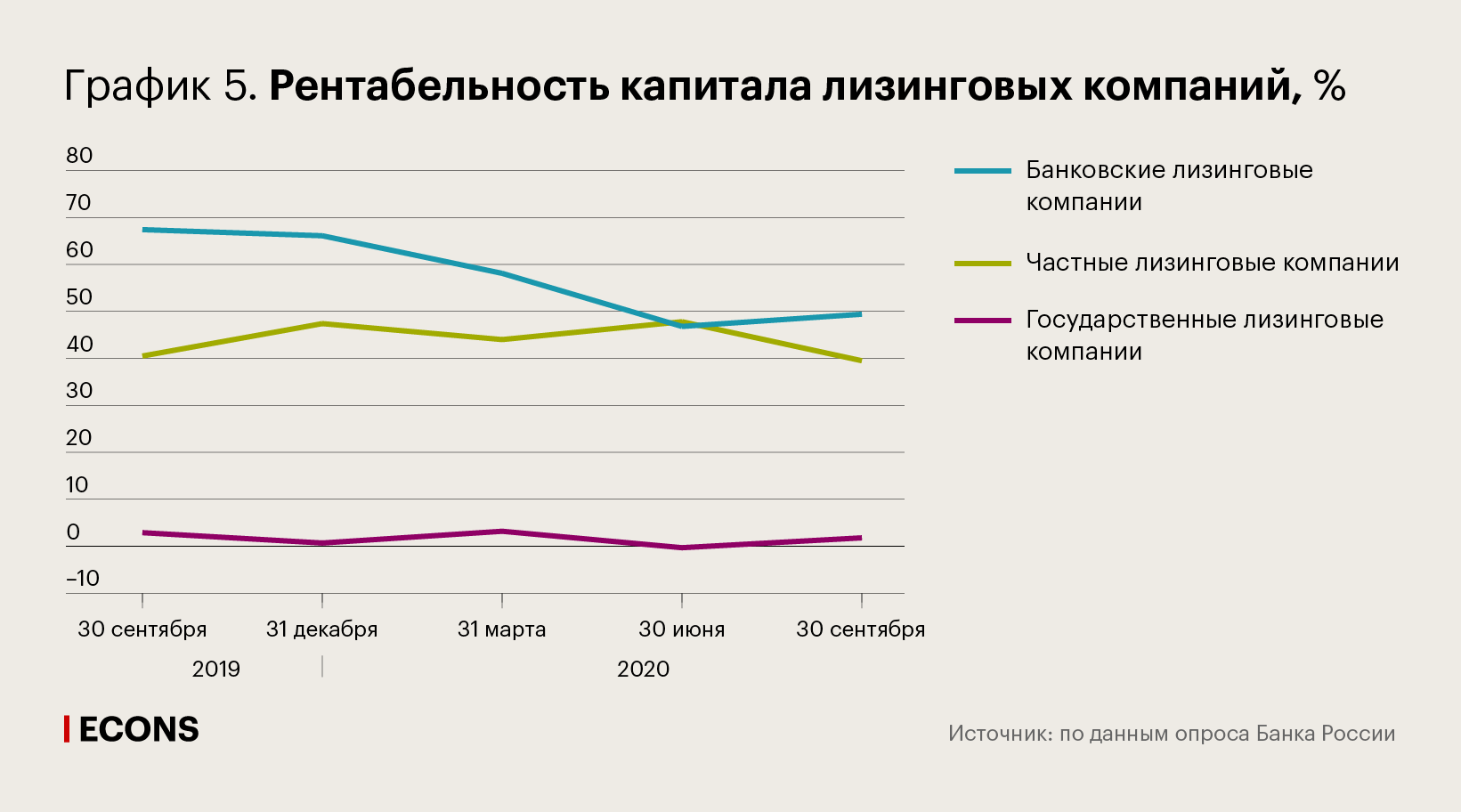

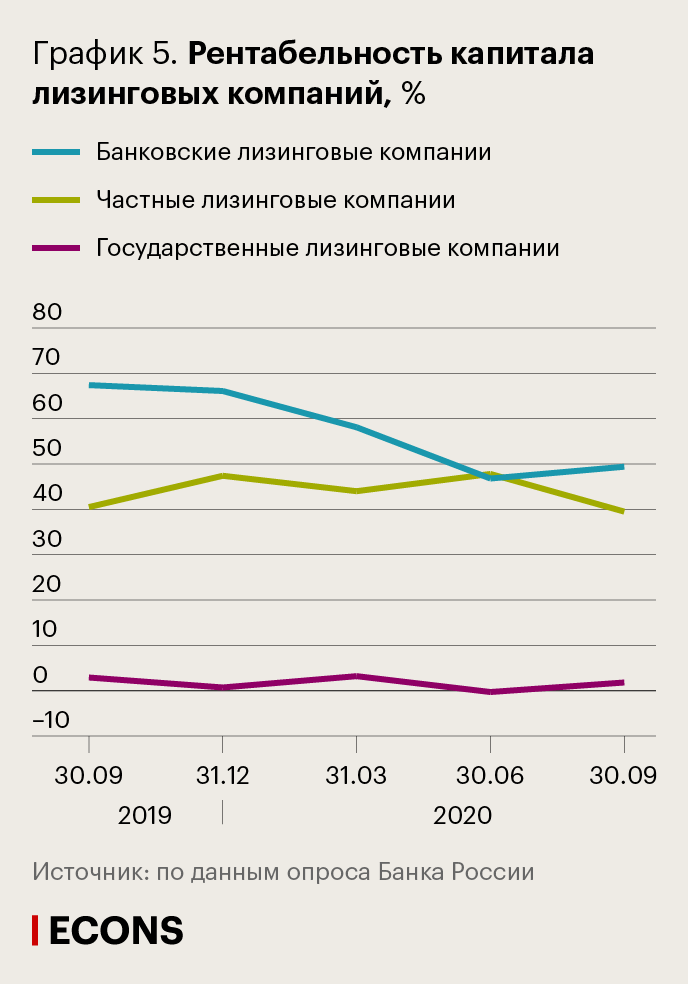

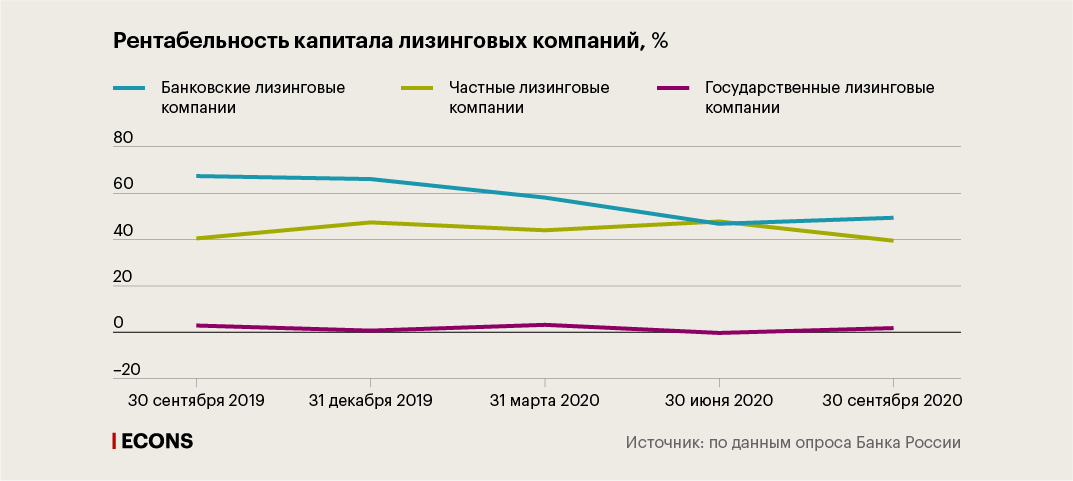

Среднее значение чистой процентной маржи в лизинговом секторе составляет от 6,3% до 7,1%, что в два раза превышает среднерыночную маржу банковского сектора (график 4). Этот же фактор обуславливает высокую рентабельность лизинговых компаний (от 44% до 78,8%), связанных с банками и частным сектором. При этом в случае с банковскими лизинговыми компаниями это во многом связано с аллокацией издержек на балансе материнского банка и относительно небольшим объемом капитала.

В силу этих особенностей риск-профиля (трансформация кредитного риска в риск обесценения имущества и его повышенная волатильность, повышенная маржинальность и рентабельность в сравнении с кредитными организациями) лизинговые компании имеют особый статус и специфику среди участников финансового рынка. Кроме того, риск-профиль лизинговых компаний опосредованно влияет на других участников финансового рынка через каналы кросс-секторальной связанности.

Кросс-секторальные риски

Специфика лизинговой деятельности предполагает высокие риски межсекторальных связей. В частности, со стороны активов такие связи обусловлены лизинговыми договорами с субъектами реального сектора экономики, среди которых наибольший объем приходится на логистический сектор (грузо-, пассажиро- и авиаперевозки). В то же время структура привлеченных средств лизинговых компаний обуславливает не менее тесную связанность лизинговых компаний с кредитными и некредитными финансовыми организациями.

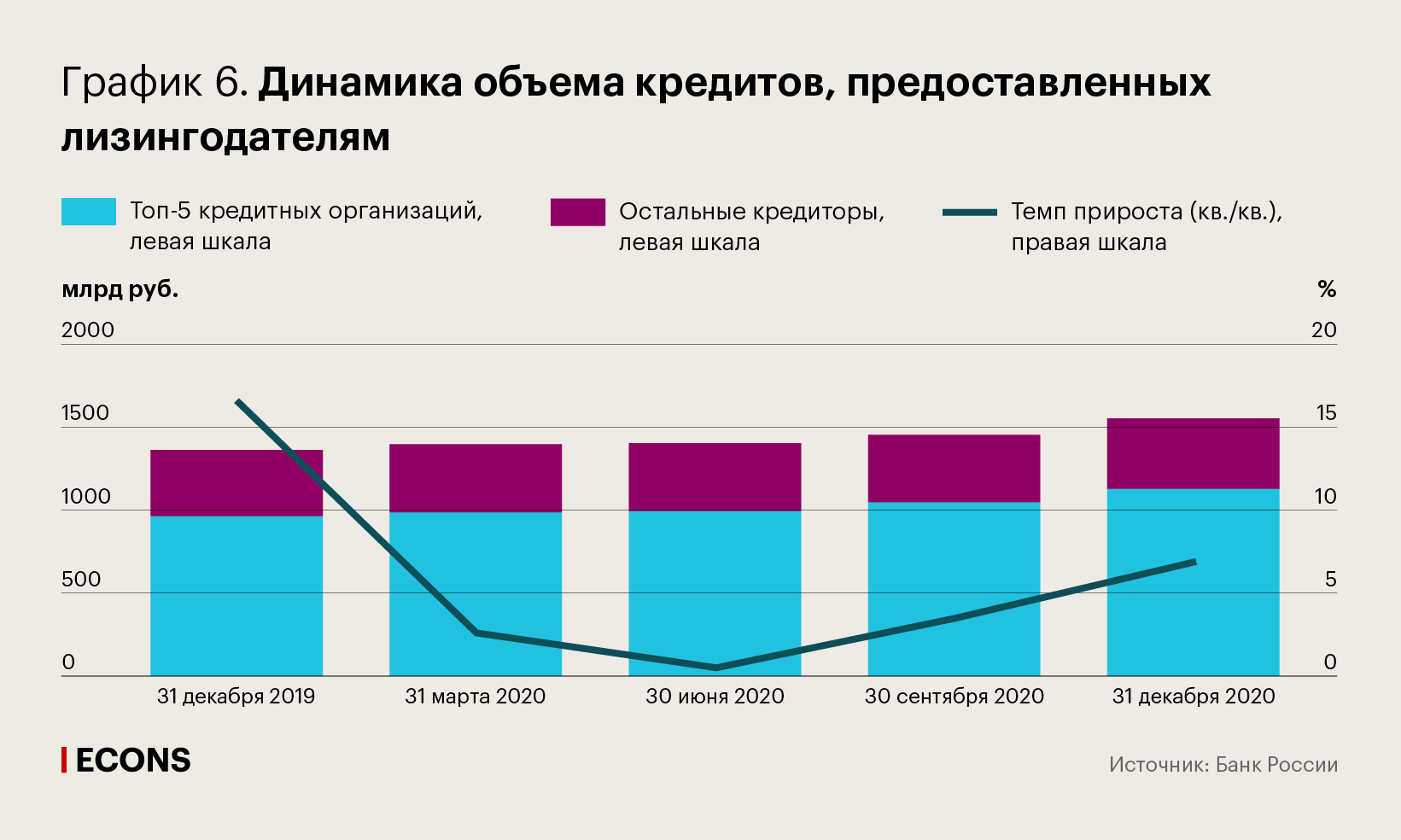

По данным Банка России, на протяжении 2019–2020 гг. кредиты имеют около 100 лизинговых компаний в 140 кредитных организациях. Остаток задолженности по привлеченным лизинговыми компаниями банковским кредитам по состоянию на конец 2020 г. составил 1,6 трлн руб. (3,5% от всех кредитов, предоставленных корпоративным заемщикам банковского сектора). Практически весь объем задолженности по ним (90%) оценивается банками как качественный с умеренным уровнем резервов на возможные потери (средневзвешенная доля резервов 3%). При этом банковские кредиты лизинговой отрасли распределены неравномерно: на банковские лизинговые компании приходится около 62% задолженности, на государственные – 33% и на частные – 5%.

Стоит отметить, что для рынка лизинга характерна высокая концентрация как со стороны кредиторов, так и со стороны заемщиков. Так, по состоянию на 31 декабря 2020 г. на топ-5 банков приходится около 73% всех кредитов, предоставленных лизингодателям, а на пять крупнейших лизингодателей-заемщиков – 70% задолженности. Однако крупные банки не несут больших кредитных рисков, так как максимальная доля в их кредитных портфелях, приходящаяся на ссуды лизинговым компаниям, не превышает 5%, кроме того, практически весь объем задолженности приходится на дочерние компании.

Кроме кредитов банков, еще одним каналом передачи рисков являются облигационные обязательства лизинговых компаний. Но примечательно, что лизинговые компании, входящие в банковские группы, практически не используют облигации как способ финансирования: данное обстоятельство также может быть связано с минимизацией издержек банками на привлечение финансирования напрямую через дочерние лизинговые компании (в том числе в части меньшей премии за риск для банка).

По данным Cbonds, начиная c 2018 г. объем облигаций в обращении по непогашенному номиналу, выпущенных лизинговыми компаниями, вырос в 1,55 раза и на 31 декабря 2020 г. составил 697 млрд руб., за этот период их доля от общего объема рынка облигаций увеличилась на 0,3 п.п. до 1,7%. На облигационном рынке представлены выпуски только 23 лизинговых компаний (или около 10% от количества участников рынка), среди которых три государственные. На долю трех крупнейших эмитентов – ПАО «ГТЛК», АО «ВЭБ-лизинг», ПАО «ТрансФин-М» – приходится 84% от всего объема лизинговых облигаций и 69 из 140 выпусков. При этом только первые две из указанных выше компаний выпускают облигации в иностранной валюте (на них приходится 29% от всего объема рынка облигаций лизинговых компаний). Необходимо отметить, что за последний год для компаний, собственниками которых являются частные организации, характерны более высокие относительные темпы прироста облигационного финансирования.

Основными держателями облигаций лизинговых компаний среди финансовых организаций являются кредитные организации, на долю которых приходится 43%, и негосударственные пенсионные фонды с долей 18%. Чуть более 8% приходится на страховые компании, доля частных инвесторов – физических лиц составляет лишь менее 4%.

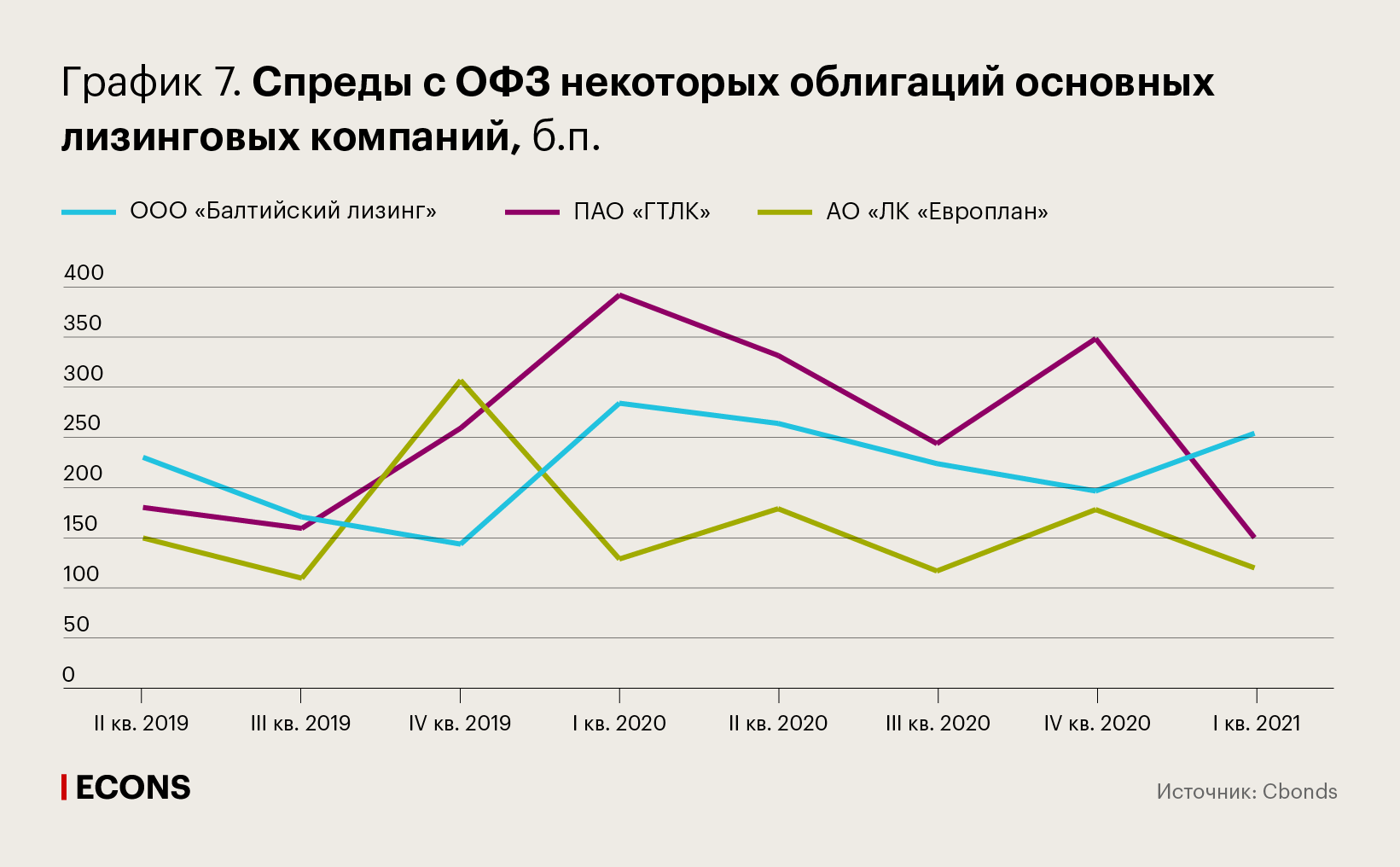

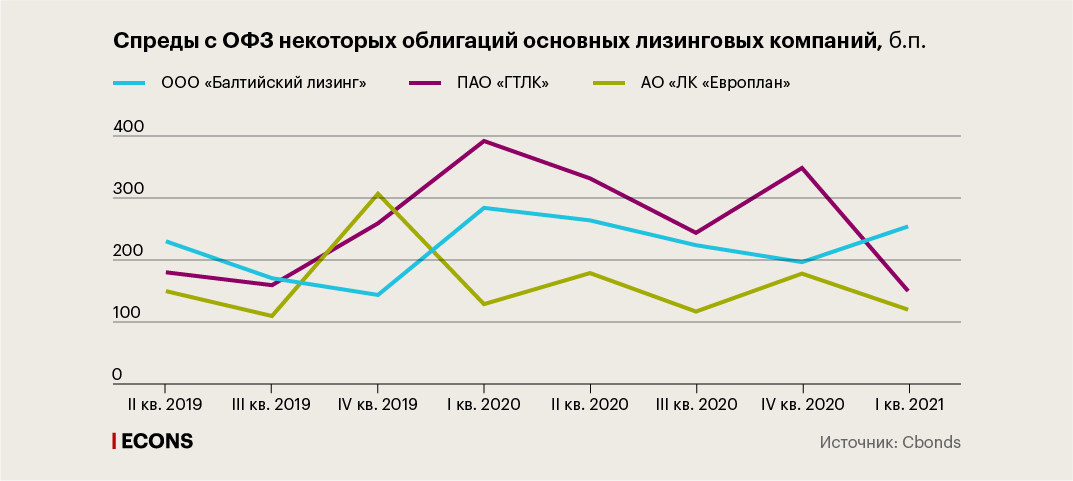

При этом кредитные риски крупнейших эмитентов – лизинговых компаний оцениваются рыночными инвесторами как умеренные. По данным Cbonds, спред доходности облигаций лизинговых компаний к доходности облигаций федерального займа (ОФЗ) с аналогичной дюрацией (G-spread) по наиболее ликвидным выпускам облигаций ПАО «ГТЛК», АО «ЛК «Европлан» и ООО «Балтийский лизинг» преимущественно не превышает 400 б.п. (график 7). Данное значение спреда больше сопоставимо со стоимостью риска для корпоративных эмитентов реального сектора, чем для финансовых организаций, что во многом связано как с недостаточной прозрачностью лизинговых компаний, так и с более высоким уровнем рисков, в целом характерным для них.

Однако премия к доходности ОФЗ также учитывает и прочие риски помимо риска дефолта. Например, риск ликвидности, который оценивается в том числе с помощью разницы между ценой покупки и ценой продажи облигации (Bid-Ask spread). На конец 2020 г. средневзвешенное значение Bid-Ask spread облигаций лизинговых компаний составляло 156 б.п. При этом Bid-Ask spread по ОФЗ равен 20 б.п., а у крупных банков (ПАО Сбербанк, Банк ВТБ и Банк ГПБ) – 83 б.п. Таким образом, уровень ликвидности облигаций лизинговых компаний опять же отличается от организаций финансового сектора, что частично объясняется специфическим риском лизинговых компаний.

В текущих условиях при относительно небольшом объеме выданных кредитов и выпущенных облигаций в лизинговой отрасли кредитные риски банков и держателей облигаций оцениваются как умеренные. Однако с учетом стабильно высоких среднегодовых темпов прироста лизингового рынка в сочетании с активным развитием фондового рынка в последнее время, а также повышенной чувствительности лизинговой деятельности к экономическим стрессам в целом объемы и риски кросс-секторальных связей лизингового рынка с другими участниками финансового рынка будут возрастать, что требует их дальнейшего анализа и контроля на постоянной основе.

Налоговые преимущества лизинга

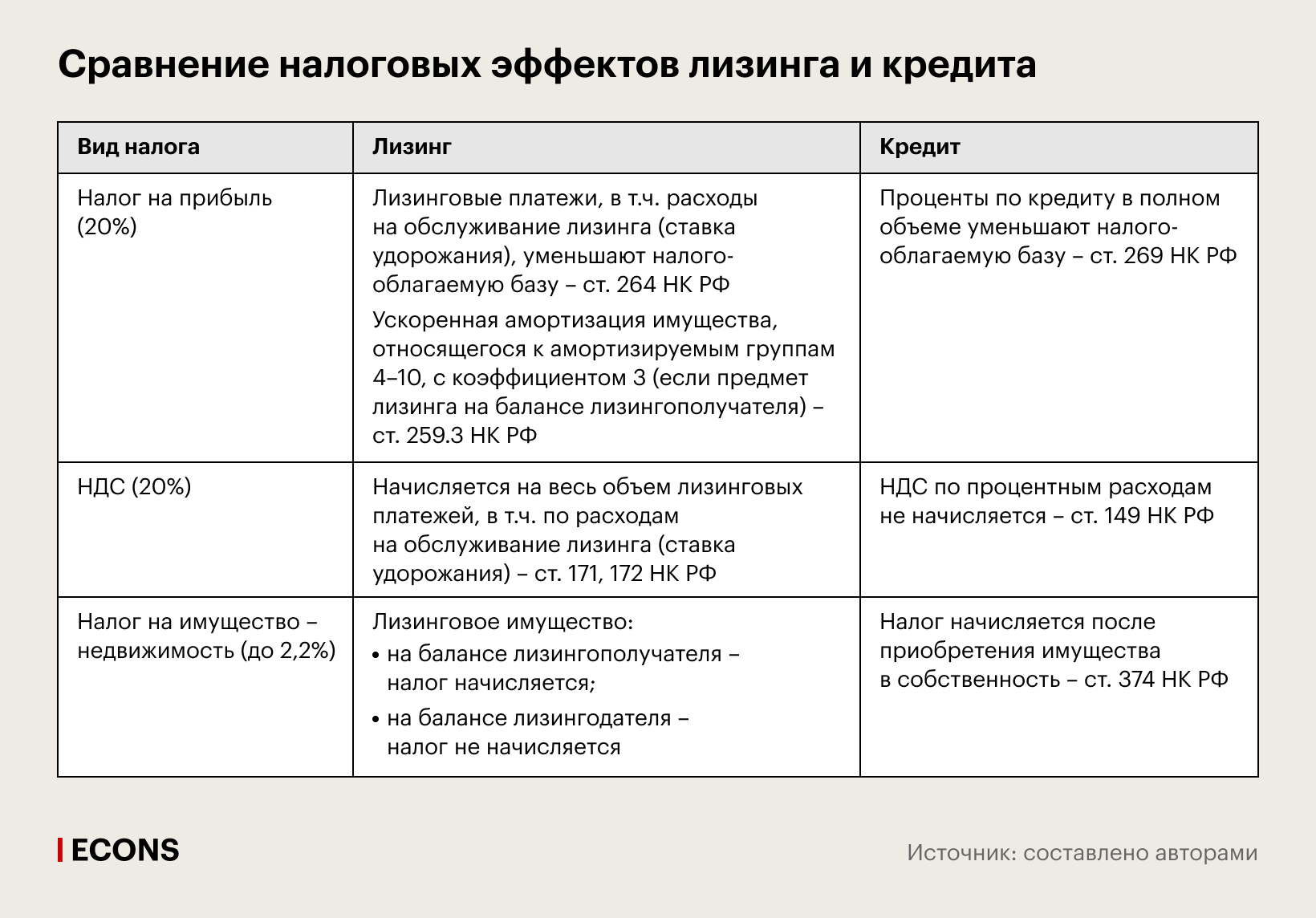

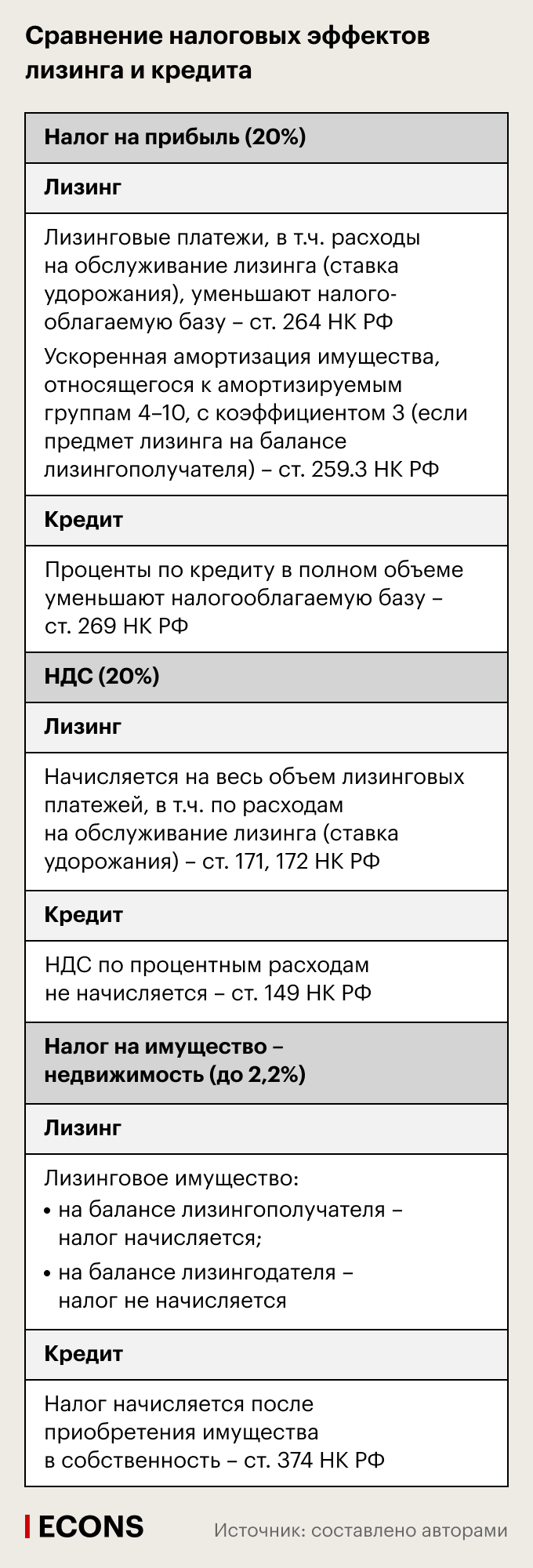

Основным отличием и преимуществом лизинга для клиента в сравнении с кредитом под залог приобретаемого основного средства являются налоговые преференции. К ним относятся: ускоренная амортизация основных средств; учет НДС к зачету по всей сумме лизингового платежа, в том числе в части услуг лизингодателя (ставка удорожания); освобождение от налога на имущество (недвижимость) в случае, если предмет лизинга учитывается на балансе лизингодателя (табл.).

Основные налоговые стимулы лизинга по существу являются косвенным субсидированием государством расходов по привлеченным средствам для инвестиций в основной капитал.

В самом общем случае, по нашим оценкам, объем таких налоговых преимуществ по среднему договору лизинга может быть эквивалентен от 20% до 35% ставки удорожания. Например, по данным опроса лизинговых компаний, при средней для компании малого и среднего бизнеса ставке лизинга по договору в 25% годовых (оборудование), сроке 4 года и стоимости имущества в 20 млн руб. реальная ставка удорожания с учетом налоговых компенсаций может снизиться от 5 п.п. до 8,5 п.п., то есть до 20% или 16,5% годовых (лизинг движимого и недвижимого имущества соответственно). При этом среднерыночная ставка по кредиту под залог приобретаемого имущества составляет около 14% годовых (без учета льготных программ поддержки малого и среднего бизнеса), а с учетом расходов на страхование предмета залога по кредиту и прочих связанных издержек может достигать 16% годовых.

Стоит отметить, что в низкоинфляционной среде конкурентные преимущества лизинга для заемщика имеют меньшую привлекательность. С одной стороны, банки быстрее реагируют на изменение условий в финансовой системе и снижают процентные ставки по кредитам с целью конкуренции за заемщиков. С другой – параллельно происходит снижение альтернативной ставки доходности инвестиций, что также уменьшает эффект реинвестирования сэкономленных расходов на налогах при лизинге (в нашем примере – 5%). Впрочем, экономическая обоснованность лизинга или кредита должна рассчитываться в каждом случае индивидуально, так как на нее влияет множество переменных (срочность и валюта договора, объем сделки, амортизационная группа основного средства и т.п.).

Таким образом, по итогам проведенного анализа можно заключить:

- Лизинговые компании за счет права собственности на предмет лизинга лучше защищены от кредитного риска, но сильнее, чем кредитные организации, подвержены влиянию рисков обесценения имущества. При этом на фоне отсутствия регуляторных требований данный риск может не отражаться в стоимости капитала лизинговых компаний, которые не ведут финансовый учет по МСФО, что снижает их финансовую устойчивость.

- В связи с недостаточной транспарентностью лизингового сектора, в том числе его риск-профиля для среднестатистического инвестора, повышенных рисков, принимаемых лизингодателями, для многих из них, не связанных с кредитными организациями, характерна относительно высокая премия за риск на рынке облигационных заимствований. При этом сам рынок облигаций лизинговых компаний находится в стадии развития и число эмитентов пока ограниченно. Для лизинговых компаний характерны тесные связи с кредитными организациями, что во многом связано с идентичностью вида финансовых услуг для конечного получателя. Около 30% совокупного лизингового портфеля профинансировано банковскими кредитами, но эти кредиты преимущественно распределены среди лизинговых компаний – участников банковских групп, что ставит вопрос о равной финансовой доступности и конкуренции среди лизинговых компаний.

- Налоговые преимущества лизинга существенно компенсируют расходы лизингополучателя по лизингу (оценочно 20–35% ставки удорожания лизингового договора), что делает его конкурентным видом финансирования по сравнению с кредитом под залог приобретаемого имущества.