Мировая цифровизация валют

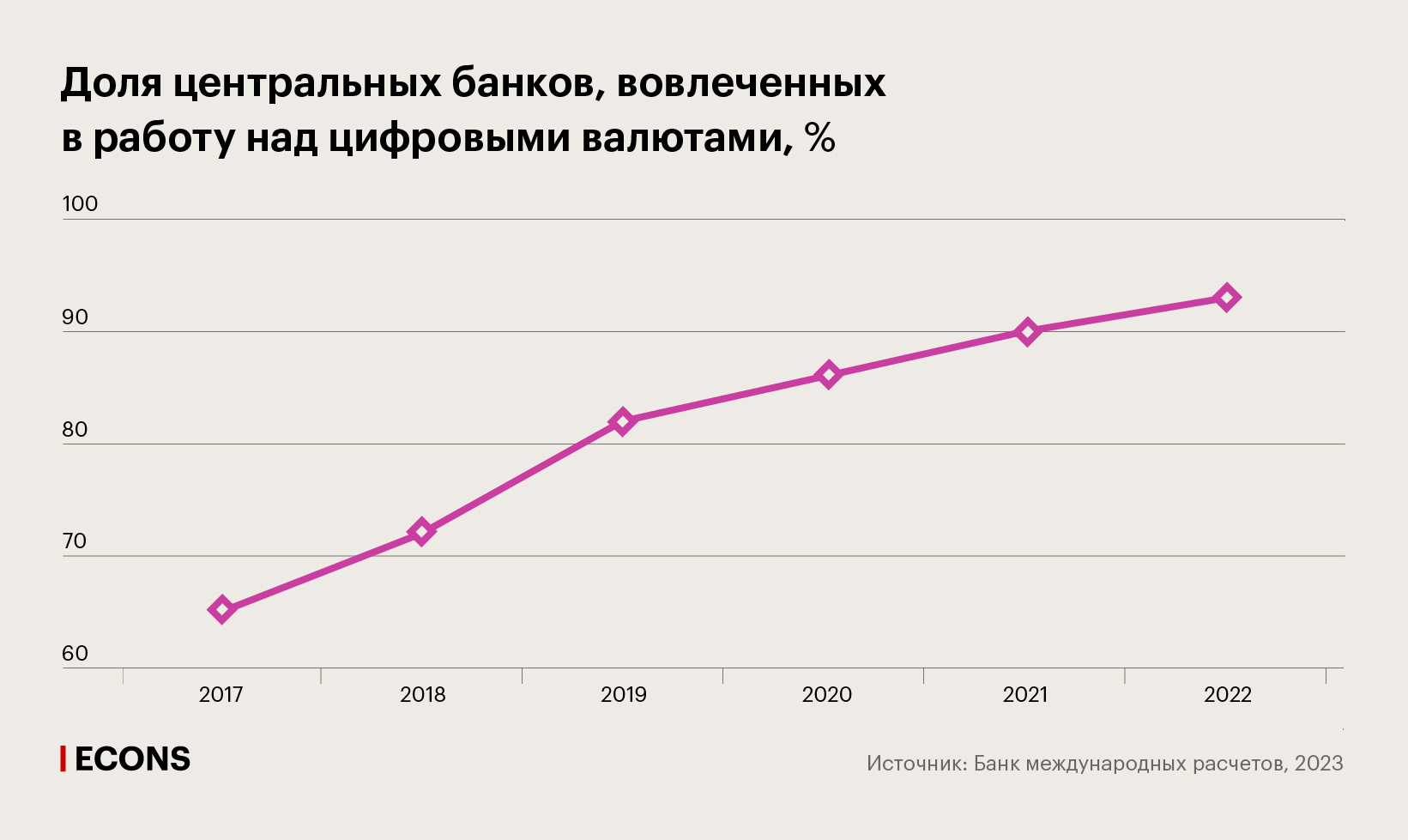

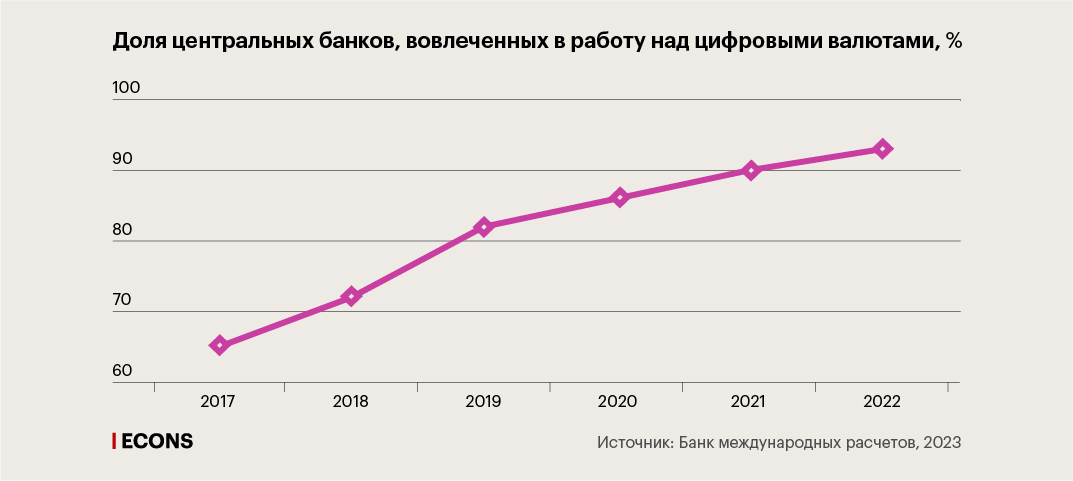

Цифровые валюты центральных банков (CBDC) могут появиться в ближайшие годы и сразу во множестве стран, выяснил Банк международных расчетов (BIS), опросив представителей 86 монетарных регуляторов. На охваченные опросом юрисдикции приходится 82% мирового населения и 94% мирового ВВП, среди них 28 развитых экономик и 58 развивающихся (Россия в исследование не вошла). Доля центральных банков, которые проводят какую-либо связанную с CBDC работу, выросла до 93% – для сравнения, в 2017 г. таковых было 65%. А доля регуляторов, которые уже ведут эксперименты с этой технологией или даже работают над пилотным проектом цифровой валюты, превысила половину выборки.

На 2023 г. в четырех юрисдикциях уже выпустили розничные цифровые валюты – это сделали монетарные регуляторы Багамских Островов, Восточно-Карибских государств, Ямайки и Нигерии. Некоторые регуляторы опубликовали результаты экспериментов с цифровыми валютами, включая, например, шведский Риксбанк, Резервный банк Австралии, Денежно-кредитное управление Сингапура совместно с ФРБ Нью-Йорка.

Активнее, судя по результатам опроса, в развитие CBDC вовлечены центробанки на развивающихся рынках: доля стран, которые строят пилотные платформы для розничных (29%) или оптовых (16%) CBDC, в полтора раза превышает аналогичные показатели для развитых экономик (18% и 10% соответственно).

Чаще всего речь идет именно о работе над розничными цифровыми валютами (то есть доступными широкому кругу пользователей, включая физических лиц и бизнес) – против оптовых CBDC (то есть доступных финансовым посредникам, как правило банкам). Почти четверть опрошенных центробанков разрабатывают пилоты розничных проектов – в два раза больше, чем для оптовой версии CBDC. В качестве основных мотивов для такого решения центробанки упоминают эффективность национальных платежей, повышение финансовой стабильности (банковские, или кредитные, деньги имеют высокую процикличность, тогда как центробанки могут выпускать CBDC контрциклично) и эффективность трансграничных расчетов. Для развивающихся стран ключевую роль играет также возможность повышения финансовой инклюзии.

В свою очередь, оптовые цифровые валюты рассматриваются в первую очередь как способ развития трансграничных платежей. Пример подобного проекта – Project Dunbar, совместное детище Резервного банка Австралии, центробанка Малайзии, Денежно-кредитного управления Сингапура, Резервного банка ЮАР и BIS Innovation Hub: идея Project Dunbar именно в том, чтобы, объединив на одной платформе цифровые валюты нескольких центробанков, упростить и ускорить трансграничные платежи, снизив связанные с ними транзакционные издержки.

CBDC при этом не рассматриваются регуляторами как конкурент или замена для уже существующих систем быстрых платежей (такие есть более чем в 70% включенных в опрос юрисдикций, еще 18% планируют их запуск) – в основном их считают комплементарными решениями.

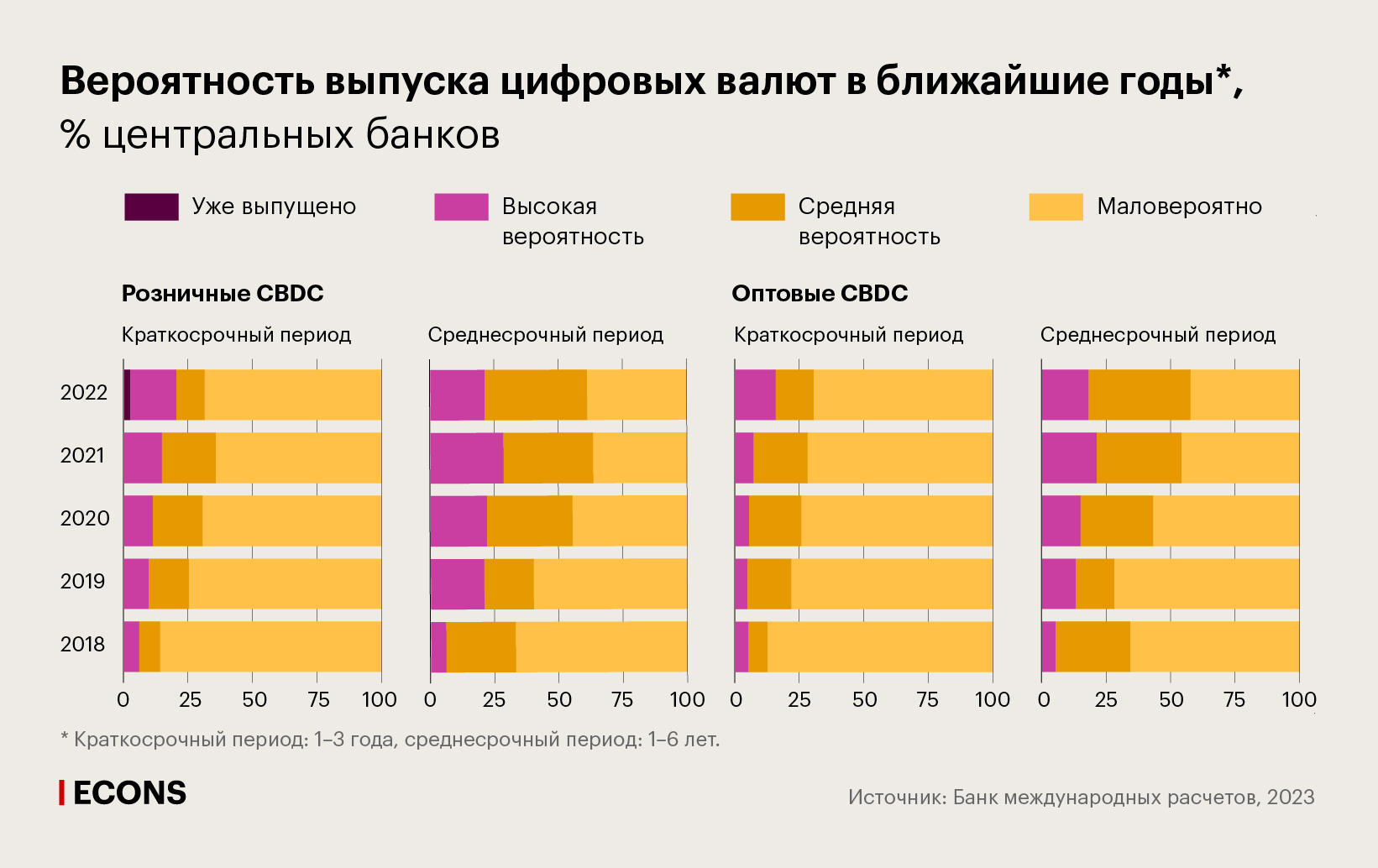

Доля центробанков, которые с высокой вероятностью запустят розничную CBDC на горизонте ближайших трех лет, за год выросла с 15% до 18%. Доля центробанков, планирующих выпуск оптовых цифровых валют в краткосрочном периоде, увеличилась вдвое: с 8% до 16%. Исходя из этих данных, BIS прогнозирует, что к 2030 г. в мире будет как минимум 15 розничных и 9 оптовых CBDC. Если же исходить из средней вероятности (см. график ниже), то к 2030 г. своя цифровая валюта будет более чем у каждого второго центрального банка.

Порядка 60% центробанков отметили, что их работу над CBDC ускорило развитие криптоактивов и стейблкоинов – тем более что рынки этих активов в прошлом году характеризовались повышенной турбулентностью. Параллельно центробанки и международные регуляторы заняты созданием стандартов и разработкой принципов мониторинга этой индустрии.

Впрочем, вопрос регулирования самих CBDC тоже не решен: четверть регуляторов пока не имеют необходимой для выпуска и обращения цифровой валюты законодательной базы, еще 40% не уверены в ее достаточности. Около 8% юрисдикций в данный момент меняют законы, чтобы использование CBDC стало возможным, – например, Еврокомиссия в конце июня 2023 г. предложила регуляторную базу для цифрового евро.

В России законопроект о цифровом рубле прошел первое чтение в марте 2023 г. – теперь Банк России ждет окончательного принятия закона для запуска пилотного проекта цифрового рубля совместно с 13 коммерческими банками, рассказала на Финансовом конгрессе Банка России первый заместитель председателя Банка России Ольга Скоробогатова. Российский регулятор, как и большая часть его зарубежных «коллег», строит цифровую валюту по розничной модели. Предполагается, что внедрение цифрового рубля начнется в 2025–2027 гг.

Цифровые валюты центральных банков лягут в основу денежной системы будущего, прогнозировали эксперты BIS в своем недавно опубликованном годовом отчете. Они полагают, что CBDC будут интегрированы в рамках единого реестра с цифровыми депозитами коммерческих банков и прочими токенизированными активами, при этом валюты центральных банков будут играть ту же роль, которая в существующей системе отведена резервам. Такая финансовая архитектура позволит проводить программируемые транзакции, что позволит и сократить время на проведение операций (в том числе за счет сокращения числа посредников, участвующих в проведении сделок – например, на рынке ценных бумаг), и исключить ряд сопутствующих рисков, таких как расчетный риск (риск задержки или неисполнения транзакций, возникающий в том числе из-за разницы во времени между финансовыми центрами) или риски контрагента и падения стоимости залогов в торговом финансировании.

Представители российских банков на Финансовом конгрессе также подчеркивали важность использования смарт-контрактов на основе цифрового рубля, то есть возможности «запрограммировать» цифровые деньги на определенные виды использования – например, для выплаты зарплат, субсидий и иных мер господдержки или для того, чтобы часть средств становилась доступной в определенные даты для определенных расходов. Рынок оценивает долю платежей, которая может быть «запрограммирована» на целевое использование, в 10–20%, отметила Ольга Скоробогатова.