Альтернативное кредитование

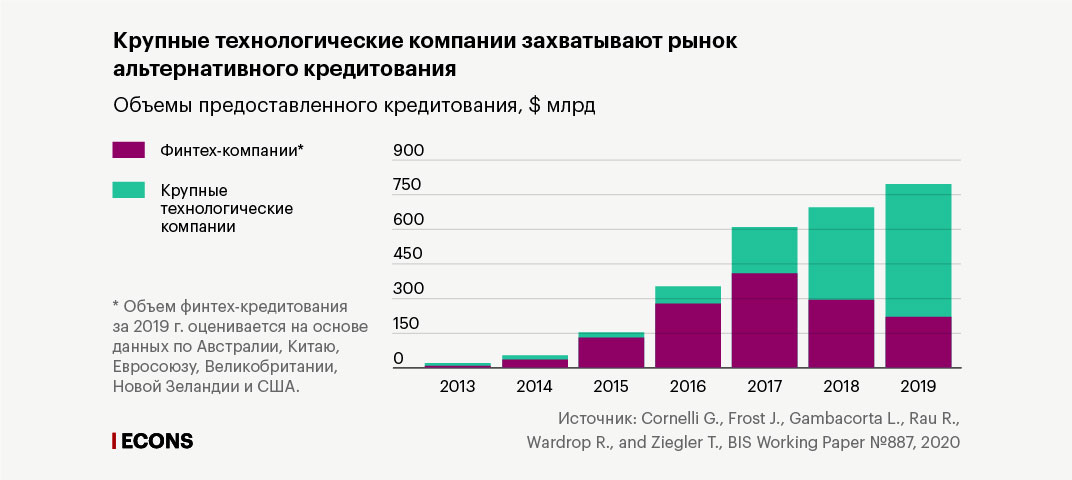

Банки и другие традиционные кредитные организации остаются основным источником финансирования для компаний и домохозяйств в большинстве экономик, но финтех-платформы и крупные технологические компании активно наращивают свои операции по всему миру. По оценке Банка международных расчетов (BIS), объем выданных кредитов этими двумя секторами финансового рынка в 2019 г.

достиг $795 млрд против $694 млрд годом ранее. При этом если еще в 2017 г. порядка 70% глобального рынка альтернативного кредитования занимали финтех-платформы, то по итогам 2019 г., как следует из оценок BIS, пропорция поменялась: более 70% рынка принадлежит крупным технологическим компаниям.

Под финтех-кредитованием аналитики BIS подразумевают как деятельность P2P-платформ и маркетплейсов, которые кредитуют потребителей, бизнес или выдают займы под залог недвижимости, так и, например, выпуск мини-бондов (облигации, выпускаемые небольшими компаниями через биржи или другие финансовые платформы, в том числе краудфандинговые) – но в эту категорию не входит сам краудфандинг. Кредитование техногигантами (bigtech-кредитование) – кредитная деятельность технологических фирм, для которых финансовые операции составляют лишь небольшую часть их деятельности, могут осуществляться в партнерстве с финансовыми компаниями и строятся на использовании уже сформированной пользовательской базы. Выборка BIS включает технокомпании, деятельность которых покрывает 31 страну из рассматриваемых 79 стран, в нее входят, в частности, Amazon, Alibaba, Apple, Facebook, Google, из российских компаний включены МТС Банк, Ozon и «Яндекс».

- Главным драйвером для обоих сегментов рынка альтернативного кредитования выступает Китай, на долю которого приходится порядка 20% глобального объема альтернативных кредитов. В самом Китае их доля достигла 2% рынка внутреннего кредитования. Такие технологические компании, как Ant Group (Alibaba), WeBank (Tencent), Du Xiaoman (Baidu) и онлайн-платформа JD.com, по данным, предоставленным Народным банком Китая, в 2018 г. выдали кредитов на $363 млрд, а в 2019-м – уже на $516 млрд. Этот объем включает кредиты различным заемщикам – от ссуд для малого бизнеса на платформе Taobao от Alibaba до потребительских займов через WeBank или кредитов студентам от Du Xiaoman.

- Одновременно в 2018–2019 гг. китайские финтех-платформы, напротив, сократили кредитование из-за дефолтов ряда платформ: если на пике в ноябре 2015 г. их было 3600, то к декабрю 2019 г. осталось всего 343. Именно спадом китайского финтех-кредитования объясняется сокращение его глобальной доли в пользу bigtech-кредита, хотя в самом Китае, вполне вероятно, финтех все еще доминирует.

- Максимальную долю на внутреннем рынке кредитования альтернативные формы занимают в Кении – 5,8%. На таких крупных рынках, как США, Япония, Корея и Великобритания, они не составляют и 1%. В России по состоянию на 2019 г. – не более 0,5%.

- США – второй по размеру рынок после Китая для финтеха, но его объемы здесь относительно невелики. Финтех-кредитование преимущественно состоит из потребительского P2P-кредитования на таких платформах, как Lending Club, SoFi, Prosper и OnDeck, где средства, правда, предоставляют в основном не индивидуальные кредиторы, а институциональные инвесторы. Из крупных технологических платформ Amazon отчиталась о том, что в 2018 г. выдала кредитов на $1 млрд, а Apple в 2019 г. совместно с Goldman Sachs объявила о запуске Apple Card, непогашенные остатки по этому продукту к концу года составили $7 млрд.

- Для технологических компаний вторым по значимости рынком после Китая является Япония: там в 2019 г. они выдали кредитов на $23,5 млрд. Активно развивают этот рынок e-commerce-компания Rakuten, с 2013 г. предлагающая набор финансовых продуктов, включая платежи, выпуск кредитных карт, ипотеку, страхование; социальная сеть LINE, предлагающая потребительское кредитование совместно с банком Mizuho; телекоммуникационная компания NTT DoCoMo, осуществляющая скоринг для банков, а также Amazon.

- Bigtech-кредитование достигает экономически значимых масштабов в Китае, Японии, Корее, Юго-Восточной Азии, Восточной Африке и, в меньшей степени, некоторых странах Латинской Америки. Этому способствует кредитование e-commerce-платформами, такими как аргентинская Mercado Libre (один из самых популярных онлайн-ритейлеров в Латинской Америке), транспортные сервисы Grab (сервис такси в Малайзии) и Go-Jek (индонезийская мультисервисная компания, которая запускалась как платформа для поиска мототакси), а также телекоммуникационными компаниями и провайдерами мобильных денег – такими как разработанная специально для Кении M-Pesa, которую запустил оператор Vodafone. Часто эти кредиторы изначально работают с ограниченной группой заемщиков, например продавцами на e-commerce-платформе или водителями, а затем расширяют свое предложение на более широкую аудиторию, объясняют аналитики BIS.

- Финтех-кредитование более развито там, где меньше банковских отделений на душу населения; оба вида альтернативного кредитования быстрее развиваются в тех странах, где проще вести бизнес, где лучше развита защита инвесторов и эффективнее судебная система. При этом чем жестче банковское регулирование, тем менее развито альтернативное кредитование.

Проблемы регулирования

В целом альтернативное кредитование скорее дополняет традиционное, а не заменяет его, чаще всего обслуживая мелких корпоративных заемщиков и частных лиц, недостаточно охваченных традиционными финансовыми услугами, заключают авторы обзора.

Трудно сказать, насколько крупным станет финтех- и bigtech-кредитование в будущем, рассуждают они, однако в некоторых странах оно имеет потенциал дорасти до уровня, влияющего на финансовую стабильность. Пандемия COVID-19, с одной стороны, повысила востребованность онлайн-коммуникаций, с другой – для многих финтех-компаний стала проверкой на устойчивость их бизнес-моделей.

Но, независимо от влияния экономического шока, органы власти и исследователи должны располагать достаточными данными для мониторинга финтех-кредитования и финансовой деятельности технологических компаний: для гарантии финансовой стабильности нельзя полагаться на разрозненные источники данных, заключают эксперты BIS.

Хотя компании, предлагающие альтернативные источники кредитования, довольно часто пользуются новыми цифровыми данными для кредитного скоринга, по иронии, найти систематизированные данные об их собственной кредитной деятельности довольно сложно, отмечают авторы исследования. Есть развитые системы официальной отчетности о банковских кредитах, предприняты попытки улучшить отчетность о небанковском кредитовании частного сектора – центральные банки и регуляторы используют эти сведения для принятия решений в сфере денежно-кредитной и макропруденциальной политики. Некоторые отдельные финтех-платформы и технологические компании публикуют данные о своих кредитных портфелях, но отчеты обычно не стандартизированы и не сопоставимы как между компаниями, так и между юрисдикциями; а чаще же всего органам регулирования приходится полагаться на неофициальные источники данных. Для своего исследования эксперты BIS использовали данные Кембриджского центра альтернативных финансов (Cambridge Centre for Alternative Finance, CCAF), некоторых центральных банков и лендинговых платформ.

Между двумя типами альтернативного кредитования есть ключевые различия. Кредитные модели финтеха изначально строились на децентрализованных платформах, где отдельные кредиторы выбирают заемщиков или проекты на рыночных условиях. Платформы помогают решать проблемы асимметрии информации как посредством собственных методов отбора и проверки, так и путем предоставления инвесторам информации о рисках кредита и характеристиках заемщиков. Со временем некоторые платформы перешли на финансирование займов от институциональных инвесторов, а не только от физических лиц, многие используют все более сложные модели кредитования.

Для крупных технологических компаний кредитование, напротив, лишь небольшая часть бизнеса, а основная деятельность носит нефинансовый характер. У этих компаний есть существующая большая база пользователей, что облегчает процесс привлечения заемщиков; они могут использовать данные о пользователях на микроуровне, получаемые в результате нефинансовой деятельности, для решения проблем с асимметрией информации. Хотя большие объемы информации позволяют крупным технокомпаниям эффективно оценивать качество ссуд и потенциально снизить риски «плохих кредитов», их деятельность может вызывать проблемы ценовой дискриминации, проблемы для конкуренции и для защиты конфиденциальности данных. Регуляторам будет необходимо соотнести эти отрицательные эффекты с потенциалом повышения предложения ссуд в своих экономиках для принятия решения о том, какие виды кредитов поощрять, заключают эксперты BIS.