Финансовое «озеленение»

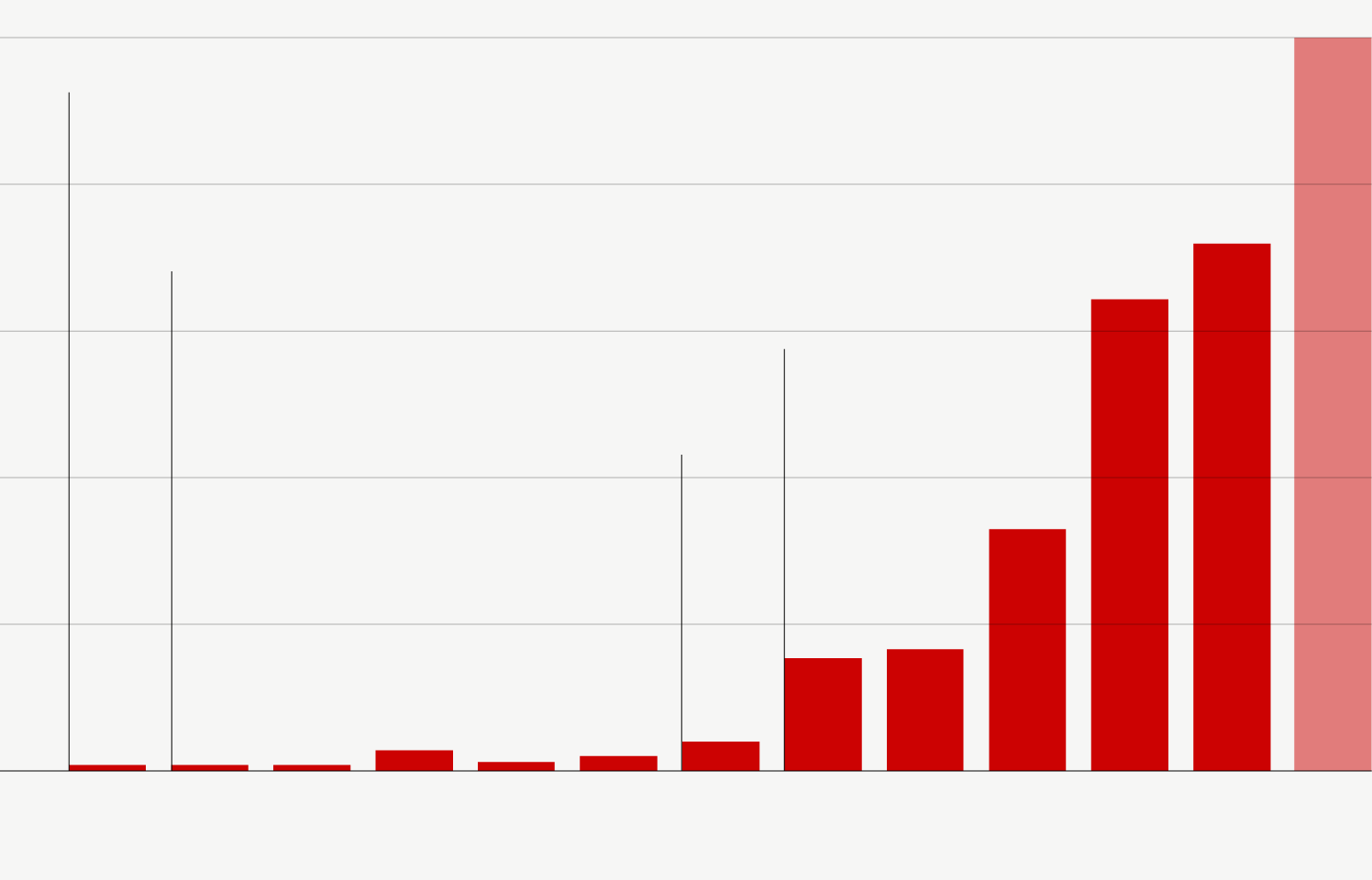

Объем размещения зеленых облигаций в мире, $ млрд

250

2019

Прогноз Climate

Bonds Initiative

2007

Размещение первых зеленых бондов – Climate Awareness Bonds – Европейским инвестиционным банком

200

2008

Размещение зеленых бондов Всемирным банком

150

2014

Публикация зеленых стандартов и запуск индексов

2013

100

Размещение зеленых бондов IFC на $1 млрд

50

0

2007

2008

2009

2010

2011

2012

2013

2014

2015

2016

2017

2018

2019

Источник: DWS, Climate Bonds Initiative

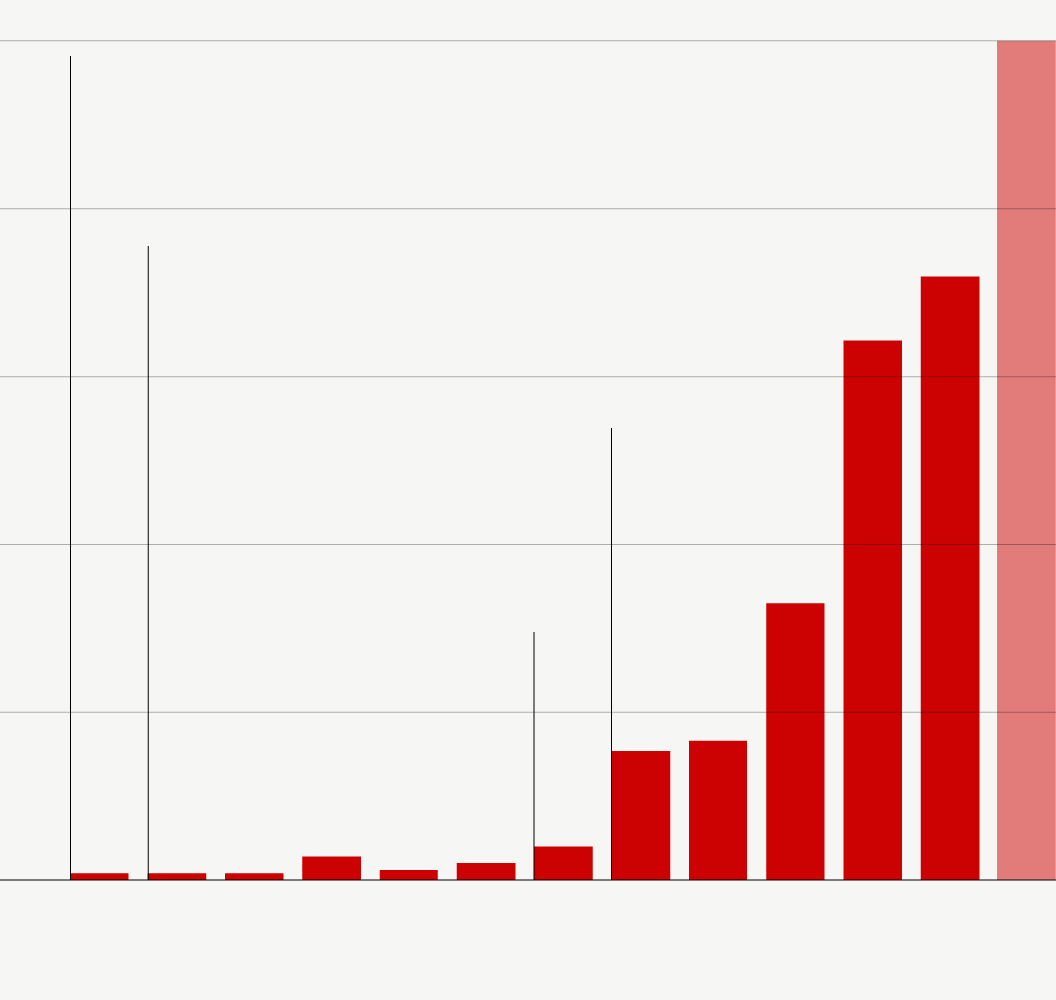

250

2019

2007

Прогноз Climate

Bonds Initiative

Размещение первых зеленых бондов – Climate Awareness Bonds – Европейским инвестиционным банком

200

2008

Размещение зеленых бондов Всемирным банком

150

2014

Публикация зеленых стандартов и запуск индексов

100

2013

Размещение зеленых бондов IFC на $1 млрд

50

0

2007

2008

2009

2010

2011

2012

2013

2014

2015

2016

2017

2018

2019

Источник: DWS, Climate Bonds Initiative

2019

250

Прогноз Climate

Bonds Initiative

200

150

100

50

0

2010

2015

2007

Размещение первых зеленых бондов – Climate Awareness Bonds – Европейским инвестиционным банком

2008

Размещение зеленых бондов Всемирным банком

2013

Размещение зеленых бондов IFC

на $1 млрд

2014

Публикация зеленых стандартов

и запуск индексов

Источник: DWS, Climate Bonds Initiative

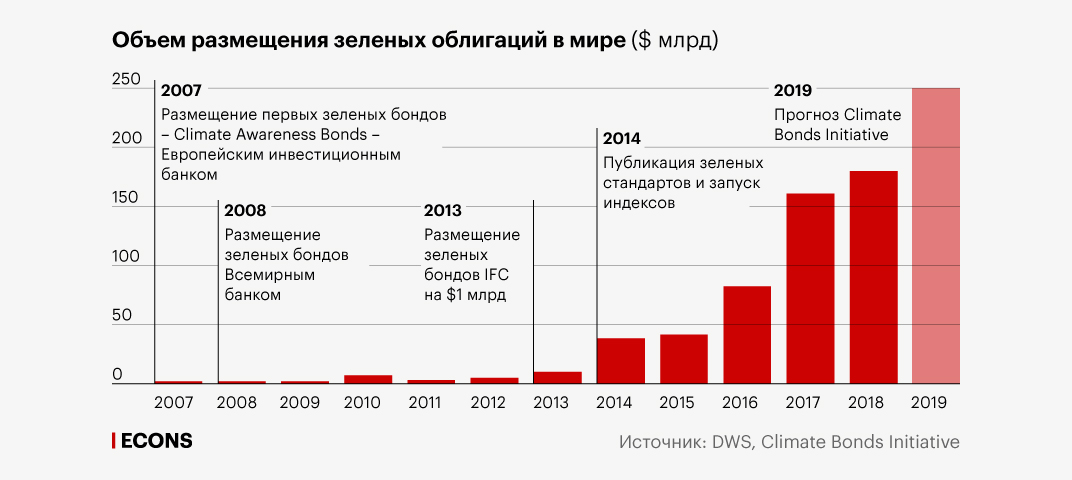

Выпуск зеленых облигаций (green bonds) в мире в 2019 г., на 12-й год их существования, может достигнуть $250 млрд, это в полтора раза больше, чем в прошлом году. Зеленые долговые бумаги служат для целевого привлечения финансирования в проекты, связанные с защитой окружающей среды, и предполагают регулярный отчет и аудит расходования средств.

Спрос на зеленый долг растет на фоне глобальной обеспокоенности проблемой изменения климата, а также введения налоговых льгот, призванных облегчить решение этой задачи. По данным некоммерческой организации Climate Bonds Initiative (СBI), активы под управлением инвесторов, публично заявивших о своей приверженности климатически дружественному и ответственному инвестированию, составляют $45 трлн.

Первыми зелеными облигациями в мире были Climate Awareness Bonds, выпущенные в 2007 г. Европейским инвестиционным банком. С их помощью он привлек 600 млн евро на проекты, связанные с альтернативными источниками энергии и повышением энергоэффективности. Выпуски зеленых облигаций несколько лет оставались единичными, пока в 2013 г. Международная финансовая корпорация не разместила бумаги на $1 млрд. В 2014 г. консорциумом инвестиционных банков был сформулирован первый перечень критериев, позволяющих отнести бонд к зеленым, – Green Bonds Principles (GBP), а объем размещений утроился. На рынок постепенно вышли все традиционные заемщики – от компаний до муниципалитетов, регионов и государств.

Центральные банки готовы вносить свой вклад в «озеленение» финансовой системы для поддержки низкоуглеродного экономического роста. Объединение центральных банков и финансовых регуляторов за экологичность финансовой системы (NGFS), куда входят более 30 центробанков, создано для развития системы управления климатическими рисками финансового рынка и мобилизации капитала в низкоуглеродные ресурсы. Народный банк Китая, совместно с другими государственными институтами страны декларировавший создание зеленой финансовой системы, продвигает зеленые финансы при помощи макропруденциальных мер и мер монетарной политики. Он включил зеленые кредиты в систему макропруденциальной оценки, стимулируя банки наращивать зеленое кредитование, а также внес зеленые бонды с рейтингом АА и выше в ломбардный список среднесрочного кредитования. Центробанк Китая пока единственный из всех членов NGFS, кто задействует монетарную политику в стимулировании развития зеленого финансирования, говорится в отчете объединения.

CBI оценивала суммарный объем выпуска маркированных зеленых бондов на конец 2018 г. в $521 млрд. На американских заемщиков пришлось немногим менее четверти этой суммы, китайских – почти 15%, французских – 11%. При этом в прошлом году китайские эмитенты практически вплотную приблизились к американским по объему размещений, заняв 18% рынка по сравнению с 20% у заемщиков из США.

В России первые и пока единственные в стране зеленые облигации на 1,1 млрд руб. разместила на Московской бирже в конце 2018 г. компания «Ресурсосбережение ХМАО». На фоне ограничений внутреннего рынка компания «Российские железные дороги» (РЖД) в прошлом месяце разместила на дублинской площадке Euronext сертифицированные зеленые еврооблигации на 500 млн евро под 2,2% годовых на 8 лет. Средства будут направлены на закупку электровозов и пассажирских электропоездов.

В течение 2019 г. Московская биржа планирует создать отдельный сектор устойчивого развития для облигаций природоохранной и социальной направленности. Банк России собирается стимулировать зеленые облигации, в том числе с помощью имплементации международных стандартов, разработанных для зеленых финансовых инструментов. Созданная при Банке России рабочая группа по вопросам ответственного финансирования (ESG-finance) оценивает потенциальный объем планируемых к размещению зеленых облигаций в 1,4 трлн руб.