Как внутреннее кредитование в Китае влияет на глобальные финансы

В отличие от США – крупнейшей экономики мира, играющей ведущую роль и в глобальном финансовом цикле, – Китай относительно масштаба своей экономики, второй по величине в мире, довольно слабо интегрирован в глобальную финансовую систему. На юань приходится всего 3% мировых резервов против 60% у доллара, на валютном рынке в юанях совершается 7% сделок против 88% с долларом, офшорные депозиты в юанях оцениваются в долларовом эквиваленте в $200 млрд, что примерно в 70 раз меньше размещенных за пределами США депозитов в долларах.

Экономика Китая – значимая движущая сила глобальной экономики, обеспечивающая порядка трети глобального экономического роста за счет существенной доли в мировом потреблении (так, в 2021 г. на Китай приходилась примерно половина глобального спроса на уголь и сталь, порядка 14% спроса на нефть и около 40% мировых продаж автомобилей). Однако заметного влияния на глобальный финансовый цикл (объемы и направление движения капитала, кредитования, цен на финансовые активы) Китай, как считается, в силу недостаточной интернационализации юаня не оказывает: если, к примеру, изменение ставки ФРС способно существенно повлиять на мировые финансовые рынки, то при изменении финансовых условий в Китае подобного эффекта нет. Эта широко распространенная точка зрения – ошибочна, показали в новом исследовании экономисты Совета управляющих ФРС США Уильям Барселона, Джаспер Хук, Данило Каскальди-Гарсиа и Ева Ван Леемпут.

Внутренняя кредитная политика Китая является важной движущей силой глобального финансового цикла, обнаружили экономисты ФРС. Увеличение кредитного импульса (показатель, отражающий отношение объема новых кредитов за определенный период к номинальному объему ВВП) в Китае в эквиваленте 1% ВВП дает китайской экономике дополнительные 1,2% роста. С лагом в один-два года это приводит к повышению роста мировой экономики на 0,3%, цен на сырьевые товары на 2,2% и объемов мировой торговли на 1% (все – без учета самого Китая).

Увеличение потребления в Китае приводит к улучшению перспектив роста глобальной экономики, улучшение перспектив глобального роста – к снижению неприятия риска участниками финансового рынка, что ведет к смягчению глобальных финансовых условий, расширению кредитования, росту цен на активы. А динамику потребления в Китае, в свою очередь, регулирует кредитная политика китайских властей, которые в значительной степени контролируют кредитование экономики, объясняют экономисты ФРС: китайская политика стабилизации, координируемая высшим исполнительным органом КНР – Государственным советом, регулирует направление денежных потоков и объем кредитования в стране. «Насколько нам известно, это первое исследование, которое предоставляет прямые доказательства, что [внутренняя] кредитная политика Китая является важной движущей силой глобального финансового цикла», – отмечают авторы.

Китайский кредитный импульс

Анализ влияния экономической политики Китая на глобальную экономику и финансы затруднен из-за недоверия экономистов к официальной статистике Китая, которая, как показывают исследования, может искажать данные о ВВП и не отражает характерные для бизнес-циклов замедления и ускорения роста. Но есть и другая проблема – уникальная институциональная структура в Китае и одновременное использование китайскими властями большого количества инструментов для стимулирования и «охлаждения» экономики.

Поскольку китайская политика стабилизации включает в себя и денежно-кредитную, и налоговую политику, и политику в отношении банковского сектора, это делает практически невозможным разделение эффекта фискальных и монетарных решений и их отдельный анализ. Но в качестве промежуточной цели этой политики руководство Китая устанавливает количественное значение кредитного импульса, отражающего создание кредита в экономике и влияющего на спрос и темпы экономического роста Китая. В качестве показателя, указывающего на изменения финансовых условий в КНР, экономисты ФРС решили отталкиваться именно от этого показателя.

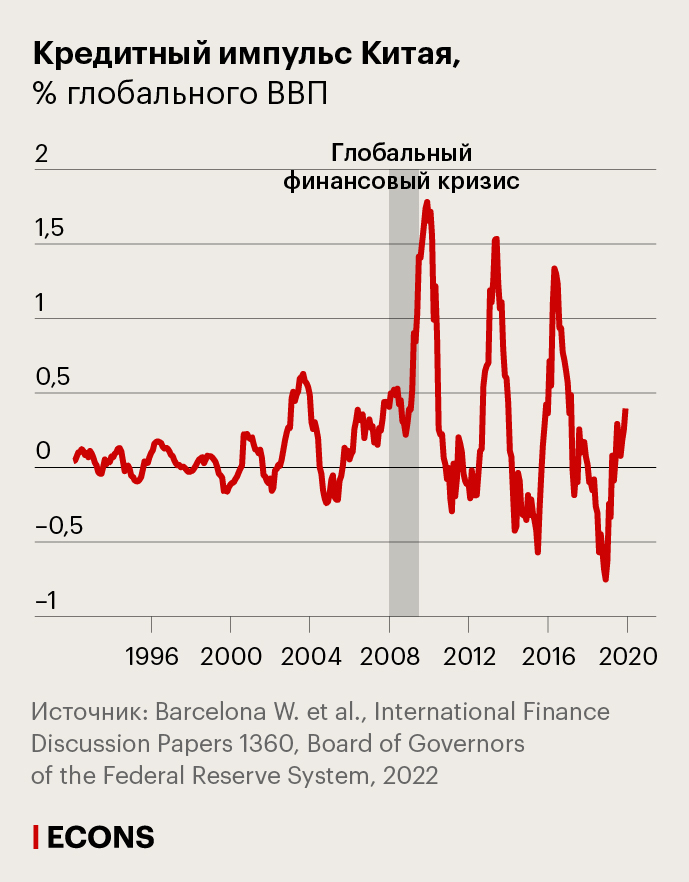

Официальная статистика Китая о кредитовании не отражает всего его объема, поэтому для расчета кредитного импульса исследователи дополнили эту информацию данными об объемах выпуска региональных бондов, за счет которых в стране финансируются инфраструктурные и другие проекты. Исходя из того, что кредитный импульс – это значительное изменение в притоке в экономику новых кредитов за последние 12 месяцев в процентах от номинального ВВП, исследователи составили данные о кредитном стимулировании экономики Китая с 1990 по 2020 г.

То, что кредитный импульс в Китае имеет тенденцию расти во время замедления китайской экономики – так власти стимулируют ее ускорение, – известно давно. Но данные, полученные Барселоной и его соавторами, показали, что этот инструмент используется и для того, чтобы затем смягчать негативные последствия стимулирования, когда выполнение цели по кредитному импульсу начинает угрожать выполнению другой цели – поддержанию финансовой стабильности: пики кредитных импульсов неизменно сопровождаются периодами «охлаждения».

При этом с начала 2000-х масштабы стимулирования экономики растут. В 1990-е и первой половине 2000-х они в среднем не превышали 10% ВВП; после глобального финансового кризиса, в 2010 г., кредитный импульс приблизился к рекордным 25% ВВП, два других мощных кредитных стимула, полученных экономикой после этого, были близки к 15% ВВП, еще один – к 10%.

Наряду с увеличением китайской экономики масштаб ее стимулирования возрастает и относительно размера глобальной экономики: если до глобального финансового кризиса объем новых кредитов в Китае в сопоставлении с размером глобального ВВП не превышал 0,5%, то впоследствии этот показатель в периоды активного экономического роста в КНР уже трижды достигал или приближался к 1,5%.

Альтернативный ВВП

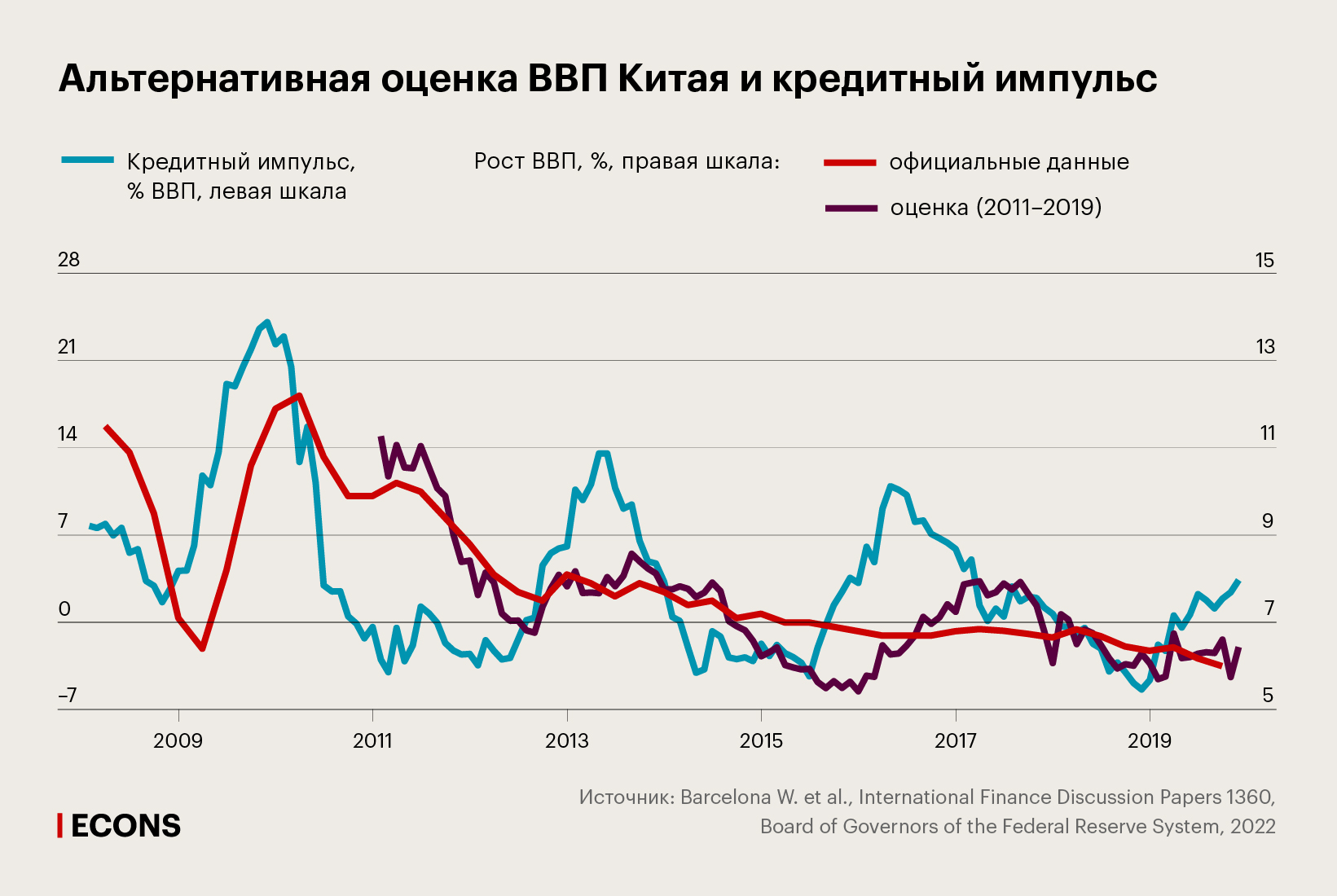

Анализ того, как происходящее в Китае влияет на мировые финансовые рынки и деловой цикл, затруднен еще и потому, что официальные китайские данные по ВВП выглядят «слишком гладкими», чтобы можно было связать их изменения с изменениями в глобальной экономике, отмечают Барселона и его соавторы. Если сопоставить официальные данные по ВВП Китая со статистикой кредитования внутри страны, получится, что рост последнего никак не влияет на динамику ВВП, что противоречит реальности.

Чтобы преодолеть эти препятствия, экономисты рассчитали альтернативные показатели роста ВВП Китая с 1999 по 2019 г. с учетом дополнительных данных, отражающих спрос, – цен на недвижимость, продажи автомобилей, объема производства полупроводников и мобильных телефонов, а также импорта в Китай исходя из статистики стран-экспортеров. Дополнительно в расчет были включены коррелирующие с динамикой ВВП спутниковые данные об освещенности и загрязнении окружающей среды.

Оказалось, что официальные данные за 1999–2019 гг. в целом отражали спад во время и сразу после мирового финансового кризиса, но с 2010 г. волатильность официального китайского ВВП упала, по расчетам Барселоны и его коллег, до исторического минимума. Поэтому авторы отдельно рассчитали альтернативный ВВП для посткризисных 2011–2019 гг. – официальная динамика ВВП за этот период практически ничего не говорит о деловом цикле в Китае. Например, замедление китайской экономики в 2015 г. оказалось сильнее, чем заявлялось официально, а некоторые из циклических спадов темпов роста, в частности в 2018 г., вообще не нашли отражения в официальной статистике.

Альтернативные данные свидетельствуют о том, что колебания бизнес-цикла в Китае гораздо более выражены, чем об этом можно судить по данным статистики, а кредитная политика является важным драйвером изменения делового цикла в стране (см. график ниже), отмечают экономисты ФРС.

Кредитная политика Китая и «индекс страха»

Чтобы понять, влияют ли выявленные закономерности на финансовые условия и деловую активность в мире, исследователи рассчитали трансмиссионный эффект неожиданных изменений в объемах кредитования в Китае на глобальном уровне. Расчеты показали, что решение китайских властей об увеличении кредитного импульса ведет к быстрому ускорению оценочного «альтернативного» ВВП Китая (но не официального), и этот эффект сохраняется на протяжении двух лет.

При кредитном стимуле, эквивалентном 1% ВВП, экономика страны быстро растет, ускоряясь на 1,2% через 16 месяцев. Это существенно улучшает глобальные финансовые и экономические условия, но несколько позже. Наличие лага говорит о том, что наблюдаемые процессы – результат трансмиссии эффекта из китайской экономики в мировую, а не наоборот, отмечают исследователи ФРС. Кредитное стимулирование в Китае сопровождается ростом притока средств в банки на глобальном уровне – пика он достигает через 1,5 года после расширения кредита в Китае, и этот лаг также указывает на трансмиссию эффекта кредитного стимула из китайской экономики в мировую, а не наоборот, пишут экономисты ФРС.

Главный механизм, который отвечает за эту трансмиссию, – настроение инвесторов и восприятие ими рисков, объясняют авторы. Через год после начала кредитной экспансии в Китае, эквивалентной 1% ВВП, индикатор волатильности американского фондового рынка, или так называемый «индекс страха» VIX, опускается примерно на 0,15%, а цены на активы на фондовых рынках растут. В частности, через 20 месяцев после расширения кредитования в Китае индекс S&P повышается на 0,5%, рассчитали экономисты.

За счет поддержанного стимулом роста спроса в Китае импорт товаров в страну примерно через 9 месяцев увеличивается на 0,3%, через 16 месяцев объем мировой торговли повышается почти на 1%, а мировые цены на сырьевые товары – на 2,2%. Через 18 месяцев китайский стимул приводит к росту совокупного кредитования в мире на 0,4%, а через 22 месяца – к дополнительному росту глобального промпроизводства на 1%, а глобальный ВВП ускоряется на 0,3%, рассчитали Барселона и его коллеги.

При этом если изменения динамики спроса в Китае влияют на глобальную деловую активность, то обратного эффекта, при котором рост спроса в мировой экономике стимулировал бы экономику Китая, не наблюдается, указывают экономисты ФРС.

Запоздалый эффект

То, что финансовые рынки реагируют на китайское стимулирование с лагом, может удивить, ведь одной из главных их характеристик считается дальновидность, признают экономисты ФРС. Но у этого есть объяснение, считают они. Во-первых, для того чтобы расширение кредитования повлияло на китайскую экономику, а через нее и на глобальную деловую активность, нужно время – соответственно, мировые цены на активы реагируют на решения руководства КНР в отношении расширения внутренних стимулов для китайской экономики только тогда, когда это решение уже отразилось на глобальном уровне. Во-вторых, поскольку ключевые экономические показатели Китая выглядят «чрезмерно гладкими», мир получает информацию о реальной картине в китайской экономике тогда, когда эффект происходящего уже очевиден.

Так, например, в 2016 г. китайские власти стали «охлаждать» экономику за счет сокращения ее кредитования. Альтернативный показатель китайского ВВП, рассчитанный Барселоной и его коллегами, показывает, что экономический рост страны начал замедляться уже через полгода после принятия этого решения. Однако поскольку официальная статистика практически не отражает эффект кредитных импульсов, глобальные финансовые рынки «заметили» замедление только в середине 2018 г., когда такие компании, как Apple и Catеrpillar, и европейские автопроизводители обнаружили, что их продажи падают на замедлении китайского спроса.

Китайский стимул: влияние на ФРС

Еще одним открытием исследователей из ФРС стало то, что кредитное стимулирование китайской экономики влияет на монетарную политику крупнейшей экономики мира – США, играющей ведущую роль в глобальном финансовом цикле. По расчетам авторов, кредитный импульс в КНР в 1% ВВП примерно через полтора года приводит к ослаблению доллара по отношению к другим основным валютам, используемым в международной торговле, на 0,5%. Кроме того, на разогрев глобальной экономики китайским кредитным стимулом ФРС США отвечает ужесточением монетарной политики, что, в свою очередь, ведет к росту доходности американских казначейских облигаций.

Чтобы понять, насколько решения Госсовета Китая в отношении политики стабилизации национальной экономики важны для мира, экономисты ФРС сравнили эффект от понижения ставки ФРС на 25 базисных пунктов с эффектом кредитного импульса в Китае, эквивалентного 1% ВВП. В обоих случаях доллар по отношению к другим основным валютам мировой торговли снижается, а кредитование в мире заметно растет.

Однако эффект от решения ФРС примерно вдвое сильнее китайского. Причина в том, что, в отличие от Китая, США тесно связаны с глобальной финансовой системой, и основным каналом, через который монетарная политика ФРС влияет на мир, являются не настроения инвесторов, как в случае с Китаем, а финансовые институты. Смягчение монетарной политики ФРС влечет за собой не только снижение неприятия риска, как при китайской кредитной экспансии, но и значительный рост объема заемных средств у финансовых посредников, а также сужение спредов по корпоративным бондам при одновременном росте притока капитала.

Тем не менее с ростом экономики Китая его влияние на мировые финансовые рынки усиливается. В 2000 г. экономика Китая составляла лишь 4% мирового ВВП, 20 лет спустя эта доля выросла в четыре раза, что сделало Китай второй по величине экономикой в мире после США. Вклад Китая в глобальный экономический рост вырос примерно с 10% в 2000-х до 34% в 2010-х. Одновременно за этот период влияние кредитного стимула Китая в 1% его ВВП на расширение глобального кредитования и на рост мировой торговли удвоилось, а на цены сырьевых товаров – возросло в 10 раз, подсчитали экономисты ФРС.

Тем самым с 2010-х гг. «разогрев» и «охлаждение» национальной экономики властями КНР превратились в важную движущую силу глобального финансового цикла – несмотря на относительно слабое присутствие китайских финансов на глобальных финансовых рынках, заключают экономисты ФРС: «То, что происходит в Китае, больше не касается только Китая».