«Равняться на Джонсов»: как психологические факторы способствуют пузырям

Недавно GameStop, американская сеть магазинов по продаже видеоигр, приобрела мировую известность: акции компании, которой некоторые из аналитиков около года назад предсказывали банкротство на фоне коронавирусного кризиса и сомнительной бизнес-модели, за несколько дней выросли на сотни процентов, а по итогам января подорожали в 20 раз. Рост цен обеспечили частные трейдеры – участники популярного форума WallStreetBets и пользователи платформ, которые позволяют торговать на фондовом рынке даже непрофессионалам.

Некоторые из трейдеров прямо скупали акции, некоторые использовали рыночные механизмы, чтобы создать повышенный спрос – покупали у посредников колл-опционы (контракты на право покупки акций по определенной цене в будущем), зная, что те, страхуя себя от потерь, станут запасаться растущими акциями. Так частные инвесторы решили «проучить» хедж-фонды, занявшие короткие позиции в отношении компании. Это привело к «короткому сжатию» (short squeeze), и тем, кто играл на понижение GameStop, приходилось либо поддерживать короткие позиции, пополняя внесенный залог, либо закрывать их с большими убытками. Помимо этого, произошло еще и «гамма-сжатие» (gamma squeeze), когда спекулятивный рост привлекает новых шорт-селлеров, которые ждут обвала, но при этом страхуются, также покупая опционы, что вынуждает посредников продолжать скупку акций. И все это двигает цены вверх.

История приобрела политический оттенок – некоторые сравнили ее с Occupy Wall Street, протестами против экономического неравенства в начале 2010-х гг.; вышла за пределы США (схемы с атакой занявших короткие позиции повторились в Азии – в Малайзии, например, подорожали акции компании по производству перчаток, которые до этого подешевели на фоне новостей о вакцинации от коронавируса); распространилась на другие рынки (в конце января активность частных трейдеров способствовала подорожанию серебра).

Несмотря на специфику, происходящее с GameStop похоже на «эталонный пузырь» – когда цены, как нередко бывает в подобных случаях, сначала растут на фоне хороших новостей о перспективах компании (в прошлом году одним из крупных акционеров GameStop стал известный венчурный инвестор Райан Коэн), но позднее отрываются от фундаментальных значений.

Еще до этой громкой истории признаки пузырей появились и на некоторых других рынках. Так, курс биткоина в январе достиг $40000 – самой высокой цены за время его существования, к концу месяца он оставался более чем на 700% выше минимума, с которого начался его прошлогодний рост. Это сопровождалось ростом и других криптовалют, общая рыночная капитализация которых в середине января впервые превысила $1 трлн. Акции некоторых компаний, связанных с криптовалютами, за несколько месяцев выросли на сотни процентов. Другие на фоне бума анонсировали первичное размещение. Сектор получил дополнительную – хотя пока все равно ограниченную – поддержку на институциональном уровне: в начале года BlackRock, крупнейшая инвестиционная компания по объему активов под управлением, заявила о готовности двух своих фондов инвестировать в биткоин-фьючерсы. Криптовалюты заслужили определенную популярность среди хедж-фондов (хотя такое инвестирование и остается нишевым в секторе, который на глобальном уровне управляет активами в $3,2 трлн, – доля криптовалют в нем, согласно прошлогоднему отчету PricewaterhouseCoopers, составляет около $2 млрд). Некоторые компании, такие как венчурный фонд Sequoia Holdings, заявили о готовности частично платить зарплаты в биткоинах. Мэр Майами объявил, что может перевести в биткоины часть городских инвестиций.

Рост криптовалют происходит на фоне общего подъема на фондовых рынках, от лидеров IT-сектора (в конце января индекс Nasdaq, в который входят ведущие технологические компании, вырос до рекордных показателей) до «мусорных акций».

Этот рост опирается на ряд объективных факторов, среди которых низкие процентные ставки, подталкивающие инвесторов к более рискованным активам, и масштабные антипандемические меры по поддержке национальных экономик, которые способствовали притоку на рынки «дешевых денег».

Подобные условия способствуют формированию пузырей: при резком притоке ликвидности деньги, привлекаемые обещаниями высокой доходности, могут создать условия для переоценки тех или иных активов, отмечает Агустин Карстенс, глава Банка международных расчетов. Риски признают и участники рынка. В недавнем опросе инвесторов, проведенном Deutsche Bank, почти 90% заявили о существовании пузырей, назвав среди них и биткоин, и акции американских технологических компаний. При аналогичном опросе, проведенном Bank of America (BofA) среди инвесторов, управляющих активами на $561 млрд, большинство назвало торговлю биткоинами «наиболее перенасыщенным спекулянтами рынком», технологические компании оказались на втором месте.

И в то же время около 20% опрошенных BofA признали, что в последнее время их инвестиции стали более рискованными: сомнения по поводу рынка не мешают в нем участвовать. Опросы отражают настроения инвесторов, но рыночные индикаторы – их фактические действия, отмечают аналитики исследовательской компании Ned Davis Research в недавнем отчете под названием «Куда подевались «медведи»?»: «И эти индикаторы указывают на рост спекулятивной активности».

Некоторые из частных инвесторов в США, купившие биткоины уже после недавнего роста, признались, что не слишком в них разбираются, но не могли устоять. «Я слышу истории о людях, которые сделали на этом миллионы, – говорит одна из них. – И думаю, что сама могла бы оказаться на их месте. Я ничего особенно не изучала, но решила, что мне надо в этом участвовать». Опрос, проведенный в середине 2020 г. британским Управлением по финансовому регулированию и надзору, показал, что владельцы криптовалют, как правило, обладают достаточным уровнем технической грамотности и осознают риски, но примерно для половины из них покупка таких активов – подобие азартной игры, в которой можно выиграть или проиграть, около четверти признались, что не хотели остаться в стороне от популярного рынка.

Экономика пузырей

Вопрос о том, что именно считать пузырем, не имеет однозначного ответа – как из-за терминологических расхождений, так и из-за сложностей при определении того, насколько те или иные активы могут быть переоценены. Так, аналитики Citigroup отмечают, что оценка рынка с учетом индикатора CAPE, отражающего отношение цены акций к средней прибыли за последние десять лет, и ряда других факторов может служить обоснованием его дальнейшего роста. Отличить иррациональные настроения инвесторов от рационального восприятия риска сложно не в последнюю очередь из-за того, что только постфактум можно с абсолютной уверенностью судить о том, были ли обоснованными оптимистичные ожидания, отраженные в ценах, констатировал эксперт МВФ Брэдли Джонс в отчете, опубликованном спустя несколько лет после глобального финансового кризиса 2007–2008 гг.

Основа пузырей – резкий отрыв рыночных цен от фундаментальных показателей, ситуация, когда рост подпитывается спекулятивными ожиданиями инвесторов, рассчитывающих перепродать активы еще дороже, писал профессор Колумбийского университета Джозеф Стиглиц, лауреат Нобелевской премии за анализ рынков с асимметричной информацией. Все это – в течение определенного времени – поддерживается как объективными факторами (например, обилием дешевых кредитов), так и психологическими механизмами.

Экономист Чарльз Киндлбергер, автор неоднократно переизданной истории мировых кризисов «Мировые финансовые кризисы: мании, паники и крахи», описывал пузыри как составляющую экономических циклов – периоды «мании», повторяющиеся с «почти биологической регулярностью». В такие периоды цены на фондовых и других рынках вырастают до уровней, которые не соотносятся с долгосрочными перспективами, писал Киндлбергер: рациональный оптимизм превращается в иррациональный, распространяется ощущение, что надо срочно вскочить в уходящий поезд, чтобы не упустить возможность разбогатеть.

Некоторые из экономистов оспаривали корректность таких теорий – одним из известных критиков стал нобелевский лауреат Юджин Фама, автор теории эффективных рынков, предполагающей, что цена актива отражает всю или почти всю доступную информацию, а отступления от справедливых значений корректируются за счет рыночных механизмов. «Все говорят о пузырях, но я не думаю, что в этом есть смысл, – заявлял он. – Всегда есть люди, которые скажут, что цены слишком высоки. И если за этим последует обвал, легко сказать, что это был пузырь. Предполагается, что их можно прогнозировать, – но в основном их определяют уже постфактум». В своей нобелевской лекции Фама доказывал, что периоды в XX веке, которые принято относить к пузырям, – отражение реальных экономических процессов и ожиданий и что резкий рост рынка не дает оснований для прогнозов о предстоящем обвале, а спад, который связывают с тем, что пузырь лопнул, нередко сменяется новым периодом быстрого роста.

Теория эффективных рынков не исключала иррациональности части инвесторов, но предполагала, что ценовые искажения будут скорректированы остальными участниками. Однако она не объясняла, как долго цены могут оставаться неоправданно высокими, не исключая, что это может продолжаться годами или даже десятилетиями, отмечает профессор Йельского университета, автор бестселлера «Иррациональный оптимизм» Роберт Шиллер – он получил Нобелевскую премию одновременно с Фамой за анализ цен на активы, но за противоположную концепцию – иррациональности рынков.

Так было с компанией eToys по онлайн-продаже игрушек, созданной в 1997 г. на волне интернет-бума, приводит пример Шиллер. Спустя два года она стала публичной, ее рыночная капитализация составила $8 млрд, больше, чем у Toys“R”Us – традиционной сети магазинов игрушек, популярной в США, притом что продажи eToys в преддверии IPO составляли около $30 млн против $11,2 млрд у Toys“R”Us. Идея с продажей игрушек через интернет понравилась инвесторам, но eToys оказалась убыточной и обанкротилась в 2001 г. В период бума капитализация eToys и других подобных компаний многим казалась абсурдной, писал Шиллер, но быстрой корректировки не произошло: «Очевидно, что многие инвесторы не думали о долгосрочной перспективе и что у рынка не было механизмов, которые помешали бы таким инвесторам раздувать цены».

По его собственному определению, пузырь – это ситуация, когда известия о росте цен подогревают энтузиазм среди инвесторов, и он распространяется подобно эпидемии. При этом значимость информации, которая могла бы оправдать рост цен, усиливается, что привлекает новых инвесторов, которые, несмотря на сомнения в реальной ценности актива, готовы в этом участвовать – частично из азарта, частично из зависти по отношению к успехам остальных.

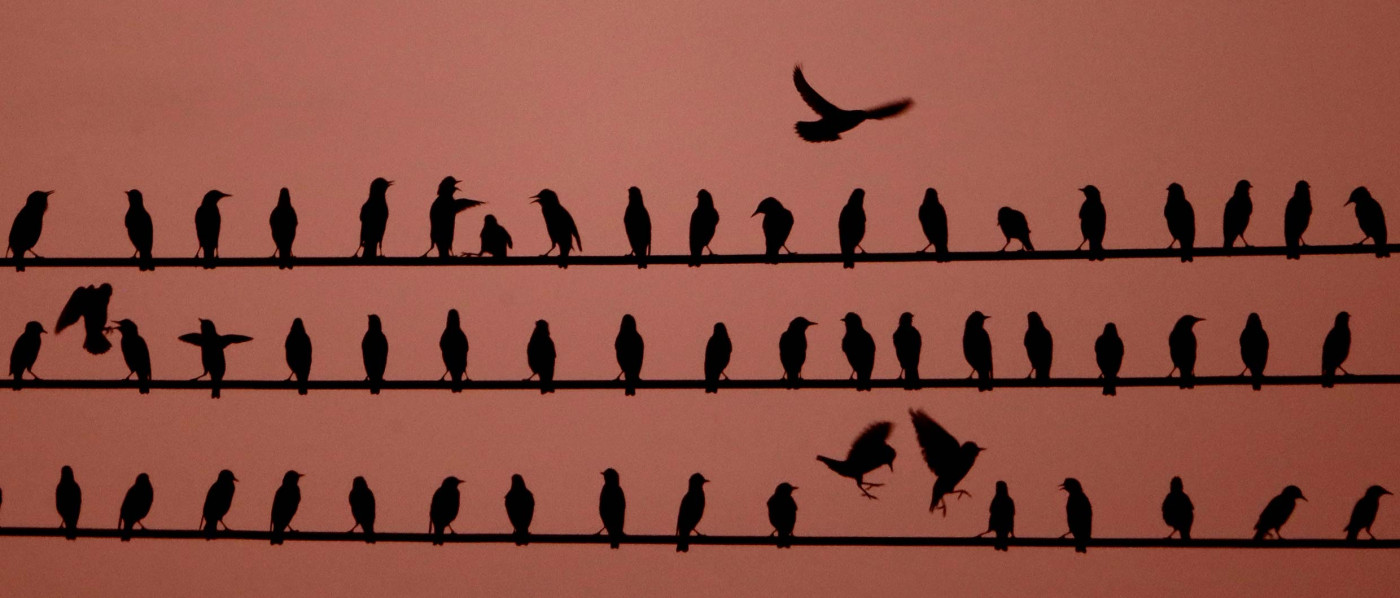

Фактор подражания

Эффект толпы – один из основных механизмов, с которым связывают появление пузырей. В его основе – подражание большинству или следование популярной тенденции, нередко вопреки собственным сомнениям и опасениям, что Шиллер описывал как эпидемию, которая может разгораться, угасать, а затем разгораться снова. Даже абсолютно рациональный человек может поддаться эффекту толпы, предупреждал он. По отдельности поведение людей может быть вполне разумным, но в совокупности оно становится иррациональным. К такой ситуации едва ли можно применить идею, что на рынке происходит своего рода голосование, в ходе которого инвесторы определяют справедливые цены, заключал Шиллер, оспаривая формулировку, предложенную профессорами Колумбийской бизнес-школы Бенджамином Грэмом и Дэвидом Доддом: в толпе вряд ли голосуют. Люди вполне рационально отказываются от этого, не желая тратить время и силы – по сути, отказываясь от того, чтобы внести независимый вклад в ситуацию на рынке, и это приводит к сбою в распространении и оценке информации о фактической стоимости активов, полагает Шиллер.

Авторы исследования МВФ, посвященного «информационным каскадам» (основанным на подражании моделям, в которых решения большинства участников не зависят от их собственных знаний и суждений), отмечали, что простое подражание не добавляет новой информации, которую могут использовать другие участники, и негативно влияет на эффективность рыночных механизмов.

Многие из таких инвесторов осознают риски – но участвуют в пузырях все равно, надеясь заработать и выйти прежде, чем пузырь лопнет или сдуется. Это может быть актуальным и для управляющих фондами, чье вознаграждение зависит от доходности инвестиций. Они готовы покупать по явно завышенным ценам – в расчете на то, что можно будет перепродать еще дороже, прежде чем актив упадет в цене. Исследование экономистов из Принстонского и Стэнфордского университетов, опубликованное через несколько лет после того, как лопнул пузырь доткомов, отмечало, что хедж-фонды активно зарабатывали на раздутом рынке, но по большей части успели выйти или сократить свои позиции до того, как он обвалился. Один из тех, кто не успел выйти вовремя и понес потери, – управляющий Quantum Fund Джорджа Сороса Стэнли Дракенмиллер – позднее откровенно признался, что «мы думали, идет восьмой иннинг, а оказалось, что уже девятый» (девятый иннинг – заключительный период игры в бейсболе. – Прим. «Эконс»).

Следуя гипотезе эффективных рынков, рациональные инвесторы могут способствовать коррекции, играя на понижение против переоцененных активов. Но при этом они сталкиваются с препятствиями и рисками – например, риском того, что раздутый актив продолжит расти в ближайшей перспективе и для поддержания короткой позиции понадобятся дополнительные средства. Или, если речь идет об управляющих инвестиционными фондами, с агентской проблемой, которую описывали, в частности, экономисты Гарвардского и Чикагского университетов Андрей Шлейфер и Роберт Вишни в «Ограничениях арбитража»: игра на понижение может быть оправданной, но если она сопряжена с промежуточными потерями, управляющему может быть сложно убедить инвесторов, что эти потери оправданны. Один из ярких примеров – история основателя хедж-фонда Scion Capital Майкла Бьюрри, на основе которой снят фильм «Игра на понижение» о финансовом кризисе 2007 г. в США, ставшем глобальным. Бьюрри вовремя распознал пузырь на ипотечном рынке, перенасыщенном займами с высоким риском дефолта, и сыграл против него, покупая у инвестиционных банков кредитно-дефолтные свопы, однако столкнулся с серьезным противодействием инвесторов, которые угрожали забрать из фонда свои деньги.

Риски, связанные с игрой против пузыря, подразумевают, что даже рациональные инвесторы и трейдеры могут решить, что для них целесообразно «оседлать волну» вместе с остальными, отмечают Маркус Бруннермайер из Принстонского университета и Мартин Эмке из Колумбийской бизнес-школы. И это может продлевать жизненный цикл пузыря еще больше: согласно фразе, которую приписывают одному из наиболее влиятельных экономистов XX века Джону Мейнарду Кейнсу, «у вас могут закончиться деньги раньше, чем рынок выйдет из иррационального состояния». Иногда мания растягивается на годы, отмечал Джозеф Борг, директор Комиссии по ценным бумагам штата Алабама.

Синдром упущенной выгоды

Переоцененный рынок может привлекать не только непосредственной выгодой. Один из дополнительных мотивов, писал Киндлбергер в истории мировых кризисов, – «равнение на Джонсов» (keeping up with Joneses), стремление поддерживать уровень достатка и потребления, не уступающий знакомым. «Нет ничего более тревожного, чем видеть, как друг богатеет», – иронизировал он.

«Равнение на Джонсов» может объясняться теорией социального сравнения, следуя которому человек формирует свою самооценку, сравнивая себя с окружающими. С ней соотносится гипотеза относительного дохода, сформулированная американским экономистом Джеймсом Дьюзенберри, – она предполагает, что отношение человека к потреблению и сбережению во многом также определяется сравнением себя с другими: так, окружение с более высокими доходами может подталкивать человека к более высокому потреблению, в том числе за счет кредита и рискованных финансовых операций.

Исследования указывали на то, что один из мотивов благоустройства и ремонта жильцами своих домов в США – стремление «быть не хуже соседей», а в Канаде за крупным выигрышем человека в лотерею следуют участившиеся банкротства его соседей – из-за того, что они с оглядкой на разбогатевшего знакомого могут увеличивать демонстративное потребление (например, покупать новые машины), финансируя это за счет кредитов. В период роста рынка жилья в США в первой половине 2000-х гг., отмечали социологи, стремление поддерживать социальный статус было одним из факторов, подталкивавших людей к тому, чтобы покупать более дорогое жилье.

Подобные стремления могут способствовать созданию и росту пузырей. Если в период экономического роста доходы части жителей растут, это может повлечь за собой рост цен на товары и услуги, при этом те, чьи доходы остались прежними, оказываются относительно беднее – и это стимулирует их к тому, чтобы следовать за популярными инвестиционными стратегиями, обещающими быструю возможность разбогатеть. Эффект толпы может даже послужить утешением, когда пузырь лопается. Потери инвестора могут восприниматься им не столь болезненно, если он знает, что деньги потеряли и другие.

С этим связан и другой мотив – синдром упущенной выгоды, обращают внимание исследователи из Стэнфордского университета: наибольшие опасения у инвестора вызывают не потенциальные убытки, а вероятность оказаться единственным, кто упустил благоприятную возможность. На эксплуатации этого синдрома, в частности, строятся маркетинговые стратегии по продаже самых разных продуктовых новинок, и он настолько распространен, что израильский историк и философ Юваль Ной Харари, автор бестселлера «Sapiens. Краткая история человечества», назвал его болезнью современного человечества. Широкая распространенность этого синдрома – во многом следствие современного ритма жизни, отмечают Джерен Хайран, доцент маркетинга из турецкого Университета Озъегин, и ее коллеги, изучавшие этот феномен. Люди живут с ощущением срочности, рассуждают Хайран и соавторы, они живут быстрее, они могут моментально узнать о том, что происходит в другом месте, – но при этом испытать негативное чувство от того, что нечто происходит без их участия.

Синдром упущенной выгоды – один из факторов бума на криптовалюты, начавшегося несколько лет назад. Британский регулятор в своем отчете об опросах частных инвесторов отмечал, что многие ссылались на такого рода опасения, объясняя свои мотивы. «Многие слышали о тех, кто купил биткоины раньше и теперь разбогател, – констатировали авторы опроса. – Они беспокоились, что опоздали, и не хотели упустить шанс заработать хотя бы на будущем росте». И если тогда такие настроения распространялись среди частных инвесторов, то на фоне нынешнего роста могут коснуться и институциональных, считает Анри Арсланян, руководитель криптовалютного направления в PricewaterhouseCoopers.

.jpg)