Сильный доллар: вызовы для развитых и развивающихся рынков

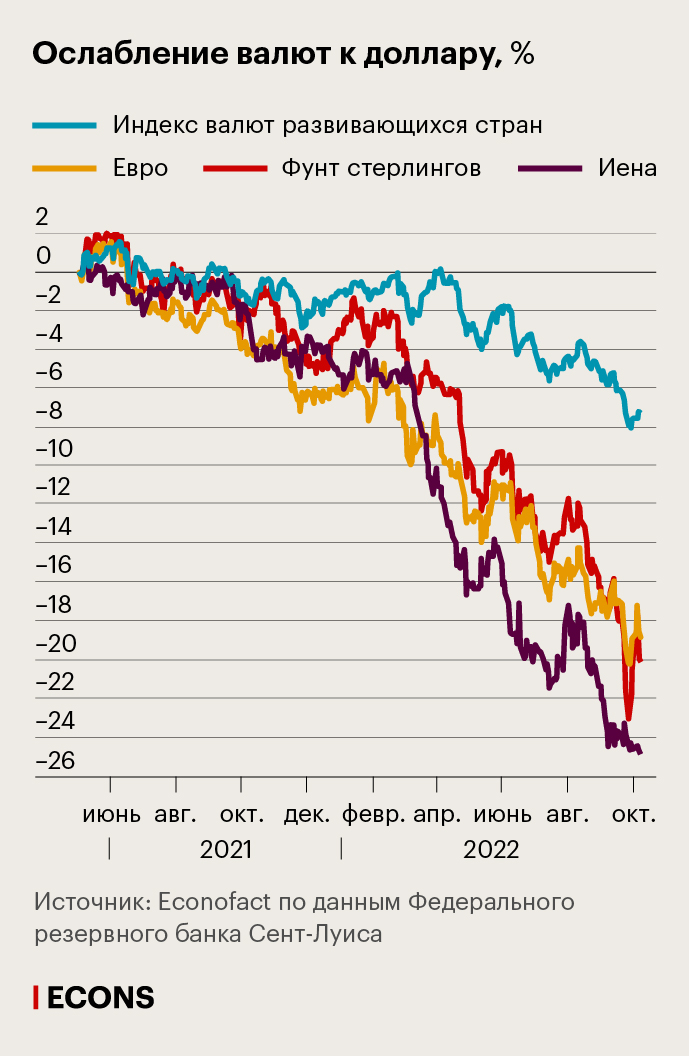

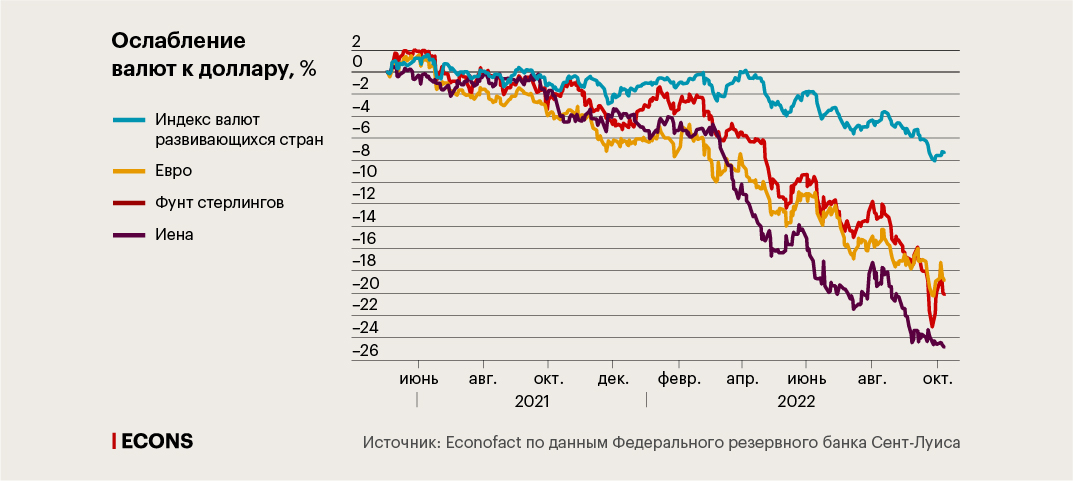

С начала 2022 г. доллар США укрепился по отношению к валютам развитых и развивающихся стран и достиг максимальных значений с 2000 г., оценивают первый заместитель директора-распорядителя МВФ Гита Гопинат и экономический советник и директор исследовательского департамента МВФ Пьер-Оливье Гуринчас. С учетом доминирующей роли доллара в международной торговле и финансах его столь резкое укрепление за считаные месяцы имеет значимые макроэкономические последствия практически для всех стран, предупреждают эксперты МВФ.

С 1980-х гг. циклы укрепления доллара сопровождались замедлением глобального экономического роста, эта отрицательная корреляция была особенно выраженной для развивающихся стран и стран с формирующимися рынками, пишут Морис Обстфельд из Университета Беркли и Хаонань Чжоу из Принстонского университета. Со временем эта взаимосвязь не ослабла, несмотря на снижение доли США в мировом производстве и рост доли развивающихся стран. Фундаментальной причиной такой динамики Обстфельд и Чжоу называют взрывной рост глобального финансового рынка, ускорившийся в 1990-х гг., и доминирующую роль американской валюты на этом рынке.

Текущее усиление доллара связано с относительной привлекательностью американских активов: ФРС поднимает ставки более агрессивно, чем центральные банки других развитых экономик, включая Европейский ЦБ, Банк Англии и Банк Японии, что повысило для инвесторов привлекательность долларовых бондов по сравнению с облигациями в других валютах. При этом перспективы роста американской экономики, пусть и ослабленные повышением ставок, все же лучше, чем у многих других стран, – в частности, потому что на экономике США в меньшей степени сказываются проблемы на рынках нефти и газа, вызванные военным конфликтом на Украине. Наконец, доллар зачастую рассматривается инвесторами как «безопасная гавань», и в ситуации повышенной волатильности на рынке происходит приток средств в долларовые активы, что также подстегивает обменный курс. По оценке ООН, только за период с марта по июль 2022 г. отток капитала с развивающихся рынков составил $32 млрд.

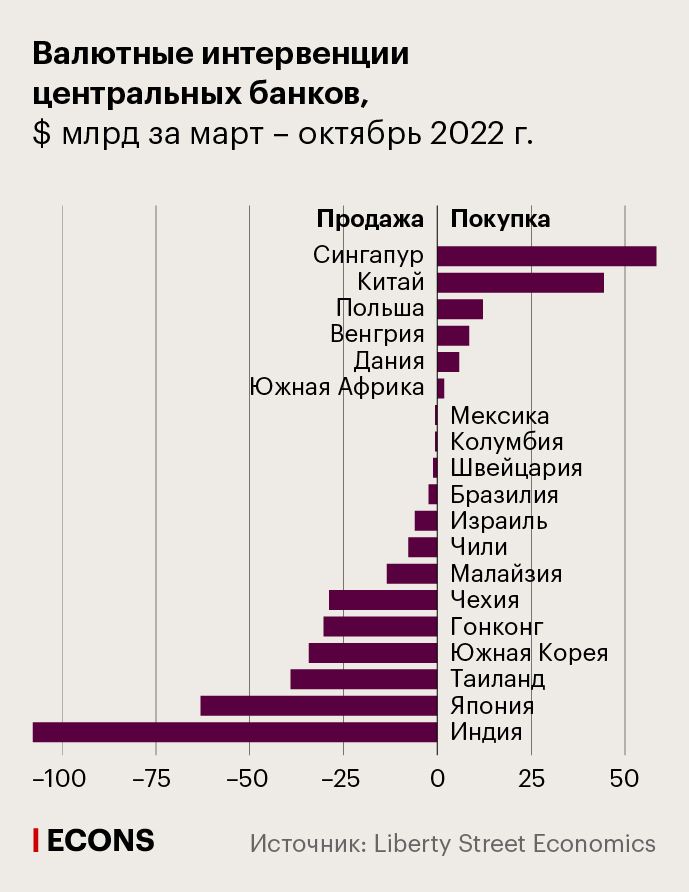

В прошлом для многих стран сильный доллар был бы привлекателен, рассуждает Кэтрин Домингес, профессор экономики и государственной политики Мичиганского университета: зачастую развивающиеся экономики, такие как Китай, проводили интервенции на валютном рынке, скупая доллары, в надежде ослабить свою валюту и тем самым обеспечить себе торговое преимущество. Но сегодня и развитые, и развивающиеся страны по целому ряду причин пытаются противостоять дальнейшему обесценению своих валют.

Импорт инфляции

Сильный доллар усиливает инфляционное давление за пределами США. Хотя доля американских товаров в мировом экспорте с 2000 г. снизилась с 12% до 8%, доля доллара в мировом экспорте сохраняется на уровне порядка 40%, подчеркивают экономисты МВФ. Ослабление национальных валют других стран относительно американской увеличивает для них стоимость импорта, оказывая давление на цены: средний эффект переноса укрепления доллара на 10% в инфляцию Гопинат и Гуринчас с соавторами оценивали в 1%.

Для развивающихся стран этот эффект особенно выражен: в их потреблении доля расходов на продовольствие и электроэнергию выше, а цены этих товаров рассчитываются в долларах (поскольку зерно и энергоресурсы импортируются) – соответственно, при укреплении доллара стоимость жизни там значительно растет.

Обесценение национальной валюты может повысить конкурентоспособность экспортных товаров страны и стимулировать рост продаж у национальных компаний, которые производят товары, конкурирующие на местном рынке с импортом, – но есть эффекты, способные нивелировать эти преимущества. Компании-экспортеры часто зависят от импортных составляющих – тогда рост их издержек может «обнулить» их выигрыш от того, что их товары становятся относительно дешевле импортных аналогов.

Например, японская компания Sony на фоне роста стоимости производства и цен на сырьевые товары и некоторые компоненты была вынуждена повысить цены на свои игровые консоли на ряде рынков Европы, Ближнего Востока, Африки, Азиатско-Тихоокеанского региона, Латинской Америки и в Канаде. Глава Sony Interactive Entertainment (SIE) Джим Райан охарактеризовал решение как «необходимое с учетом текущих глобальных экономических условий и их влияния на бизнес SIE».

Япония в сентябре 2022 г. начала проводить интервенции и за два месяца потратила на них 9,2 трлн иен (более $62 млрд), показывают отчеты министерства финансов Японии за сентябрь и октябрь, причем объем израсходованных на эти цели средств в октябре оказался в два раза выше сентябрьского. Объем международных резервов страны на конец сентября составлял $1,238 трлн, из которых на наиболее ликвидные средства на депозитах приходилось $136 млрд, то есть интервенции уже составили эквивалент почти половины этой суммы.

Центробанки и резервы

К интервенциям на валютном рынке прибегли и другие страны. Валютные резервы Индии за год по октябрь 2022 г. сократились более чем на $100 млрд (или на 18%) на фоне интервенций Резервного банка Индии в попытках поддержать достигшую исторических минимумов рупию и ослабления других иностранных валют в составе резервов к доллару (евро, фунта и иены) – и достигли минимума с июля 2020 г.

Центральный банк Чили в середине июля 2022 г. объявил о намерении провести интервенции на $25 млрд за период до конца сентября для поддержки песо, также оказавшегося на рекордных минимумах, и завершил программу по плану, объявив, что она позволила «поддержать нормальное функционирование валютного рынка и облегчить подстройку экономики и финансовых рынков к внешним и внутренним условиям». При этом в конце августа МВФ открыл для Чили гибкую кредитную линию на $18,5 млрд. К тому моменту валютные резервы страны сократились с пиковых $55 млрд в октябре 2021 г. до $41,45 млрд.

Центральный банк Кореи в конце сентября 2022 г. оценивал свои интервенции на валютном рынке во втором квартале в $15,41 млрд – рекордную для регулятора сумму (в первом квартале на это ушло $8,31 млрд). В целом же в сентябре валютные резервы Кореи сократились по сравнению с августом на $19,7 млрд (на 4,5%). Курс корейской воны последний раз был ниже, чем сейчас, в 2009 г.

По расчетам ING на начало октября, Чешский народный банк с весны 2022 г. потратил на валютные интервенции порядка 30 млрд евро (или 19% совокупных резервов), из них 8 млрд евро, или четверть всей суммы, в сентябре. Об интервенциях и соответствующем сокращении резервов сообщал регулятор Тайваня. Проведение интервенций признавал также Центральный банк Филиппин, не раскрывая их объемов; по оценке компании Exante Data Inc., они могли достигать $8 млрд, или 7,3% всех резервов. В Exante также полагают, что доллары на рынке продавали Гонконг и Таиланд. По расчетам экономистов Федерального резервного банка Нью-Йорка на данных Exante, эти две страны могли потратить на поддержку своих валют порядка $30 млрд каждая (см. график ниже).

В совокупности валютные резервы развивающихся стран за первую половину 2022 г. сократились более чем на 6%, пишут Гопинат и Гуринчас. Если исключить влияние колебаний обменных курсов и крупные резервы Китая и экспортеров Персидского залива, речь идет о самом резком сокращении с 2008 г., оценивают в JPMorgan Chase.

Чтобы адекватно реагировать на обесценение валюты, необходимо сосредоточиться на драйверах изменений курса и признаках сбоев на рынках, считают Гопинат и Гуринчас. В частности, интервенции на валютном рынке не должны быть заменой необходимых корректировок макроэкономической политики. Интервенции могут быть решением на временной основе тогда, когда движения валютного курса значительно повышают риски финансовой стабильности или подрывают способность центробанка поддерживать стабильность ценовую.

Некоторые развивающиеся страны оказались впереди в глобальном цикле ужесточения монетарной политики, пишут Гопинат и Гуринчас, в том числе, возможно, из-за опасений по поводу обменного курса к доллару, а экспортеры сырьевых товаров столкнулись с позитивным изменением условий торговли. Из-за этого давление на валютный курс средней развивающейся экономики оказалось менее жестким, чем для развитых, а валюты некоторых стран, таких как Бразилия и Мексика, даже подорожали.

«Против тренда» на обесценение валют к доллару идут и некоторые страны СНГ, отмечает ООН. Российский рубль резко упал в начале конфликта на Украине и на фоне вводимых санкций, но отыграл падение и парадоксальным образом оказался самой успешной валютой с точки зрения укрепления относительно «твердых валют». Стоимость рубля выросла, несмотря на двузначную инфляцию и сокращение экономики, а также заморозку половины резервов центробанка.

Аналитики ООН отмечают, что такая динамика объясняется, в частности, высокими ценами на углеводороды при одновременном снижении импорта из-за санкций, а также введением контроля за движением капитала и первоначальным требованием к экспортерам продавать валютную выручку, которое поддержало спрос на рубль. В результате профицит счета текущих операций России в январе – августе 2022 г. составил $183,1 млрд – против $60,9 млрд за тот же период прошлого года.

Валюты ряда стран СНГ и Грузии сначала также резко упали, но тренд быстро развернулся из-за притока капитала из России на фоне релокации в эти государства российских граждан и бизнеса (в том числе IT-сектора, который часто ведет расчеты в долларах): например, переводы средств из России в Армению в первой половине 2022 г. выросли почти втрое в годовом выражении и превысили $1 млрд. Впрочем, оговариваются авторы обзора ООН, этот феномен, вероятно, носит временный характер – и эти страны могут столкнуться с рисками обесценения валюты, если эти потоки развернутся.

Проблемные долги

Усиление доллара – проблема для стран, которые занимали в долларах, а большую часть доходов получают в другой валюте: прежде всего это характерно, опять же, для развивающихся рынков. При этом половина всех трансграничных заимствований и международных долговых ценных бумаг выпускается в долларах.

В течение десятилетия, предварявшего коронавирусный кризис, высокие объемы доступной на рынках ликвидности в сочетании с низкими ставками в развитых экономиках и поиском инвесторами доходности подстегивали приток средств на развивающиеся рынки. Долг развивающихся экономик рос, и почти 60% этого долга к сентябрю 2020 г. было деноминировано в долларах США, следует из данных Совета по финансовой стабильности. Процентные издержки обслуживания долга для развивающихся стран стабильно росли с 2014 г., а многие суверенные рейтинги в последние годы были понижены, причем пандемия дополнительно усилила этот тренд, отмечали главный экономист Всемирного банка Кармен Рейнхарт, профессор Гарварда Кеннет Рогофф и их соавторы в обзоре в сентябре 2021 г. – и предупреждали, что рост глобальных процентных ставок еще больше усложнит для развивающихся стран обслуживание заимствований.

Увеличивая стоимость заимствований и в силу этого сокращая инвестиции, сильный доллар также вредит экономическому росту развивающихся стран. Укрепление доллара на 10% приводит к снижению реального ВВП в развивающихся странах на 1,5%, оценивают Обстфельд и Чжоу.

Наиболее выраженным этот негативный эффект оказывается для стран, валюта которых привязана к американской, государств, не придерживающихся режимов инфляционного таргетирования, и тех, кто имеет высокий уровень долларового долга. В текущем контексте, когда многие страны наращивали долг для борьбы с пандемией (как государственный, так и корпоративный), это особенно значимо: усиление доллара увеличивает реальную стоимость долга, более высокие процентные ставки повышают издержки обслуживания долга, а замедление роста снижает доходы бизнеса и налоговые поступления в бюджет. В свою очередь, повышение ставок центробанками по всему миру вслед за ФРС увеличивает стоимость и внутренних заимствований.

ФРС объявила о повышении ставок до 4,25–4,4% к концу 2022 г., и цикл роста ставок, вероятно, продолжится в первой половине 2023 г., считают в ООН, что повлияет на развивающиеся экономики, и без того попавшие «в спираль низкого роста, высокой инфляции и высокой безработицы». Ухудшение экономического прогноза может дополнительно ослабить их валюты, усиливая отток капитала и тем самым ухудшая финансовые условия еще сильнее. В такой ситуации многим экономикам будет сложнее вернуться к восстановлению.

Возможности политики

Почти во всех странах, таргетирующих инфляцию, таргеты оказались превышены уже к середине 2022 г. – и центральные банки перешли к самому масштабному повышению ставок за последние 20 лет. Пока более агрессивно повышала ставку именно Федеральная резервная система США.

Решения центробанков обусловлены состоянием национальных экономик, это усложняет для них учет взаимных эффектов от действий друг друга – и может потенциально привести к чрезмерно агрессивному циклу повышения ставок и тем самым спровоцировать более резкую рецессию, пишет Кэтрин Домингес.

С учетом значимой роли фундаментальных факторов разумным ответом было бы позволить обменным курсам подстраиваться, а монетарную политику направить на удержание инфляции вблизи таргета, считают Гопинат и Гуринчас. Экономисты полагают, что резервы стоит сохранить для борьбы с потенциально более серьезными потрясениями в будущем, а временные интервенции использовать для устранения рыночных сбоев – таких как рост стоимости хеджирования в валюте. Временные валютные интервенции могут быть также разумным решением в случае, если резкое падение курса может привести к отвязыванию инфляционных ожиданий от якоря – тогда интервенции могут поддержать монетарную политику.

Некоторые центробанки могли бы договориться о своп-линиях с центробанками развитых стран, другие – получить линии от МВФ. Страны с высоким уровнем долга в иностранной валюте могут использовать управление потоками капитала и макропруденциальную политику в дополнение к операциям по сглаживанию профиля выплат по долгу.

Страны могли бы координировать свои действия, чтобы стабилизировать валютные рынки, отмечает Домингес. Такой прецедент есть: в 1985 г. США, Япония, ФРГ, Франция и Великобритания согласились провести совместные интервенции на валютных рынках, которые вошли в историю как «Соглашение Plaza» (Plaza Accord), – они продавали доллар в обмен на другие валюты, и стоимость доллара снизилась. Но тогда был консенсус о том, что стоимость американской валюты превосходит уровень, соответствующий фундаментальным показателям, и неясно, стал бы аналог этого соглашения таким же эффективным в сегодняшних условиях, когда особых свидетельств долларового пузыря нет, рассуждает Домингес. Однако, если глобальные издержки сильного доллара окажутся слишком высокими, в интересах США может оказаться присоединиться к усилиям по его ослаблению.

Пока инфляция в США настолько превосходит таргет, ужесточение политики остается разумным для американского регулятора – обратное подрывало бы доверие к ФРС, инфляционные ожидания и потребовало бы еще более резкого ужесточения в будущем – с соответствующими негативными эффектами для других экономик, считают Гопинат и Гуринчас. Однако ФРС стоит иметь в виду, что крупные вторичные эффекты могут «вернуться» и в американскую экономику. А как поставщик мировых «безрисковых» активов, США могли бы запустить своп-линии для стран, как уже делали это во время пандемии, советуют экономисты МВФ.