Опасный пик жилищного бума Китая

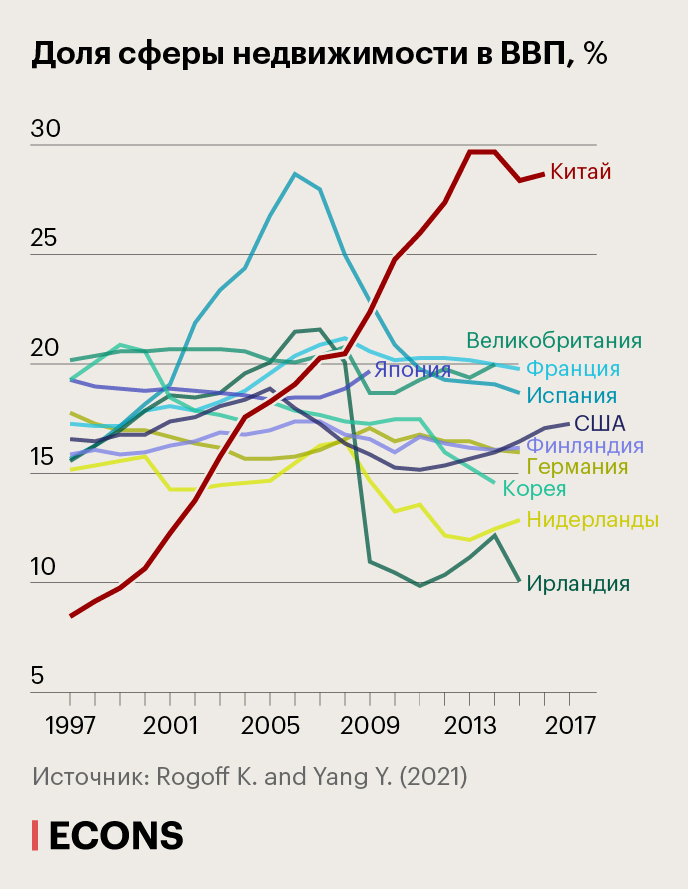

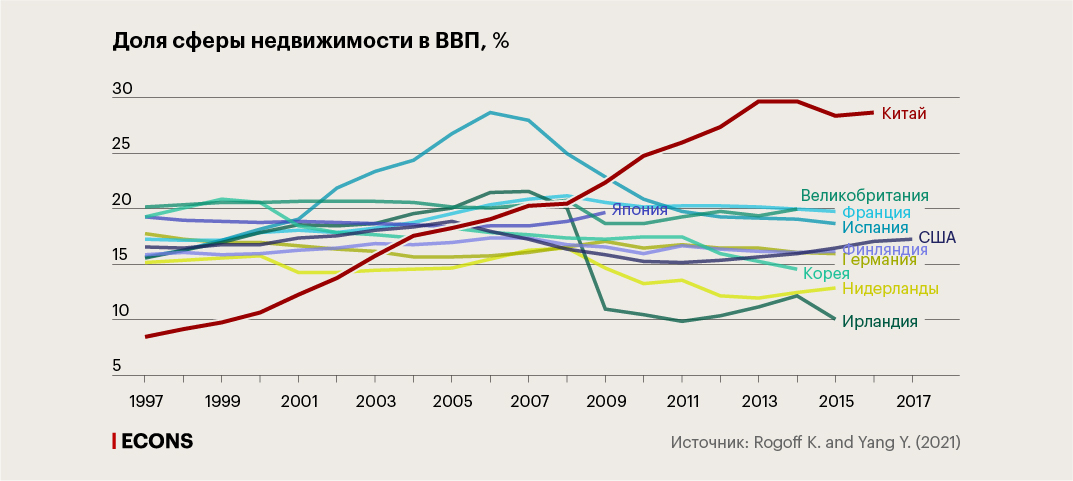

Экономика Китая смогла быстро оправиться от пандемии COVID-19, что помогло поддержать многолетний жилищный бум. Однако в среднесрочной перспективе страна столкнется со множеством проблем, помимо гораздо более опасного штамма коронавируса Delta. Сектор недвижимости Китая, с учетом сферы обслуживания недвижимости, составляет 29% ВВП – что сопоставимо с Ирландией и Испанией на пиках перед финансовым кризисом.

В нашей с Юаньчэнь Ян недавней исследовательской работе мы утверждаем, что преодоление начавшегося спада жилищного строительства в Китае окажет значительное влияние на общий рост его экономики, даже если не учитывать обычные в подобных случаях эффекты усиления уязвимости финансового сектора. При подобном масштабе сектора недвижимости трудно понять, как можно избежать значительного замедления экономики, даже если удастся предотвратить проблемы в банковском секторе.

Конечно, китайские власти оказывают огромное влияние на жилищный рынок и в прошлом использовали целый ряд инструментов для его попеременного стимулирования и охлаждения. Но вопрос не только в поддержании стабильности рынка – речь также о поддержании масштабов выпуска и занятости.

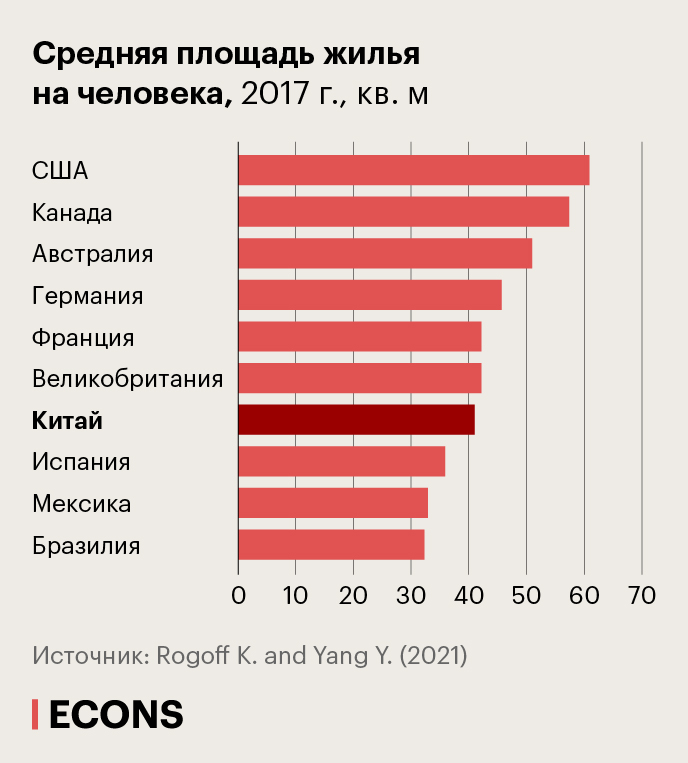

То, что количество квадратных метров жилья на человека в Китае уже сопоставимо с показателями более богатых экономик, таких как Германия и Франция, – отрезвляющий факт: даже если среднее качество строительства в Китае ниже (и тем самым остаются возможности для модернизации жилья), этот факт говорит о том, что нынешний размер сектора недвижимости в соотношении с ВВП не может быть легко сохранен.

До сих пор Китай, похоже, игнорировал проблемы, связанные с ростом и с сектором недвижимости. Благодаря политике COVID-zero (введение жестких карантинов при появлении новых очагов заболеваемости. – Прим. «Эконс») китайская экономика смогла быстро справиться с пандемией, увеличившись, несмотря на глобальную рецессию, более чем на 2% в 2020 г. и почти на 13% в первой половине 2021 г. Как и везде, рост цен на жилье был значительным. Тем не менее, по мере того как Китай приспосабливается к жизни с намного более вирулентным «дельта»-штаммом, рост замедляется. В среднесрочной перспективе Китай столкнется со множеством вызовов – от резкого разворота демографического тренда (отмена политики «одна семья – один ребенок» с 2016 г. вряд ли развернет нисходящий демографический тренд, так как рост стоимости жизни снижает желание людей иметь детей, а в мегаполисах все популярнее поздние браки и браки без детей) до замедления производительности, не говоря уже о проблемах деградации окружающей среды, нехватки воды, неравенства. Жилищный бум до сих пор поддерживался широким экономическим бумом, столкнувшимся сейчас с серьезными препятствиями.

Наша оценка доли сектора недвижимости в ВВП Китая в 29% включает в себя как само строительство, так и услуги, связанные с недвижимостью; для ее получения мы использовали последние доступные таблицы «затраты – выпуск» Китая (за 2017 г., опубликованные в середине 2019 г.). Аналогичные расчеты для развитых экономик показывают, что Китай зависит от жилищного строительства даже больше, чем Ирландия и Испания накануне глобального финансового кризиса, и гораздо больше, чем США на пике жилищного бума в 2005 г.

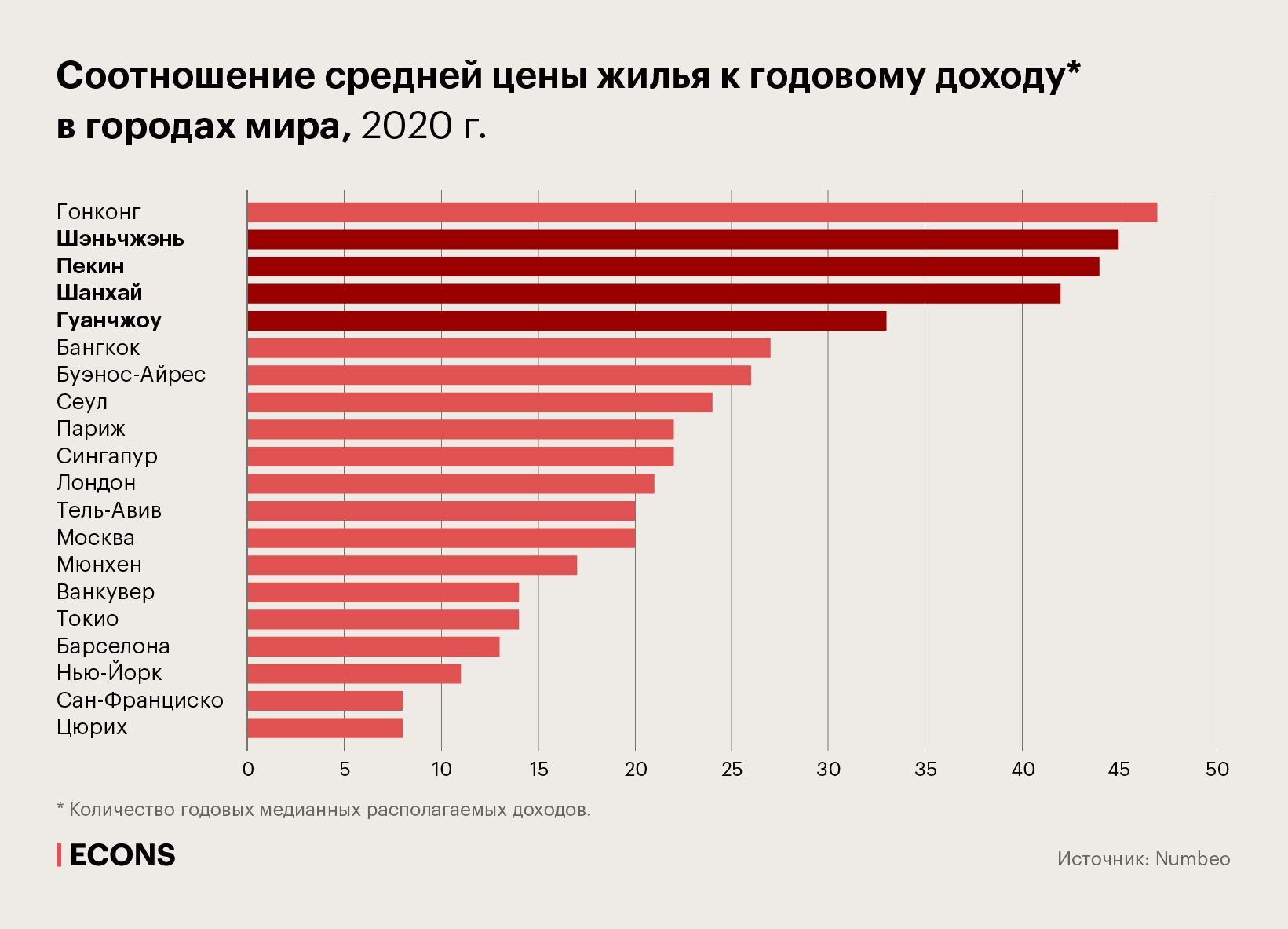

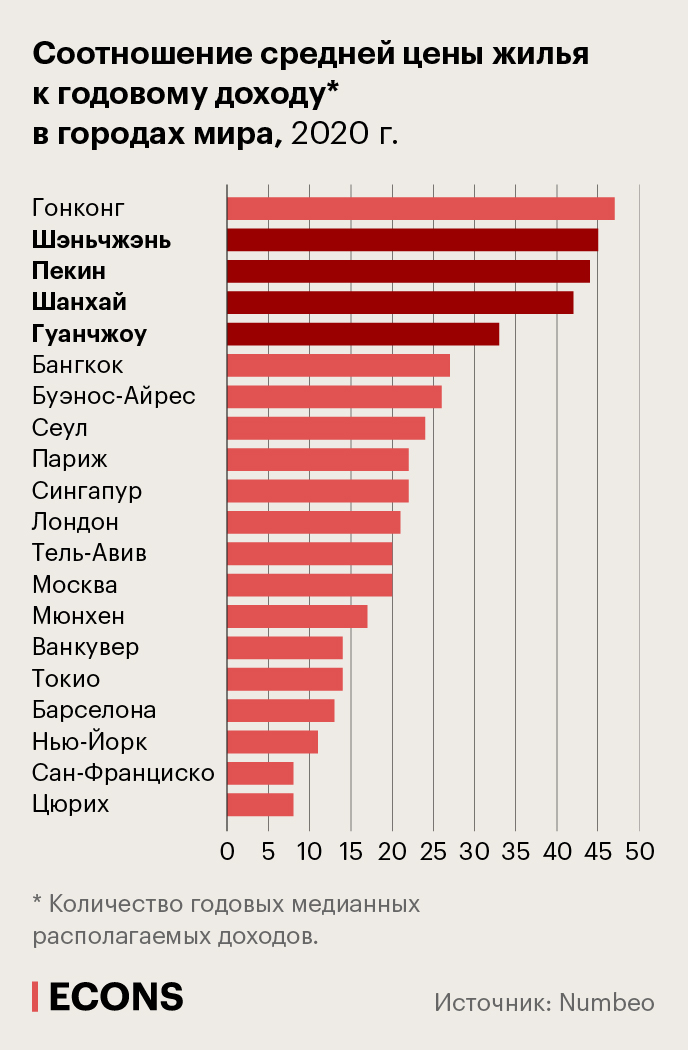

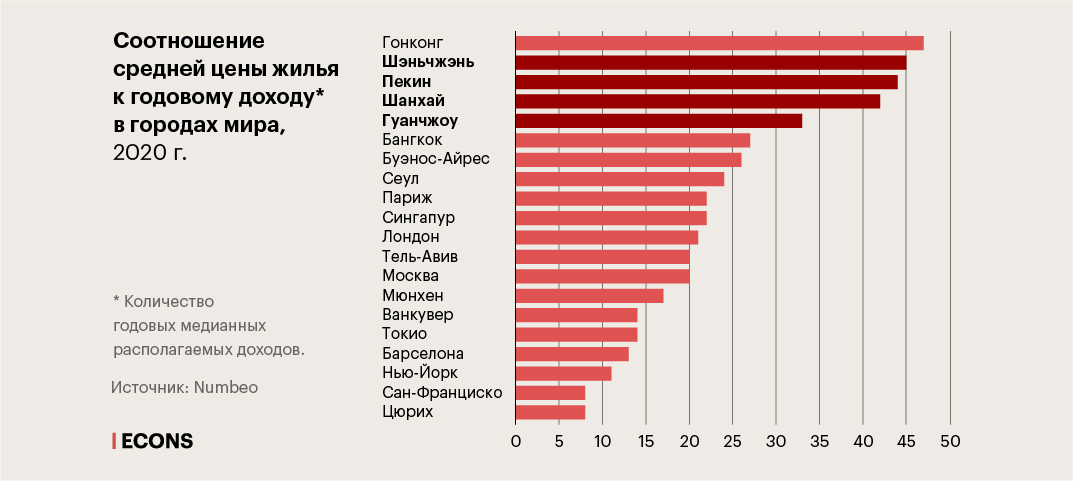

Хотя данные о ценах на жилье собирать и стандартизировать довольно сложно, имеющиеся сравнения Китая с другими странами довольно драматичны. По международным меркам захватывающий дух рост цен на недвижимость в Китае беспрецедентен для крупной экономики. До пандемии соотношение цены на жилье с годовым доходом в Пекине, Шанхае, Шэньчжэне, Гуанчжоу было одним из самых высоких в мире (по итогам 2020 г. эта ситуация сохраняется, см. график ниже. – Прим. «Эконс»): в Пекине, Шанхае, Шэньчжэне требуется более 40 медианных годовых доходов для покупки жилья против 21 в Лондоне или 11 в Нью-Йорке.

Возможно, такое соотношение цены жилья и дохода может быть оправданно, если ожидать, что впечатляющие рекорды роста Китая последних трех десятилетий будут продолжаться бесконечно. Но, как мы уже отмечали, риски, связанные со старением населения, сокращением технологического разрыва с Западом и общеглобальным замедлением производительности, делают крайне вероятным, что темпы роста китайской экономики продолжат снижаться даже после того, как она восстановится после последней волны пандемии.

Ряд предыдущих исследований потенциальных рисков рынка жилья Китая сводится в основном к тому, что, хотя рост цен на жилье в Китае на порядок выше, чем в США в преддверии кризиса 2008 г., это необязательно говорит о наличии пузыря и что потребуется резкое и устойчивое замедление экономического роста в целом, чтобы вызвать длительную рецессию в жилищном секторе.

Однако эти исследования основаны на данных, которые в настоящее время несколько устарели. Наше исследование предоставляет значительный объем доказательств существования пузыря на рынке недвижимости Китая. Несмотря на повторяющиеся аргументы, что «Китай – это другое», мы отмечаем, что сложившаяся ситуация имеет поразительное сходство с эпизодами жилищных бумов в других странах – в плане роста цен на жилье, масштабов строительного сектора, накопления долга и т.д. – и что многолетний жилищный бум в Китае демонстрирует много признаков того, что он достиг своего потенциально опасного пика. К тому же пандемия, особенно с учетом появления все новых вариантов вируса, представляет собой реальный риск того, что «кнопка» устойчивого замедления роста будет постоянно задействована.

Драйвер экономики

Недвижимость – чрезвычайно важный драйвер роста китайской экономики. Инвестиции в недвижимость возросли с 5% ВВП в 1995 г. до более 13% ВВП в 2019 г., из которых более 70% приходится на жилую застройку. Для сравнения: в США этот показатель исторически составлял около 5% ВВП. Экономический подъем Китая в значительной степени опирается на модель роста, основанную на инвестициях, и соотношение инвестиций в основной капитал с ВВП в последние годы достигло 70–80%, из которых значительная часть приходится на сектор недвижимости. Через инвестиции, строительство, финансовую систему недвижимость тесно связана с различными секторами экономики, а в структуре расходов домохозяйств на нее приходится 23%.

Сфера недвижимости и строительства также имеет важнейшее значение для занятости в Китае, предоставляя около 20% всех рабочих мест частного сектора в городах.

В операции с недвижимостью активно вовлечены местные органы власти. С одной стороны, продажа земли является основным источником их бюджетных доходов – его доля в местных бюджетах достигает 35%. С другой стороны, местные чиновники повышаются или понижаются в должности в зависимости от их способности обеспечивать экономический рост, а строительная деятельность как таковая представляет собой хорошо измеримый результат экономической активности.

Для среднего домохозяйства владение жильем является не только необходимостью для вступления в брак, прежде всего для молодых мужчин, но и привлекательным финансовым активом, учитывая значительный прирост его стоимости и отсутствие альтернативных инструментов инвестирования. В результате рынок жилья в несколько – до 8–9 – раз превосходит по стоимости рынки акций и облигаций. Жилье составляет порядка 78% всех активов населения, в сравнении с 35% в США, а ипотечная задолженность – более 70% совокупного долга домохозяйств. Это делает частное потребление в Китае крайне чувствительным к снижению цен на жилье.

Притом что ВВП Китая примерно сопоставим с ВВП США, если измерять его по паритету покупательной способности, и значительно меньше, если сопоставлять его по рыночному обменному курсу, рыночная стоимость жилищного фонда Китая более чем вдвое выше, чем в США, и более чем втрое выше, чем в Европе. Подобный факт напоминает пузырь на рынке жилья в Японии в конце 1980-х – начале 1990-х гг., когда рыночная стоимость недвижимости в Японии также была более чем вдвое выше, чем в США (против одной трети в настоящее время).

К 2019 г. жилищные ссуды составляли около 30% всех кредитов китайских банков в стоимостном выражении. Объем совокупной задолженности домохозяйств достиг 60% ВВП. Хотя это ниже, чем в США накануне 2008 г. (почти на 40 п.п.), но квартальные темпы роста долга – выше в полтора-два раза, чем в США накануне кризиса сабпрайм-ипотеки. Было бы полезно вспомнить, что регуляторы США никогда не ожидали, что цены на жилье могут упасть на 36% (от пика до минимума). Очень осторожные и прагматичные китайские регуляторы, возможно, еще не полностью представляют глубину возможного падения цен на жилье в Китае.

Даже если Китай, как ожидают многие наблюдатели, окажется более искусным в урегулировании долга, чем правительства западных стран после 2008 г., уязвимость его финансового сектора вызывает серьезную озабоченность. Надвигающееся банкротство китайского девелопера Evergrande с долгом более $300 млрд будет, безусловно, крупнейшим из всех, с которыми доводилось иметь дело правительству; и более слабые компании сектора недвижимости также сталкиваются с проблемами при пролонгировании своих долгов. Исследования на примере США начала 2000-х показывают, что спекуляции на рынке жилья в преддверии кризиса могут значительно усугубить последствия возможного коллапса. Китайские власти уже давно предпринимают попытки сдержать спекуляции, однако это было чрезвычайно сложно сделать в условиях эпического десятилетнего ценового бума на рынке жилья.

Задача ребалансировки экономики со снижением влияния на нее сектора строительства и услуг в сфере недвижимости – это то, с чем столкнется Китай в ближайшие годы, и столкнется скорее раньше, чем позже.

Оригинал статьи опубликован на портале VoxEU.org. Перевод выполнен редакцией Econs.online и дополнен материалами из исследования автора статьи.