Проверка готовности: развивающиеся рынки и нормализация политики ФРС

Развивающимся рынкам предстоит пройти через ужесточение денежно-кредитной политики Федеральной резервной системой США. Заявление Федерального комитета по операциям на открытом рынке США от 26 января 2022 г. ясно дало понять, что ФРС начинает цикл повышения процентных ставок. S&P Global ожидает, что ФРС поднимет ставку в марте, и это станет первым из как минимум трех повышений, на 25 базисных пунктов каждое, в этом году.

Прошлые циклы ужесточения политики ФРС бывали связаны с турбулентностью на некоторых развивающихся рынках, в особенности характеризовавшихся высокой потребностью во внешнем финансировании или высоким уровнем долга. Ужесточение политики ФРС – и даже просто ожидание такого ужесточения – снижает относительную инвестиционную привлекательность развивающихся рынков, способствуя оттоку с них капитала. В странах-должниках обесценивается валюта, из-за роста номинированного в иностранной валюте долга на рынках возрастает волатильность. Неудивительно, что национальные центральные банки вынуждены «следовать за ФРС» и поднимать ставки, чтобы привлечь капитал обратно.

Тем не менее не всегда ужесточение политики ФРС плохо для развивающихся рынков: повышение Федрезервом ставок может быть следствием быстрого роста спроса в США, что идет на пользу экспорту ряда крупных развивающихся стран. При подстройке к ужесточению политики ФРС за счет обменных курсов и внутренних ставок процесс адаптации к такому ужесточению может быть упорядоченным. В свою очередь, это может помочь внутреннему спросу так же постепенно адаптироваться к более высоким процентным ставкам без ощутимых негативных последствий для долгосрочного роста.

На наш взгляд, для большинства развивающихся рынков грядущее ужесточение политики ФРС окажется упорядоченным процессом. Большая часть переоценки обменных курсов и процентных ставок на развивающихся рынках уже произошла в течение последнего года, а forward guidance центральных банков улучшился в сравнении с предыдущими циклами ужесточения политики. Это снижает вероятность и масштаб будущих дестабилизирующих коррекций на развивающихся рынках на фоне того, как ФРС будет осуществлять свой цикл повышения процентных ставок.

Тем не менее возможно, что более быстрая, чем ожидалось, нормализация монетарной политики в США не будет сопровождаться улучшением прогнозов роста глобального ВВП: некоторые развивающиеся страны более уязвимы к этому сценарию и могут столкнуться с периодами относительно высокой волатильности обменных курсов и процентных ставок – с негативными последствиями для роста своих экономик.

Обнадеживает то, что платежные балансы большинства развивающихся стран сейчас в целом в лучшей форме, чем в прошлые периоды ужесточения политики ФРС, поскольку поддерживаются устойчивым экспортом и сокращением импорта на фоне пандемии (за несколькими заметными исключениями, об этом – ниже). Тем не менее ухудшение долгового бремени, вызовы социального и политического характера, высокий уровень неопределенности относительно инфляции и экономического роста – ключевые факторы, за которыми стоит наблюдать на развивающихся рынках.

С точки зрения этих показателей наш анализ свидетельствует о том, что внешние дисбалансы станут основным каналом трансмиссии более быстрого, чем ожидалось, цикла ужесточения политики ФРС для Аргентины, Чили, Колумбии и Турции, в то время как для Бразилии, Индии и ЮАР ключевыми окажутся дисбалансы фискальные. Другие развивающиеся страны в нашей выборке (Малайзия, Индонезия, Мексика, Россия, Польша, Китай, Филиппины, Таиланд и Саудовская Аравия) характеризуются более низкими внешними и фискальными дисбалансами или даже устойчивым внешним и бюджетным балансом – это справедливо, например, для России, – что означает более слабый прямой канал трансмиссии повышения ставок ФРС. Потребность Турции во внешнем финансировании остается существенной из-за высокого уровня внешнего долга, несмотря на то что ее счет текущих операций в лучшем состоянии, чем в прошлые периоды роста ставок в США, и необычная «новая экономическая модель» страны может пройти проверку на прочность.

Год адаптации

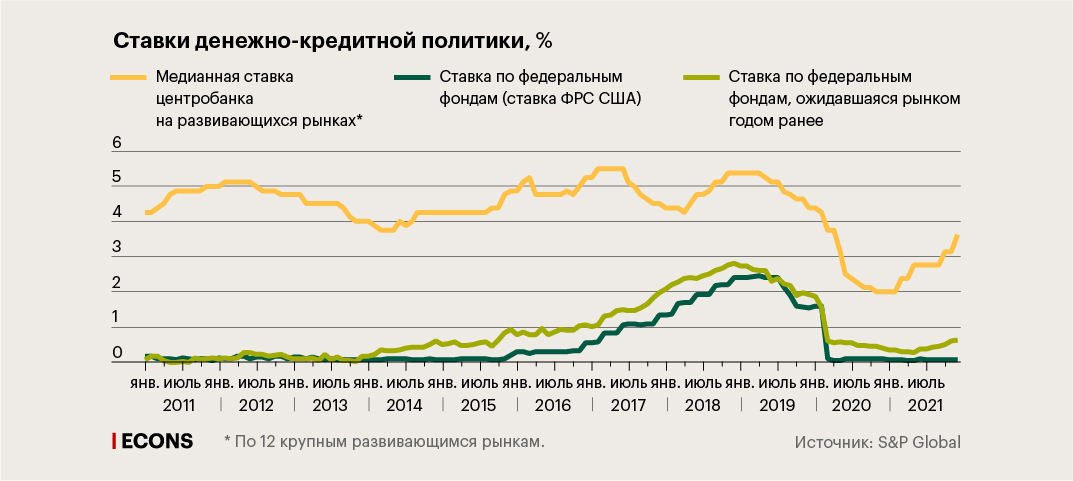

По мере того как за последний год менялись ожидания рынка относительно монетарной политики в США, в развивающихся странах происходила адаптация к грядущим изменениям этой политики, причем относительно плавно и упорядоченно. В начале 2021 г. в рыночных ценах уже учитывалось повышение ставки ФРС начиная с конца 2022 г.; сегодня рынок ожидает уже четыре повышения ставки на 25 б.п. в этом году начиная с марта. Обменные курсы валют большинства развивающихся рынков к доллару США синхронно ослабли. Медианная валюта развивающегося рынка в 2021 г. обесценилась на 7%, уже упав на 4,5% в 2020 г.

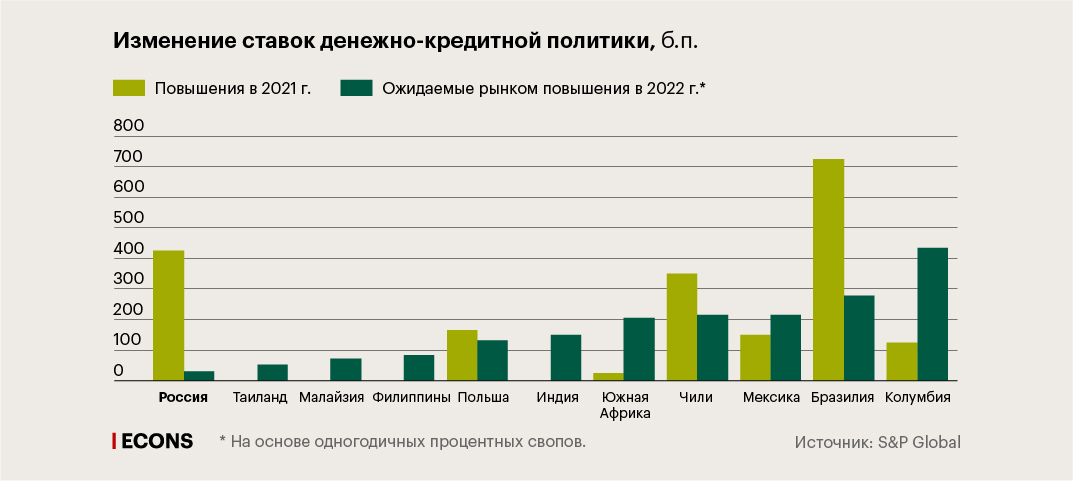

Несколько центробанков крупных развивающихся экономик уже начали поднимать процентные ставки (Бразилия, Чили, Колумбия, Мексика, Польша, Россия и ЮАР). Как признак проактивной монетарной политики в развивающихся странах можно рассматривать то, что большинство таких государств запустили этот процесс примерно тогда, когда рынки в первой половине 2021 г. начали закладывать в свои ожидания более скорое повышение ставок ФРС. Рост инфляции в развивающихся экономиках создал серьезный импульс для их центральных банков ускорить ужесточение своей политики.

Это напоминает недавние циклы ужесточения политики ФРС. Например, в прошлом цикле, который начался в декабре 2015 г. и ускорился на фоне сокращения налогов президентом Дональдом Трампом в 2017–2018 гг., несколько развивающихся стран стали поднимать ставки примерно за год до того, как это начала делать ФРС, отслеживая динамику рыночных ожиданий относительно монетарной политики в США и следуя за коммуникацией ФРС о сокращении программы выкупа активов (LSAP).

Важно, что ожидания относительно будущих процентных ставок в развивающихся экономиках также сместились вверх. Для типичной развивающейся экономики за пределами Азии рынок ожидает повышения ставок как минимум на 200 б.п. в этом году, если судить по процентным свопам. Резкие рыночные корректировки могут произойти, если развивающиеся экономики не будут соответствовать ожиданиям относительно ужесточения монетарной политики (через ослабление курса) или если ожидания сместятся в сторону более агрессивной нормализации политики ФРС.

Отличия от предыдущего цикла ужесточения

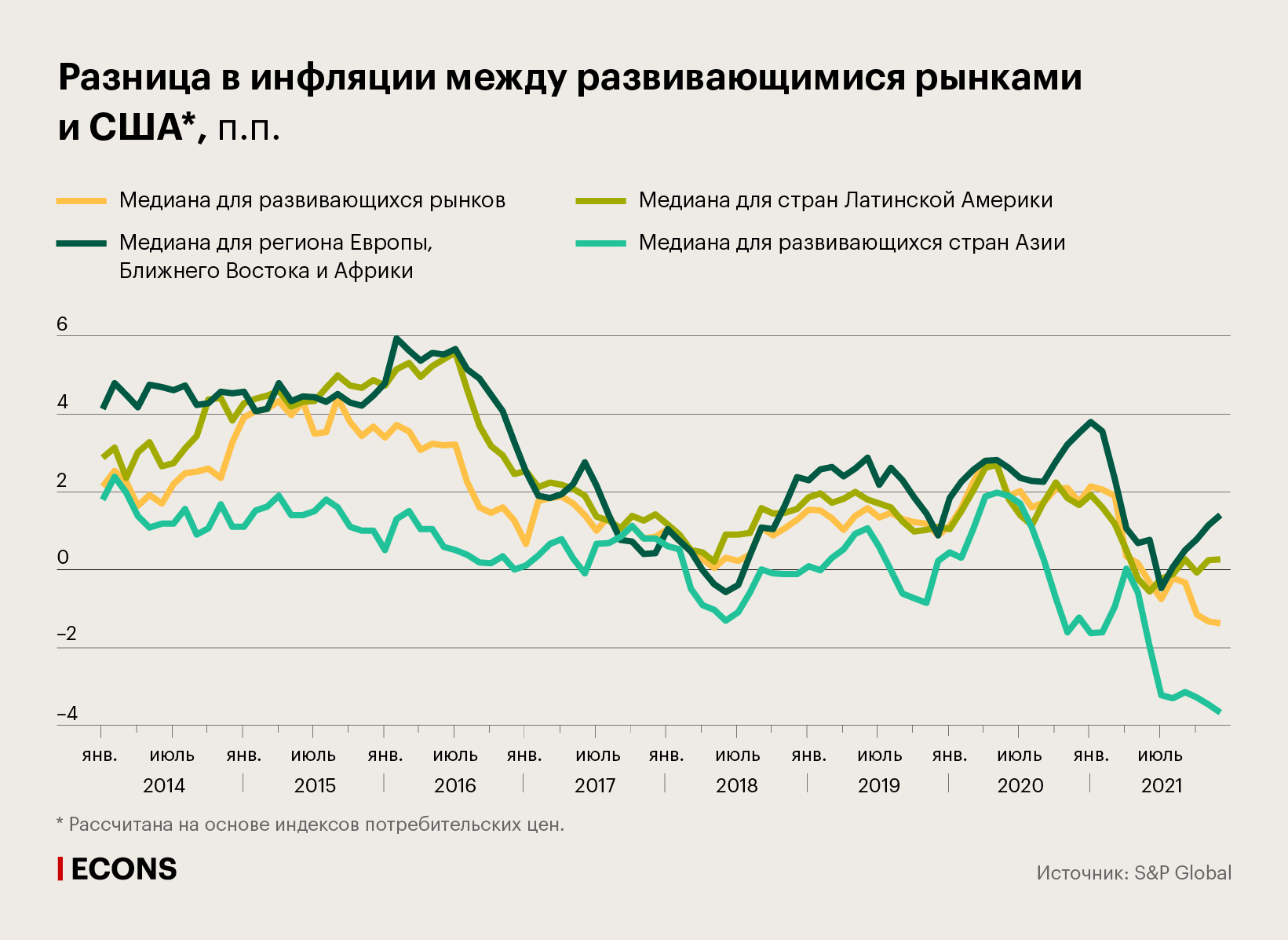

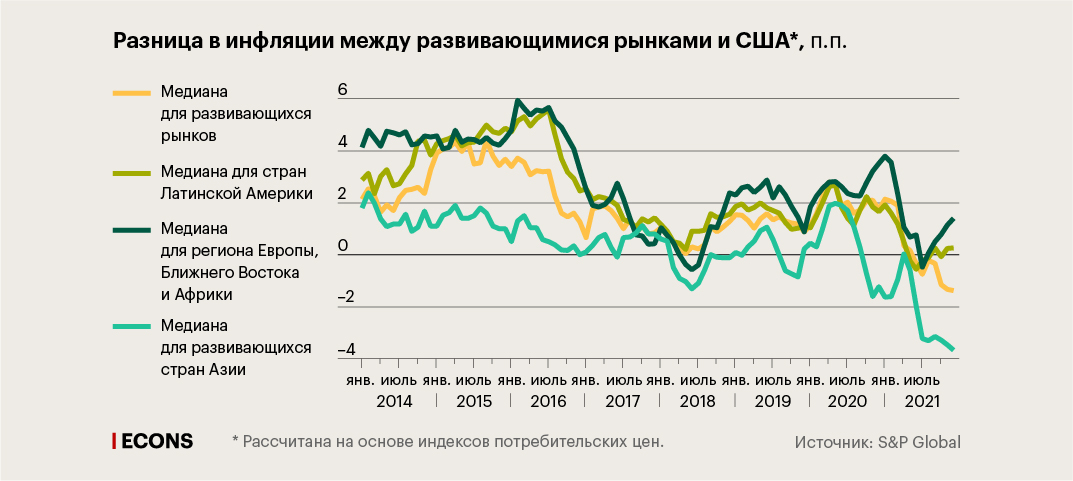

Разрыв между показателями инфляции в развивающихся странах и в США сейчас гораздо ниже, чем был в последнем таком цикле (с конца 2015 по начало 2019 г.). Медианная инфляция на развивающихся рынках непосредственно перед тем, как ФРС начала повышать ставки в конце 2015 г., была почти на 4 процентных пункта выше, чем в США; сейчас она на 1 п.п. ниже (хотя наблюдается высокий разброс между развивающимися рынками). Это в большей степени связано с инфляцией в США, находящейся на максимуме за несколько десятилетий, чем с текущей инфляцией в развивающихся странах. Однако более низкий инфляционный дифференциал снижает повышательное давление на ставки на развивающихся рынках. Ключевую роль, впрочем, будут играть инфляционные ожидания. Если инфляция в США нормализуется относительно развивающихся рынков быстрее, чем сейчас заложено в ожиданиях, повышательное давление на ставки на этих рынках может возобновиться.

Дифференциалы роста ВВП между развивающимися странами и США сокращались большую часть последнего десятилетия (а в случае стран Латинской Америки стали негативными). Сейчас эти показатели несильно отличаются от показателей прошлого периода ужесточения монетарной политики в США – за исключением некоторых стран Азии, которые перешли от двухзначного темпа роста ВВП к высоким однозначным показателям (например, Индия и Китай). В их случае дифференциал снизился, но все еще остался высоким по сравнению с другими развивающимися рынками.

Явные улучшения по сравнению с прошлым циклом ужесточения политики ФРС наблюдаются в платежных балансах. Если смотреть на балансы счетов текущих операций, медианная развивающаяся страна улучшила свою позицию примерно на 1 п.п. ВВП по сравнению с 2015 г. Среди крупных развивающихся экономик без учета Китая только Чили, Филиппины и Таиланд характеризуются ухудшением баланса счета текущих операций в 2021 г. по сравнению с 2015 г. Улучшение счетов текущих операций в большинстве случаев было связано с быстрым и резким сокращением импорта из-за снижения экономической активности на фоне пандемии, что, однако, будет – во всяком случае, частично – скомпенсировано по мере восстановления спроса. Тем не менее во многих развивающихся странах быстро восстановился экспорт из-за высокого спроса на промышленные товары и сырье.

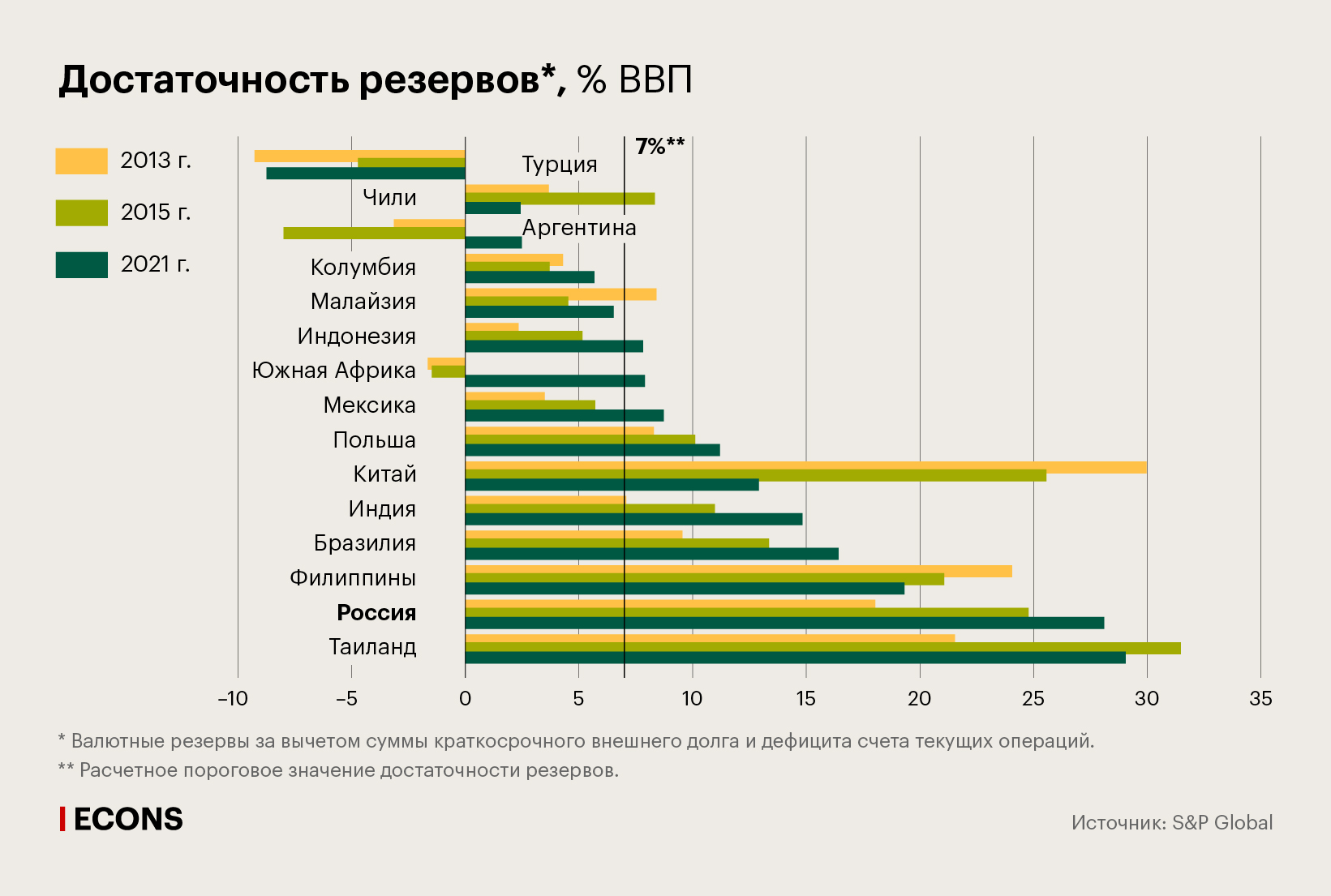

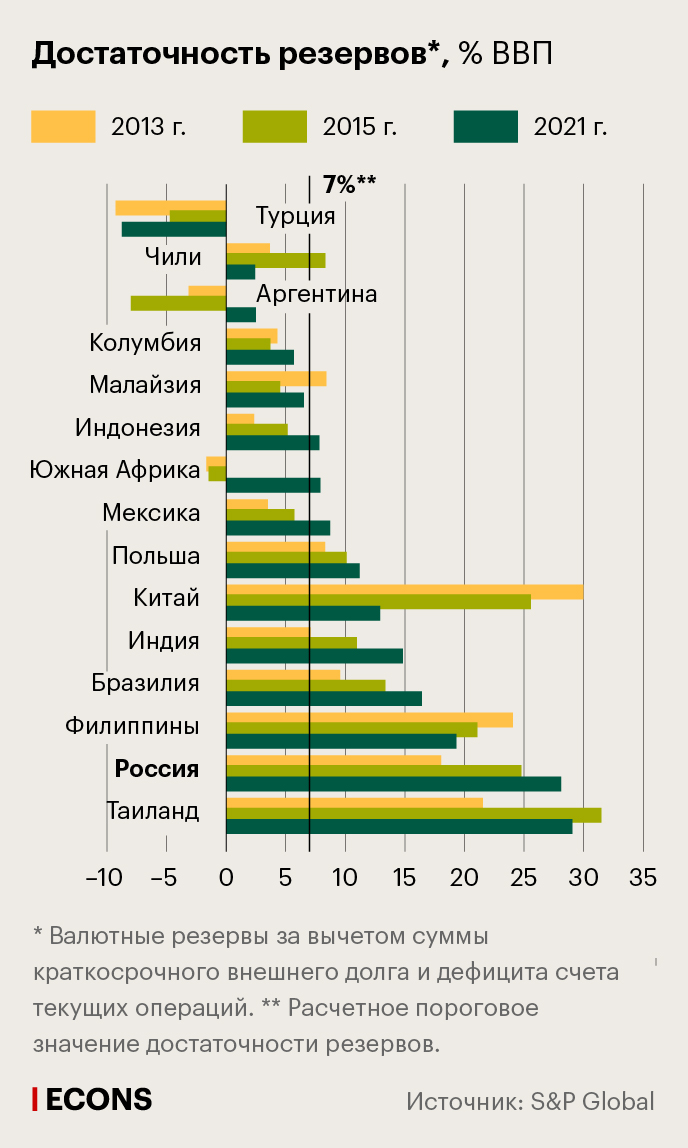

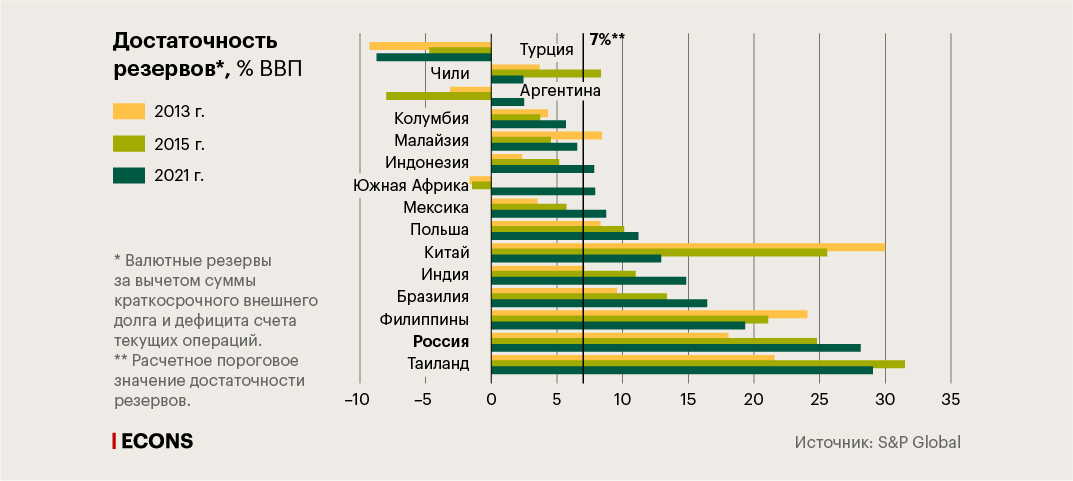

Возможно, более удачной оценкой способности развивающихся рынков избежать нестабильности из-за изменения потоков капитала выступают валютные резервы центральных банков. Эти ликвидные, номинированные в иностранной валюте активы позволяют предоставлять внутренним заемщикам необходимую ликвидность, когда ее сложно получить от иностранных кредиторов, тем самым заемщики могут финансировать свой текущий дефицит и пролонгировать выплату долгов. Простая, интуитивная метрика достаточного уровня резервов, предложенная Пабло Гвидотти, бывшим заместителем министра финансов Аргентины, и впоследствии популяризованная бывшим главой ФРС Аланом Гринспеном, – правило Гвидотти – Гринспена – гласит, что валютные резервы должны быть не меньше суммы краткосрочного номинированного в иностранной валюте внешнего долга и дефицита счета текущих операций, чтобы страна могла противостоять массовому оттоку капитала. Исследование Федерального резервного банка Далласа от 2018 г. показало, что достаточность резервов выше 7% ВВП уже не оказывает значимого влияния на спред средней доходности корпоративного долга инвестиционного класса в долларах для страны по отношению к доходности 10-летних казначейских облигаций США. В этом отношении выделяются Турция, Чили, Аргентина и Колумбия.

Сферы, в которых развивающиеся страны сегодня явно находятся в более уязвимом положении по сравнению с прошлыми циклами ужесточения политики ФРС, – это фискальные и долговые позиции. На фоне рекордного уровня стимулирующих экономических пакетов показатели отношения долга к ВВП резко выросли, а давление в пользу сохранения более высокого уровня бюджетных расходов во многих странах из-за пандемии остается высоким.

Хорошая новость заключается в том, что в большинстве развивающихся стран в последние годы снизилась доля госдолга, номинированного в иностранной валюте. Среди исключений из этого тренда выделяются Чили, Колумбия и Турция – там доля госдолга в долларах выше, чем в 2015 г. Эти страны мы рассматриваем как относительно более чувствительные к дальнейшей переоценке перспектив повышения процентных ставок США.

Наконец, положительный фактор для развивающихся рынков на фоне надвигающегося роста ставок в США – то, что долгосрочные доходности в США остаются относительно низкими. Доходность 10-летних казначейских облигаций все еще ниже 2% и примерно на 50 б.п. ниже допандемического пятилетнего среднего в 2,25%. Это помогло сдержать отрицательные последствия для стоимости долгосрочного финансирования развивающихся рынков. Тем не менее, если эта ситуация изменится, развивающиеся рынки, вероятно, ждут более резкие корректировки.

Наиболее уязвимые страны

Судя по большинству показателей, развивающиеся экономики так же, как в 2015 г., или даже лучше подготовлены к надвигающемуся циклу ужесточения политики ФРС. Тем не менее, если рынок будет ожидать более быстрого ужесточения денежно-кредитной политики в США, чем сейчас учтено в ценах (и это не будет связано с более оптимистичными прогнозами глобального роста), некоторые развивающиеся страны могут столкнуться с более резкой рыночной подстройкой и негативными последствиями для краткосрочного роста.

У ряда развивающихся стран внешний баланс значительно ухудшился на фоне пандемии – это прежде всего Чили, Колумбия и Таиланд. Если валютные резервы их центробанков не являются «достаточными» (в соответствии с правилом Гвидотти – Гринспена) для покрытия новых иностранных заимствований на срок до года – как в случае Чили и Колумбии, – страны, вероятно, столкнутся с резким давлением на национальные валюты. Тогда более высокие внутренние процентные ставки могут закрепиться, ужесточая условия финансирования и ослабляя внутренний спрос.

В Таиланде коллапс туризма привел к тому, что страна характеризуется самым существенным ухудшением баланса счета текущих операций среди крупных развивающихся экономик: его дефицит превысил 9% ВВП. Хорошая новость в том, что показатель достаточности валютных резервов центробанка Таиланда – один из самых высоких среди развивающихся стран (около 30% ВВП).

В Турции внутренний спрос и импорт заметно восстановились в третьем квартале 2020 г., поддерживаемые мощными кредитными стимулами, в то время как доходы от туризма резко упали. Это привело к увеличению дефицита счета текущих операций в 2020 г., но в 2021 г. показатель улучшился на фоне высокого экспорта товаров и частичного восстановления доходов от туризма. Правда, значительными остаются потребности Турции во внешнем финансировании – из-за высокого уровня внешнего долга (порядка 40% ВВП в 2021 г. против 30% ВВП в 2015 г.).

Показатели платежного баланса Бразилии за последние два года улучшились, но масштаб ухудшения фискальных показателей делает ее одной из наиболее уязвимых развивающихся стран в случае изменения ожиданий относительно действий ФРС. Бразилия – пример того, как факторы, не связанные с экономикой (в данном случае – политического толка), определяют уязвимость экономики к более высоким ставкам в США. Бразилия приближается ко всеобщим выборам, что усиливает стимулы для находящейся у власти партии увеличивать расходы на временные программы господдержки, чтобы повысить свою популярность.

Рост фискального дефицита на фоне все еще слабого восстановления экономик, во многих случаях – социальные и политические вызовы, а также высокая инфляция могут усилить дальнейшую реакцию развивающихся рынков на нормализацию монетарной политики в США.

Что произойдет после 2022 года

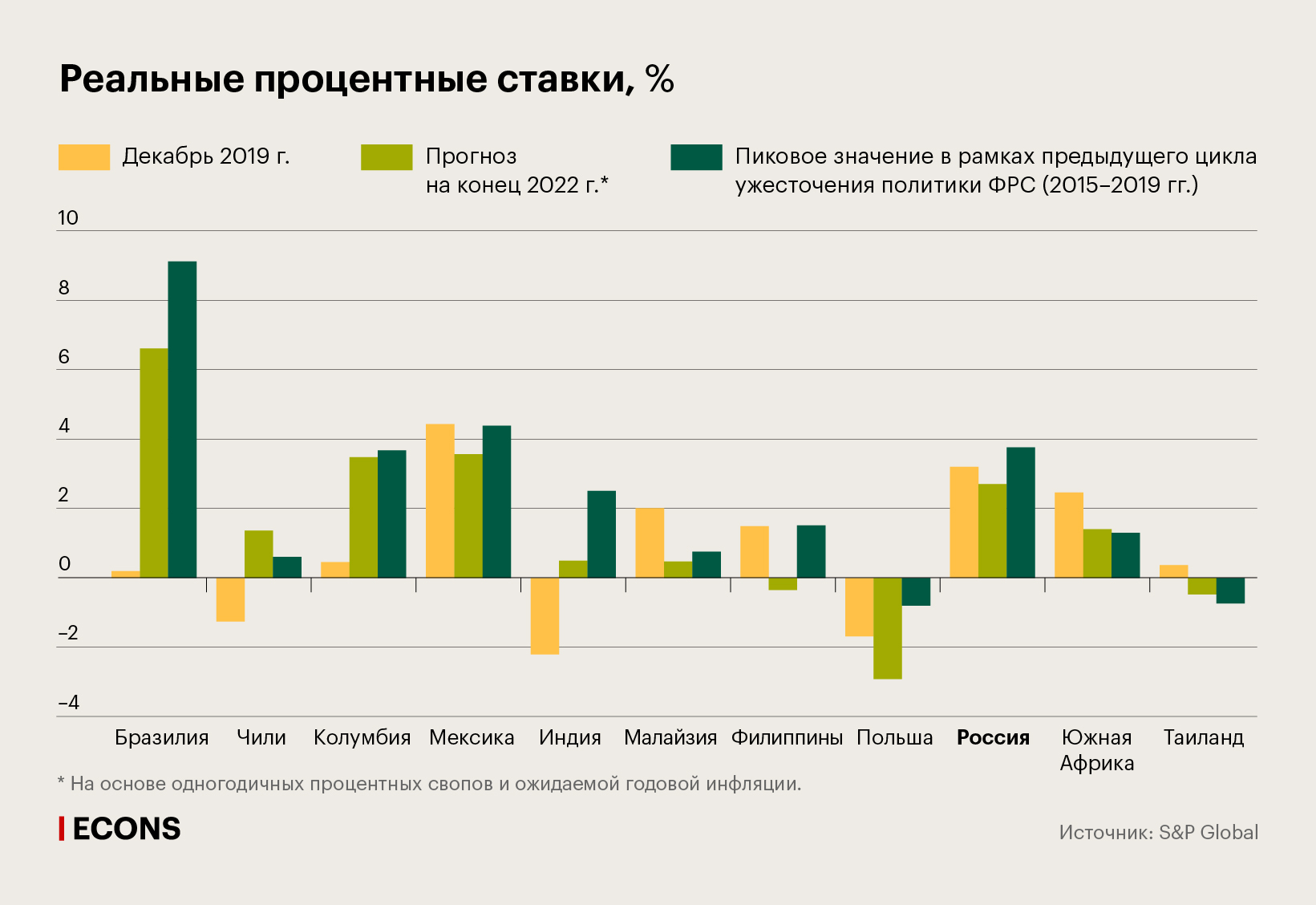

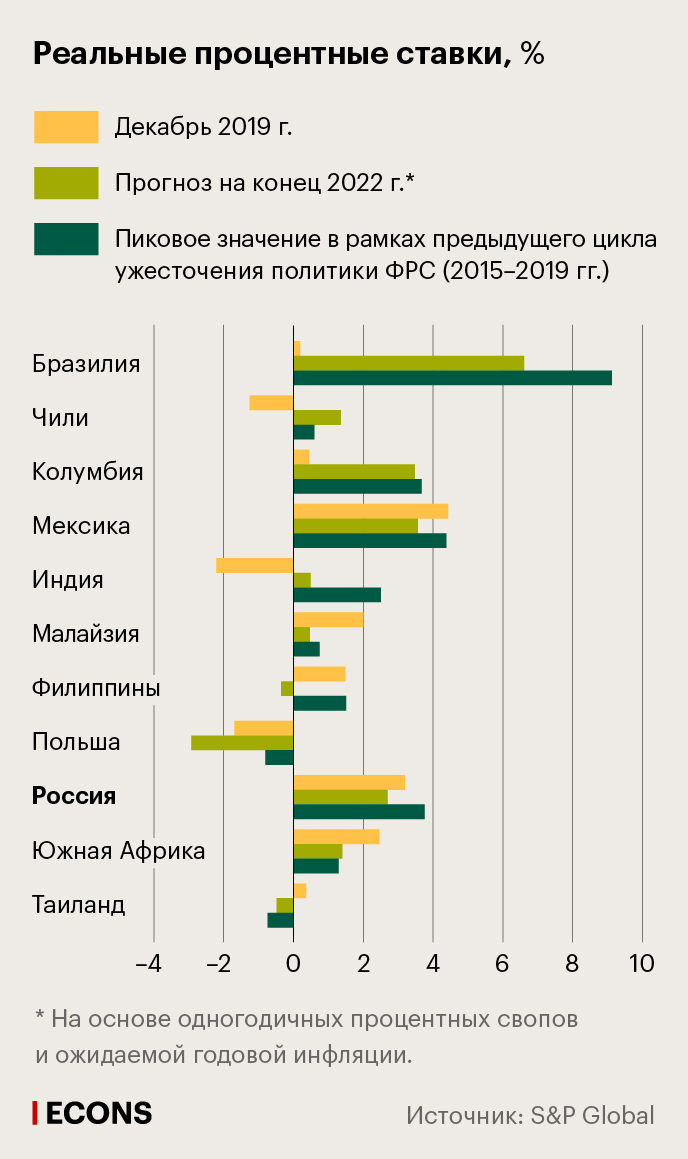

Если предположить, что развивающиеся страны поднимут ставки в соответствии с ожиданиями рынка, то к концу 2022 г. в ряде государств, в основном Латинской Америки, они окажутся выше, чем до пандемии. В большинстве случаев ставки все еще ниже пиковых уровней прошлого цикла ужесточения политики ФРС. Вопрос: что будут делать центробанки развивающихся стран в 2023 г., когда ФРС, вероятно, все еще будет в процессе ужесточения политики, и что это означает для реальных ставок на развивающихся рынках?

Если судить по прошлым эпизодам ужесточения политики ФРС, медианная развивающаяся страна продолжала повышение ставок до момента остановки роста ставки ФРС. Если так произойдет и в этот раз, то, вероятно, в ряде развивающихся стран реальные ставки продолжат расти и в 2023 г., в некоторых случаях будут выше, чем были во время прошлых циклов ужесточения политики ФРС.

Возникает следующий вопрос: насколько обоснованны более высокие реальные ставки на развивающихся рынках? Хотя до пандемии реальные ставки в развивающихся странах снижались подобно тому, как это происходило в развитых экономиках по мере замедления роста численности населения и его старения, сейчас менее очевидно, что так же будет происходить и после пандемии. Более высокие показатели долга в развивающихся странах могут обуславливать и более высокие реальные ставки, чтобы компенсировать увеличение премии за фискальный риск в отсутствие более быстрого экономического роста. Более высокие реальные ставки в некоторых крупных развивающихся странах могут оказаться одним из «шрамов», которые оставит пандемия, – прежде всего в странах с относительно более высоким долгом и более низкими темпами роста в новой постпандемической реальности.