Слова важнее цифр: коммуникация центробанков в период высокой инфляции

Из-за роста потребительских цен и усиления дефицита предложения Европейский ЦБ уже дважды в этом году повышал прогноз инфляции в еврозоне. В частности, прогноз инфляции на текущий 2022 г. был повышен в марте до 5,1% против ожидавшихся еще в декабре 2021 г. 3,2%, а в июне – до 6,8%. Было также признано, что снижение инфляции может занять несколько больше времени – прогноз на 2023 г. был повышен в марте до 2,1% с декабрьских 1,8%, а в июне – до 3,5%. Тем не менее представители Евросистемы (система Европейского ЦБ и национальных банков стран – членов еврозоны) по-прежнему ожидают приближения показателя инфляции к таргету ЕЦБ в 2% в среднесрочной перспективе: прогноз на 2024 г. хотя и пересмотрен, но близок к этому значению – в марте 2022 г. он был повышен до 1,9% с декабрьских 1,8%, а в июне 2022 г. – до 2,1%.

С 2021 г. также существенно возросли инфляционные ожидания немецких домохозяйств. С января 2021 г. по февраль 2022 г. медианное значение ожидаемой через год инфляции стабильно росло с 2% до 5%, а в июне 2022 г. показатель подскочил до 8%. Инфляционные ожидания на 5 и 10 лет вперед также существенно выросли, хотя и остаются на более низком уровне – 5% и 4% соответственно.

Мы проанализировали два аспекта формирования ожиданий домохозяйств. Во-первых, считают ли домохозяйства нынешние высокие темпы инфляции явлением временным либо постоянным. Во-вторых, действительно ли сообщения ЕЦБ о прогнозах инфляции снижают инфляционные ожидания домохозяйств.

Анализ первого аспекта основан на ответах немецких респондентов на стандартные и дополнительные вопросы мартовской волны онлайн-опроса домохозяйств Бундесбанком (Bundesbank Online Panel Households, BOP-HH, см. врез). Мы получили около 5000 ответов о будущих темпах инфляции – через 12 месяцев (краткосрочный период), через 2–3 года (среднесрочный период) и через 5–10 лет (долгосрочный период).

Для анализа второго аспекта мы в рамках BOP-HH провели опрос в форме рандомизированного контролируемого испытания (RCT-испытание: сравнение результатов двух групп случайным образом отобранных людей – экспериментальной и контрольной; рандомизация позволяет избежать предвзятости и точнее определить причинно-следственные связи между неким действием и его результатами. – Прим. «Эконс»). Таким образом, в совокупности результаты опроса позволили нам изучить ожидаемую домохозяйствами траекторию инфляции и то, как на нее влияют коммуникации центрального банка.

На первом этапе мы проинформировали всех респондентов о таргете ЕЦБ по инфляции. Затем попросили их оценить вероятность достижения среднесрочной цели: для этого респонденты распределяли вероятность того, что инфляция попадет в тот или иной заданный интервал (от менее 1% до более 5%), на кратко-, средне- и долгосрочном горизонте. Мы ограничили оценки вероятностей так, чтобы в сумме они составляли 100. На втором этапе респонденты были случайным образом разделены на несколько групп. Каждая группа, за исключением контрольной, была ознакомлена с тем или иным сообщением ЕЦБ, количественного или качественного типа, относительно среднесрочного прогноза инфляции. После этого участникам снова предложили оценить вероятность попадания инфляции в заданные интервалы.

Двум группам мы предоставили количественную информацию о прогнозе инфляции ЕЦБ, опубликованном в марте 2022 г. В дополнение одна из этих групп получила информацию о том, как мартовский прогноз изменился по сравнению с предыдущим, опубликованным в декабре 2021 г. (эта группа получила название «количественно усиленной»). Другие две группы были ознакомлены с разъяснениями прогнозов главным экономистом Европейского ЦБ Филипом Лейном, которого цитировали многие СМИ. Одной из групп («качественно усиленной») также сообщили, что Лейн ожидает снижения инфляции в 2022 г. и ее замедления в 2023 г. и 2024 г. до уровня ниже таргета. Другую группу ознакомили с заявлением Лейна о том, что он не видит (пока) каких бы то ни было инфляционных последствий второго порядка (формирование спирали «зарплаты – цены» из-за разъякоривания долгосрочных инфляционных ожиданий. – Прим. «Эконс»).

На первом этапе, до получения количественной или качественной информации ЕЦБ, краткосрочные инфляционные ожидания были сильно смещены в сторону повышения: в среднем респонденты полагали, что с вероятностью в 33% инфляция через год будет превышать 5% и примерно с 80%-ной вероятностью будет выше 3%. Однако инфляционные ожидания на среднесрочную перспективу существенно ниже: вероятность инфляции выше 5% оценивалась примерно в 20%, инфляции выше 3% – примерно в 70%. На 10-летнем горизонте инфляционные ожидания были еще ниже (вероятность инфляции выше 5% оценивалась примерно в 15%, выше 3% – примерно в 55%). Тем не менее большинство респондентов ожидали инфляцию выше 2%-ного таргета ЕЦБ. Из этих цифр мы делаем вывод о том, что в марте 2022 г. немецкие домохозяйства в значительной степени воспринимали высокую инфляцию как временное явление, но в то же время видели существенные риски того, что она долго будет оставаться выше цели ЕЦБ.

Управление ожиданиями

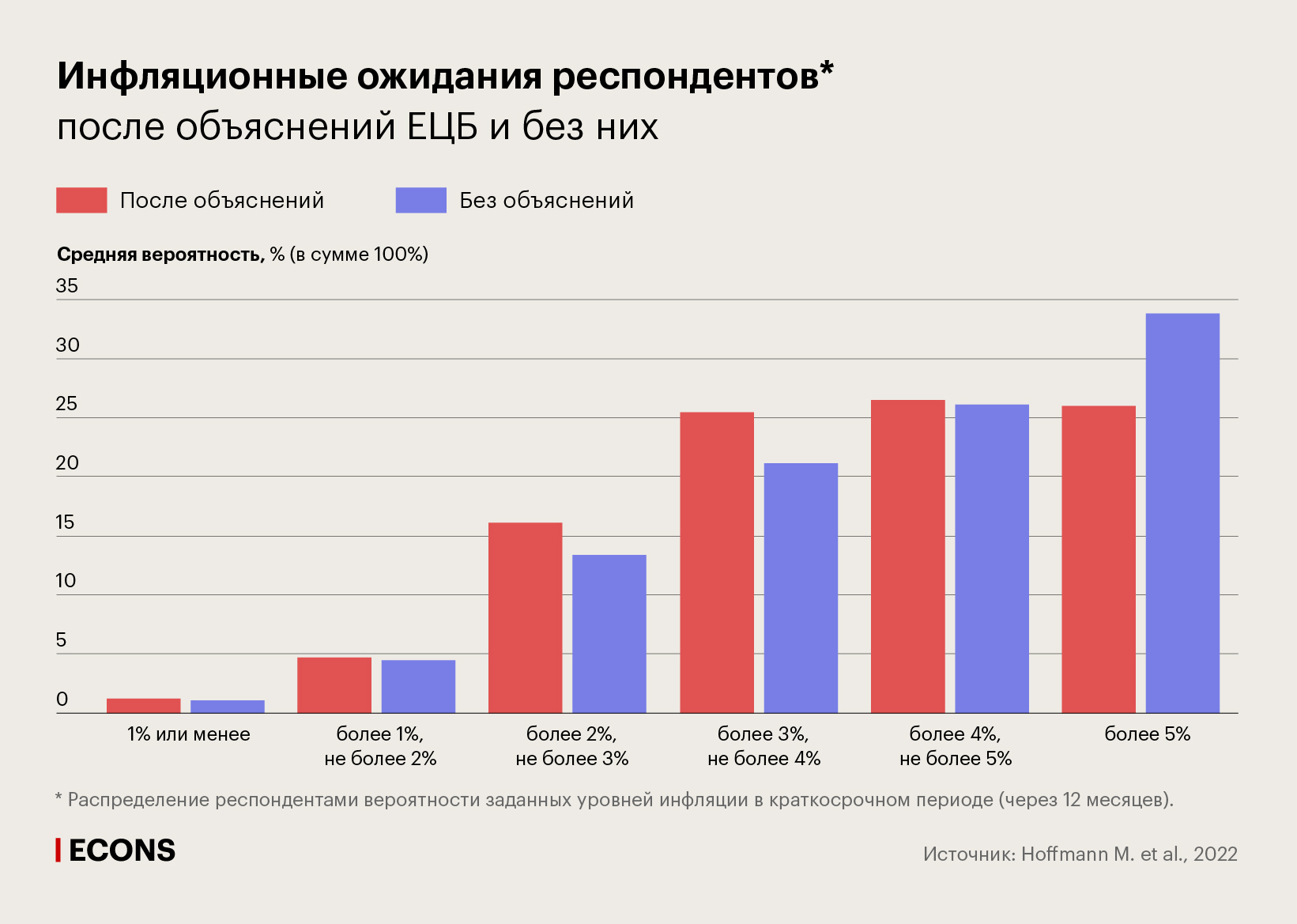

Получив вышеуказанные выводы, мы поставили перед собой цель понять, способна ли коммуникация ЕЦБ сдвинуть уровень инфляционных ожиданий ближе к таргету по инфляции. Для этого мы сравнили ответы различных групп отобранных случайным образом респондентов относительно ожидаемой ими динамики инфляции до и после их ознакомления с качественной (выраженной словами) и количественной (выраженной цифрами) коммуникацией ЕЦБ, содержащей прогнозы инфляции (см. график).

Из графика следует, что респонденты, получившие любой из двух типов информации, существенно пересмотрели свои высокие инфляционные ожидания на год вперед в сторону снижения: так, вероятность инфляции выше 5% сократилась с одной трети до одной четверти. То же самое происходит со среднесрочными ожиданиями, хотя и в меньшей степени (оценка вероятности инфляции выше 5% через 2–3 года сократилась с 20% до примерно 15%). Аналогично коммуникация ЕЦБ снижает высокие инфляционные ожидания и на долгосрочном периоде (5–10 лет).

Далее, нам было необходимо оценить эффект разных типов коммуникации на инфляционные ожидания респондентов. Мы определяем средний уровень краткосрочных, среднесрочных и долгосрочных ожиданий для всех групп, каждая из которых получила разную коммуникацию ЕЦБ, и отделяем их от показателей контрольной группы, которая ни с какими сообщениями ЕЦБ не была ознакомлена.

Наш анализ позволяет сделать три вывода. Во-первых, мы видим, что инфляционные ожидания снижаются на всех временных горизонтах. Средний ожидаемый уровень инфляции снижается с 4,28% для горизонта ожиданий в один год до 3,78% и 3,38% для горизонтов 2–3 года и 5–10 лет соответственно. Тем не менее, хотя это снижение в 90 базисных пунктов существенно, в среднем инфляционные ожидания остаются повышенными даже в долгосрочной перспективе.

Во-вторых, влияние всех типов коммуникаций (и количественных, и качественных) привело к снижению высоких инфляционных ожиданий, и к снижению статистически значимому.

И наконец, в-третьих, сравнивая эффекты воздействия сообщений разного типа, мы наблюдаем, что информация, содержащая качественную оценку, оказывает значительно более сильное воздействие, чем количественная информация. Если первая снижает инфляционные ожидания примерно на 47 базисных пунктов на текущий год, на 28 б.п. на среднесрочный период и на 23 б.п. на долгосрочный, то второй, количественный тип коммуникации – только на 17, 18 и 11 б.п. соответственно.

В работе, опубликованной в 2022 г., профессор Университета Лейбница в Ганновере Лена Дрегер и ее соавторы показали, что предоставление респондентам информации об инфляционных ожиданиях профессиональных прогнозистов, которые фокусируют внимание на высоких показателях инфляции, а не на таргете ЕЦБ, снижает только краткосрочные инфляционные ожидания. Кроме того, Дрегер и ее соавторы (также использовавшие RCT-эксперимент при сборе данных опроса Бундесбанка BOP-HH в сентябре 2021 г. – Прим. «Эконс») находят, что эффект текстовой коммуникации на уровень ожидаемой респондентами инфляции довольно ограничен.

В свою очередь, мы обнаружили, что расширение коммуникации за счет дополнительных сведений, например данных о предыдущем пересмотренном прогнозе ЕЦБ в случае с «количественно усиленной» группой или упоминания о том, что эффектов инфляции второго порядка пока не наблюдается, в случае с «качественно усиленной» группой, не повышает эффект коммуникации. Это может говорить о том, что участники опросов желают или способны обрабатывать только ограниченный объем текстовой информации. Это согласуется с выводами профессора Техасского университета в Остине Оливье Куабьона и его соавторов, обнаруживших на американских данных, что чтение респондентами заявления Федерального комитета по открытым рынкам ФРС США (Federal Open Market Committee, FOMC) по итогам его заседания влияет на инфляционные ожидания домохозяйств не больше, чем простое ознакомление с прогнозами инфляции FOMC.

Недавние исследования главного экономиста центрального банка Южной Кореи Ин До Хвана свидетельствуют, что более детальная коммуникация центробанка может даже снижать доверие к нему (см. здесь и здесь). Однако наше исследование показывает, что более высокое доверие ассоциируется с усилением влияния коммуникации ЕЦБ на инфляционные ожидания. Этот результат соответствует выводам нашей предыдущей работы, согласно которым информирование домохозяйств о стратегии ЕЦБ в области денежно-кредитной политики может эффективно влиять на процесс формирования их инфляционных ожиданий, и домохозяйства с более высоким уровнем доверия к центральному банку пересматривают свои инфляционные ожидания сильнее.

В целом наши наблюдения говорят о том, что адресная коммуникация центрального банка может быть эффективным способом снижения инфляционных ожиданий домохозяйств в периоды высокой инфляции. Более того, похоже, слова, объясняющие прогнозы по инфляции, работают гораздо лучше, чем просто количественные оценки будущей инфляции.

Сами бывшие высокопоставленные представители ЕЦБ признавали, что коммуникацию с общественностью можно улучшить, например, за счет использования социальных сетей (об этом свидетельствует опрос 27 бывших членов управляющего совета ЕЦБ, проведенный главой исследовательского подразделения ЕЦБ по монетарной политике Майклом Эрманом и его соавторами в 2020 г. – Прим. «Эконс»). К тому же вербальные разъяснения, как представляется, – более эффективное средство устранения «расхождений в знаниях домашних хозяйств [...] о денежно-кредитной политике» (которые, как показало исследование в Нидерландах в 2015 г., необходимо учитывать центральным банкам при коммуникации с широкой общественностью, поскольку далеко не все ее представители хорошо осведомлены о целях монетарной политики. – Прим. «Эконс»). Хотя поднятая тема требует дальнейшего исследования, наши выводы могут дать некоторые дополнительные ориентиры в этом направлении.

Оригинал статьи опубликован на портале CEPR.org/VoxEU. Перевод выполнен редакцией Econs.online.