За 2021 г. мировой объем транзакций с основными криптовалютами вырос почти в 7 раз до рекордных $16 трлн, подсчитала сингапурская компания по разработке программного обеспечения, анализу блокчейна и консультациям в сфере кибербезопасности Chainalysis. Эта величина сопоставима с размером второй экономики мира – Китая. Число людей, владеющих криптовалютой, за прошлый год выросло более чем на треть и, по разным оценкам, варьируется от каждого 16-го до каждого десятого взрослого жителя планеты. В мире работают почти две сотни криптобирж, на которых представлено более 13000 всевозможных криптовалют.

В 2021 г. быстро растущий рынок криптовалют стал одной из самых обсуждаемых тем среди регуляторов. А 16 февраля 2022 г. Совет по финансовой стабильности (СФС; Financial Stability Board) опубликовал доклад, в котором признал, что темпы роста этого сектора представляют угрозу для глобальной финансовой стабильности, и призвал регуляторов к упреждающим действиям. СФС – международный орган, созданный в 2009 г. для мониторинга мировой финансовой стабильности и координации национальных финансовых регуляторов в разработке регуляторных и надзорных мер в финансовой сфере.

За 2021 г. капитализация рынка криптовалют выросла в 3,5 раза и достигла $2,6 трлн, правда, с тех пор снизилась почти на треть и на 17 февраля немногим превышала $1,9 трлн. До сих пор сверхволатильность крипторынков не оказывала заметного влияния на финансовые рынки и финансовую инфраструктуру, отмечает СФС, объясняя это тем, что пока на криптоактивы приходится небольшая – порядка 1% – доля глобальных финансовых активов; кроме того, пока криптоактивы широко не используются в критически важных финансовых сервисах, включая платежи, от которых зависит реальная экономика.

Но если рост этого сектора продолжится, то он может быстро достичь предела, за которым превратится в угрозу для глобальной финансовой стабильности – в силу растущих взаимосвязей с регулируемой финансовой системой, несоответствия ликвидности и кредитных и операционных рисков, которые могут быстро «заразить» рынки краткосрочного финансирования, а также широкого кредитного плеча в инвестиционных стратегиях, рисков концентрации торговых платформ, непрозрачности и отсутствия регулирования, перечисляет СФС. Cтейблкоины, децентрализованные финансы (DeFi) и платформы, на которых торгуются криптоактивы, представляют собой быстро растущую экосистему, которая должна рассматриваться комплексно, говорится в докладе, при этом ее участники, продукты и рынки, включая криптоплатформы, выпадают из регуляторного периметра или в некоторых случаях не выполняют действующие законы и нормы регулирования, предупреждает СФС.

С 2018 г., когда СФС впервые опубликовал свои рекомендации о системе контроля за криптовалютами, тон наднационального координатора резко изменился. Тогда СФС счел, что криптоактивы «не представляют существенного риска для глобальной финансовой стабильности», хотя призвал к «бдительному контролю» в связи с быстрым развитием сектора и ограниченностью информации о его участниках.

Курс на ужесточение

«Правила игры» для криптовалют пока только создаются и отличаются от страны к стране. Например, практически одновременно – в сентябре 2021 г. – президент Сальвадора Найиб Букеле «вписал свою страну в историю», узаконив биткоин в качестве национального средства расчетов, а Китай, на который еще в 2020 г. приходилось две трети мирового майнинга биткоинов, ввел полный запрет на любые операции с криптовалютой. Правда, Сальвадор не имеет своей национальной валюты, 20 лет назад заменив ее долларом США, поэтому его пример нельзя назвать прецедентом: для страны, где 70% населения не имеют доступа к банковским услугам, а половина – к интернету, биткоин призван стать основой инфраструктуры безналичных расчетов, а также привлечь в страну заинтересованных в криптовалюте инвесторов.

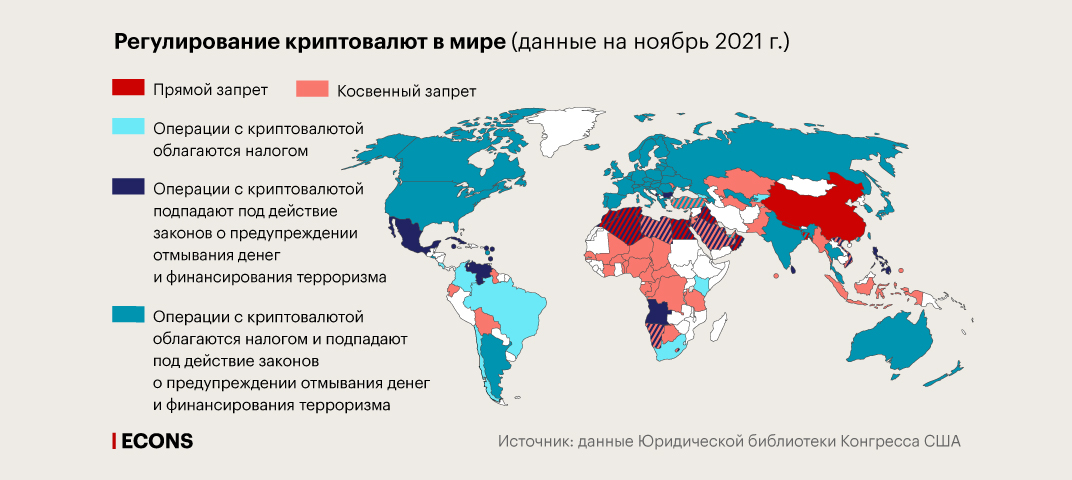

Сейчас среди государств с наиболее жестким регулированием криптовалют доминируют страны с развивающимися рынками, риски для которых выше: так, среди топ-10 стран с наибольшей «криптоизацией» рынков девять – развивающиеся. При этом почти в половине из 20 наиболее «криптоизированных» стран мира к концу 2021 г. был введен или полный, или косвенный запрет на операции с криптоактивами, следует из доклада Юридической библиотеки Конгресса США.

На конец 2021 г. прямой или косвенный запрет на операции с криптовалютой действовал в 51 юрисдикции (прямой – в 9, косвенный – в 42; см. карту ниже), и с 2018 г. это число более чем удвоилось (под косвенными понимаются запреты на сделки с криптовалютой для банков и других финансовых организаций, а также на работу в стране криптобирж). Одновременно число стран, которые контролируют соблюдение закона о ПОД/ФТ (противодействие отмыванию денег и финансированию терроризма) при сделках с криптовалютой и чье законодательство обязывает платить налоги с дохода, полученного от таких операций, за последние три года более чем утроилось – на конец 2021 г. такие правила игры были приняты в 103 юрисдикциях.

Криптовалюта и ее инвесторы

Технологию блокчейна, первым применением которой стало создание биткоина, называют самым важным изобретением с момента появления интернета, которое навсегда изменит мир, включая и мир денег. На данный момент криптовалюты не являются деньгами (см. врез) и не пользуются таким же доверием, как фиатные деньги, из-за громких случаев мошенничества, ассоциаций с незаконной деятельностью, а также из-за сильной волатильности и отсутствия правовой защиты, отмечает замдиректора департамента денежно-кредитных систем и рынков капитала МВФ Донг Хэ. В то же время пользователей привлекает анонимность транзакций, как при операциях с наличными, отсутствие посредников, что упрощает, удешевляет и ускоряет транзакции, отмечает он.

За прошлый год глобальный индекс принятия криптовалют, рассчитываемый Chainalysis, увеличился почти в 10 раз (см. врез ниже). Список стран, где индекс, показывающий степень «криптоизации» экономики, наиболее высок, возглавляют развивающиеся экономики и страны с формирующимся рынком, уровень доходов в которых, по классификации Всемирного банка, низкий или ниже среднего. Лидирует Вьетнам, за ним идут Индия и Пакистан, потом следуют Украина, Кения, а также крупнейшая экономика Африки Нигерия и беднейшая страна Латинской Америки Венесуэла. В первой двадцатке только одна развитая страна c высоким уровнем доходов – США, она на 8-м месте. Россия занимает в этом рейтинге 18-е место.

Расширение использования криптовалют на развивающихся рынках Chainalysis объясняет в первую очередь быстро растущим интересом к ним со стороны населения в надежде заработать или хотя бы защитить свои доходы от девальвации национальных валют. Например, в Турции, где инфляция достигла в 2021 г. почти 20-летнего максимума – 36%, а национальная валюта потеряла почти половину своей стоимости к доллару, число граждан, владеющих криптовалютой, за год удвоилось, и теперь она есть почти у каждого пятого взрослого.

Жители развивающихся стран, уехавшие на заработки за границу, активно используют криптовалюты как дешевый способ перевода средств на родину. Для некоторых криптовложения стали дополнительным заработком, а, например, 15% клиентов крупнейшей в мире по обороту криптобиржи Binance назвали операции на площадке основным источником своих доходов. В то же время американцы, по данным опроса исследовательского центра Pew Research, имеют дело с криптовалютой почти так же часто, как жители Индии: в 2021 г. вложили деньги в криптовалюту, торговали или пользовались ею 16% взрослых граждан США.

Доля российских пользователей на криптобиржах оценивается, на основе трафика с территории России, в 7–14,5%, а в 2021 г., после запрета майнинга Китаем и «оттока» из страны майнеров, Россия стала третьим по величине мировым хабом по майнингу биткоина. По оценочным данным Банка России, объем операций российских граждан с криптовалютами может достигать $5 млрд в год.

По данным ВЦИОМ, в 2021 г. покупали криптовалюту 4% опрошенных взрослых россиян, что при репрезентативности выборки соответствует порядка 4,6 млн человек. В то же время по данным сингапурской компании TripleA (предоставляет услуги в сфере криптотранзакций), на которые ссылается Совет по финансовой стабильности, доля владеющих криптовалютой россиян составляет почти 12% от всего населения, или порядка 17 млн человек, что выводит страну по этому показателю на второе место в мире после Украины (правда, оценки TripleA рассчитаны на основе данных о Канаде: взяв данные Банка Канады о доле криптовладельцев-канадцев и сопоставив их с индексом принятия криптовалют Chainalysis для Канады, полученное соотношение применили ко всем остальным странам). А по оценкам исследовательской компании DataReportal, среди россиян 16–64 лет владеют криптовалютами 2%, или около 2 млн человек, – и это наименьшая доля среди включенной в исследование полусотни стран мира (методика оценок не раскрывается). С учетом множества способов покупки и продажи криптовалют и самой их природы установить точное число их владельцев действительно проблематично.

В странах с высокими доходами один из основных драйверов роста крипторынков – интерес институциональных инвесторов: в 2021 г. они (как и частные лица в развивающихся странах) стали рассматривать криптовалюту как хедж от инфляции и способ диверсифицировать портфели, а в целом на этом рынке сейчас насчитывается почти четыре десятка всевозможных инвестиционных продуктов, подсчитала компания CoinShares, специализирующаяся на управлении криптоактивами. По ее данным, на глобальном уровне институциональные фонды цифровых активов увеличили в 2021 г. объем привлеченных клиентских средств больше чем на треть, до $9,3 млрд.

Растущее участие институциональных инвесторов в криптоактивах и криптодеривативах может как увеличить доступ к криптоактивам, так и повысить риск «заражения» основных рынков, например, если инвесторам будет необходимо продавать другие активы из-за маржин-коллов по своим позициям в криптоактивах, пишет СФС. Кроме того, в биткоин начали инвестировать нефинансовые корпорации. Одним из подтверждений связанности криптоактивов с традиционной финансовой системой может служить появление корреляции между ценами на криптовалюты и на финансовые активы, которой еще несколько лет назад практически не было: она означает, что ценность криптоактивов как инструмента диверсификации сокращается, а риски «заражения» между финансовыми рынками растут, отмечает в исследовании экономист МВФ Тара Лайер.

Пока объемы проникновения криптоактивов в финансовую систему невелики, но быстро растут: так, по данным СФС, объем фьючерсов на криптоактивы на регулируемых биржах с июля по декабрь 2021 г. почти удвоился с $11 млрд до $19 млрд для биткоина и с $6,6 млрд до $12 млрд для эфира. Аналогично удвоились до $12 млрд опционы на биткоин.

В настоящее время основная торговля фьючерсами на криптоактивы и другими производными криптоинструментами происходит на криптоплатформах, которые не входят в тот нормативный и регуляторный периметр, в котором работают основные финансовые биржи, отмечает СФС. При этом некоторые контракты на криптобиржах также имеют очень высокий уровень кредитного плеча – до 125 раз. Торговля биткоинами на зарегистрированных биржах, таких как CME, составляет только 4% объема торгов.

Однако если финансовые учреждения и компании продолжат более активно участвовать в рынках криптоактивов, это может повлиять на их балансы и ликвидность «самым неожиданным образом», предупреждает СФС: «Как в случае с кризисом subprime-ипотеки, небольшие объемы известных рисков необязательно означают небольшой уровень риска» (см. врез).

«Большее безумие, чем доткомы»

Параллели с subprime-ипотекой и другими финансовыми пузырями, завершившимися кризисами, приходят в голову не только экспертам СФС. Объем крипторынка лишь порядка $2 трлн – но в 2008 г. объем subprime-кредитов составлял всего $1,2 трлн, сравнивает замглавы Банка Англии Джон Канлифф: тем не менее спекуляции на этом рынке, подогреваемые интересом домохозяйств с низкими доходами к дешевым ипотечным продуктам, привели к глобальному финансовому кризису. Если не ввести в отношении криптовалют жесткие нормы регулирования, рынок ждет новый глобальный финансовый кризис, считает Канлифф: рост числа спекулянтов, которые занимают деньги, чтобы купить криптовалюту, повышает риск того, что проблемы в этом секторе могут перекинуться на всю финансовую систему.

Невероятная волатильность крипторынка (например, только за последний год, с января 2021 г. по январь 2022 г., его капитализация дважды вырастала в 2,4 раза и дважды падала вдвое) на фоне его роста создает социальные риски, отмечают многие эксперты. Для инвесторов одно из преимуществ криптовалюты в том, что она похожа на лотерейный билет: потенциальные убытки ограничены ценой покупки, а потенциальный выигрыш может быть огромен, сравнивает Шан Цзинь Вэй, профессор финансов и экономики Колумбийского университета. «Лотерейные билеты» наиболее популярны среди людей с невысоким доходом, и обвал крипторынка наносит ущерб прежде всего тем, для кого потеря сбережений наиболее болезненна.

Если доля пострадавших «криптовкладчиков» станет существенной, то правительство не сможет игнорировать проблемы большой части избирателей – а значит, эти проблемы оно должно предотвратить.

Нобелевский лауреат по экономике Пол Кругман тоже проводит параллели с кризисом subprime-ипотеки, получателями которой были люди с низким и нестабильным доходом: в США более половины инвесторов в криптовалюты не имеют высшего образования. Больше трети британских частных инвесторов в криптовалюты признают, что купили ее в азартных целях, при этом лишь один из каждых десяти был знаком с предупреждениями Службы финансового надзора Великобритании (FCA) о том, что инвесторы в криптоактивы «должны быть готовы потерять все свои деньги» и не могут рассчитывать на помощь службы финансового омбудсмена, защищающего права потребителей финансовых услуг.

С ростом интереса инвесторов к криптовалютам растет и число громких «криптоскамов», или криптоафер. В 2021 г. самой известной из них стало исчезновение вместе с деньгами инвесторов создателей токена Squid, пообещавших участникам своего проекта захватывающую прибыльную игру по мотивам популярного южнокорейского сериала «Игра в кальмара». «Истории о криптомиллионерах привлекают в криптовалюту множество новых инвесторов, желающих испытать удачу. Но есть немало историй о тех, кто много поставил на этом рынке и много потерял. И такие истории продолжатся в 2022 г.», – признает Североамериканская ассоциация администраторов ценных бумаг (NASAA), старейшая организация по защите прав потребителей, которая в январе 2022 г. назвала вложения в криптовалюты и цифровые активы главной угрозой для инвесторов.

Глава Комиссии по ценным бумагам и биржам США (SEC) Гэри Генслер, известный своими яркими цитатами, еще более категоричен: «Этот класс активов изобилует мошенничествами, аферами и злоупотреблениями. Во многих случаях инвесторы не могут получить правдивой, сбалансированной и полной информации. Если мы этим не займемся, боюсь, пострадает множество людей», – призывал он в августе, называя нерегулируемый американский крипторынок «Диким Западом».

Риски, связанные с потерями частных инвесторов, – лишь часть «головной боли», которую принесло регуляторам бурное развитие крипторынков. Глава ФРС и активный сторонник регулирования рынка криптовалют Джером Пауэлл называет криптовалюты «настоящими машинами для спекуляций», а Чарльз Мангер, легендарный инвестор и правая рука другой легенды рынка, главы Berkshire Hathaway Уоррена Баффета, считает их «еще большим безумием, чем доткомы».

Регуляторы видят в цифровых валютах множество рисков: от банального мошенничества и использования криптовалюты для отмывания денег до рисков для финансовой стабильности, которые заботят не только центробанки, но и международные организации, включая МВФ, FATF и Базельский комитет по банковскому надзору.

Еще одно опасение связано с тем, что относительно широкое распространение криптовалют сделает невозможным проведение эффективной денежно-кредитной политики. Аналогией может служить долларизация экономик некоторых стран: когда большая часть внутренней финансовой системы работает с иностранной валютой, а не с национальной, денежно-кредитная политика теряет связь с национальной экономикой, отмечает Донг Хэ из МВФ. Кроме того, растущий спрос на криптоактивы способствует оттоку капитала, что может влиять на курс национальных валют. Особенно это актуально для развивающихся стран, где распространение криптовалют наиболее высоко, предупреждает МВФ в октябрьском обзоре финансовой стабильности.

От регулирования до запрета

2021 год стал началом знаковых подвижек в отношении к криптовалютам в крупнейших юрисдикциях. Вслед за тем, как в сентябре 2021 г. Китай завершил серию ужесточений в отношении криптовалют, признав майнинг и любые операции с ними, включая сделки на иностранных биржах, незаконной финансовой деятельностью, Евросоюз и США определились с одним из главных вопросов, который волновал их центробанки в последние годы, – стратегией регулирования стейблкоинов. В отличие от других криптовалют, стейблкоины имеют привязку, как правило, к фиатным деньгам (доллару или евро), что призвано ограничить их волатильность – однако остается проблема достаточности резервов у эмитентов стейблкоинов для поддержки данных валют и предотвращения «бегства вкладчиков», паника которых может передаться на рынки других финансовых активов.

После того как крупнейшая в мире соцсеть Facebook (теперь Meta) объявила в 2019 г. о плане запуска глобального стейблкоина Libra, ошеломив центробанки и правительства возможностью подорвать их суверенитет и дестабилизировать мировую финансовую систему, США и Евросоюз отказались от в целом нейтральной политики в отношении бурно развивающейся криптоотрасли (проект стейблкоина Facebook был свернут).

В ноябре 2021 г. рабочая группа по финансовым рынкам при президенте США Джо Байдене опубликовала план регулирования стейблкоинов: выпуск этой криптовалюты, которую сейчас, по сути, может эмитировать кто угодно, будет разрешен только застрахованным депозитарным институтам, подпадающим под банковское регулирование, а к их капиталу и ликвидности будут предъявляться количественные требования.

Европейская стратегия (Regulation on Markets in Crypto-Assets – MiCA), доработанную версию которой Европейский совет также представил в ноябре 2021 г., предусматривает обязательное лицензирование провайдеров услуг с криптовалютами и требования к их капиталу. К тому же европейский план ограничивает среднее число транзакций с каждым токеном на рынке ЕС: их должно быть меньше 1 млн в день, а в денежном эквиваленте их стоимость должна быть меньше 200 млн евро. Если предложения будут приняты, инициативам, подобным Libra, не будет места в Европе, как и многим стейблкоинам, оценивает интернет-издание ledgerinsights.com. Например, в ноябре, когда европейский план был опубликован, ежедневное число транзакций с токеном DAI, который привязан к доллару, более чем вдвое превышало порог, установленный в проекте, подсчитал ledgerinsights.com.

Напротив, Швейцария, которая первой в мире стала открывать банковские счета в криптовалюте, относится к одним из самых дружественных криптоактивам стран с точки зрения объема инвестиций в блокчейн, развитости криптосервисов и лояльности налогообложения сделок с криптовалютой. Именно здесь Facebook первоначально планировал зарегистрировать Libra – в Швейцарии для этого достаточно получить специальную лицензию регулятора – Управления надзора за операциями финансового рынка (FINMA). Помимо получения лицензии, компании и банки, проводящие сделки с криптоактивами в Швейцарии, должны соблюдать законодательство о противодействии отмыванию денег, а также международные ограничения на трансграничные операции.

В Великобритании, эмитирующей третью по значимости, после доллара и евро, мировую резервную валюту (по данным платежной системы Swift, на британский фунт приходится около 7% всех международных расчетов против 40% у доллара и 36% у евро), стейблкоины должны стать предметом жесткого контроля, а их эмитенты должны создавать резервы в фиатных деньгах, полностью покрывающие стоимость выпусков, при этом регулирование этих активов не должно быть мягче, чем банковское регулирование, объяснял свою позицию Банк Англии летом прошлого года. Сейчас Банк Англии совместно с казначейством и FCA завершают разработку своего подхода к регулированию крипторынка, который должен отразить это предложение. Пока же самым жестким ограничением на местном рынке остается введенный в 2021 г. запрет на продажу розничным инвесторам криптодеривативов.

Япония, пережив в 2014 г. крах Mt. Gox, крупнейшей на тот момент биржи по торговле биткоином, первой в мире ввела обязательное регулирование крипторынка в 2017 г. Для криптобирж установлены требования к капиталу, обеспечению кибербезопасности и аудиту, и они должны придерживаться принятого в банковской сфере принципа «знай своего клиента», подразумевающего идентификацию участников сделок и отслеживание всех операций клиентов. В конце прошлого года японский регулятор – Агентство финансовых услуг (FSA) объявило, что планирует с 2022 г. разрешить дальнейший выпуск стейблкоинов только банкам (по аналогии с американским предложением). Регулятор также обяжет провайдеров криптокошельков для стейблкоинов идентифицировать их держателей и сообщать обо всех подозрительных сделках.

В конце 2021 г., когда в Австралии одна за другой обанкротились две криптобиржи, ужесточить подход к регулированию криптовалюты, включая стейблкоины, пообещал и Филип Лоу, глава Резервного банка Австралии. Правительство готовит специальный план по защите розничных криптоинвесторов в стране, где 17% населения владеет криптовалютой. Для бирж планируется ввести лицензирование.

Концепцию регулирования стейблкоинов разрабатывает и Канада, где криптовалюты регулируются по аналогии с ценными бумагами, а криптокомпании и криптобиржи должны проходить регистрацию у регулятора рынка ценных бумаг (Canadian Securities Administrators, CSA). Список требований CSA, которые им придется для этого выполнить, довольно длинный. В стране работают криптовалютные ETF, покупка, продажа криптовалюты и владение ею гражданами не ограничены законом, и в криптовалюту инвестируют больше четверти канадцев.

В январе 2022 г. Банк России опубликовал консультативный доклад с предложением ввести полный запрет на выпуск, майнинг и оборот криптовалюты: растущий к ней интерес граждан, существенный объем вложений и высокие риски операций с криптовалютами создают потенциальные системные угрозы – как для благосостояния граждан, так и для денежного обращения и финансовой стабильности, а статус рубля, который не является резервной валютой, не позволяет применять в России мягкий подход и игнорировать нарастание рисков, аргументировал свое предложение регулятор. Параллельно Минфин подготовил другой вариант, подразумевающий не запрет, а передачу всех операций с криптовалютой банкам и обязательную идентификацию держателей криптокошельков, а также допуск к сделкам только квалифицированных инвесторов. В конце января правительство согласилось с вариантом Минфина и утвердило дорожную карту, предполагающую регуляторно-ограничительный режим для криптовалют, возможность работы в России криптобирж и обязательную идентификацию всех их клиентов. Законопроект о регулировании должен быть подготовлен до 18 февраля. Однако перечисленные регулятором риски концепция Минфина не оспаривает и предложений по их купированию не содержит.

Резервный банк Индии также предлагает полный запрет криптовалют, однако правительство пока остановилось на варианте регулирования, в частности введения 30%-го налога на доходы от криптовалют – такая же ставка налога действует на выигрыши от ставок на конских скачках и других подобных азартных игр. Парламент Индии собирается представить законопроект о регулировании криптовалют в первой половине этого года. Индийский центробанк продолжает настаивать на целесообразности полного бана, сообщил заместитель управляющего Резервного банка Индии Раби Санкар, указывая на риски для суверенитета страны от распространения криптовалют и сравнив регулирование криптовалют вместо их запрета с легализацией наркотиков: «То, что криптовалюты не должны быть запрещены, потому что запрет вряд ли будет эффективным, является поверхностным аргументом. С таким же успехом можно утверждать, что незаконный оборот наркотиков – это широко распространенное явление, несмотря на запрет, и поэтому незаконный оборот наркотиков необходимо легализовать и регулировать». Криптовалюты были специально разработаны так, чтобы обойти регулируемую финансовую систему, – это должно быть достаточной причиной, чтобы относиться к ним с осторожностью, считает Санкар.

Эффективно ли регулирование?

Как запрет на криптовалюты, так и абсолютное отсутствие регулирования имеет свои издержки: запрет снижает риски для финансовой системы, но сдерживает развитие инноваций, отмечает Fitch. Впрочем, добавляет Fitch, для крупных банков риски сдерживания инноваций могут быть компенсированы возможностью приобретать зарубежные компании, предоставляющие криптовалютные услуги, если только и зарубежные операции с криптовалютой не попадут под запрет.

Разница в регулировании криптовалют на национальных уровнях снижает эффективность регуляторных мер: ужесточение законодательства в одной стране приводит к перетоку операций в более дружественные юрисдикции. Когда Китай ввел полный запрет на криптовалюты, майнинг «переехал» в страны, где он не запрещен. В частности, доля США и Казахстана в майнинге биткоина с начала 2021 г. утроилась, увеличившись до 35% с 10,5% для США и до 18% с 6% для Казахстана, а доля России увеличилась более чем в 1,5 раза, превысив 11%. В Казахстане и Косово, куда также переехала часть китайского майнинга, это привело к массовым отключениям электроэнергии. В Косово это повлекло запрет на майнинг на национальном уровне, а в Казахстане – к временному принудительному отключению казахских криптоферм от подачи электричества.

Примером последствий регуляторного арбитража может служить история одной из крупнейших в мире криптобирж Binance, оборот торгов которой приближается к $8 трлн. Биржа была основана в Гонконге, где регулирование долгое время оставалось дружественным криптовалютам и где, в частности, был создан стейблкоин Tether. Введение гонконгским регулятором обязательного лицензирования бирж и запрет на работу на них непрофессиональных инвесторов привели к «миграции» серверов Binance на более лояльную криптовалютам Мальту. Сегодня претензии к бирже есть у множества регуляторов: США подозревают ее в несоблюдении закона о противодействии отмыванию доходов и уклонении клиентов от налогов, Германия обвиняет в нарушении законодательства Евросоюза о ценных бумагах, а Япония и Таиланд – в работе на их территории без предусмотренной законодательством регистрации. Однако это не мешает бирже расти на других рынках – ведь регулятора, которому Binance подчинялась бы напрямую, просто не существует.

«Переток криптовалют между секторами и государственными границами сдерживает эффективность мер, принимаемых на национальном уровне», – пишут глава департамента МВФ по денежным рынкам и рынкам капитала Тобиас Адриан и его коллеги. Страны придерживаются совершенно разных стратегий, а существующие законы и регулирование не всегда распространяются на все сферы, которые связаны с криптовалютами. К тому же отдельные меры, не скоординированные на международном уровне, могут вызвать переток капитала, дестабилизирующий рынки, предупреждают экономисты. В декабре они призвали Совет по финансовой стабильности разработать единые международные стандарты по управлению этими рисками. Эти стандарты должны быть применимы везде и минимизировать регуляторный арбитраж.

«Деньги 3.0»

Одновременно центральные банки мира активизировали разработку собственных цифровых денег – сейчас над проектами цифровых валют (CBDC) работает 80 центробанков, включая Банк России. В отличие от криптовалют, CBDC несут в себе все функции, присущие фиатным деньгам: центробанки считают, что выпуск CBDC поможет справиться со стихийно растущим крипторынком, поскольку операции в цифровых деньгах центробанков как более безопасные вытеснят часть транзакций, совершаемых сегодня в криптовалютах. «Вам бы не понадобились стейблкоины и другая криптовалюта, если бы у вас была цифровая американская валюта», – убеждал глава ФРС Джером Пауэлл конгрессменов в июле прошлого года.

Помимо ответа на риски, связанные с быстрым ростом рынков частных криптовалют, мировой проект по выпуску «денег 3.0» обязан другим причинам: сокращению использования наличных денег, цифровизации экономик, а также стремлению центробанков не отстать друг от друга и от времени в предоставлении быстрых и качественных платежных сервисов.

В цифровом мире нормальное функционирование платежной системы и монетарная и финансовая стабильность тоже поддерживаются за счет существования суверенных денег, аргументирует Фабио Панетта, отвечающий в ЕЦБ за проект по выпуску цифрового евро. Доверие банковским депозитам, кредитным картам, электронным платежам основано на уверенности, что средства можно конвертировать в деньги, эмитированные центробанком. Если такая уверенность исчезает, начинается массовое бегство из таких денег, добавляет Панетта. Создание цифровых валют центробанков позволит нивелировать риски, вызванные отсутствием обеспечения и контроля со стороны государства за криптовалютами, одновременно сохранив ряд преимуществ, связанных с использованием технологии распределенных реестров.

Сам по себе выпуск CBDC не решает всех проблем, связанных с возникновением крипторынков: большой объем транзакций в криптовалюте приходится на международные потоки капитала и «подпольную» экономику – незаконные сделки, включая уход от налогов и отмывание денег, которые не будут переведены в цифровые валюты центробанков, указывает профессор экономики Гарвардского университета Кеннет Рогофф, комментируя опубликованный в январе 2022 г. доклад ФРС о цифровом долларе. Разработка CBDC не отменяет необходимости регулирования криптовалют, отмечает он. А Уиллем Баутер, профессор Колумбийского университета и бывший главный экономист Citigroup, уверен, что регулирования недостаточно. Помимо финансовых рисков, криптовалюты опасны тем, что используются для отмывания денег и сокрытия доходов хакеров-вымогателей и других киберпреступников, «стремительно растущая популярность [криптовалют] непостижима» и требует срочной реакции регулирующих органов, призывает Баутер объявить криптовалюты вне закона.