Семь веков снижения ставок – 2: отклонения от тренда

После мирового финансового кризиса 2007–2009 гг. и резкого экономического спада, вызванного пандемией коронавируса 2020 г., глобальные реальные процентные ставки снизились до рекордно низкого уровня. Так, в США ставка 10-летних казначейских бумаг с поправкой на инфляцию – прогнозный показатель долгосрочной реальной процентной ставки – снизилась с более чем 2% в среднем за 2003–2007 гг. до почти нуля в среднем за 2012–2021 гг., а от пика в 2008 г. до минимума в середине 2021 г. падение составило более 4 процентных пунктов. Несмотря на то что после финансового кризиса прошло более десяти лет, а центробанки приступили к повышению учетных ставок, реальные процентные ставки на фоне возросшей инфляции в основном еще не вернулись на допандемический уровень, отмечает МВФ в октябрьском докладе о перспективах мировой экономики (.pdf).

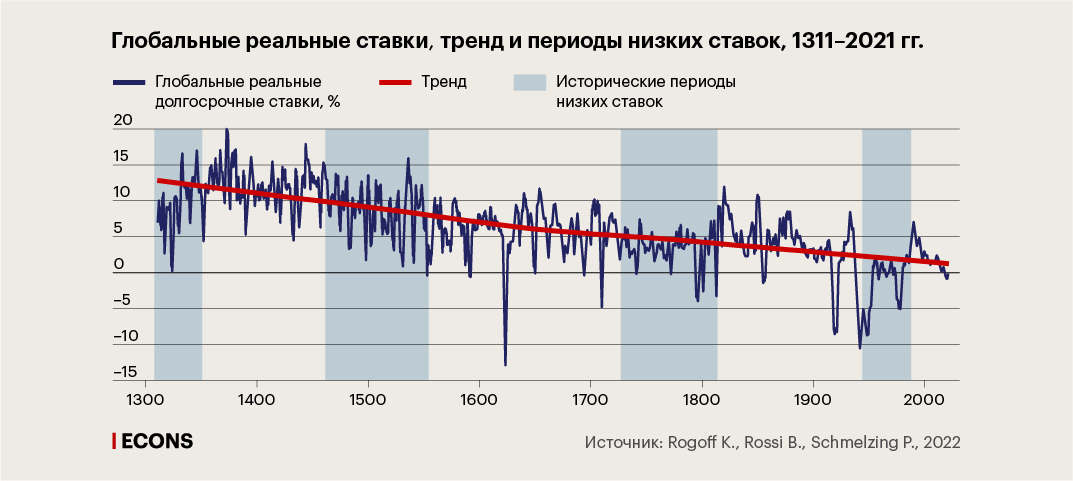

Длительное сохранение ставок на низком уровне породило дискуссию о «новой норме» – low for long («низкие ставки надолго») и secular stagnation («вековой стагнации») – продолжительном периоде низких ставок и низкого экономического роста, вызвав опасения относительно финансовой стабильности и пересмотр Федрезервом принципов своей денежно-кредитной политики. В 2020 г. историк экономики Пауль Шмельцинг опубликовал исследование (см. статью «Семь веков снижения ставок»), показавшее, что «новая норма» – в действительности проявление исторического тренда: реальные процентные ставки последовательно снижаются уже семь столетий подряд, с XIV века.

Однако недавно в новом исследовании, где соавторами Шмельцинга выступили Кеннет Рогофф – профессор Гарварда и один из самых влиятельных мировых экономистов, а также Барбара Росси из Университета Помпеу Фабра, выводы Шмельцинга были несколько скорректированы. Опираясь на те же данные, что использовал Шмельцинг в своей работе 2020 г. (о долгосрочных реальных процентных ставках с 1300-х гг. в восьми странах, на которые приходится около 80% ВВП современных развитых экономик), авторы пришли к заключению: 1) исторический тренд на последовательное и устойчивое снижение реальных процентных ставок действительно подтверждается – как на агрегированных данных в целом, так и на отдельных данных по каждой из восьми стран; 2) однако существуют отклонения от этого тренда вниз – то есть периоды сверхнизкого уровня ставок, и эти периоды носят временный характер, каждый раз завершаясь коррекцией, то есть повышением ставок, с возвратом к уровню долгосрочного тренда.

В среднем, по расчетам авторов исследования, ставки, начиная с XIV века, сокращаются на 1,6 базисного пункта в год, или на 1,6% каждые сто лет. В этом плане снижение ставок более чем на 2% примерно за полтора десятилетия выглядит явным отклонением от тренда. Однако такое уже не раз происходило в истории, после чего ставки возвращались к историческому тренду.

Для оценки скорости, с которой это происходило, авторы использовали показатель «полураспада» (half-life) – количество времени, требуемого для того, чтобы рассеялась половина первичного шока, вызвавшего слишком резкое снижение ставок. В среднем за весь период выборки период «полураспада» по разным странам колеблется от одного года до десяти лет; в течение первых шести столетий оценки «полураспада» составляют около двух лет, после 1914 г. его длительность для глобальных реальных ставок возрастает, прежде чем снова сократиться с 1980-х гг. В любом случае коррекция – это относительно непродолжительный период, который не занимает десятилетия, отмечают авторы.

Новая норма

На протяжении семи веков выделяются четыре эпизода, когда снижение ставок ниже тренда длилось долго, обнаружили авторы.

- Первый – с 1311 по 1353 г. – продолжался до эпидемии чумы в Европе, которая сама по себе стала разрушительным демографическим шоком и ключевым переломным моментом в истории как глобального, так и региональных финансовых рынков. Реальные процентные ставки только в начале 1500-х гг. вернулись к уровню, на котором находились за два столетия до этого. Годы, непосредственно предшествовавшие «черной смерти», отмечены затяжным «кризисом XIV века»: стагнацией производительности и доходов, обнищанием феодалов и сельских жителей и спадом международной торговли. Возможно, что все эти явления были вызваны внезапными климатическими изменениями в Европе: конец «средневековой климатической аномалии» привел к резкому и внезапному похолоданию в Европе, негативно повлиявшему на экономику.

- Второй период длительного отклонения реальных ставок от общеисторического тренда пришелся на 1483–1541 гг. – время после дефицита драгоценных металлов («слиткового голода», bullion famine), который резко снизил доступность денег и стал препятствием для торговли. Однако к концу XV века захват балканских серебряных рудников европейскими армиями и возможность возобновить чеканку монет на уровнях предыдущего века привели к экономическому развороту, буму денежной массы и производства и всплеску морской торговли после открытия Нового Света. В этом случае можно говорить о зеркальном отражении «застойной» эпохи низких ставок XIV века, отмечают авторы: этот контраст может указывать на то, что периоды низких реальных ставок могут быть связаны как с низкими, так и с высокими темпами экономики.

- Третий эпизод – 1732–1810 гг., период относительного геополитического спокойствия (до 1790-х гг.), демографического, экономического и институционального прогресса, который также связан с бумом на рынке капитала, нашедшим отражение как в резком росте государственного долга и ВВП, так и в буме частного кредита.

- Наконец, четвертый период – время великого валютного перехода 1937–1985 гг., – охватывающий действие Бреттон-Вудской системы, основанной на конвертации доллара в золото по фиксированной цене, а также первые годы последовавшего за ее распадом перехода мировых валют на плавающие курсы. В геополитическом плане четвертый период почти точно охватывает эпоху холодной войны (в том числе беспрецедентное сокращение межгосударственных военных конфликтов после первого применения ядерного оружия) и заканчивается с ее завершением, последующим началом макроэкономической «Великой умеренности» (Great Moderation), длившейся до глобального финансового кризиса, и введением режимов таргетирования инфляции центробанками стран с развитой экономикой.

Эти несколько периодов можно рассматривать как «длительные переходные шоки», полагают исследователи и подчеркивают: важно то, что все эти периоды в итоге завершились повышением реальных ставок до исторического тренда.

Что касается периода снижения ставок после глобального финансового кризиса 2008 г., можно предположить, что, поскольку реальная долгосрочная процентная ставка снижалась намного резче тренда, в конечном итоге следует ожидать ее корректировки. Однако, не исключено, эта корректировка может потребовать достаточно длительного времени, полагают авторы. Будет ли период после 2008 г. пятым историческим эпизодом долгосрочного снижения ставок, пока заключить затруднительно.

Однако исследование показывает перспективу, которую по крайней мере необходимо учитывать в дебатах о будущей траектории реальных ставок и о том, что это означает для налогово-бюджетной, денежно-кредитной политики и рынков активов, отмечают Рогофф, Шмельцинг и Росси: даже затяжные эпизоды низких ставок в итоге заканчиваются. Сейчас ставки по 10- и 30-летним казначейским облигациям США с учетом инфляции уже резко выросли и превышают ее на 1,5%. Глобальная рецессия может снова опустить реальные ставки ниже нуля, но анализ показывает, что в среднесрочной перспективе возврат к плавному нисходящему тренду, существующему с периода зарождения финансовых рынков, – это норма. А периоды резкого падения ставок, как после кризиса 2008 г., имеют тенденцию быть временными, а не «вековыми».

Еще один вывод авторов: вопреки многочисленной литературе, объясняющей падение ставок после 2008 г. слабой демографией и вялым экономическим ростом, взгляд с позиции многовековых данных дает совершенно иную перспективу. Долгосрочные тенденции в демографии и росте производства коррелируют с реальной процентной ставкой отрицательно, а не положительно, как утверждает большинство современных исследований, обнаружили Рогофф, Шмельцинг и Росси: реальные ставки движутся в противоположном направлении (падают), нежели численность населения или реальный выпуск (растут). Во время крупных потрясений тренды ставок и демографии могут совпадать (например, резкое снижение численности европейского населения во время эпидемии чумы и резкое падение реальных ставок), но подобные эпизоды в долгосрочной перспективе выглядят явными исключениями.

Это подтверждает основную гипотезу авторов, что падение ставок после кризиса 2008 г. отражало скорее циклические факторы, нежели долгосрочные. В то же время нельзя исключать того, что в современном мире произошел какой-то структурный сдвиг, который еще не продлился достаточно долго для того, чтобы оказаться статистически значимым в 700-летнем временном ряду, оговаривают авторы.

Исследование не дает однозначного ответа на вопрос, почему на протяжении нескольких веков сохраняется долгосрочный тренд на снижение реальных процентных ставок, отмечают авторы. Многие структурные сдвиги в общем тренде связаны с комбинированными политико-финансовыми кризисами. «Мы также прекрасно понимаем, что экстраполяция нисходящей линии тренда еще на два столетия даже при темпах в 1,6 базисного пункта в год будет означать, что глобальный тренд реальной процентной ставки в конечном итоге достигает уровней значительно ниже нуля», – размышляют авторы. Вполне вероятно, что тренд будет стремиться к нулевой нижней границе, – но этот вопрос требует дальнейшего изучения, заключают Рогофф, Шмельцинг и Росси.

.jpg)

.jpg)