Антироссийские санкции: последствия для развивающихся экономик

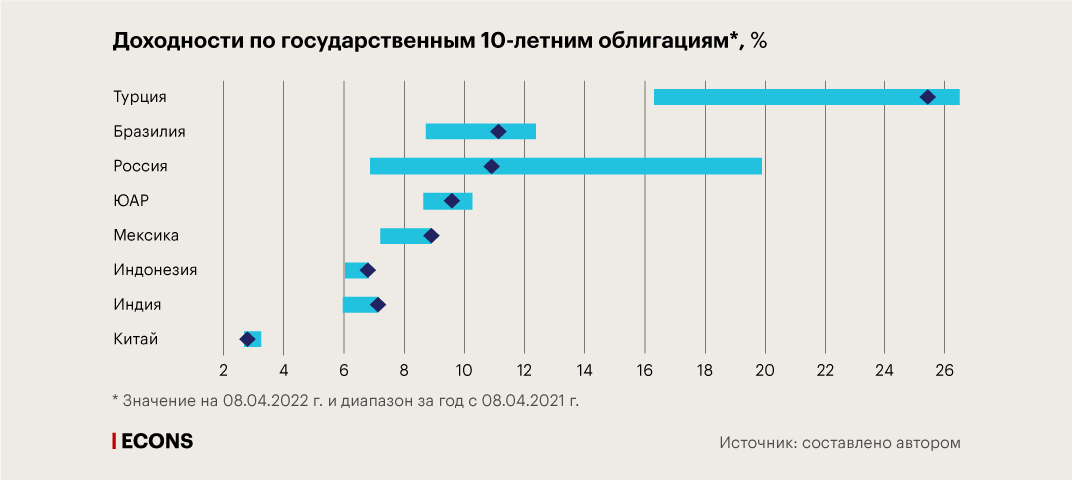

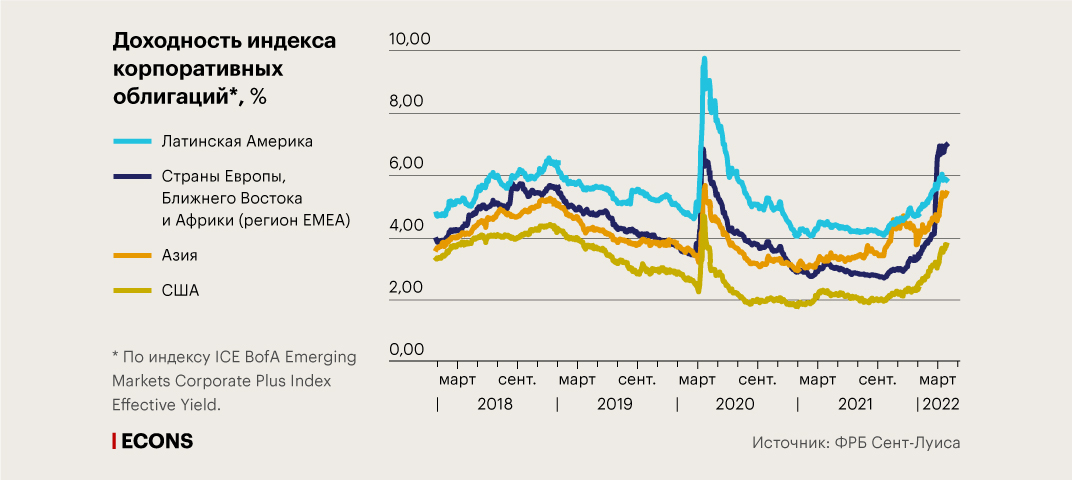

Финансовые санкции, введенные против России после 24 февраля 2022 г., ударят по развивающимся рынкам, причем эти последствия будут намного многограннее, чем потери ЕС из-за отказа от закупки российских энергоносителей. Первое из этих последствий – повышение стоимости заимствований, которые за последний месяц выросли как для государств, так и для корпоративного сектора. На некоторых крупнейших развивающихся рынках, включая Турцию и Индию, доходность 10-летних государственных бондов находится на годовом максимуме. Доходность корпоративных бондов развивающихся экономик в марте 2022 г. достигла 6-летнего максимума, а для ряда стран приблизилась к уровням начала пандемии – тогда показатель был рекордным с ноября 2011 г. (см. графики ниже).

Высокий уровень неопределенности в мире на фоне российско-украинского конфликта провоцирует инвесторов переоценивать риски высокодоходных инструментов и уводить капитал в более безопасные активы, придерживаясь так называемой стратегии flight to safety – «бегства в безопасность». Пока они пережидают неопределенность в таких активах (это, в частности, суверенные бонды развитых стран, прежде всего американские, и золото), стоимость долга для развивающихся рынков, которые не дают инвесторам необходимой защиты в кризисные времена, будет расти как для государств, так и для корпоративного сектора.

На ставки в развивающихся странах давят и другие факторы: глобальный рост инфляции и ужесточение монетарной политики развитыми странами.

Ситуация на Украине провоцирует серьезный рост цен на продовольствие: Россия и Украина – крупные игроки агропродовольственных рынков, в совокупности на них приходится больше половины мирового производства подсолнечного масла и семян и почти 30% поставок на мировой рынок пшеницы. Хотя повышение цен на продовольствие почувствуют все страны, в наибольшей степени пострадают именно развивающиеся экономики, в которых доля располагаемого дохода, расходуемого домохозяйствами на продовольствие, обычно достаточно высока. Другой источник ускорения инфляции, который также в большей степени ударит по развивающимся странам, – повышение цен на энергоносители, которые многие из этих стран импортируют.

Попытки сдержать рост нефтяных цен с помощью наращивания производства нефти и распечатывания нефтяных резервов США, вероятно, окажутся недостаточными для решения энергетического кризиса в краткосрочном периоде, особенно в случае торгового эмбарго в отношении российских энергоносителей.

Монетарная трилемма

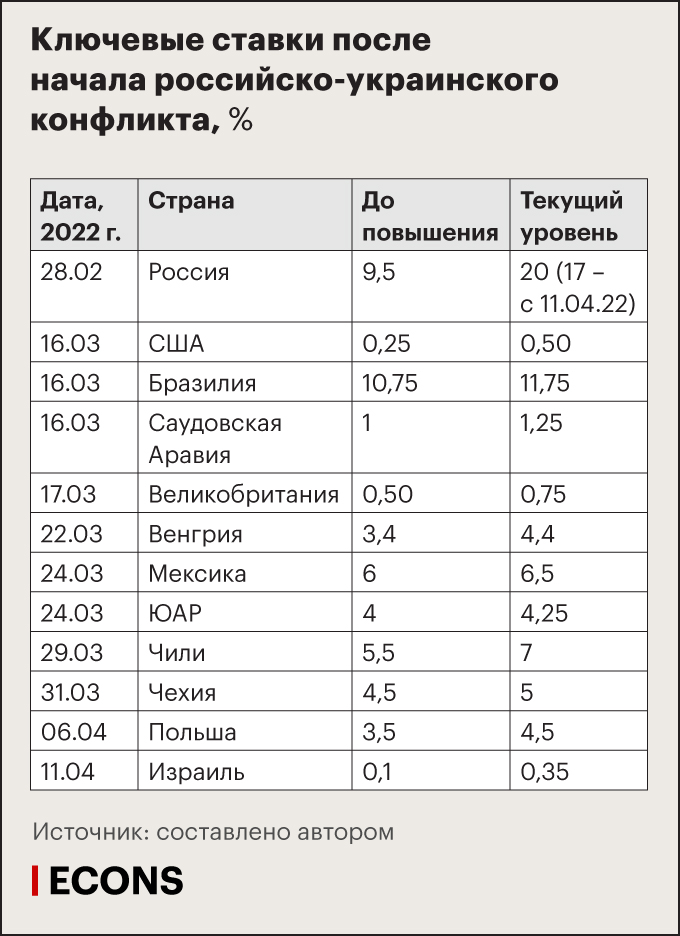

Ключевые экономики мира взяли курс на ужесточение монетарной политики для борьбы с инфляцией, резко ускорившейся еще в прошлом году. C декабря 2021 г. Банк Англии повысил ставку уже трижды. ФРС США в марте сделала это впервые с 2018 г. и, как ожидает рынок, может повысить ставку еще шесть раз до конца года, причем по мере разворачивания российско-украинского конфликта риторика ФРС становится все более ястребиной. Повышения ставки в четвертом квартале 2022 г. не исключает и ЕЦБ, а с начала российской военной спецоперации на Украине ставки повысили центробанки уже более десятка значимых экономик мира, включая Банк России, ФРС и Банк Англии.

С этой точки зрения развивающиеся экономики столкнутся в 2022 г. с определенной трилеммой – им придется выбирать между повышением ставок, чтобы сдержать инфляцию, обслуживанием долга и помощью бизнесу и населению. С одной стороны, рост цен, уже вызывавший массовые протесты в Шри-Ланке и Перу, будет ускоряться. Это будет оказывать повышательное давление на ставки в совокупности с ужесточением монетарной политики в развитых странах – экономики импортируют глобальную инфляцию через рост валютных цен импортных товаров.

С другой стороны, странам с развивающимися рынками нужно обслуживать долг, ощутимо увеличившийся за период пандемии, – а делать это по возросшим ставкам будет все труднее. Третья составляющая трилеммы – тяжелое положение бизнеса и населения, столкнувшихся с возросшими ценами на продовольствие и сырье, что, в свою очередь, будет подталкивать экономики к падению в рецессию. При этом попытки помочь экономическому росту при помощи фискальных стимулов будут оборачиваться дальнейшим ускорением инфляции. Выбрать в этой трилемме даже две опции из трех будет затруднительно, не все страны готовы к неортодоксальному турецкому сценарию развития экономики.

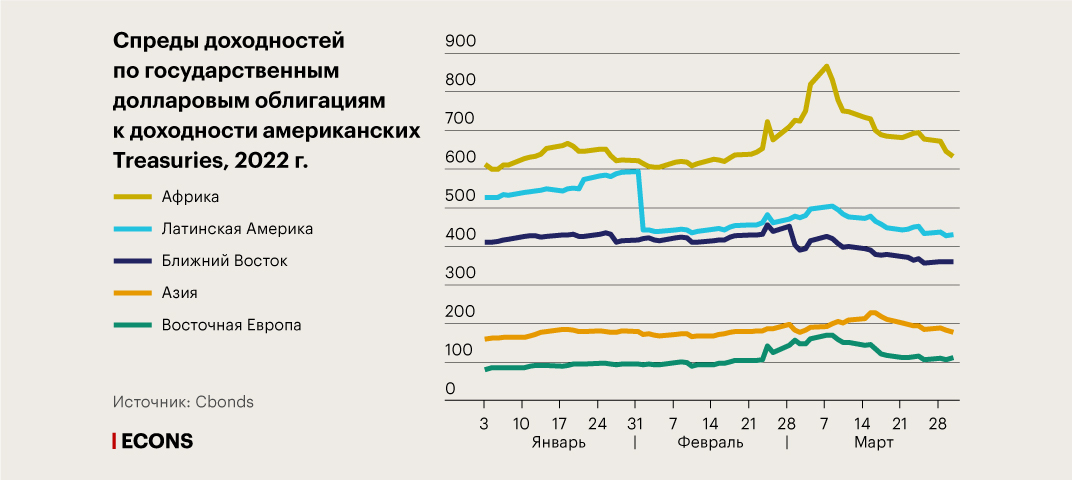

Правда, вклад неопределенности, вызванной противостоянием России и Украины, в повышение ставок в развивающихся странах будет неоднороден. Очистить спреды доходностей по государственным долларовым облигациям от общемирового повышения ставок из-за глобальной инфляции и ужесточения монетарной политики позволяют T-спреды, или разница доходностей между государственными облигациями развивающихся экономик и американских гособлигаций (Treasuries; см. график ниже). Если посмотреть на них, можно заметить, что к началу апреля Т-спреды во многих регионах возвращаются на «мирные» уровни. Исключение по понятным причинам составляет Восточная Европа, однако и там пик ставок, похоже, пройден.

Но мир развивающихся рынков неоднороден: на ставки в каких-то странах российско-украинский конфликт практически не повлияет, а некоторые страны от него даже выиграют. Среди бенефициаров – производители дорожающего сырья (от зерна до нефти), например, T-спреды доходностей по государственным долларовым облигациям в странах Ближнего Востока упали по сравнению с началом февраля. Другой очевидный бенефициар сложившейся ситуации – Китай, который может рассчитывать на определенный дисконт на нефть, особенно в случае введения торгового эмбарго для российских энергоносителей Европой, на которую приходится больше половины российского экспорта нефти и почти три четверти экспорта газа.

Ряд стран может выиграть и от перенаправления потоков капитала инвесторов, готовых к высокодоходным и высокорисковым инвестициям. Одной из таких стран, вероятно, станет Казахстан, который, скорее всего, примет некоторую часть финансовых потоков, которые раньше направлялись в Россию и на Украину. Но некоторым странам оттока капитала в совокупности с ростом ставок и инфляцией может быть достаточно для усугубления существующих внутренних проблем с обслуживанием долга – так, Шри-Ланка, которая вела переговоры с МВФ о реструктуризации долга, на днях приостановила выплаты по части внешнего долга и предупредила инвесторов о дефолте. Аналитики предрекают реструктуризацию Тунису, а также целому ряду стран с низкими доходами, предупреждая о возможной череде дефолтов наиболее уязвимых для внешних шоков развивающихся стран.

Внешний дефолт

Одна из самых жестких финансовых санкций в отношении России – заморозка активов Банка России – усложнила обслуживание долга и делает внешний дефолт России все более вероятным. В марте российский Минфин погашал купоны по еврооблигациям из замороженных резервов. Однако в начале апреля Минфин США закрыл такую возможность, и 4 апреля очередная российская выплата не состоялась: США заблокировали платеж с замороженных счетов. Вскоре, 6 апреля, российский Минфин объявил, что выплата совершена в рублях. В марте рейтинговое агентство Fitch предупредило, что выплата по долларовым евробондам в рублях будет сочтена дефолтом, а в прошлую пятницу рейтинговое агентство S&P понизило суверенный рейтинг России до SD (selective default) – выборочного дефолта, в то время как Fitch в конце прошлого месяца отозвало российские рейтинги из-за санкций.

В аналогичной ситуации технического дефолта из-за заморозки западными банками платежей оказались и некоторые российские корпоративные заемщики, например «Северсталь», СУЭК, РЖД, Nordgold, то же самое произошло в конце марта с «Евразом», но компании удалось урегулировать вопрос с банком-посредником.

На экономическую ситуацию в России вероятное наступление внешнего дефолта практически не повлияет. Все возможные последствия внешнего дефолта и так обеспечили санкции: доступ государства и корпоративного сектора к капиталу на внешних рынках ограничен, занимать на пока еще открытых рынках будет дорого. Воздействие российского внешнего дефолта на зарубежных заемщиков будет, судя по всему, достаточно ограниченным: объемы внешнего российского долга невелики и в абсолютном, и в относительном выражении, а доля нерезидентов в российских ОФЗ на минимуме с декабря 2012 г. (.xlsx) – видимо, все, кто хотел уйти, уже ушли.

Но возможный российский дефолт может повлиять на рынки капитала тех развивающихся экономик, в которых вероятность наступления экстраординарной геополитической ситуации (например, военного конфликта) высока. Теперь инвесторы понимают, что в ответ на подобную ситуацию могут быть введены похожие санкции, приводящие к дефолту даже самых финансово устойчивых эмитентов. Для таких экономик отток капитала может стать существенной проблемой.

Среди более долгосрочных последствий потенциального российского внешнего дефолта – вопрос о судьбе классического критерия, используемого для определения кредитного качества заемщика – способности платить (ability to pay). В сегодняшней ситуации готовность платить – willingness to pay – есть и у корпоративных заемщиков, и у российского Минфина (по крайней мере на протяжении марта 2022 г.). Проблема – в отсутствии ability to pay, которая, однако, лежит не на стороне заемщика. К этой же категории последствий можно отнести и юридическую дискуссию о необходимых составляющих проспекта эмиссии – в частности, о важности условия отказа от суверенного иммунитета ( waiver of sovereign immunity) в части выплаты долга, которого нет в российских проспектах эмиссий.

Марсианская стратегия

Финансовые институты по всему миру, особенно в развивающихся странах, ощутят на себе последствия антироссийских санкций в серьезно возросших издержках комплаенса. Анализ проходящих транзакций на предмет соответствия санкционному режиму сложен и дорог, цена ошибки велика – например, в 2014 г. банк BNP Paribas заплатил рекордный штраф в $9 млрд за проведение операций с суданскими, иранскими и кубинскими физлицами и компаниями, находящимися под санкциями. Внимательно относиться к своим связам с российской экономикой придется и корпоративному сектору, и государствам.

Финансовые санкции будут иметь последствия и в долгосрочном периоде, даже если завтра конфликт завершится, а сами санкции будут отменены. Подходы к риск-менеджменту и ESG-стандарты будут серьезно ограничивать количество желающих иметь экономические связи с Россией.

Хотя заморозка активов центрального банка – не новое изобретение и такая мера уже вводилась против Ирана, Афганистана, Сирии и Венесуэлы, российский случай беспрецедентен. Россия – 11-я по величине экономика мира, а международный кредит доверия Банку России и его уровень участия в международном сотрудничестве намного выше – в отличие от центробанков перечисленных стран, Банк России является членом Банка международных расчетов. По данным Минфина, под заморозку попало примерно $300 млрд из $640 млрд резервов – большая часть долларов, евро и фунтов стерлингов.

Применение таких санкций ставит под вопрос саму концепцию накопления международных резервов. Одна из целей международных резервов – создание подушки безопасности для экономики, которая в критической ситуации может помочь восстановлению финансовой стабильности. Традиционно основная часть золотовалютных резервов формируется из достаточно узкого пула надежных активов – золота, долларов, евро и надежных государственных облигаций.

Один из самых известных в мире специалистов по международным резервам Барри Эйхенгрин делит стратегии стран при выборе структуры международных резервов на стратегию Меркурия и Марса. Стратегия Меркурия предполагает формирование резервов на основе торговых и финансовых связей, а также надежности и ликвидности основных эмитентов резервных активов. В стратегии Марса резервы формируются дипломатически и состоят из активов политических и военных союзников.

Можно предположить, что заморозка активов Банка России подтолкнет некоторые страны к более широкому использованию стратегии Марса, а, например, профессор Принстонского университета Маркус Бруннермайер и его соавторы ожидают, что прецедент введения санкций против центробанка крупной страны приведет к падению спроса на резервные валюты в принципе. Сейчас доминирующей из них является доллар США (59% в глобальных резервах центробанков), за ним следуют евро (20,6%), японская иена (5,6%), фунт стерлингов (4,8%) и китайский юань (2,8%). К падению спроса на резервные активы со стороны развивающихся стран может подталкивать и их снизившийся относительно 2000-х гг. внешний долг (хотя он и вырос в пандемию, но не до прежних значений).

Несмотря на общее понимание всех возможных негативных последствий сегодняшней ситуации, прогнозы экономистов относительно будущего развивающихся экономик (в том числе России) затруднены. И это связано с тем, что многие ответы лежат не в экономической, а в политической плоскости.