Банки «стареющих» экономик: системные риски

Одна из главных глобальных демографических тенденций ближайших десятилетий – старение населения, то есть рост доли пожилых людей в общей численности населения в результате увеличения продолжительности жизни при снижении рождаемости. По данным ООН, доля людей старше 50 лет в 2023 г. впервые превысила долю детей в численности глобального населения и продолжит расти, а доля населения в возрасте 65 лет и старше вырастет с 10% в 2022 г. до 16% в 2050 г. Сейчас более двух третей населения мира проживает в странах, где уровень рождаемости находится ниже уровня воспроизводства населения, составляющего 2,1 рождения на женщину.

Увеличение доли пожилого населения может создавать риски для экономики, замедляя экономический рост и увеличивая бюджетные расходы, особенно в сфере здравоохранения и социального обеспечения. Фискальные и экономические последствия старения и способы их смягчения достаточно хорошо исследованы и продолжают изучаться, менее распространенное направление исследований – влияние старения на банковский сектор. Недавняя работа, которую провели Кристиан Шмидер из Банка международных расчетов (BIS) и Патрик Имам из МВФ, – первое исследование, в котором изучается влияние старения на банковскую стабильность на международном уровне. Ранее похожие исследования проводились только на национальных данных (например, США). Шмидер и Имам использовали данные 28 развитых стран за 2000–2022 гг., включая Японию (самую «пожилую» страну в мире) и наиболее «старые» европейские экономики (Финляндии, Италии, Греции, Франции, Германии, Испании).

Старение населения оказывает двойственное влияние на стабильность банковской системы, пришли к выводу авторы. С одной стороны, оно приводит к снижению среднего риска платежеспособности в банковском секторе, что объясняется снижением спроса на кредиты. С другой стороны, напротив, ведет к увеличению рисков из-за «избыточных» депозитов, которые банки в поисках более высокой доходности могут направлять в потенциально рискованные активы.

Балансы: рост депозитов и снижение кредитов

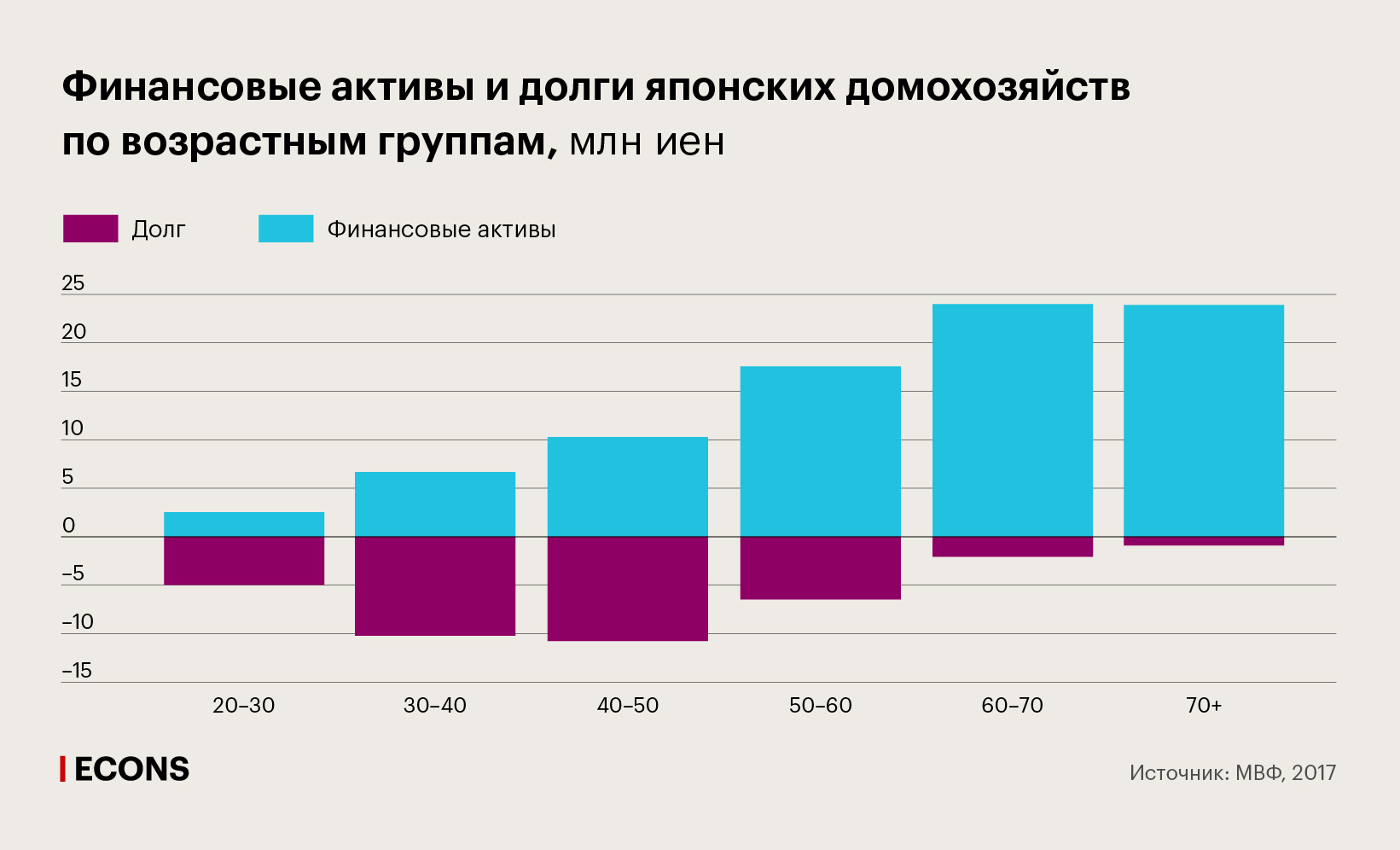

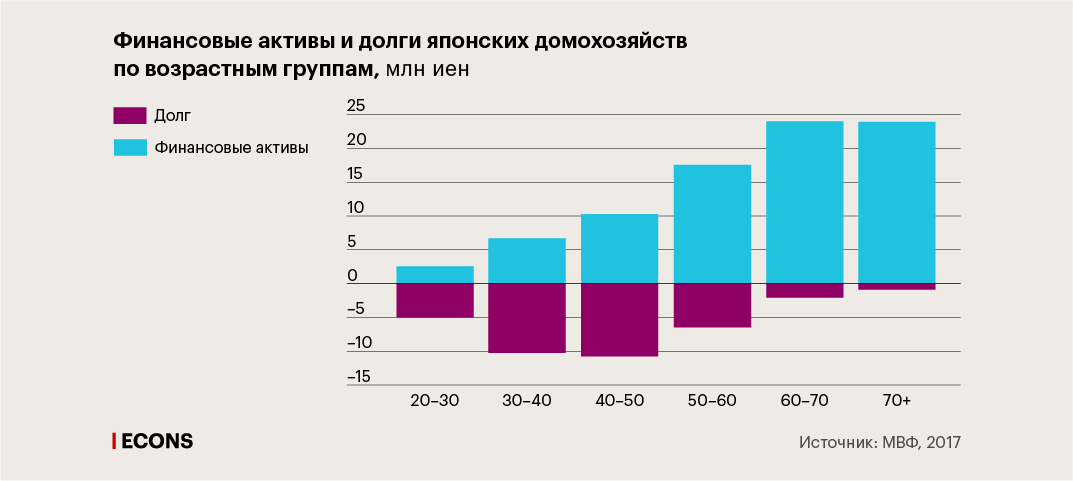

Согласно ставшей классикой гипотезе жизненного цикла, разработанной в 1950-х гг. Франко Модильяни (получившим за нее Нобелевскую премию в 1985 г.), потребитель стремится поддерживать свой уровень потребления относительно одинаковым на протяжении жизни вне зависимости от текущего уровня доходов и ориентируясь на доход, ожидаемый в течение жизни. Поэтому в молодом возрасте, когда доходы невелики, люди потребляют в долг, затем, по мере роста дохода, начинают погашать долги и делать сбережения, а после выхода на пенсию эти сбережения тратить. В итоге кривая накопления богатства (активов) имеет форму горба – в самом начале трудового пути и в конце жизни оно нулевое.

Однако, указывают Шмидер и Имам, последние исследования вносят некоторые коррективы в классические представления об исчерпании активов к концу жизни. Исследование на европейских данных показало, что лишь менее половины пенсионеров «проедают» свои активы и что в среднем у этой возрастной когорты они даже несколько увеличиваются. Это связано с желанием оставить потомкам наследство, нежеланием домовладельцев «ликвидировать» свои активы в сфере недвижимости и с распространением госпрограмм пенсионной поддержки. Ранее к похожему выводу пришло исследование на японских данных.

В применении к банковскому бизнесу это означает вероятность формирования «навеса депозитов» по мере старения населения. Потребности пожилых людей в финансировании жилья или товаров длительного пользования менее выражены. Несмотря на некоторый рост спроса пожилых на такие кредиты, как обратная ипотека, или кредиты для финансирования медицинских расходов, этого, как правило, недостаточно для компенсации общего снижения спроса на кредиты при увеличении спроса на сбережение средств.

С поведением домохозяйств тесно связаны балансы компаний, и старение населения может вести к снижению инвестиционной активности и спроса на кредиты со стороны фирм. Это происходит в силу, во-первых, сокращения рабочей силы (поскольку сегмент пенсионеров расширяется быстрее притока молодых на рынок труда), во-вторых, стагнации или сокращения внутреннего рынка из-за торможения производительности труда и, как следствие, экономики (так, по некоторым оценкам, рост доли людей 60 лет и старше на 10% приводит к сокращению роста ВВП на душу населения на 5,5%; см. также врез ниже). «Япония представляет собой убедительный пример: значительное количество компаний, особенно тех, которые торгуются на Токийской фондовой бирже, сократили свою заемную деятельность, при этом значительная часть сообщила о нулевом показателе чистого долга», – пишут Шмидер и Имам.

В свою очередь, банковские балансы – «зеркало» поведения домохозяйств и фирм. Поэтому по мере старения населения следует ожидать:

- увеличения банковских депозитов;

- сокращения кредитных портфелей.

Риски: скрытый рост при видимом снижении

Банки в самых «старых» странах уже столкнулись со снижением спроса на кредиты, особенно в течение последних пяти лет, а доля депозитов в общей структуре финансирования их банковских систем имеет тенденцию к увеличению, пришли к выводу авторы. Влияние старения населения на банковский сектор менее очевидно, если рассматривать более широкий спектр стран, – это может объясняться тем, что несколько более «молодые» страны находятся на более ранних стадиях демографического старения.

Снижение спроса на кредиты в наиболее «пожилых» странах в последние годы привело к превышению уровня депозитов по сравнению с уровнем кредитов. Анализ авторов показывает, что банки в стареющих странах демонстрируют также более низкое соотношение кредитов к активам (на 2–3 п.п. ниже по сравнению со средним показателем 55%). Поскольку в 2035 г. страны «среднего возраста» будут примерно такими же «старыми», как самые «пожилые» развитые экономики сейчас, можно ожидать дальнейшего снижения соотношения кредитов к активам и роста соотношения депозитов к кредитам, считают исследователи.

Данные исследователей показывают, что банки в стареющих странах с развитой экономикой склонны снижать уровень риска на единицу своих активов, или «плотность веса риска» активов (на 1,5–2 п.п. при среднем показателе 48,7%). Это происходит из-за сокращения кредитной активности и наращивания доли ценных бумаг со сравнительно низким уровнем риска (прежде всего государственных облигаций). Старение населения также ассоциируется со снижением уровня потерь по кредитам, хотя этот эффект практически незначим (около 0,2 п.п. при среднем показателе 1,5%).

В совокупности эти результаты говорят о том, что банки, работающие в «стареющих» экономиках, пока склонны к более низкому риску, заключают Шмидер и Имам. Их анализ также показал снижение риска банкротств банков в «стареющих» экономиках в сравнении с экономиками «среднего возраста».

Одновременно авторы обнаружили повышение т.н. «хвостового» риска – потенциальных убытков при реализации худших сценариев (например, спада рынка, рецессии). В периоды нормальной экономической активности уровни риска банков как в «старых», так и в более «молодых» экономиках сравнительно одинаковы, но в периоды серьезного экономического стресса банковские системы «стареющих» стран более восприимчивы к негативным шокам, что указывает на повышенный уровень системной хрупкости в этих условиях, пишут авторы.

Дело в том, что старение населения вынуждает банки пересматривать свои бизнес-модели, поскольку меняется традиционная роль банков, заключающаяся в трансформации сроков погашения, то есть предложении краткосрочных депозитов для финансирования долгосрочных инвестиций. Более того, увеличение сбережений в сочетании с сокращением спроса на кредиты, вероятно, приведет к снижению нейтральной процентной ставки (см. врез выше), тем самым сужая разницу между ставками по депозитам и кредитам, что еще больше снижает привлекательность традиционных банковских моделей.

Когда процентные ставки низкие, банки испытывают сокращение чистой процентной маржи (разницы между доходом, полученным от активов, и стоимостью обслуживания обязательств), что вынуждает их искать альтернативные, более высокодоходные инвестиции, часто направляя их в сторону более рискованных активов – например, деривативных инструментов или инвестиций в малознакомые и малопонятные бизнесы. Кроме того, снижение спроса на займы и их удешевление могут побудить банки увеличить кредитное плечо, потенциально увеличивая потери в случае, если инвестиции потерпят неудачу.

Трансформация стратегий

«Демографическая» трансформация стратегий банков может как усилить, так и смягчить риски несколькими способами, перечисляют авторы.

- Консолидация финансового сектора. Чтобы получить эффект масштаба, банки могут проводить слияния друг с другом или с другими финансовыми учреждениями, например страховыми компаниями. Хотя такие стратегии потенциально привлекательны, они могут вести к созданию too big to fail – организаций, «слишком больших, чтобы рухнуть».

- Диверсификация за счет смежных финансовых продуктов. С одной стороны, это может расширять компетенции как банков, так и органов надзора. С другой – увеличивать риски (так, вход европейских банков на рынок кредитно-дефолтных свопов до глобального финансового кризиса привел к значительным потерям).

- Увеличение подверженности суверенному риску. В условиях спада в традиционных секторах кредитования банки могут активнее инвестировать в государственные ценные бумаги, которые воспринимаются как безопасный вариант размещения депозитов, хотя эта стратегия не повысит прибыльность. Этот подход усиливает связь банков с суверенным риском, потенциально ограничивая возможности поддержки со стороны налогово-бюджетных органов во время кризисов.

- Международная экспансия. Чтобы компенсировать спад внутреннего бизнеса, международные банки стремятся к диверсификации за счет трансграничного кредитования, приобретений или расширения зарубежных филиалов и дочерних компаний. Эта стратегия распространена среди банков «стареющих» экономик: например, японские банки стали расширять трансграничное кредитование в Юго-Восточной Азии, выходя на более доходные – но и более рисковые рынки.

- Операционные риски. Банки, особенно мелкие, в стареющем обществе могут отставать во внедрении новых технологий и соблюдении развивающегося регулирования из-за ограниченности ресурсов.

По мере того как банки будут адаптироваться к демографическим сдвигам, корректировка их стратегий для поддержания прибыльности может привести к появлению новых рисков для банковской системы и для финансовой стабильности. В отличие от многих других факторов риска, с которыми сталкиваются банки, демографические изменения разворачиваются постепенно в течение длительного периода, и на первых этапах трансформации банковская система даже может выглядеть устойчивее, чем прежде. Поэтому риски могут долгое время игнорироваться регулирующими и надзорными органами, что можно сравнить с синдромом «лягушки в кипятке», беспокоятся авторы, рекомендуя регуляторам внимательно следить за изменениями в банковских стратегиях, предпринимаемыми для повышения прибыльности.